Pred pár dňami (no ešte v roku 2019 :-)) prebehla médiami správa o tom, že ministerstvo financií zamietlo možnosť zníženia daňového základu o výšku príspevkov do dlhodobého investičného sporenia (tzv. 4. pilier).

Denník N citoval ministra financií, ktorý na margo tohto rozhodnutia povedal:

„Čo sa týka akciových trhov, myslím, že každý uznáte, že do toho väčšinou investujú tí najbohatší.“

Na jednej strane rozumiem, že ministerstvo nechce daňovo zvýhodňovať bohatých ľudí. No takáto definícia „boháčov“ je veľmi podivná.

Predpokladám, že ľudia, ktorí investujú do akcií, napr. cez Finax, 50 alebo 100 EUR mesačne, minimálne zdvihli obrvy pri zistení, že minister financií ich považuje za najbohatších.

Okrem toho – spôsob uvažovania, prezentovaný vyššieuvedeným citátom, je postavený na hlavu. Pretože v realite to funguje nielenže inak, ale presne naopak – nie je pravda, že investovať do akcií si môžu dovoliť len bohatí ľudia. Bohatí ľudia si vybudovali svoj majetok len vďaka tomu, že investovali, napríklad aj do akcií.

A keďže to funguje, mali by sme urobiť všetko pre to, aby jednoducho, rozumne a lacno mohlo investovať čo najviac ľudí.

Nemyslím si, že daňové zvýhodnenie je v tomto prípade kľúčové, ale keď môžeme takto podporovať zlý produkt (3. pilier), nevidím dôvod, prečo by sme nemohli podporiť aj potenciálne dobré riešenie.

Nie, do akcií investovať nemusíte

Môže to znieť z mojich úst trochu paradoxne, ale do akcií investovať nemusíte. Naozaj nie.

No iba v týchto 2 prípadoch:

- ste ochotní poslednú časť svojho života vyžiť zo štátneho dôchodku

- alebo ste naozaj bohatí

Prvá možnosť je celkom jasná a nemusíme sa pri nej zbytočne dlho zdržiavať – ak nebudete mať na dôchodku žiadny príjem, ani žiadny majetok, štátny dôchodok je jediná možnosť.

Druhú možnosť si treba vysvetliť trocha podrobnejšie.

Predstavme si nasledovnú situáciu – máte 35 rokov. Do „dôchodku“ chcete odísť vo veku 65 rokov. Predpokladaný vek dožitia je 100 rokov. Na vybudovanie majetku teda máte 30 rokov. Chcete z neho žiť ďalších 35 rokov. Nikomu nechcete nechať žiadne dedičstvo (lakomci!), takže ho môžete ho minúť celý.

Nechcete investovať, preto budú vaše výnosy nula.

Na „dôchodku“ plánujete mať, navyše k štátnemu dôchodoku, mesačný príjem 1.000 EUR, na ročnej báze 12.000 EUR.

Aký veľký majetok potrebujete? Výpočet je jednoduchý: 12.000*35=420.000 EUR. A na to, aby ste ho za 30 rokov „hromadením“ na účte vybudovali, museli by ste mesačne odkladať 1.167 EUR.

Celkom šupa, čo poviete? Je to viac, ako priemerná mesačná mzda na Slovensku.

Ale je to ešte celkom optimistický scenár, pretože neráta s infláciou. No s tou sa rátať musí. Vy totiž chcete uchovať svoju kúpnu silu. Na dôchodku chcete mať príjem DNEŠNÝCH 1.000 EUR.

Predpokladajme, že najbližších 30 rokov sa bude inflácia pohybovať na úrovni 2% ročne (aktuálny cieľ ECB).

Za takýchto podmienok budete o 30 rokov na nákup tovarov v hodnote dnešných 1.000 EUR potrebovať 1.811 EUR. Na uchovanie svojej aktuálnej kúpnej sily teda bude treba príjem 21.372 EUR ročne, tým pádom celkový majetok vo výške 21.372*35=760.620 EUR.

Tak to je ešte väčšia šupa. Ešte stále sme však neskončili.

Pretože ak sa nestane zázrak, inflácie sa nezbavíme ani po vašom odchode na“dôchodok“.

Ak si budete chcieť udržať svoju životnú úroveň, váš ročný príjem 21.373 EUR bude musieť pravidelne každý rok narásť o úroveň inflácie. Aj tu predpokladajme 2% ročne.

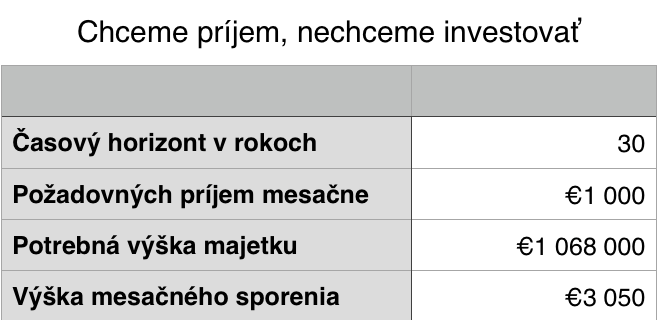

V takomto prípade bude musieť byť výška sumy na vašom účte zhruba 1.068.000 EUR, a aby sa vám ju podarilo v priebehu 30 rokov nasporiť, museli by ste mesačne na účet odkladať takmer 3.050 EUR.

Ak takúto sumu nie ste schopní mesačne sporiť, alternatívou je mať tých milión EUR už teraz, uložiť ich do banky a 30 rokov môžete v pohode míňať celý svoj príjem.

Zdá sa vám príjem 1000 EUR na dôchodku príliš malý? Chceli by ste mať napríklad 2000 EUR? Ak nechcete investovať, je to veľmi jednoduché – stačí mesačne odkladať na účet 6.100 EUR, alebo mať už teraz k dispozícii sumu 2 milióny EUR, ktorej sa 30 rokov nedotknete.

Takže nám tu vznikol zaujímavý paradox – len skutočne bohatí ľudia, ktorí si už majetok vybudovali, investovať nemusia (výsledkom však bude, že o majetok postupne prídu).

Všetci ostatní, ktorí sa nechcú spoliehať len na štát, a chcú si majetok vybudovať, nemajú inú možnosť, len investovať.

Podmienkou je, aby tieto investície prinášali dostatočne vysoký reálny výnos pri primeranom riziku.

Do čoho sa dá investovať

3 posledné slová v predchádzajúcej vete (ak ste si nezapamätali a nechce sa vám zdvihnúť zrak, sú to tieto: „pri primeranom riziku“) znamenajú, že sa musíte vyhnúť všelijakým podvodným schémam, ktorých jediným cieľom je pripraviť vás o peniaze, napriek tomu, že sa tvária ako tá najlepšia vec na svete.

V druhom rade treba vynechať obchodovanie na Forexe, day-trading, pákovanie (margin trading), vypisovanie opcií akéhokoľvek druhu a pod. Dôvod?

Príliš vysoké riziko.

Pravdepodobnosť, že sa vám takto podarí dhodobo dosiahnuť rozumný výnos, je blízka nule. Nehovoriac o tom, že je to žrút času. Ak už sa naozaj musíte takto hrať, tak nie viac ako s 2% vášho portfólia.

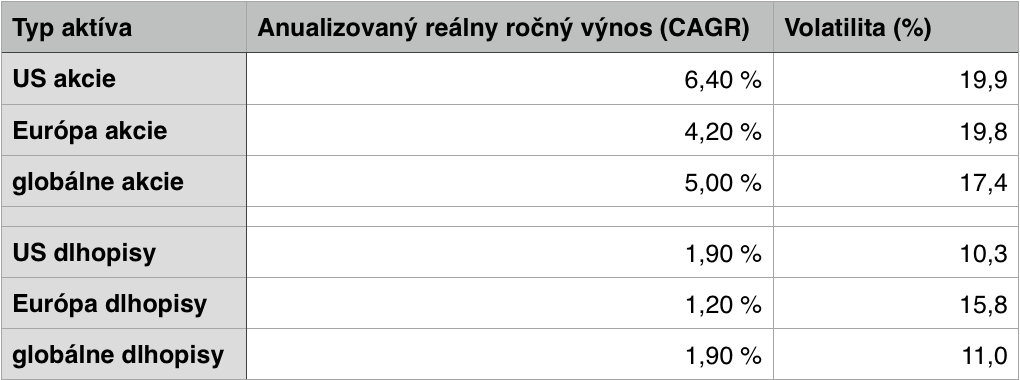

Čo nám potom zostáva? Štandardné triedy aktív – akcie a dlhopisy. Takto vyzerajú ich historické výnosy:

Reálne výnosy akcií a dlhopisov, 1900-2018, Zdroj: Credit Suisse, The 2019 Global Investment Returns Yearbook

Akcie poskytujú ďaleko najvyšší reálny (teda po inflácii) dlhodobý výnos spomedzi všetkých druhov aktív, ktoré sú k dispozícii.

Ak by ste v roku 1958 zainvestovali 1 dolár do amerických akcií, v roku 2018 by z neho bolo 46 reálnych dolárov.

Ten istý dolár, zainvestovaný do amerických dlhopisov, by mal v roku 2018 hodnotu iba 3 dolárov.

Hodnota samotného dolára by za rovnaké obdobie kvôli inflácii klesla na púhych 12 centov.

Rozdiel v koncovej hodnote investície je ohromujúci. Tak sa prejaví sila zloženého úročenia.

Možno máte pocit, že málokto má k dispozícii 60 rokov na investovanie. Vyzerá to byť strašne dlho.

A ako povedal Keynes – z dlhodobého hľadiska sme všetci mŕtvi.

No investičný horizont sa nekončí dňom odchodu „do dôchodku“, ale dňom, kedy už, eufemisticky povedané, nebudete výnosy z vášho portfólia potrebovať.

Ak nechcete potomkom nič zanechať, je to deň vašej smrti. Ak ste veľkorysí a chcete, aby váš portrét, ako najpopulárnejšieho predka, visel v obývačke každého vášho vnuka, tak váš investičný horizont nekončí ani vtedy.

Dnešný 25 ročný človek môže podľa mňa úplne v pohode očakávať, že sa dožije stovky. Držgroši teda majú investičný horizont zhruba 75 rokov.

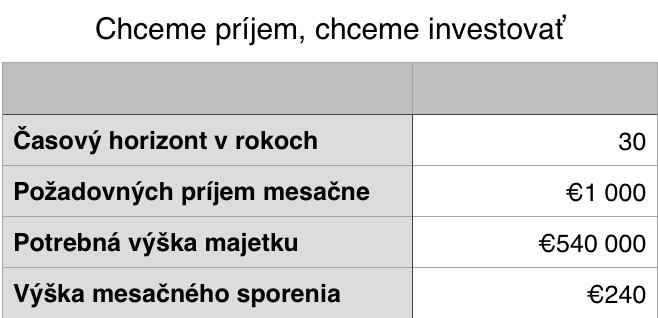

Pozrime sa ny vyššieuvedenú situáciu (o 30 rokov chcete mať príjem dnešných 1.000 EUR mesačne), no zapojme doň ochotu investovať do akcií.

Pri očakávaných dlhodobých nominálnych výnosoch akcií 8%, očakávanej inflácii 2% a použití pravidlo 4% potrebujeme na generovanie požadovaného príjmu o 30 rokov majetok vo výške zhruba 540.000 EUR.

Na jeho vybudovanie, ak začíname od nuly, potrebujeme počas celého obdobia sporiť 240 EUR mesačne.

Ak chcete vôbec pomýšľať na vybudovanie solídneho majetku v rozumnom čase, a nemáte naozaj obrovské príjmy, bez toho, aby ste mali veľkú väčšinu vašich peňazí zainvestovanú v akciách, to jednoducho nepôjde.

Čo to tie akcie vlastne sú?

Mnoho ľudí žije v presvedčení, že akcie sú len nejaké papieriky, ktoré si chlapíci na „volstríte“ prehadzujú hore-dole a ich hlavným zmyslom je obrať obyčajného človeka o prachy. A keby papieriky – teraz to už sú len čísla zapísané niekde v bankových počítačoch!

Je to skrátka také „panské huncútstvo“, ktorému sa treba vyhnúť.

Tento prístup však spôsobuje oveľa viac škody ako úžitku.

V skutočnosti totiž akcie predstavujú vlastnícke podiely na reálne existujúcich a (lepšie aj horšie) fungujúcich firmách, ktoré vyrábajú a predávajú reálne tovary, alebo poskytujú reálne služby reálnym zákazníkom, ktorí za ne platia reálnymi peniazmi.

A stojí na nich celá naša (tým myslím svetová) ekonomika.

Toto je veľmi dôležitý fakt, ktorého pochopenie je úplne kľúčové pre váš úspech pri investovaní. Až tak, že stojí za to ho zopakovať: nákupmi akcií si kupujete podiely na existujúcich firmách, produkujúcich reálne zisky.

Ako to robia najbohatší

Pozrime sa, ako to robia tí, ktorí sú v budovaní majetku najlepší (teda tí naozaj najbohatší) – krátky pohľad na zoznam najbohatších ľudí na svete (Forbes 400 list) nám prezradí, že drvivá väčšina z nich sú podnikatelia, alebo podnikateľky – teda ľudia, ktorí vlastnia svoje firmy.

Žiadni speváci, herci, moderátori, day-traderi, market-timeri, forex-obchodníci a pod.

Znamená to, že aj vy musíte začať podnikať? Vôbec nie. Podnikanie nie je pre každého a okrem toho je dosť rizikové – väčšina novozaložených firiem do 5 rokov zanikne.

Ak si chcete vybudovať dostatočne veľký majetok, NEMUSÍTE začať podnikať. Jedinou podmienkou je maximalizovať rozdiel medzi vašimi príjmami a výdavkami, bez ohľadu na to, z akých zdrojov pochádzajú vaše príjmy (či už je to podnikanie, alebo výplata).

A tento rozdiel rozumne investovať.

Akcie a akciový trh

No dobre, pýtate sa, ale ako mi toto pomôže? Nie som podnikateľka, z výplaty som ušetrila nejaké peniaze, ale nemám firmu, do ktorej by som ich investovala. Čo teraz?

Tu nám prichádza na pomoc jeden z úžasných vynálezov kapitalizmu, a to je akciový trh.

Vďaka nemu môžete svoje ušetrené peniaze investovať do už existujúcich firiem. Nielenže je to ďaleko pohodlnejšie, ako zakladať a zvelaďovať vlastné podnikanie, ale – povedzme si pravdu – aká je šanca, že vymyslíte a zrealizujete komunikačné zariadenie, ktorého sa predá 170 miliónov kusov ročne? Alebo platobný systém, cez ktorý pretečie 80 miliárd euro ročne? Ja viem.

Netrápte sa kvôli tomu.

Ako rozumne investovať do akcií?

OK, fajn, rozumiem, hovoríte, ale odkiaľ mám vedieť, aké akcie, ktoré firmy a kedy mám kúpiť? Odpoveď nie je jednoduchá a boria sa s ňou aj dobre platení investiční profíci, a treba povedať, že nie vždy úspešne.

Našťastie, na túto otázku nemusíte vôbec odpovedať, a to vďaka ďalšej skvelej kapitalistickej inovácii – indexovému fondu ETF (exchange traded fund).

O čo ide? Konkrétny akciový trh pozostáva zo všetkých firiem, ktorých akcie sa na danom trhu – burze – obchodujú (jednou z najväčších na svete je NYSE – New York Stock Exchange). A vývoj na takomto trhu monitorujú takzvané indexy, pomocou ktorých môžeme sledovať, čo sa s daným trhom, alebo jeho segmentom, deje. Napríklad index S&P 500 obsahuje akcie 500 najväčších firiem, obchodovaných na americkom akciovom trhu.

A existujú investičné fondy, ktorých portfólio presne kopíruje zloženie tohto indexu, napríklad Vanguard S&P 500.

Ak teda neviete, akcie ktorých firiem kúpiť (a väčšina ľudí by ani nemala skúšať vyberať), stačí, ak si kúpite podiely v takomto fonde, a automaticky ste kúpili podiely v 500 firmách, ktoré tvoria index S&P 500.

Výhodou tohto prístupu je veľká diverzifikácia, nízke náklady, a hlavne to, že takto dosiahnete lepšie výsledky ako cca. 70% profesionálnych investičných managerov.

Ale akcie sú predsa rizikové!

Áno – sú. Vyjasnime si ale, čo presne to znamená.

Najprv trocha perspektívy – cesta autom z Bratislavy do Košíc je riziková záležitosť, môžete mať nehodu a zabiť sa (v roku 2012 bola na Slovensku 3.533 dopravných nehôd a zomrelo pri nich 59 ľudí).

V roku 2010 celosvetovo zomrelo pri automobilových nehodách 1.24 milióna ľudí. Pri teroristických útokoch zomrelo v roku 2013 takmer 18.000 ľudí. V roku 2014 zomrelo pri leteckých nehodách 1.320 ľudí.

Pri investovaní do akcií ešte nikto nikdy nezomrel, aspoň sa mi nepodarilo nájsť o tom žiadne dáta (predpokladám, že pár ľudí, väčšinou špekulantov, ktorí skrachovali počas finančných kríz, mohlo spáchať samovraždu, ale to sem nepatrí).

Napriek tomu sa všetci boja teroristov, lietania a investovania do akcií. A po raňajkách naložia deti do auta a odvezú ich do školy.

Ale naspäť k rizikovosti akcií – áno, ročné výnosy z akcií sú teda volatilné. To však nehovorí nič (alebo len veľmi málo) o ich riziku.

Najväčšie riziko, ktoré podstupujete pri investíci do akcií, je tzv. business riziko – že firma, ktorej akcie ste kúpili, skrachuje, alebo že jej výsledky nie sú také dobré, ako ste čakali. Toto však viete jednoducho ošetriť dostatočnou diverzifikáciou portfólia. Ak si kúpite celotrhový indexový fond, ktorý obsahuje napr. 500, alebo 5000 firiem, tak sa tým vôbec nemusíte trápiť.

Volatilita výnosov z akcií však môže byť pre investora skutočný problém, najmä psychologický.

Ak napr. investujete do akcií dnes (cez lacný, diverzifikovaný, najlepšie celosvetový, indexový fond, obchodovaný na burze, tzn. ETF) a po roku ich hodnota klesne o 20 %, štandardný človek má tendenciu sa na svoje rozhodnutie spred roka pozerať ako na omyl, akcie predať a už nikdy sa na ne ani nepozrieť.

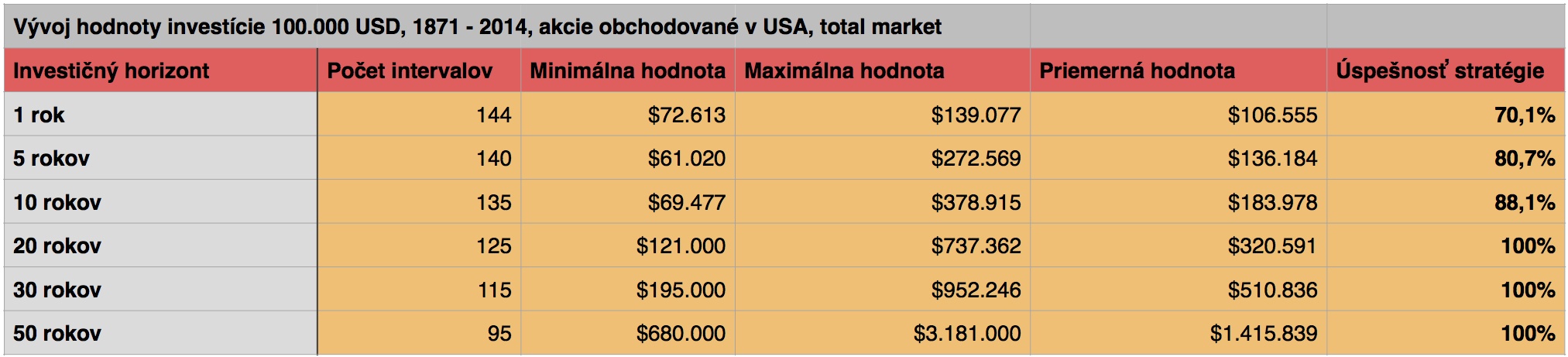

To by však bola veľká chyba, viď tabuľka nižšie.

Zdroj: Firecalc, výpočty autora

Ak predĺžite svoj investičný horizont (obdobie, na ktoré investujete) aspoň na 20 rokov, problém volatility akciových výnosov prestane byť taký pálčivý. Ako vidno, za posledných 143 rokov neexistuje ani jedno 20-ročné obdobie, v ktorom by investícia do akcií stratila zo svojej hodnoty.

Inými slovami – s predlžujúcim sa časovým horizontom volatilita priemerných ročných výnosov akcií, a tým pádom ich rizikovosť, klesá.

Záver

- neinvestovať si môžu dovoliť len skutočne bohatí ľudia.

- aj to iba v prípade, ak sú zmierení s tým, že o svoj majetok postupne prídu

- všetci ostatní, ktorí si chcú majetok vybudovať, alebo udržať, MUSIA investovať

- investície by mali prinášať dostatočne vysoký reálny výnos pri primeranom riziku

- akcie sú takýmto typom investície

- preto by veľká vačšina portfólií mala byť tvorená akciovými investíciami

Viac o tom, ako investovať do akcií, si prečítajte v tomto čláku:

Ako investovať do akcií jednoducho, bezpečne a lacno

P.S. Toto je aktualizácia článku, pôvodne publikovaného 15.7.2015, a updatovaného 14.11.2017.

16 komentáre o “Prečo musíte investovať do akcií”

Comments are closed.

Ako je to s tymi priemernymi rocnymi vynosmi akcii? Lebo vela ludi sa tym ohradzuje. Ak napr. kupim akcie a prvy rok stratia 90% potom dalsi rok stupnu o 100% a potom dalsi zase o 100% tak priemerny rocny rast bude (-90%+100%+100%)/3 = 36.666%? co znie super, ale ak som dal do toho povedzme 1000E tak mam po troch rokoch 400 E co je 60% strata? Ako sa rata priemerny rocny vynos akcii za nejake obdobie?

V kalkuláciách používam CAGR – compound annual growth rate, alebo aj geometrický priemer. Pre zjednodušenie ale hovorím o priemerných ročných výnosoch

Ahoj Vlado, prečo si tak skalopevne proti vypisovaniu opcií? Obchodoval si niekedy opcie? Tvoje tvrdenie: „Pravdepodobnosť, že sa vám takto podarí dhodobo dosiahnuť rozumný výnos, je blízka nule.“ sa mi zdá trošku prehnané. Robím to už pár rokov a zatiaľ sa nemôžem sťažovať. Treba sa tomu trošku povenovať, ale dá sa to…

Ahoj Vlado viem ze to sem asi nepatri ale co povies na spolocnost Warrena Buffeta Berkshire Hathaway? Dakujem za odpoved

Paráda! Jedna z mojich TOP3 investícií 🙂

Dakujem za clanok. Mam vsak otazku. Povedzme ze investor zacne v 35tke nakupovat akumulujuce ETF-ka (ktore nevyplacaju dividendy pravidelne ale ich reinvestuju) aby nemusel odvadzat dane a platit zdravotne odvody z dividend a ich hodnota alebo mnozstvo rastlo. Po 30 rokoch pravidelneho investovania/nakupovania ETF ma nakupene portfolio velku hodnotu ale pozostava s ETF ktore nevyplacaju dividendy ale ich reinvestuju = nema z nich peniaze teda pravidelny prijem z ktoreho by mohol zit (ak som vyznam automaticky reivestujucich ETF spravne pochopil…).

Co je konecnym cielom takeho investovania? Postupne ciastocne odpredavanie zakupenych ETF a „vyplacanie“ si penazi z ich predaja? Predaj reinvestujucich ETF a nakup dividendovych ktore budu „generovat“ pravidelny prijem? Ake su potom moznosti „spenazenia“ vytvoreneho portfolia?

Tak ako hovoríte – riešením je pravidelný predaj časti portfólia. Má to výhodu, že takýto príjem už je tax-free (aspoň podľa aktuálne platných zákonov). Určite sa tomu budem venovať v niektorom z budúcich článkov.

Opravdu je tax free? ETF je derivat.. Takze u nas (v CR) se dani.

Na základe čoho, prosím, tvrdíte, že ETF je derivát?

Na film co hovorite ? Stavka na nejistotu. Je tam pasaz aj o ratingovej agenture.Fikcia alebo skutocnost ?

Podvody v uctovnictve Toshiba,Tesco.Ako potom mozme verit financnym datam a podla nich sa rozhodovat pri nakupe akcii ?

Film som nevidel, tak sa neviem vyjadriť. Čo sa týka účtovných podvodov, to nie je žiadna sranda, minimálne pri verejne obchodovaných firmách je to trestný čin, za ktorý je pekných pár rokov basy. Také zlé to podľa mňa nie je.

Preco do nich musite investovat : http://www.patria.cz/zpravodajstvi/3110906/akcie-padaji-protoze-cely-system-stoji-na-pisku.html

Toto je klasický príklad tzv. zúfalej novinárčiny – autor si vymyslí nejaké tvrdenie, potom ho akože vyvráti, najepšie s odvolaním sa na mediálne známu osobu a na základe toho nám vykreslí blížiacu sa katastrofu. Nič iné ako linkbait. Nikde som nevidel, že by ktokoľvek seriózne tvrdil, že za poklesom cien akcií a ropy je (exkluzívne) Čína. Je to ďaleko komplexnejší problém. A ja netvrdím, že akcie nemôžu ísť nižšie, pravdu povediac, celkom by som sa potešil. Prečítajte si radšej toto http://www.wsj.com/articles/why-this-market-meltdown-isnt-a-repeat-of-2008-1452892357

My samozřejmě na tom budeme stejně nebo lépe s našim jměním, když jsme neinvestovali jeden dolar roku 1802, ale několik tisíc dolarů 1990, 2000, 2003, 2008, 2009 nebo dnes a kdykoliv později a nikdy neprodáme solidní akcie jak BMW, BASF, Wells Fargo, Sanofi, Pfizer, Royal Dutch Shell, Procter a Gamble, Johnson a Johnson, BHP Billiton, Banco Santander atd.

Konečně se někdo dotknul tohoto téma trochu víc do hloubky,

jen je škoda, že tak krátce, protože jsem to prečetl velice rychle.

Díky za koment. Žiaden strach, ešte len začíname 🙂