Minulý týždeň som písal, že pokles akciových trhov zatiaľ nijako zásadne nevybočuje „z normy“.

To už neplatí.

Hoci v Ázii sa šírenie corona vírusu podarilo dostať pod kontrolu, v Európe a Amerike to neplatí – počet infikovaných ľudí rastie veľmi rýchlo, ako aj tvrdosť opatrení, ktorými sa vlády šíreniu snažia zabrániť. Spolu s tým rastú aj dopady na ekonomiku.

Najnovšie odhady hovoria o tom, že tohtoročný rast čínskej ekonomiky spomalí až na 1% (z pôvodných 6%), v rozvinutých krajinách sa očakáva prepad do recesie.

A hoci v Číne sa situácia pomaličky začína normalizovať (aj keď sa znova objavili informácie o stúpajúcich počtoch infikovaných po uvoľnení opatrení), v Európe a Amerike sa to s veľkou pravdepodobnosťou ešte výrazne zhorší pred tým, než sa začne zlepšovať. Turistický priemysel skolaboval, veľmi podobne je na tom retailový predaj čohokoľvek okrem nevyhnutných vecí (potraviny, lieky a podobne), o reštauráciách a podobných službách, či kultúre (divadlá, kiná, koncerty a pod.) ani nehovorím.

Okrem následkov, spôsobených obmedzením pohybu, sa spotrebitelia začali správať defenzívne (februárový predaj áut v Číne v porovnaní z predchádzajúcim rokom klesol o 80%, v Európe, či Amerike to zrejme nebude inak). Kvôli tomu sa začali zatvárať niektoré fabriky (zatiaľ automobilky).

Vlády a centrálne banky chystajú masívne opatrenia, aby ekonomike pomohli. No investori sa zľakli.

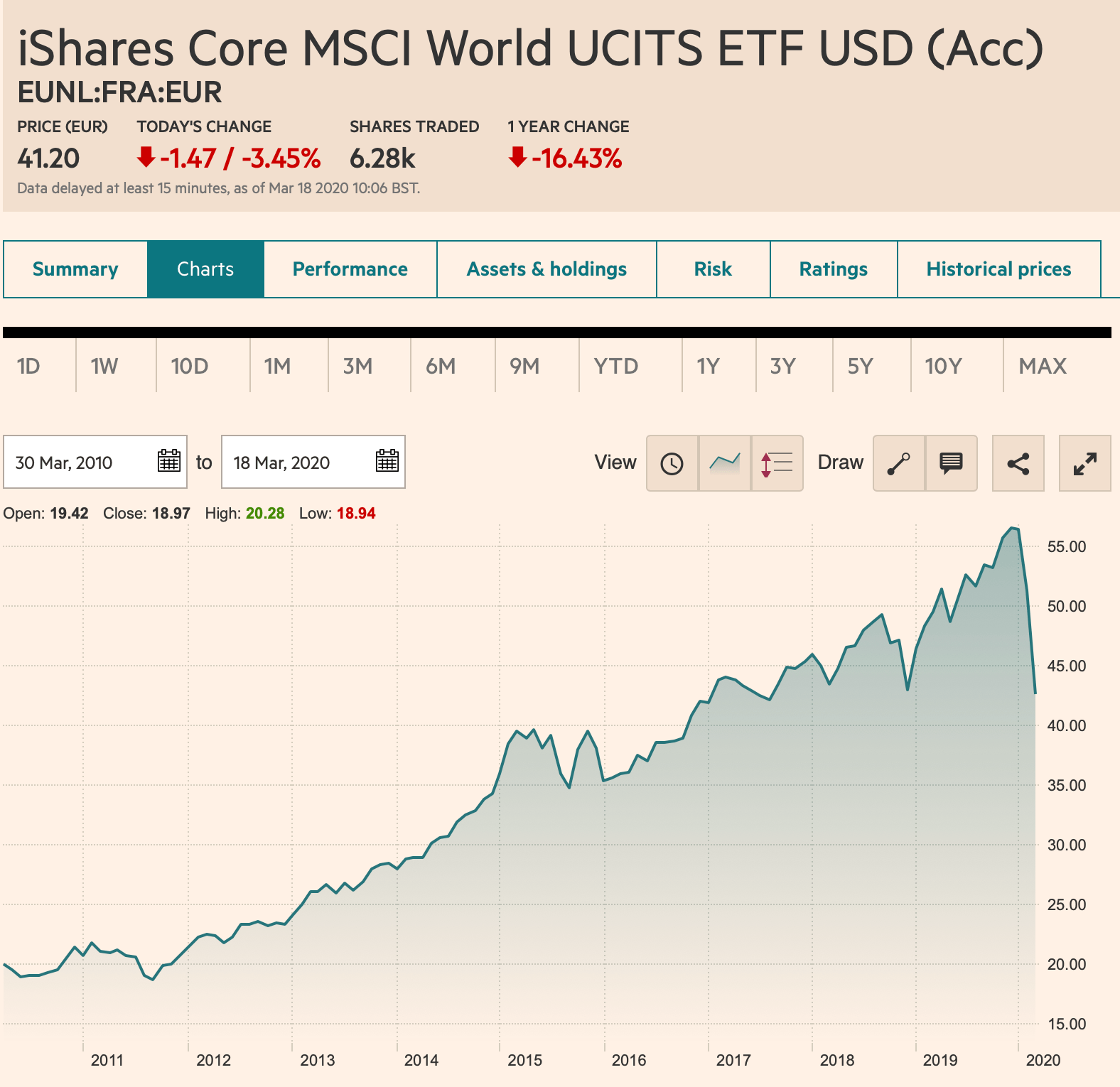

Od 19.2. globálne akcie klesli už o 32% (v EUR), čím sme sa oficiálne dostali do bear marketu. No nielen takého obyčajného – máme tu najrýchlejší bear market v histórii.

Zdroj: Finacial Times

Akcie klesli na úroveň, kde boli naposledy v decembri 2016. Pre investorov je to, samozrejme veľmi bolestivé. A v ich mysliach sa čoraz nástojčivejšie objavujú otázky: „Ako to dopadne?“ alebo „Mám to predať?“.

Ako to dopadne

Neviem, samozrejme.

Ale viem si predstaviť 2 extrémne scenáre:

- Opatrenia, ktoré vlády po celom svete zaviedli a zavádzajú, budú fungovať. Šírenie vírusu sa dostane pod kontrolu a zdravotné systému budú mať dostatok času a priestoru postarať sa o chorých ľudí. Opatrenia na stimuláciu ekonomiky takisto zafungujú a umožnia ekonomicky prežiť firmám a ľuďom toto kritické obdobie. O pár týždňov alebo mesiacov bude hotová vakcína. V priebehu leta sa podarí vírus zastaviť, ľudia sa začnú vracať do práce, k normálnejšiemu „lifestylu“. Rozbehne sa ekonomika a akciové trhy sa rýchlo vrátia na svoje pôvodné úrovne.

- Vlády budú opatrenia zavádzať príliš pomaly, šírenie vírusu sa podarí obmedziť až o niekoľko mesiacov, krajiny sa dostanú do recesie. O pár mesiacov sa opatrenia začnú pomaly uvoľňovať, vírus sa zase začne šíriť, znova sa zavedú opatrenia a tak ďalej, dokola. Po pár mesiacoch sa však s vírusom nejakým spôsobom naučíme fungovať. Bude to náročné, no ekonomika sa pomaly začne spamätávať. Pozitívne budú reagovať aj akciové trhy. Na vakcínu budeme čakať rok, možno dlhšie. Situácia a život sa do nejakého približne „normálneho“ stavu dostane do 2, maximálne 3 rokov.

Samozrejme, nie som žiadny odborník na vírusy, ani epidémie, takže to, čo som napísal vyššie, berte s rezervou (len pre porovnanie, epidémia španielskej chrípky, na ktorú bolo ľudstvo pripravené oveľa menej, navyše bola spojená s koncom 1. svetovej vojny, trvala približne 3 roky).

V realite to zrejme skončí niekde medzi týmito dvomi „scenármi“.

Každopádne som si istý, že situáciu sa nám podarí, skôr či neskôr, zvládnuť a zase začneme plus-mínus normálne fungovať. Je to len otázka času. Hoci náklady, či už merané peniazmi alebo ľudskými životmi, budú obrovské.

Čo teraz?

Riskujúc, že u mnohých upadnem do nemilosti, predsalen si trúfnem povedať dôležitú vec: na krízu sa treba pripravovať pred krízou. Počas krízy je už trocha neskoro.

Na svoju obranu môžem povedať, že som o tom už niekoľkokrát písal, naposledy v roku 2018.

Ale čo robiť s investíciami?

Evolúcia v nás vytvorila niekoľko inštinktov, vďaka ktorým sme ako ľudská rasa prežili v divokej prírode. Ak nám hrozí riziko (medveď v kríkoch), dobrá stratégia je ujsť. Ak sa nedá ujsť, dobrá stratégia je bojovať (zaútočil na nás nepriateľský kmeň, ak ujdeme, prídeme o všetky zásoby a strechu nad hlavou, to nie je dobrá alternatíva).

Veľmi podobne to funguje aj v aktuálnej kríze spôsobenej vírusom – musíme čosi robiť, aby sme obnedzili šírenie vírusu, aby sme ochránili tých najohrozenejších, musíme hľadať vakcínu.

Nečinnosť by mala fatálne následky.

Zoči-voči klesajúcim cenám akcií nás naše inštinkty nútia ujsť (všetko predať!) alebo bojovať (presuniem akcie do zlata alebo bitcoinu, alebo tipujeme, ktorým firmám, či sektorom sa bude v kríze dariť najlepšie).

Naše inštinkty však neboli vytvorené na investovanie na finačných trhoch. Podľahnúť ich tlaku v tejto situácii nie je vôbec dobrý nápad.

História nám hovorí, že obdobia kríz, paník, výpredajov na akciových trhoch a veľkých poklesov ich cien sú najlepšie pre nákupy akcií dlhodobými investormi.

To zároveň znamená, že predať akcie teraz je to najhoršie, čo môžete urobiť.

Tu je lepší plán pre vaše investície:

- Ak máte dobre urobený investičný plán a pravidelne investujete, pokračujte v tom.

- Ak máte nejaké peniaze navyše, zvýšte svoju hotovostnú rezervu, prípadne posplácajte dlhy (okrem hypotéky). Ak vám nejaká hotovosť zostane aj potom, zainvestujte ju teraz.

- A ak ani jedno z vyššieuvedeného neplatí, napriek tomu, že je to nesmierne ťažké, nepredávajte, nerobte nič a čakajte, kým sa situácia vyrieši.

Pretože, hoci to tak teraz nevyzerá, doba, keď vírus dostaneme nejakým spôsobom pod kontrolu, ekonomika sa znova naštartuje a akciové trhy sa spamätajú, raz príde.

Aj keď to bude trvať pár mesiacov, alebo možno rokov.

Niektorí si možno poviete, že som príliš veľký optimista. A máte pravdu, som. Žiaden iný prístup ale pre mňa neprichádza do úvahy – pretože mám deti, ženu, sestru, rodičov a priateľov, o ktorých sa bojím. A klientov, na ktorých mi záleží.

Bez optimizmu by som ráno nevstal z postele.

Najlepšie pravidlo

“Moje pravidlo – a funguje to len asi v 99% prípadov, takže musím byť opatrný – pre prípad, že nastane takáto kríza, to najlepšie pravidlo, ktorým sa môžete riadiť, nie je ‚Nestoj tam ako svätý za dedinou, ROB NIEČO!‘,

ale

’Len tam tak stoj, NEROB NIČ!‘

John Bogle

Krátka osobná poznámka

Sme na jednej lodi.

Od februára hodnota našich rodinných akciových investícií klesla o 24%. Od začiatku roka je pokles 16%.

Našťastie už mám jednu podobnú krízu za sebou a takéto skúsenosti sú na nezaplatenie. Percentuálny prepad hodnoty bol (apoň zatiaľ) oveľa vyšší a zvládli sme to.

Vtedy však nešlo o život, tak ako teraz. No a výška nominálnej straty teraz je oveľa vyššia, keďže za tie roky narástol objem našich investícií.

Nie je to ľahké, ale zvládneme to aj teraz. Dnes a zajtra začíname opäť investovať. Výpredaju sa nedá odolať.

Úprimne povedané, veľmi som sa bál, ako na túto situáciu budú reagovať moji klienti a čitatelia.

Realita však prekonáva všetko – moji klienti vo Finaxe (a klienti Finaxu všeobecne) zvládajú krízu ako králi, pokračujú v investovaní podľa svojich investičných plánov a ak robia nejaké zmeny, tak investujú viac. Výberov sme doteraz zaznamenali úplné minimum.

Namiesto panických emailov a telefonátov, že všetko predávajú, sa klienti a čitatelia pýtajú, či majú ďalšie peniaze zainvestovať teraz, alebo ešte chvíľu počkať.

A potom že malí investori sú „dumb money“… kdeže, je to presne naopak. Robíte všetko presne tak, ako máte a o 5, či o 10 rokov sa pri pohľade na hodnotu vašich investícií budete môcť spokojne potľapkať po pleci.

Som na vás hrdý!

Osobné financie sú kľúčové

Bude dobre.

No netreba si robiť žiadne ilúzie – nebude to trvať ani 2 týždne, ani mesiac. A bude to pekelne ťažké.

Najhorší je, samozrejme, dopad na zdravie a životy nás aj našich blízkych.

Kríza však bude mať tiež silný ekonomický dopad. Mnoho ľudí príde o príjem dočasne, no možno aj na dlhšie obdobie.

Ak nemáte vytvorenú dostatočne vysokú hotovostnú rezervu, top prioritou by malo byť konzervovanie hotovosti a znižovanie fixných nákladov.

Tu je pár návrhov:

- zrušte všetky plánované jednorazové výdavky v najbližšej budúcnosti (dovolenka, kúpa auta či inej drahšej veci do domácnosti, kúpa či rekonštrukcia bývania)

- zrušte všetky pravidelné výdavky, ktoré nie sú nevyhnutné (predplatné, členstvá a pod.)

- z ušetrených peňazí (ak sa podarí) posplácajte úvery, okrem hypotéky

- navýšte hotovostnú rezervu tak, aby pokrývala 3, alebo ešte radšej 6 mesiacov vašich nevyhnutných výdavkov

- ak ste tak ešte neurobili, pokúste sa refinancovať hypotéku za nižšiu sadzbu a/alebo predĺžiť splatnosť

No a samozrejme – dávajte si na seba pozor. Chráňte sa, zostaňte doma (ak sa dá), urobte všetko pre to, aby ste zostali zdraví.

Záver

Situácia nie je jednoduchá, ale zvládneme to!

Ozvite sa v komentároch, ako sa vám darí, čo robia vaše investície, ako reagujete, aké problémy riešite, s čím potrebujete pomôcť. V rámci možností odpoviem na každú jednu otázku, v rozumnom čase.

Ak sa chcete so mnou poradiť o investovaní, dohodnite si so mnou konzultáciu.

A ak chcete začať investovať POHODLNE, jednoducho, rozumne a lacno, teraz je najlepší čas stať sa mojim klientom vo Finaxe.

18 komentáre o “Je tu kríza. Je tu bear market. Teraz čo?”

Comments are closed.

Dobry den,

Jedno co som tu nepostrehol ze sa v clanku nespomenulo nic o astronomickych dlhoch ktore maju na svojom konte vsetky krajiny ktore sa povazuju za najbohatsie a ziadne centralne banky ani vlady nedavaju ziadne plany ako to budu chciet splatit. Nie su trhy len napumpovane vdaka prave natlacenym peniazom ktore skoro kazda velka firma pouzila na nakup vlastnych akcii a teraz vytrcaju ruky a chcu bailout ?

Ďakujem za článok…

Tiež som začal nakupovať už od 10% poklesu, keďže som veril že toto bude len ďalšia pandémia bez bear market, takže som veľa nakúpil a príliš skoro…

Ale mam ešte rezervy a postupne prikupujem, keďže neočakávam kolaps, to je len ďalšia zombie strašidelna story…

Ťažká otázka, ale – na cca aké obdobie si mam rozdeliť moje cash investičné zásoby pre prikupovanie?

Momentálne to nemám ešte presne rozpocitane, ale plánujem cca 10 nákupov do cca 50% prepadu (takže nie časovo ale kvantitatívne som to zobral) – mate k tomu prosím comment?

Vdaka

Marian

Ja tomu asi vobec nerozumiem. Kriza v Cine zacala v Decembri

ja som nikde nezachytil ze “ Investicni poradcovia“ radili vsetko predat ale vsetko !!!!!!!!! lebo bude zle. Ja som v januari vsetko predal.

„Cakam“ kedy „investicni poradcovia“ povedia je dno treba nakupovat. „Cakam“

Myslim „investicnych poradcov“ ktori su plateni za poradenstvo ,ktori sa vyvojom na trhoch zaoberaju 24h.

Nevyuzit takuto sancu je velka chyba.

Spolahni sa na seba a svoj rozum.

Korekcia 50% nás čaká minimálne. To znamená, čakať s nákupom. To si dovolíme povedať zatiaľ iba na týchto 2 mojích očakávaniach:

1. Keď vyjdú na svetlo reálne čísla po čase, ako USA dostali na frak, tak trhy „porazí“. Potom bude povestná situácia „blood on the streets“ a potom možno nakupovať.

2. Osobne som komunikoval s head portfolio manažérom treasury jednej našej veľkej banky. Ich model hovorí, že ak trhy klesnú napríklad o 5%, redukujú pozíciu o x% a ak ďalších 5%, znova redukujú. Jednoduché pomaly utekajú v trende dole. A opačne, prikupujú do trendu, keď to rastie.

Takže držte si klobúky. Príde skok niektorý prvý piatok v mesiaci o 14:30 v USA v nezamestnanosti z terajších 3,5 na 9% a budeme mať limit down 3 dni po sebe.

Iba malá poznámka – vždy v histórií sa trhy vrátili po čase, ale nikde nie je napísané, že to takto musí byť aj teraz. Môže byť sideways trh aj 20 rokov.

Štatistika je sviňa má takmer vždy pravdu. Dôležité je TAKMER.

Má to ale svoju výhodu aj v tomto – môžete vnukom ukázať Dow na 29000 a povedať – Pozri, tam som to tiež kúpil :-).

Head Portfolio manažérov neber príliš vážne. Keby boli dobrí, dokázali by dlhodobo porážať pasívne indexové fondy. Síce štatistiky pravidelne nesledujem, ale myslím že ich reálne výsledky v II. pilieri sú väčšinou smutné – ich aktivita výnosy voči pasívnemu indexovému investovaniu znižuje. Mám dojem, že to kritizoval aj Odor z NBS ktorý píše knižky o finančnej gramotnosti.

ja mám dojem, že úlohou investičných poradcov je chytať klientske rybičky, a na skutočne odborné poradenstvo nemajú ani čas ani chuť.

3 stratégie:

1) vyďeržáj pijaňér

2) kupuj „falling knife“

3) použi rozum – použi graf

https://pbs.twimg.com/media/ETlZIDbXgAACYCC?format=jpg&name=4096×4096

„Vyďeržáj pijaňér“ som už dlho nepočul … palce hore!

Bail-out je znova ohlásený v GB, EU, JP, USA, takže akcie znova pôjdu hore. Pre objektivitu je potrebné dodať, že rast, ktorý bol v akciách v posledných rokoch, bol spôsobený aj (nielen) kvantitatívnym uvoľnovaním. Preto teraz táto „bublina“ spľasla a tzv. nové peniaze sa stratili.

Aby som bol vočí Vám objektívny, musím uznať, že komunikujete z finančných agentov a firiem zodpovedne. Na rozdiel od spoločnosti Finax, ktorá okrem relevantných informácií ponúkla aj správy pre „finančných debilov“ – typu: predmet emailu, ktorý som dostal: Všetci naši klienti sú v zisku.

Ja myslím, že akcie neboli nijako extrémne drahé, ich rast bol spôsobený primárne rastom ziskovosti a optimistickými očakávaniami do budúcnosti. Ak by vírus prišiel pred rokom alebo dvomi, pád akcií by bol podľa mňa rovnaký. Čo sa týka toho emailu, napriek tomu, že to bola pravda, to považujem za trochu nešťastné.

Ahojte. Moje portfólio dosť výrazne kleslo, mal som nejaku hotovosť tak som jednorazovo dokupoval už cca po 10%, resp. po 12% globálnom prepade. Snažím sa to až tak nesledovat a nestresovat sa, už to začala sledovať aj manželka, ktorá mi to rada pripomína koľko sme prerobili. Teší ma, keď vidím ako s nami bojujú centrálne banky na čele s FEDom, to je znak že bude dobre. Finančný sektor je oveľa lepšie pripravený v porovnaní s krízou v roku 2008, banky majú oveľa väčšie kapitálové vankúše a podla mňa sa neskôr ukáže že sprísnenie regulácii po kríze 2008 bola správna vec. Jeden z titulov, ktorý má zaujíma je akcia tesly. Po pozitívnych správach z Činy išla včera nahor o cca 20% za jeden deň. Co si o nej myslíš, podľa mňa sa stále oplatí nakúpiť.

Držím palce. Manželku treba zainteresovať, aby vedela, čo sa deje a prečo. Tesla je podľa mňa do budúcnosti pri týchto cenách zaujímavá. Len sa treba pripraviť na masívnu volatilitu.

Na povzbudenie, tiez som mal 6 ciferne portfolio ktore je uz teraz len 5 ciferne. v pondelok som dostal plat a ako vzdy investoval. Mam 35 cize este vela casu, ale pride mi velmi optimisticke si mysliet ze o 3 roky sme tam kde sme boli. Mne by stacilo ak by som bol o 10 rokov zase v zisku a to co investujem teraz pojde o 30%-40% hore. Uvidime kazdopadne zatial nepanikarim ale mam celkom dobre cash rezervy a zatial pracu :)… A ano je nezmysel teraz vsetko predat lebo kazdy hovori ze to pojde este o 20% dole. Ta cena co teraz je je vysledkom uvah ovela vecsich machrov ako sme my a ti prestali predavat. Mi pride uplne absurdne ze niekto kto investuje len tak amatersky vie lepsie ohdadnut situaciu ako profici.

Držím palce, o pár mesiacov alebo rokov sa to určite zlepší. Podľa dát, ktoré som videl, v panike predávajú profesionálni manažéri, ako hovoríte. Tých dôvodov je, samozrejme viac, no malí investori vo väčšine prípadov investíciu držia, prípadne dokupujú. Teda presne to, čo by mali robiť profíci ale nerobia.

Absolútny súhlas s týmto prístupom. Ja priebežne uvoľňujem a presúvam zvyšnú hotovosť na účet brokera a postupne dokupujem. Hlavne ETF a v menšej miere niektoré srdcové akciové tituly. Tento prístup budem držať najbližších 6-12 mesiacov, podľa vývoja situácie.

Držím palce, robíte to dobre 🙂

Dobrý deň. Poprosímo váš názor. Mám zakúpené XRP-ripple nie za veľa €.Čo si o tejto krypto mene myslíte? ĎakujemPeter.

Zdravím vás, kryptomeny sú podľa mňa špekulácia, nie investícia. Je pekne vidieť na ostatnom vývoji, že krypto nie je ten bájny bezpečný prístav, ako to jeho propagátori dlhé roky sľubujú. Klasické „zlé“ peniaze fungujú aj počas krízy oveľa lepšie. Ak vás táto oblasť zaujíma, vložte do nej 1 – 2% z objemu vášho portfólia, ale určite nie viac.