Volatilita má medzi ľudom pospolitým veľmi zlú povesť. Koniec-koncov, finančná teória ju považuje za merítko rizika. A riziko je zlé. Predstavuje možnosť straty. No a kto by už len chcel zrealizovať stratu!?!

Je to pochopiteľné. Niekoľko psychologických štúdií ukázalo, že strata konkrétnej sumy, napr. 100 EUR, spôsobuje ľuďom asi 2,5 krát väčší stres než zisk 100 EUR spôsobuje radosti.

Dokonca aj Warren Buffett, na otázku, aké je tajomstvo zbohatnutia, povedal: „Pšššt, zatvorte dvere, prezradím vám, ako zbohatnúť v 2 krokoch. Krok 1: Nikdy neprerobte peniaze! Krok 2: Nikdy nezabudnite na Krok 1!

Niet sa preto čomu diviť, že ľudia sa akciám tak nejako prirodzene vyhýbajú. Ešte majú v živej pamäti titulky z novín z rokov 2008 a 2009, ktoré hovorili, že akcie klesli o 50%. 50%! Pri predstave, že zainvestujete svoje ťažko zarobené peniaze a prídete o polovicu z nich, im behá mráz po chrbte.

Mne tiež.

Ak sa teda potenciálneho investora predajca investičných produktov spýta, či sa považuje za konzervatívneho alebo dynamického investora (inými slovami – ako veľmi sa potenciálny investor bojí straty), väčšina z nich povie, že sú konzervatívni a ich peniaze skončia v dlhopisových alebo prinajlepšom v zmiešaných fondoch.

Investovanie do akcií skrátka nie je pre nich, pretože sú príliš volatilné.

Takéto povrchné chápanie volatility však vedie k veľmi zlým finančným rozhodnutiam (viď. spomínané investovanie do dlhopisových alebo zmiešaných fondov), ktoré majú negatívny dopad na investičné výsledky a dlhodobý rast majetku.

Je teda najvyšší čas tento problém s volatilitou trochu upresniť. V tomto príspevku si povieme:

- čo presne je volatilita

- že z dlhodobého hľadiska môžu byť akcie menej volatilné ako dlhopisy

- že ak chcete, aby vaše portfólio dlhodobo rástlo, potrebujete investovať do volatilných investícií

- ako sa naučiť s volatilitou akcií žiť

Najprv ale krátka odbočka.

Najhorší let v mojom živote

Sedel som na letisku v Košiciach a čakal, kým začne boarding na let do Bratislavy. Vonku fúkalo a pršalo. Už cesta sem bola dosť nepríjemná a pri pohľade von som sa na tú spiatočnú vôbec netešil.

Neznášam lietanie. Fakt. Nie.

Keď letím a pozerám sa okienkom von z tej výšky, niečom v hlave mi hovorí, že toto nie je normálne. Je to neprirodzené. Človek predsa nelieta. Človek skrátka patrí na zem.

V zásade to však znášam dobre. Počas letu som pokojný, tep mám normálny, nebehám v panike hore-dole, nesnažím sa vystúpiť „za jazdy“ a ani nekričím Zabijeme sa! ZABIJEME SA!

Kým neprídu turbulencie.

Vtedy sa uprene pozerám pred seba, kŕčovito sa držím operadiel sedadla, s nikým sa nerozprávam a v duchu sa modlím, aby to už skončilo.

A hovorím si, že som radšej mal ísť vlakom.

Pritom chápem, že turbulencie nepredstavujú pre lietadlo takmer žiaden problém. Viem, ako tvar krídla vytvára vztlak a ako lietadlo drží vo vzduchu. Viem, že lietadlo je na turbulencie stavané. Viem, že v kabíne sedia dvaja profesionálni, trénovaní piloti, ktorí majú nalietané tisícky hodín. Viem, že lietadlo pred odletom skontroloval tím mechanikov. Viem, že na let dohliadajú letoví dispečeri.

Viem, že pravdepodobnosť, že sa nám niečo stane, je mizivá. A ak aj áno, turbulencie s tým nebudú mať nič spoločné.

No jednoducho sa bojím.

Na tabuli odletov sa práve objavilo hlásenie, že let do Bratislavy bude 40 minút meškať. To bolo zvláštne, pretože naše malé lietadlo sme cez okná videli pristavené pri bráne. Priletelo včas, aj všetci cestujúci už vystúpili.

Išiel som sa teda spýtať letušky, čo sa deje. Odpoveď ma vôbec nepotešila – pri lete do Košíc boli také silné turbulencie, že dvaja cestujúci sa povracali a posádka teraz čistí interiér.

No super.

Chvíľu som sa pohrával z myšlienkou, že pôjdem vlakom. Alebo autom. Ale silou vôle som sa prinútil zostať na letisku. Vlakom alebo autom by to trvalo 5-6 hodín. Nehovoriac o šoférovaní v zlom počasí. A ja som potreboval byť doma dnes večer.

To zvládnem.

Bol to naozaj drsný let. Turbulencie boli počas celej cesty. Neviem, či som sa vôbec pozrel okienkom von. Lietadlo sa niekoľkokrát prepadlo vo vzduchovej kapse tak, že mi ruky z operadiel vyleteli až pred hlavu. Celý čas som si v duchu vravel: Už len 30 minút. Už len 25 minút. Už len 20 minút …

Najhorší let v mojom živote.

Samozrejme, všetko dobre dopadlo, nikomu sa nič nestalo a po 50 minútach čistej hrôzy sme bezpečne pristáli v Bratislave.

A keď sa budem zase niekam cestovať, tak, napriek strachu, ktorý mám, opäť pôjdem lietadlom. Pretože hoci sa bojím, VIEM, že lietadlo je najrýchlejší a najbezpečnejší spôsob, ako doraziť do cieľa. O to mi ide v prvom rade.

Rovnako sa zachová drvivá väčšina cestujúcich. Krátkodobá nepríjemnosť vo forme turbulencií je násobne vyvážená benefitom bezpečnosti a rýchlosti.

Prečo o tom vôbec píšem v článku o volatilite? Pretože lietanie a investovanie do akcií toho majú veľa spoločného:

- Lietanie je najrýchlejší a najbezpečnejší spôsob, ako sa niekam dostať.

- Akcie majú dlhodobo najvyšší výnos zo všetkých aktív, preto investovanie do nich je najrýchlejší a najistejší spôsob, ako si vybudovať finančný majetok.

- Počas letu môžete zažiť turbulencie a môže to byť veľmi nepríjemné. Niekedy môže lietadlo meškať, alebo dokonca môže byť let zrušený a vy sa do cieľa dostanete neskôr. Sem tam sa stane, že lietadlo spadne a cetujúci sa do cieľa nedostanú vôbec. No pravdepodobnosť, že niečo také nastane, je mizivá. Cestovanie autom je oveľa nebezpečnejšie. Nehovoriac o tom, že cesta trvá dlhšie.

- Akcie sú volatilné. Často nastávajú korekcie, niekedy aj tzv. bear markety, kedy hodnota akcií klesne možno aj o 50%. Niektoré firmy skrachujú a investori prídu o celú investíciu. Niekedy skolabuje, alebo skončí celý trh (napr. zrušenie pražskej burzy po druhej svetovej vojne a komunistickom prevrate v r. 1948, vrátanie znárodnenia). No pri rozumnom, lacnom, globálnom a diverzifikovanom investovaní do akcií je pravdepodobnosť dosiahnutia vášho cieľa výrazne vyššia ako napríklad pri investovaní do dhopisov.

Čo je to volatilita?

Volatilita je miera variability čohokoľvek – počasia v jednotlivých dňoch, výšky žiakov 8. ročníka, výsledkov ich testov v matematike, predajov nejakých tovarov v jednotlivých mesiacoch roka atď.

Ak hovoríme o volatilite pri investovaní, hovoríme o volatilite výnosov.

Pre jeden z predchádzajúcich článkov som robil analýzu výnosov amerických akcií. Vyšlo z nej, že ich priemerný reálny ročný výnos (konkrétne CAGR – compound anual growth rate, alebo zložená ročná miera rastu) v hocijakej 20-ročnej perióde od roku 1871 do 2017 bol 6,59% p.a. s volatilitou 2,93%.

Ale čo to presne znamená? Je to veľa? Málo? Je to dobré alebo zlé? Aby sme vedeli odpovedať na túto otázku, musíme si najprv ukázať, ako sa volatilita meria.

Ako sa meria volatilita?

Ak ste v štatistike ako doma, môže túto časť s čistým svedomím preskočiť. Ak nie, sľubujem, že to nebude príliš komplikované.

Najčastejšie používaným ukazovateľom volatility je štandardná odchýlka. Tu je jednoduchý spôsob, ako ju vyrátať:

- zoberte si sériu nejakých dát, v mojom vyššieuvedenom prípade to boli ročné výnosy v 20-ročných periódach (bolo ich 1514)

- vypočítajte priemernú hodnotu týchto výnosov (úplne obyčajný aritmetický priemer)

- vyrátajte rozdiel medzi priemerom a hodnotou každého jedného údaja vo vašej sérii, potom umocnite na druhú

- zrátajte všetky tieto výsledky, vydeľte počtom údajov vo vašej sérii

- vyrátajte druhú odmocninu a – kde sa vzala, tu sa vzala – štandardná odchýlka je na svete!

- Excel to za vás zráta asi za 3 sekundy

Vieme už teda volatilitu vyrátať, no musíme ju ešte interpetovať. A to je tiež jednoduché.

Rozpätie plus/mínus jedna štandardná odchýlka od priemernej hodnoty pokrýva zhruba 68% všetkých výsledkov. V prípade mojej analýzy 1514 20-ročných periód bol priemerný reálny výnos 6,59%, pričom 68% všetkých výsledkov sa nachádzalo v pásme od 3,66% p.a. (6,59-2,93) do 9,52% p.a. (6,59+2,93).

Rozpätie plus/mínus 2 štandardné odchýlky predstavuje približne 95% všetkých výsledkov. Takže 95% priemerných reálnych ročných výnosov v 20-ročných periódach bolo v pásme od 0,73% p.a. (6,59 – 2,93 – 2,93) do 12,45% p.a (6,59+2,93+2,93).

Rozpätie plus/mínus 3 štandardné odchýlky predstavuje 99,70% všetkých výsledkov, takže takmer všetky. 99,70% všetkých priemerných reálnych ročných výnosov 20-ročných periód sa vošli do pásma od -2,20% (6,59-2,93-2,93-2,93) do 15,38% (6,59+2,93+2,93+2,93).

Údaje o volatilite zverejňujú aj mnohé fondy. Napríklad priemerný ročný výnos fondu iShares MSCI World k 31.10.2017 (za posledné 3 roky) bol 8,26%, s volatilitou 10,45%.

Použitím rovnakého výpočtu ako v predchádzajúcom príklade prídeme k záveru, že 68% všetkých ročných výnosov tohto fondu sa vojde do pásma od -2,19% do 18,71%. Treba však brať do úvahy, že sú to len samostatné ročné výnosy (nie CAGR za dlhšiu periódu), ktoré sú výrazne volatilnejšie a výsledok je v tomto pr9pade vyrátaný iba na základe 3-ročných dát (používa sa volatilita denných výnosov a anualizuje sa na ročnú). Je to teda skôr odhad ako reálny opis histórie.

Je volatilita dobrým merítkom rizika?

Všeobecná odpoveď znie, že áno (toľko akademikov a nositeľov nobelových cien sa predsa nemôže mýliť). No treba tiež dodať 3 veci – ako pre koho, ako kedy a nie je volatilita ako volatilita.

Z takejto definície totiž nepriamo vyplýva, že vysoká volatilita je zlá a nízka volatilita (alebo stabilita) je dobrá. A to nie je tak celkom pravda.

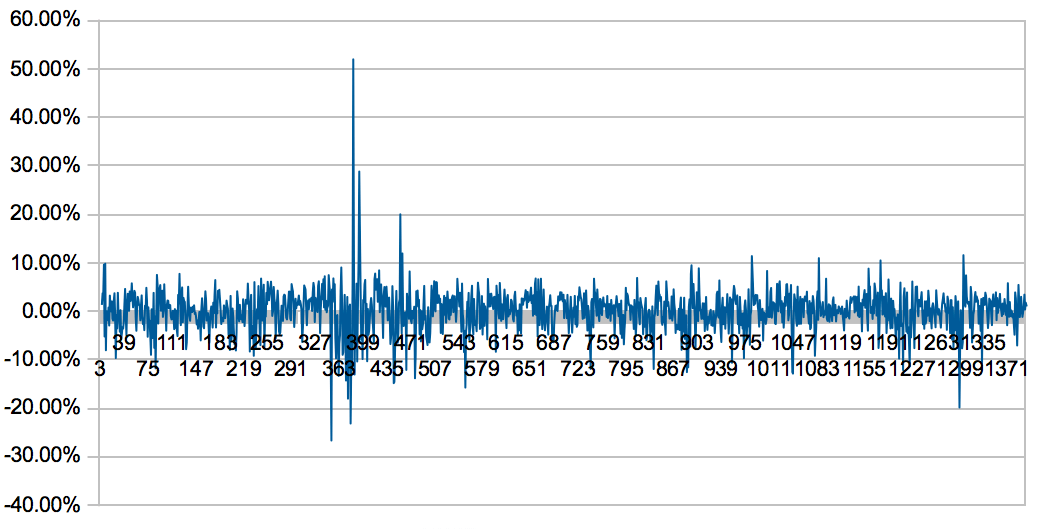

Takto vyzerá vysoká volatilita:

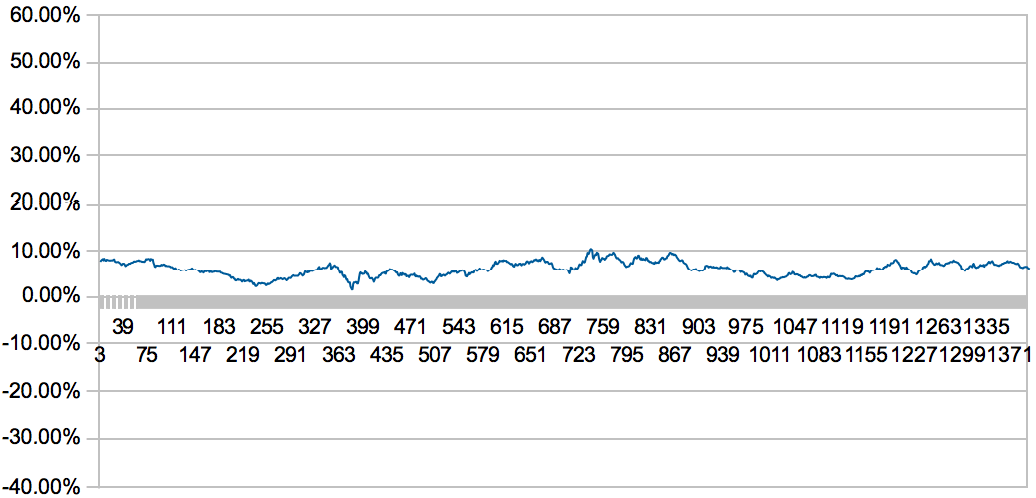

Takto vyzerá nízka volatilita (stabilita):

Na prvý pohľad sa asi všetci zhodneme, že stabilita je lepšia ako volatilita. Koniec koncov – po rovnej ceste sa ide lepšie ako po hrboľatej, navyše ak raz ide do kopca a potom zase z kopca.

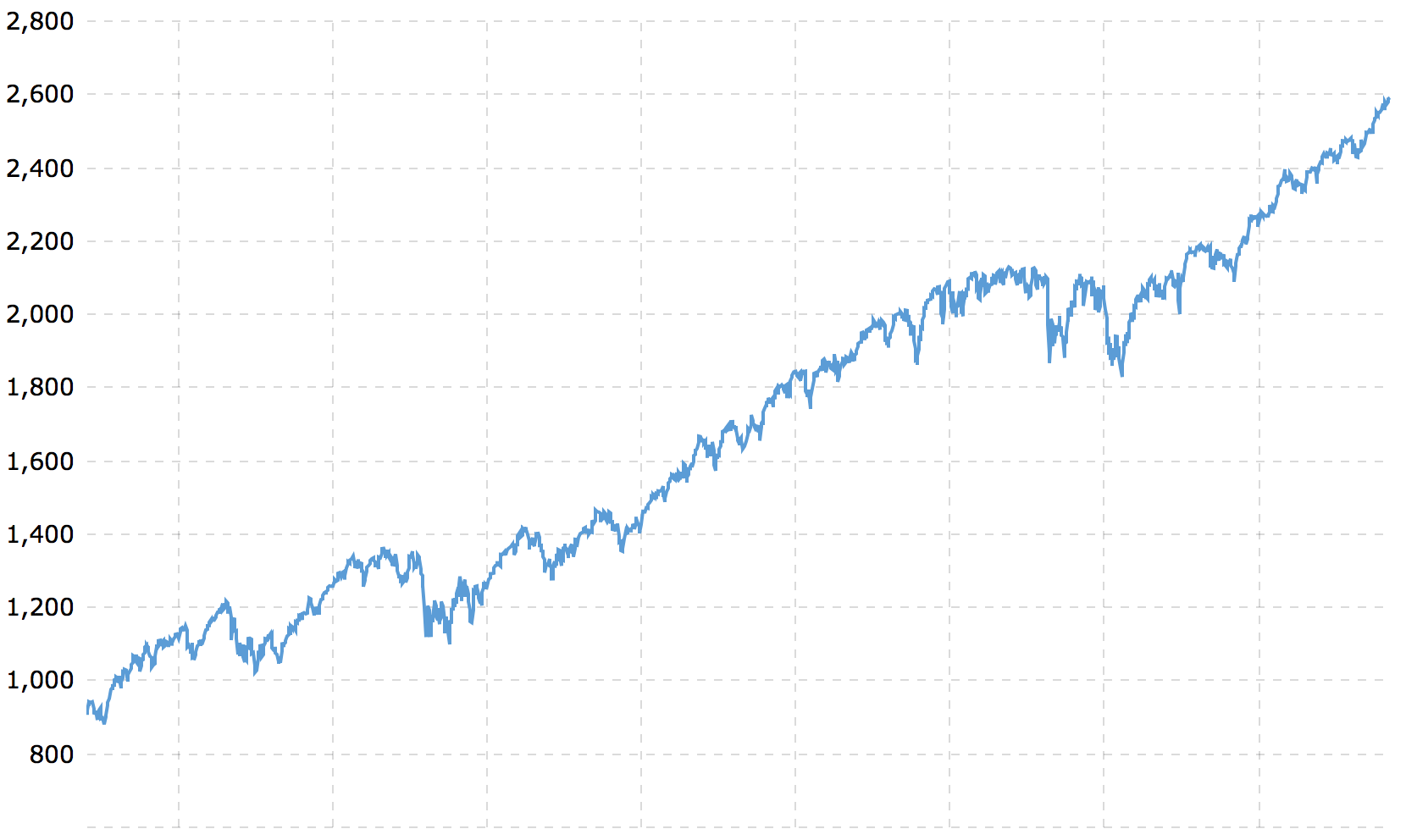

Ale aj toto je vysoká volatilita:

A to už je trochu iná káva – predpokladám, že s takýmto vývojom hodnoty investície, hoci volatilným, by žiaden investor problém nemal.

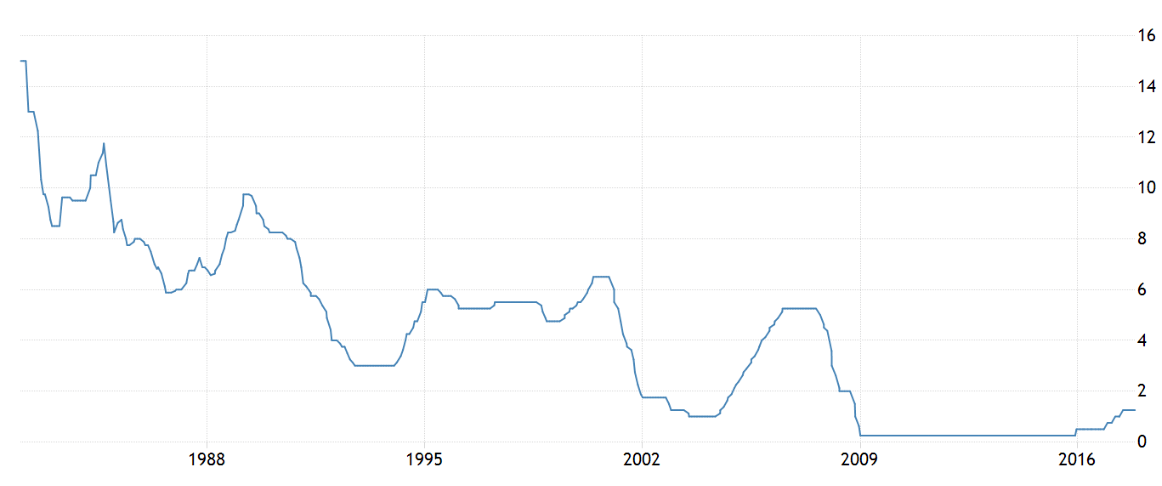

Na druhú stranu, toto je stabilita:

Napriek evidentne nízkej volatilite (zvlášť v období od roku 2009 do roku 2016) by sa vám takýto vývoj vašich výnosov asi nepáčil.

Volatilita sama osebe nie je zlá, ani dobrá. Volatilita skrátka je. Pre posudzovanie je dôležitý kontext, a to, čo vlastne chcete dosiahnuť.

Volatilita konkrétnej triedy aktív, napríklad akcií, totiž nie je rovnaká. Mení sa v čase, ale aj z hľadiska posudzovaného časového horizontu. Aktuálne máme napríklad obdobie s relatívne nízkou volatilitou. No trebárs v období rokov 2007 – 2009 bola volatilita výrazne vyššia. Volatilita je tiež volatilná.

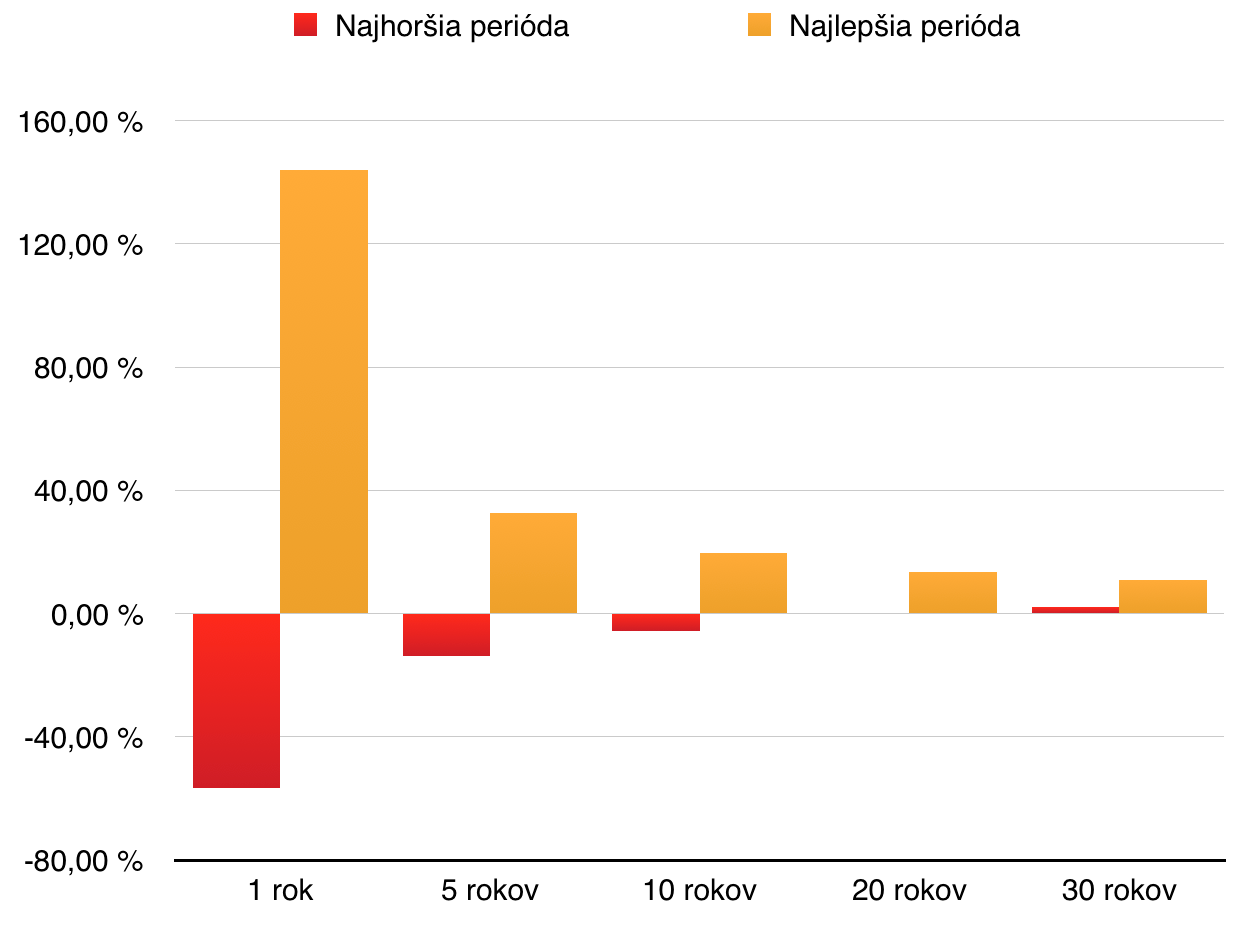

A pre dlhodobého investora do akcií platí, čím dlhší časový horizont, tým nižšia volatilita:

Minimálny a maximálny reálny ročný výnos US akcií, podľa dĺžky držania, 1871-2017

Sú dlhopisy naozaj bezpečnejšie ako akcie?

Ak pod bezpečnosťou myslíme garanciu vrátenia investovaného kapitálu a nejakého výnosu, tak sú. To však platí iba v prípade investícií do ultra-bezpečných, napríklad amerických, vládnych dlhopisov. A aj to iba v prípade, že konkrétny dlhopis držíme až do jeho splatnosti.

Neplatí to napríklad v prípade nemeckých vládnych dlhopisov so splatnosťou do 5 rokov. Sú síce bezpečné, no majú záporný výnos.

Tiež to neplatí v prípade, že nakúpite dlhopis vydaný nejakým slovenským obchodníkom s cennými papiermi, alebo stredoeurópskou investičnou skupinou. Tu už hráte úplne inú hru.

No je pravda, že dlhopisy nejakej firmy sú bezpečnejšie ako akcie tej istej firmy (majitelia dlhopisov majú prednosť pred akcionármi, tí nemajú garantované nič).

Ale je pravda, že na dlhopisoch, hoci aj amerických vládnych, sa nedá prerobiť? Nie.

Je pravda, že dlhopisy, hoci aj americké vládne, vždy uchovajú kúpnu silu? Nie.

Je pravda, že dlhopisy, hoci aj americké vládne, nemajú volatilitu, resp. ich výnosy sú stabilné? Nie.

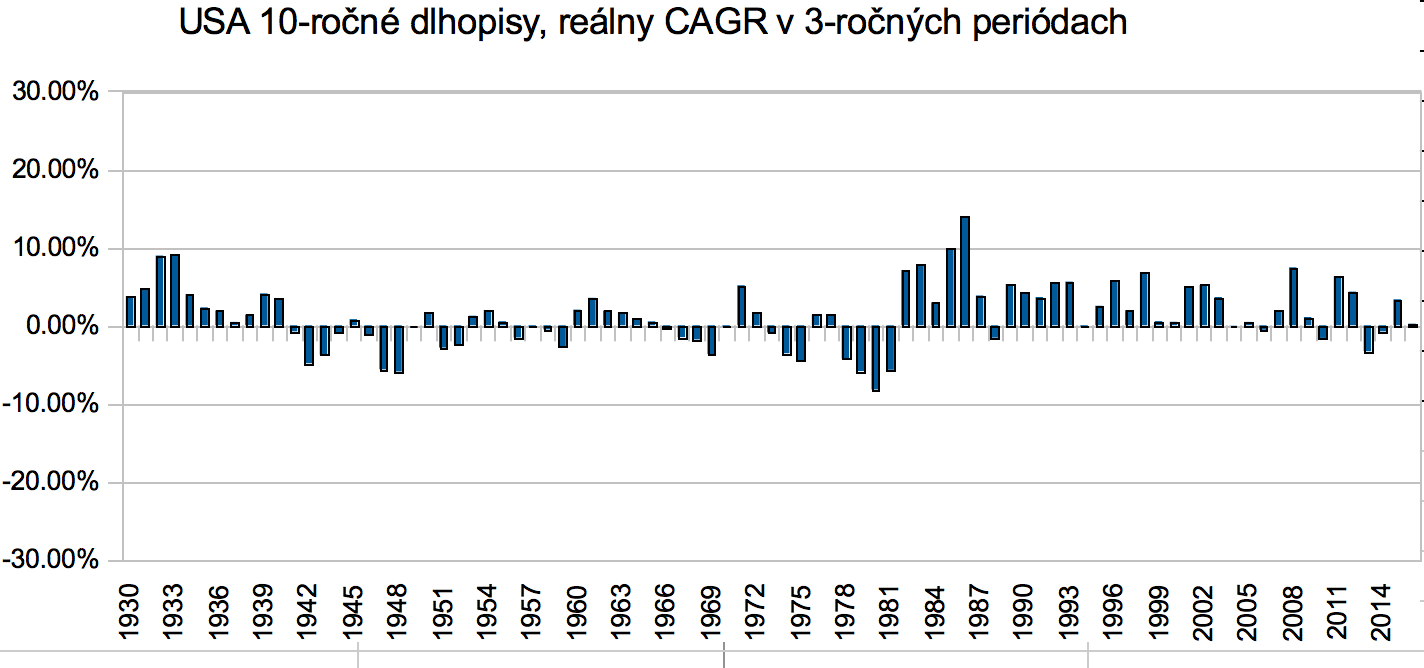

Nasledovný graf ukazuje reálny (očistený o infláciu) zložený ročný výnos amerických 10 ročných dlhopisov počas 3-ročných periód:

Vidíme, že reálne výnosy dlhopisov majú dosť vysokú volatilitu, a v dosť vysokom počte periód (33 z celkových 87) dokonca vykazujú reálne straty.

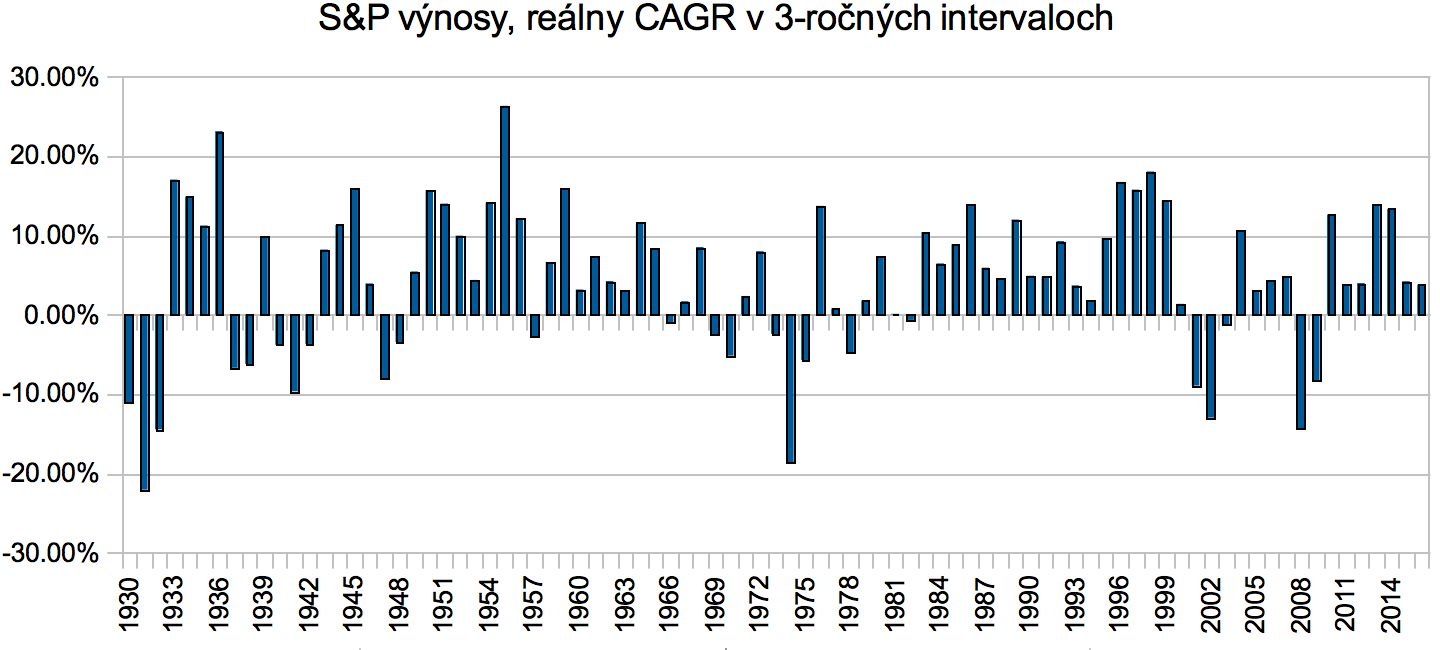

Porovnajme s akciami:

Na prvý pohľad vidno, že reálne výnosy akcií v 3-ročných periódach majú väčšiu volatilitu ako dlhopisy. Majú však aj vyššie výnosy, a v stratových periódach sú straty vyššie.

No počet stratových periód je NIŽŠÍ ako v prípade dlhopisov (24 z celkových 87). No a samozrejme celkový výnos akcií je výrazne vyšší ako celkový výnos dlhopisov za sledované obdobie.

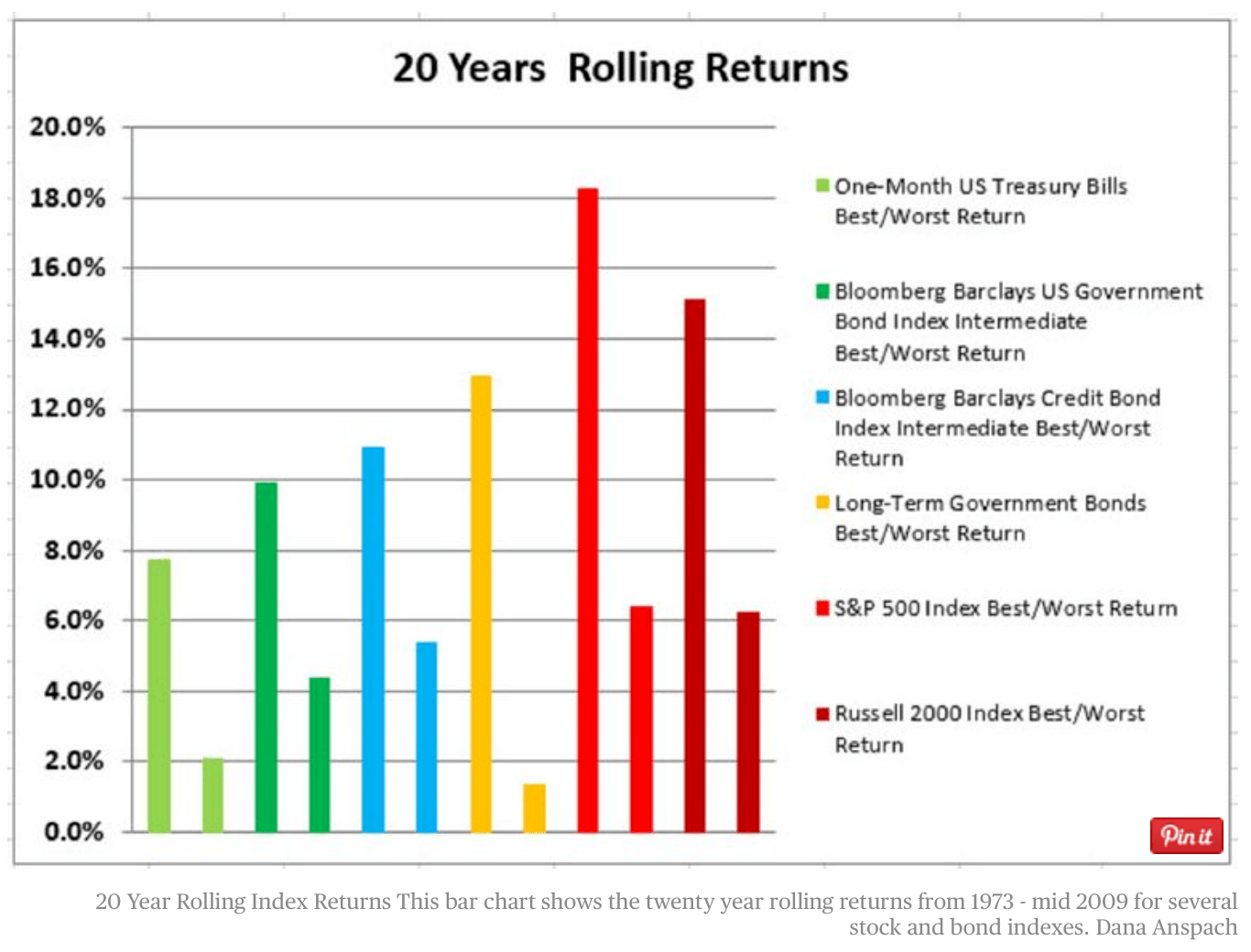

Čo sa stane, ak časový horizont natiahneme z 3 rokov na 20?

Aj v najhoršej 20-ročnej perióde boli nominálne výnosy akcií nielenže pozitívne, ale aj výrazne vyššie ako výnosy dlhopisov v najhoršej perióde.

Dovolím si teda tvrdiť, že pre dlhodobého investora nie sú dlhopisy bezpečnejšie ako akcie.

Každopádne, pokiaľ je krátkodobá volatilita pre investora skutočne vážny problém, pridanie bezpečných dlhopisov do portfólia ju môže znížiť.

Prečo potrebujete volatilitu

Ak si chcete vybudovať solídny finančný majetok v rozumnom čase, v prípade že nemáte naozaj obrovské príjmy, z ktorých viete väčšiu časť usporiť, jednoducho musíte investovať do akcií. Žiadna iná trieda aktív neponúka také vysoké výnosy pri relatívne nízkom riziku.

Cenou za to je však volatilita krátkodobých výnosov. Pri správnom riadení vašich financií sa to ale dá zvládnuť.

Bez takejto volatility by totiž výnosy akcií jednoducho neboli také vysoké. Ak chcete/potrebujete dlhodobý reálny rast vášho portfólia, potrebujete akcie a ich volatilitu. Inak to nejde.

Aktíva s nízkou volatilitou vysoké dlhodobé výnosy neprinášajú.

Mimochodom – toto je dobrý spôsob ako rozpoznať podvod už na prvý pohľad: akonáhle vám niekto ponúka vysoké a stabilné výnosy, bez volatility – ruky preč! Je to podvodník, a pravdepodobnosť, že o svoje peniaze prídete, sa blíži k 100%.

Najväčšiu, a asi aj najznámejšiu tzv. Ponzi schému (alebo pyramídovú hru) prevádzkoval americký finančník Bernie Madoff. A ten ponúkal stabilný ročný výnos „iba“ 10%. Zničil peniaze a životy tisíckam investorov. Nešlo len o obyčajných ľudí, ktorí prišli o úspory a dedičstvá, ale aj o milinonárov, celebrity, nadácie, dokonca laureáta Nobelovej ceny. Aktuálne B. Madoff sedí vo väzení, bol odsúdený na 150 rokov.

Na Slovensku sú úplne bez hanby propagované „investície“, ktoré investorom sľubujú stabilné výnosy v desiatkach percent MESAČNE. A nájdu sa ľudia, ktorí do toho idú.

Ako sa naučiť žiť s volatilitou

Základnou stratégiou je vyhnúť sa situáciám, kedy by volatilita mohla byť pre vás naozajstným problémom.

Možno si teraz poviete, že to znamená vyhnúť sa úplne investovaniu do akcií. No to nie je pravda. Ak si chcete z dlhodobého hľadiska vybudovať solídny finančný majetok, jednoducho potrebujete investovať do akcií, pretože žiadna iná trieda aktív neponúka podobne vysoké dlhodobé výnosy.

A ak máte dlhodobý ivnestičný horizont (a vy ho s najväčšou pravdepodobnosťou máte), volatilita akcií je skôr nepríjemnosť, ako reálny problém (podobne ako turbulencie pri lete lietadlom).

Skutočné riziko predstavuje volatilita pre ľudí s krátkym investičným horizontom, teda daytraderov, špekulantov, tých čo používajú stop-loss príkazy a obchodujú na maržu. Takisto ľudí, ktorí zainvestovali do akcií peniaze, ktoré budú potrebovať už v blízkej budúcnosti. Tomu všetkému sa potrebujete vyhnúť, nie dlhodobému investovaniu do akcií.

Tu je niekoľko krokov, ktoré vám pomôžu volatilitu akcií lepšie zvládať:

- vyhnite sa krátkodobému obchodovaniu

- nepoužívajte stop-loss príkazy

- neobchodujte na maržu, neinvestujte požičané peniaze

- neinvestujte do akcií peniaze, ktoré budete potrebovať v blízkej budúcnosti (5-10 rokov)

- vytvorte si adekvátnu „železnú“ rezervu

- vytvorte si jednoduchý finančný plán, aj plán investovania, a držte sa ho

- vyhnite sa dennému sledovaniu vývoja na finančných trhoch a čítaniu finančných správ

- pravidelne monitorujte vývoj celého vášho majetku (nehnuteľnosť, hotovosť, rezerva, akciové portfólio, úvery, príp. aj vaša hodnota, ako hlavného zdroja vašich príjmov), nie len akciové portfólio

Záver

Volatilita meria variabilitu výnosov, a naozaj platí, že zo štandardných tried aktív majú akcie najvyššiu krátkodobú volatilitu. S predĺžujúcim sa investičným horizontom však volatilita ročných výnosov akcií klesá.

Vysoká volatilita neznamená, že výnosy klesajú, a nízka volatilita neznamená, že výnosy rastú.

Z dlhodobého hľadiska sú akcie bezpečnejšie ako dlhopisy (vyššie výnosy, nižšia pravdepodobnosť straty), volatilita je tak skôr nepríjemnosť, ktorú treba prekonať, než merítkom rizika.

Ak chcete, či potrebujete dlhodobý reálny rast vášho portfólia, potrebujete v ňom mať akcie, a tým pádom aj volatilitu. Vysoké výnosy bez krátkodobej volatility jednoducho neexistujú.

Ak vám niekto ponúka vysoké stabilné výnosy (teda bez krátkodobej volatility), s veľkou pravdepodobnosťou sa jedná o podvod a mali by ste sa mu širokým oblúkom vyhnúť.

4 komentáre o “Volatilita – čo to je, prečo je dobrá pre vaše portfólio a ako s ňou žiť”

Comments are closed.

Opět parádní článek, děkuji. Ještě bych doplnil, že při pravidelném investování je pro nás volatilita naopak velmi přínosná, protože při poklesu ceny nám snižuje průměrnou cenu nákupu akcií – tedy vlastně nakupujeme se slevou. Dá se tedy s volatilitou počítat již při vytváření našeho inveestičního plánu a např. při vysoké ceně nakupovat méně a část prostředků spořit na dobu, kdy cena našeho aktiva klesne – potom naopak nakupovat více.

Ďakujem za čítanie a som rád, že sa vám to páčilo.

Ak je moj plan „ist do dochodku“ do 10 rokov znamena to, ze je moj investicny horizont kratkodoby alebo dlhodoby? 🙂

Tj vlozit x tisic eur do nejakych ETF a na dochodku z neho vyberat cca 4% rocne…