Prvú vážnu „samostatnú“ investíciu do akcií som urobil 31.10.2007. V nasledujúcich 16 mesiacoch hodnota indexu S&P 500 klesla o viac ako 52%. Október 2007 bol začiatok masívneho poklesu akciových trhov, index S&P 500 sa z hodnoty 1549 prepadol až na úroveň 735 vo februári 2009.

Ak sa teda chcete niečo dozvedieť, ako úspešne realizovať „market-timing“, na tomto blogu sa vám to nepodarí. No ak hľadáte odpoveď na otázku „Kedy začať investovať ?“, určite ju nájdete.

Ako som začal investovať

Dôvodom, prečo som začal investovať, však nebol predpoklad ďaľšieho masívneho nárastu hodnoty akcií do konca roka 2007. Plán bol, a stále je, pravidelným, dlhodobým investovaním do akcií vybudovať majetok. A to som aj urobil.

Pravidelne, každý mesiac, som nakupoval ďaľšie akcie. Ich hodnota stále padala. Medzi investormi prevládal strach a všade okolo zúrila finančná kríza. Vyzeralo to tak, že všetci sa zbavujú akcií najrýchlejšie, ako sa dá.

Pamätám si veľa prebdených nocí, keď sa mi nedarilo v práci a zo stresu som nevedel zaspať. Ale nemyslím si, že by som stratil čo len hodinu spánku kvôli stratám v akciovom portfóliu. Dokonca som pociťoval zvláštne uspokojenie z toho, že si kupujem akcie kvalitných firiem za stále lepšie a lepšie ceny. Ako hovorí klasik: „Greed is good!“.

Na pravidelné otázky mojej manželky, či som si ešte stále istý, že viem, čo robím, som mal pohotovú odpoveď – „Akcie sú vo výpredaji, a vtedy treba kupovať! Takéto lacné už nebudú!“.

Ale boli.

16.10. 2008 zverejnil Warren Buffett slávny článok „Buy American. I am“. Písal v ňom, že masívne nakupuje americké akcie, pretože ich ceny sú veľmi atraktívne. A odporučil to aj všetkým ostatným. Hoci nepovedal, že obrat sentimentu je za rohom, hlavným posolstvom článku bolo, že ak zainvestujete do akcií pri takýchto cenách, z dlhodobého hľadiska to bude výborná investícia.

Ani Buffett nie je dobrý „market-timer“. Od zverejnenia článku trvalo ešte viac ako 4 mesiace (a ďaľší viac ako 20% pokles hodnoty), kým americké akcie našli svoje dno. V tom čase to, samozrejme, nikto nevedel.

Prakticky od môjho prvého nákupu akcií ich hodnota len klesala a pokračovať v investovaní, napriek všetkému, čo som povedal vyššie, nebolo jednoduché. Takáto situácia otestuje kľúčové princípy, ktorými sa (nielen) pri investovaní riadite, ako aj vašu dôveru v ne. Moje sú nasledovné:

- investovanie do akcií je najlepší spôsob (hneď po vlastnom úspešnom podnikaní), ako si vybudovať majetok

- kúpa akcií kvalitných firiem za dobrú cenu je dobrý spôsob, ako investovať do akcií

- z dlhodobého hľadiska akcie vždy stúpajú. Vždy.

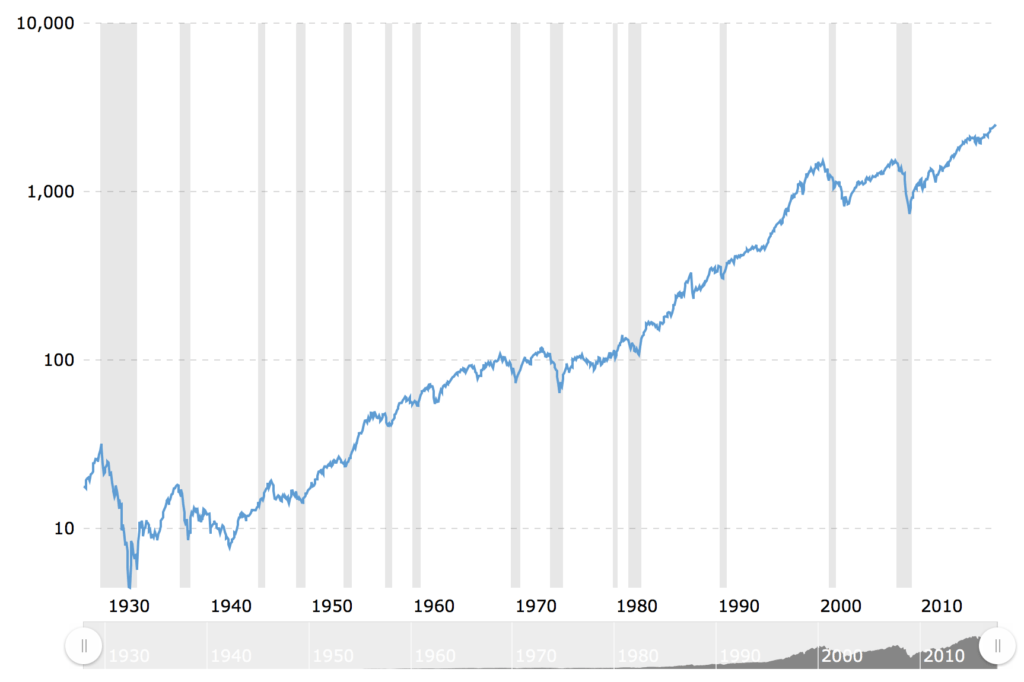

Ten posledný princíp sa vám môže zdať problematický. Pretože ste počuli, že akcie sú rizikové. A oni naozaj sú. Ale pozrite sa na tento graf:

Pri pohľade naň vám určite napadne otázka – ako je možné, že niekto na akciách prerobí?

Smutná pravda je však taká, že väčšina investorov nedosahuje ani polovicu výšky reálnych trhových výnosov. Dôvodom sú, na jednej strane, vysoké poplatky, ktoré platia, ale hlavne je to ich vlastné chovanie – neustále nakupujú a predávajú, s cieľom vyhnúť sa poklesom a participovať na rastoch. Výsledkom je presný opak.

Akcie vždy rastú.

Samozrejme, nie každý deň, ani každý mesiac, a nie nevyhnutne každý rok. Preto, ak chcete investovať do akcií, musíte rátať s tým, že prídu krízy, paniky, výpredaje. A hodnota vašej investície klesne. Niekedy masívne. Ak však nie ste pripravení/ochotní/schopní takéto dočasné poklesy hodnoty vášho portfólia akceptovať, nemali by ste do akcií investovať vôbec. Alebo zvoliť konzervatívnejšie portfólio s veľkým podielom dlhopisov. Pretože najhoršia vec, ktorú môžete urobiť je, že vám prasknú nervy a vy predáte svoje investície v strate.

Strata v mojom portfóliu vo februári 2009 bola -38,20%. Len pre lepší kontext – jej výška sa približne rovnala výške mojej vtedajšej ročnej hrubej výplaty. Napriek tomu som pokračoval v pravidelných nákupoch. A keď som videl, aké sú akcie v posledných mesiacoch lacné, objem pravidelných investícií som dokonca navýšil.

„Be greedy when others are fearful, and fearful, when others are greedy.“ W. Buffett.

Nálada „na trhoch“, a tak celkovo, však bola pesimistická.

Profesor Nouriel Rubini, ktorý sa preslávil varovaním pred finančnou krízou 2007, a za svoje pesimistické názory získal prezývku „Dr. Skaza“, v rozhovore pre The Guardian v januári 2009, povedal: „Z finančného hľadiska je rok 2009 stratený. Môžeme ho rovno odpísať. Ja budem prvý, ktorý povie, že už sme na dne, a veci sa odteraz budú len zlepšovať. Ale ešte tam nie sme.“

23.2. 2009 Financial Times zverejnili článok s textom : „Americké akcie spadli na najnižšiu úroveň od roku 1997. Tento pokles spôsobil veľké obavy z ďaľších možných mohutných predajov.“ Tie isté noviny 24.2. 2009 vydali článok s titulkom „Medvedí trh sa ešte ani zďaleka nekončí“. John Auters, trhový komentátor, v ten istý deň napísal: „Napriek tomu, že akcie sú lacné, môžu ešte klesnúť o ďaľšie 2 tretiny“.

Február 2009 bol mesiac, kedy sa americké akcie odrazili od dna. A o rok už boli straty v mojom portfóliu vymazané a vykazovalo mierny zisk.

Mal som radšej počkať?

No keď už hovoríme o tom, kedy začať investovať – nebolo by lepšie začať neskôr, ako som reálne začal? Trocha s tým investovaním počkať?

Bolo. Ale dokedy?

Ja, bohužiaľ, neviem určiť, kedy akcie dosiahnu vrchol, vtedy predať, a kedy dno a vtedy kúpiť. A nevie to ani nikto iný. Ak by existoval človek s takouto schopnosťou, určite by sme už o ňom počuli – takýto bájny super market-timer by bol nepochybne najbohatším človekom planéty a smial by sa na vás z obálky každého lajfstajlového časopisu. Nehovoriac o Hospodárskych novinách. Videli ste ho?

Pokúšať sa predpovedať vrchol alebo dno akciového trhu je veľmi lákavé. Ak sa to niekomu podarí, má zaručenú publicitu a povesť investičného „guru“ na dlhé mesiace. A najlepšie na tom je, že ak predpovedáte napríklad vrchol trhu dostatočne dlho, raz sa vám to podarí (rovnako ako stojace hodiny ukazujú 2 krát za deň správny čas). Hodnota takejto „predpovede“ je však nulová.

A nepoznám nikoho, kto by sa takto „trafil“ viac ako jeden raz. No investor, ktorý by chcel investovať týmto spôsobom, sa musí trafiť 2 krát – najprv musí odhadnúť „dno“, teda kedy nakúpiť, a potom aj „vrchol“, teda kedy predať. A musí to tak urobiť v každom cykle. To je jednoducho nemožné.

Medzitým reálny, najlepší a najbohatší investor na svete (Buffett) odporúča indexové fondy, začať čo najskôr, investovať pravidelne, rebalansovať, nepredávať.

Pretože nie je až také dôležité, kedy, pri akých cenách začnete investovať, ale ako dlho vydržíte (It is not timing the market, but time in the market).

Najhorší market-timer na svete

Zoberme si príklad hypotetického najhoršieho market timera na svete – NMTNS. V septembri roku 1982, mal vtedy 25 rokov, sa rozhodol začať investovať svoje peniaze do akcií. Pravidelne mesačne, po 200 USD.

No zdali sa mu príliš drahé, preto si povedal, že počká, kým trochu neklesnú. Medzitým si pravidelne mesačne odkladal 200 USD na bankový účet. Počas jeho čakania však akcie neustále rástli. Rástla aj jeho nervozita, že pokles akcií neprichádza a že on o peniaze, naopak, prichádza, pretože nie je zainvestovaný. Kedy už príde ten pokles?!? Akcie však stále rástli, a milý NMTNS už nevydržal a všetky svoje dovtedajšie úspory vo výške 12.000USD zainvestoval do indexu S&P 500 v septembri 1987.

Hneď v ďaľší mesiac, október, trhy zažili najväčší jednodenný prepad, tzv. Black Monday, kedy americké akcie behom jedného dňa stratili viac ako 22% hodnoty. Poklesy však nastali po celom svete. Do novembra 1987 akcie stratili viac ako 30% hodnoty.

To nášho NMTNS vystrašilo a prestal investovať. Len sporil pravidelne po 200 USD mesačne a čakal na vhodnú chvílu. Trvalo to však dlhých 13 rokov a žiadny masívny pokles cien nenastal, naopak, akcie stále stúpali. A keď už okolo neho zúrila internetová revolúcia, peniaze zarábal naozaj každý, kto si dal za meno „.com“, opäť mu povolili nervy a všetky svoje úspory vo výške 31.000 USD v auguste 2000 zainvestoval do S&P 500.

Čo nasledovalo, je smutne známe – presne v tom mesiaci praskla tzv. internetová bublina a s akciami to išlo dole vodou. NMTNS, logicky, prestal investovať, pretože sa zľakol.

Pád akcií pokračoval až do septembra 2002, kedy po celkovom poklese o viac ako 46% dosiahli dno. NMTNS však čakal ďaľší pád a s investovaním sa neponáhľal. Nepresvedčil ho ani nasledovný rast akcií. Vyburcoval ho až obrovský rast cien nehnuteľností, hypoték, úverových portfólií a masívny rozvoj obchodovania s derivátmi. Vyzeralo to tak, že všetko bude už len prechádzka ružovou záhradou a nič zlé sa nemôže stať.

Preto v septembri 2007 opäť všetky svoje doterajšie úspory vo výške 17.000 USD zainvestoval do S&P 500. V tom čase už začínali padať ceny nehnuteľností v USA, skolaboval sekundárny trh s hypotékami a banky, ktoré mali takéto cenné papiere v portfóliách, začali mať problémy. Akcie klesali. V septembri 2008 skolabovala investičná banka Lehman Brothers. Akcie leteli dolu a zastavili sa až vo februári 2009, po viac ako 52% poklese.

NMTNS počas celej tej doby neinvestoval, bál sa, a odkladal peniaze, 200 USD mesačne, na svoj účet.

Medzitým sa svet a ekonomiky spamätali, objavil sa nejaký, aj keď malý, ekonomický rast a akcie začali opäť stúpať. No NMTNS sa odmietal zapojiť. Mal toho dosť.

Na svoj štvrtý nákup akcií v živote sa nechal zlákať až po takmer 8 rokoch v máji 2015, kedy to vyzeralo, že najhoršie už máme za sebou. Do indexu S&P 500 zainvestoval všetky svoje úspory vo výške 18.400 USD. Ako obyčajne, hneď potom nasledoval pád akcií o 10%.

NMTNS sa zaprisahal, že už v živote do akcií nezainvestuje a bude len sporiť, pravidelne, mesačne 200 USD. Aj tak o chvíľu ide do dôchodku. Konkrétne v júli 2017.

Chudák. Úbožiak. Ten na tom investovaní prerobil aj gate! Z čoho teraz bude žiť? Spolu za tých 35 rokov zainvestoval do akcií 83.600 USD. Ktovie, koľko mu z nich zostalo, zúfalcovi … Radšej ich mal všetky nechať na tom účte. Hneď to pozriem, moment … moment … ČO?!?

Zostalo mu … 306.000 USD.

To musí byť nejaká chyba, nie?!? Vážne nie je??? No toto!

Ako je to možné, keď investoval v tom najhoršom možnom čase? Kľúčom k jeho úspechu bolo, že nikdy nepredal. NIKDY NEPREDAL.

Opakujte po mne:

N I K D Y

N E P R E D A L.

Aj keď jeho investičná stratégia nebola optimálna, jeho peniaze mali dosť času narásť na celkom slušnú sumu.

Ak by investoval pravidelne, bolo by to samozrejme lepšie. Konečná výška jeho portfólia by bola zhruba 576.000 USD. Ale aj 306.000 USD je, povedzme si úprimne, lepšie ako „drôtom do oka“.

Aj dedko z Ameriky začína investovať

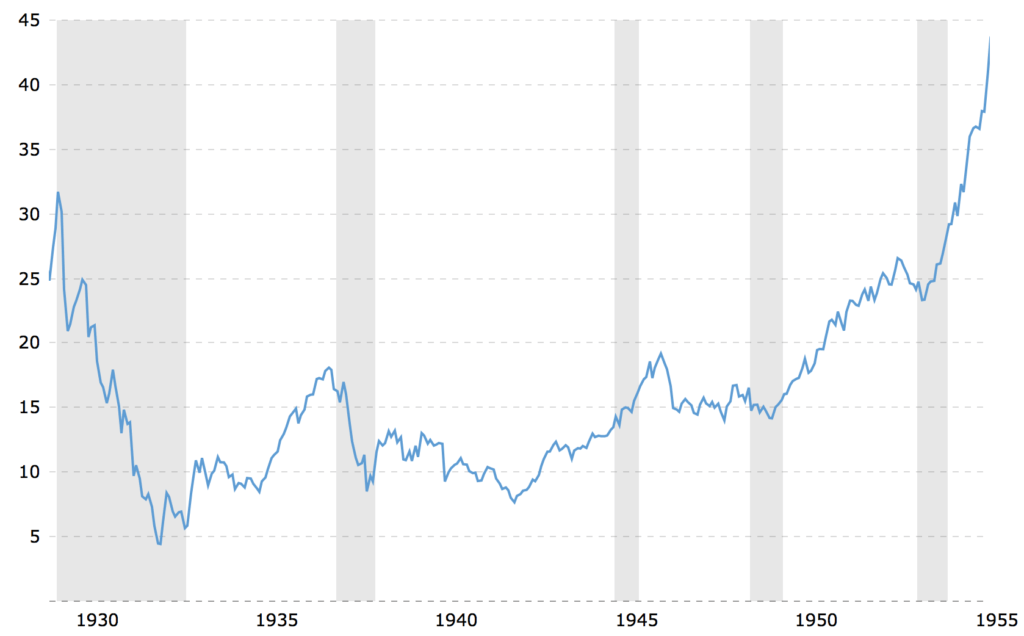

Alebo sa pozrime na nešťastníka, ktorý sa rozhodol zainvestovať svojich 10.000USD do akcií v auguste 1929. Teda v časoch, keď šampanské tieklo v potokoch miesto vody, pečené klobásy viseli na stromoch a vyzeralo to, že Ameriku nič nemôže zastaviť.

Au. Au. Takáto investícia bola čistá katastrofa. Pretože sa stalo toto:

V priebehu 3 rokov akcie stratili viac ako 80% svojej hodnoty a index sa späť na úroveň z augusta 1929 dostal až v roku 1954 (o 25 rokov!). Uff. Náš investor-nešťastník určite prišiel aj o gate.

Nie. Neprišiel.

Pretože náš investor-nešťastník nepredal, svoju investíciu držal a reinvestoval dividendy. Preto sa jeho investícia dostala na „break-even“ bod o 15 rokov, v auguste 1944. O 20 rokov, v auguste 1949, už takáto investícia vykazovala zisk 53,50% (2,17%p.a.). O 25 rokov, v auguste 1954, bol jeho celkový výnos 320% (5,90%p.a.), a o 30 rokov sa dostal na úroveň 883% (7,90%p.a.). Ak by sme ho očistili o infláciu, bol by celkový reálny výnos za 30 rokov 482% (6%p.a.). A to napriek tomu, že svoje peniaze zainvestoval v najhoršom možnom momente.

Ak by v auguste 1929 neurobil jednorazovú investíciu, ale začal pravidelne investovať 100 USD do akcií, dostal by sa do plusu už v máji 1935. O 10 rokov, v auguste 1939 by bol priemerný výnos jeho investície 4,22%p.a. V auguste roku 1949 (o 20 rokov) by to bolo 6,75%p.a. V auguste 1954, za predpokladu, že celý čas pokračoval v pravidelných mesačných investíciách, by bol jeho výnos 10,60%p.a. (cost basis portfólia 30.000 USD, koncová hodnota 136.300 USD).

Nepochybujem o tom, že by bolo nesmierne ťažké vydržať investovať a nepredať aj po takých obrovských poklesoch. Ale bol – a stále je – to jediný spôsob, ako investovať do akcií úspešne a dlhodobo. Ak nie ste ochotní/schopní takúto volatilitu znášať, nemali by ste do akcií investovať vôbec. Alebo investovať výrazne konzervatívnejšie, výmenou za dlhodobo nižšie výnosy.

Ako veľmi sa bojíte volatility?

Problém je, že to, ako reálne zareagujete pri poklese hodnoty vášho majetku zistíte, až keď vám jeho hodnota reálne poklesne. Ako hovorí Mark Twain: „Človek, ktorý pritiahne domov mačku za chvost, nadobudne skúsenosť, ktorá sa nedá získať žiadnym iným spôsobom.“

Zbytočne si budete robiť dotazníky a predstavovať si, myslieť si, že ste pripravení – skutočnosť vás stále môže prekvapiť.

Mne pomohlo nasledovné:

- o investovaní a chovaní trhov som vedel relatívne veľa, prečítal som kopec kníh, a zblízka som zažil, hoci nie na vlastných peniazoch (iba ako pozorovateľ), prasknutie .com bubliny v roku 2000 a následnú krízu

- mali sme 2 príjmy a dostatočnú hotovostnú rezervu, takže nebol dôvod predávať akcie z dôvodu potreby hotovosti

- mal som podporu a dôveru najdôležitejšieho a najbližšieho človeka – mojej manželky, ktorá presne vedela čo a prečo robím

- portfólio tvorilo relatívne malú časť nášho majetku, takže aj potenciálna veľká strata v ňom nepredstavovala fatálne dôsledky pre našu rodinu

Zvládneme aj ďaľšiu krízu a prepad na trhoch, ktoré skôr, či neskôr prídu? Pevne verím, že áno. Situácia bude o kus ťažšia, pretože akcie teraz tvoria podstatnú časť nášho majetku a nemáme 2 pravidelné príjmy ako kedysi. Na druhú stranu – o investovaní viem oveľa viac ako pred 10 rokmi, celkovo sme múdrejší, skúsenejší, šikovnejší a krajší, stále mám podporu najdôležitejšieho človeka a máme dostatočnú hotovostnú rezervu.

A čo pomôže vám?

Nestačí len veriť a spoliehať sa na pevnú vôľu. Treba sa pripraviť. Objektívne máte len 2 dôvody na predaj v čase krízy: strach z ešte väčších strát, ktoré môžu prísť a potrebu hotovosti.

Zo strachom môžete bojovať len tak, že získate aspoň základné informácie o tom, ako fungujú akciové trhy. Že sa pozriete na históriu a poučíte sa z nej. Bude vám jasné, že trhy sú volatilné, poklesy o 10 a viac percent sú normálnou súčasťou života každého investora a masívne prepady trhov sú príležitosťou pre šikovných ľudí, nie hrozbou.

Potrebu hotovosti vyriešite vytvorením hotovostnej rezervy, z ktorej môžete v prípade vážnej potreby čerpať.

Takže kedy začať investovať

Ak je vám jasné, že volatilita je na akciovom trhu normálna vec, máte splatené všetky úvery okrem hypotéky, máte dostatočnú hotovostnú rezervu a dlhý investičný horizont, môžete začať investovať hneď. Pretože teraz je ten najlepší čas.

12 komentáre o “Najlepší čas, kedy začať investovať, bol pred 10 rokmi. Druhý najlepší je dnes.”

Comments are closed.

Peter a Mayoxy mna by skor zaujimalo ktoreho brokera ste si vybrali na nakup? Ako vlastne prebieha vytvorenie takeho broker uctu, alebo co vsetko treba „sprocesovat“ a vybavit aby bol broker ucet zriadeny?

Hello,

dokonca aj na tomto blogu mas o brokers dost dobre popisane v prehladnej tabulke.

Ja som nakoniec vybral Lynx – maju dobru podporu a hlavne v ceskom/SVK jazyku.

Ak chces nakupovat/predavat za minimalne cca 600 EUR per ETF, tak si v pohodke (6eur je poplatok za nakup, cize 1%).

Vela ludi je spokojnych s Lynx.

Mas k tomu aj dobry webinar, ze ako to ovladat:

https://www.youtube.com/watch?v=-o97GDdRggY

Tu mas details co potrebujes:

http://www.akcie2.cz/2017/04/10/lynx-broker-zkusenosti-s-otevrenim-uctu/

M.

Mate niekto skusenosti aj zo slovenskym lynx brokerom? U ceskeho je predpokladam problem s tym ze treba menit EUR na CZK pri vkladani na broker ucet a pri nakupe na zahranicnych burzach naspat na EUR alebo dolare, pri slovenskom by mal byt broker ucet v Eur -chapem to spravne?. Ma slovensky lynx broker aj nejake nevyhody/obmedzenia oproti ceskemu alebo inym „pobockam“?

Ak chces, vytvoris si ucet u ceskeho brokera, ale to nema vyznam kvoli menovej konverzii.

Ale ked ides na SVK Lynx stranku a tam si o ucet zaziadas, vytvoria ti ucet v EUR, to mam odskusane.

Mam silny pocit, ze podpora SVK Lynxu je aj z Ciech, takze je to ta ista skupina ludi, akurat aktivity rozsirili aj na SVK. Takze ziadne nevyhody nevidim…

V porovnani s ostatnymi brokers – to si uz musis zvazit a nasprtat sam 🙂

Este napoviem:

DeGiro mas aj free obchodovanie (urcite ETF), ale je to tam kostrbate + slaby support. Keby som bol student alebo setrilek, idem k nim (ale mas aj „zaruku na peniaze“ iba do vysky 20tis EUR).

Okrem Lynx (ktory ti vlastne len otvoria ucet v Inetractvie brokers + dodavaju svoju platformu), mozes ist rovno k IB, ale minimalny vklad je 10tis dolarov + mas tam rocne/mesacne? poplatky (not the case with Lynx).

Hawk

M.

Áno. Článok je dobrý. Ďakujem za pravidelné zasielanie. Ja som začal 29.5.2017 a aktuálne som v strate 2,05%. Ale pri poklesoch stále niečo dokupujem. Dúfam, že o 10 rokov to bude v pluse…

Pan Peter, a kam ze ste prosim investovali? Ake rozlozenie?

Ja sa chystam na prvy nakup tieto týždne, zatiaľ chytam inspiraciu na konkrétne etf -> kde sa nechat nachytat? ?

cerpali ste len z psc, ci nejaky dalsi web?

S pozdravom,

Marian

Super, držím palce 🙂

Pekny clanok 🙂 hlavne to NIKDY nepredavat, ale napada ma jedna otazka, v pripade, ze clovek ma investovane do drahsich fondov (csob) a aktualne su v strate – nie je rozumnejsie to predat a ist do lacnejsieho etf? fondy stoja cca 1.2-1.5%

Podľa mňa je rozumnejšie drahé fondy predať a ísť do lacnejších, pokiaľ máte ešte dosť dlhý časový horizont. Je jedno, či sú v strate alebo zisku. Pozrite si kalkulačku

Na tento clanok som cakal relativne dlho ?.

Vdaka Vam… feeling brave.

akurat mozno zvazit vytvaranie vlastneho fondu na zainvestovanie pocas prepadu?

Nie velky obnos, ale solidny?

Ak vám to pomôže v noci lepšie spávať, kľudne si rezervu vytvorte (navyše k štandardnej 6 mesačnej). Len musíte rátať s tým, že nikdy neviete, kedy taký pokles príde a aký bude hlboký. Veľa ľudí na pokles čaká už aspoň 4 roky …