O tom, či je lepšie bývať vo vlastnom, alebo v prenajatom, som už písal tu a tu. Nad tým, či sú nehnuteľnosti lepšia investícia ako akcie som zauvažoval tu.

Cez víkend som sa opäť dostal do podobnej debaty, kde hlavnou témou bola otázka, či je vlastné bývanie finančne výhodnejšie ako prenájom.

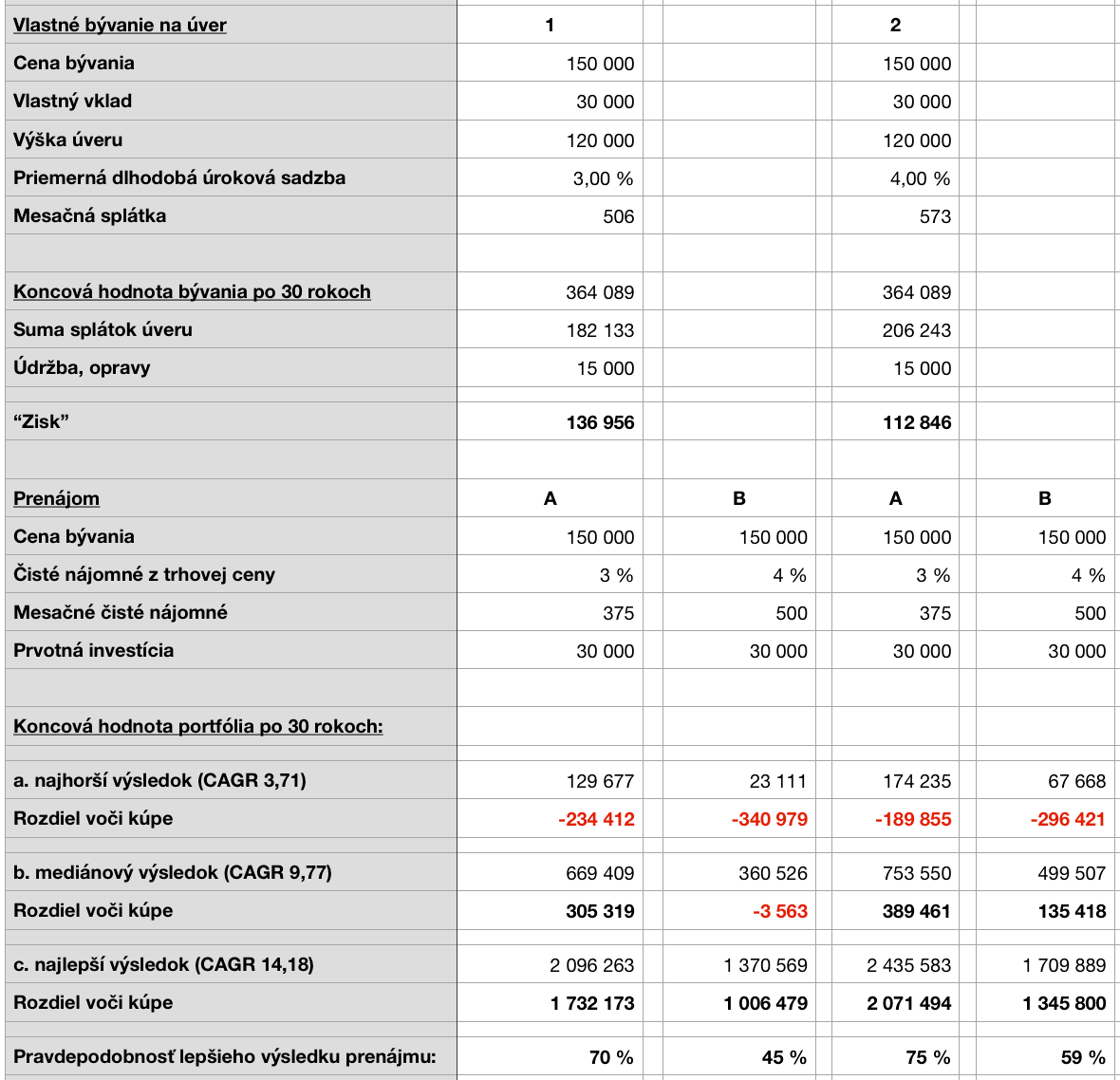

Skúsil som sa „cez čísla“ pozrieť na 2 prípady – nákup na úver vs prenájom a nákup v hotovosti vs prenájom. Do obidvoch výpočtov ide dosť predpokladov, ktoré sa môžu, aj nemusia naplniť, berte to preto ako vklad do debaty alebo inšpiráciu pre detailnejšie plánovanie.

Nákup na úver vs prenájom

Základné parametre – cena bývania 150.000 EUR, vlastný vklad v prípade úveru vo výške 20%, teda 30.000EUR, splatnosť HU 30 rokov.

Predpoklady – úroková sadzba pri fixe na 10 rokov aktuálne cca 3%, pre zjednodušenie predpokladajme, že úroky zostanú rovnaké po celú dobu splatnosti (čo určite nezostanú).

Aktuálne čisté nájomné (bez energií, poplatkov za správu, fondu opráv, poistenia, dane z nehnuteľnosti, drobných opráv a pod., teda všetkého, čo treba zaplatiť, aj keď bývate vo vlastnom) sa podľa mojich skúseností pohybuje tiež okolo 3%p.a. z trhovej ceny bývania (hovorím o bytoch v centre BA a blízkom okolí, zrejme trocha viac pri menších bytoch, menej pri väčších).

Historicky v priemere cena nehnuteľností rastie spolu s infláciou plus niečo, povedzme že 3%p.a. Samozrejme záleží aj na nehnuteľnosti a cene, za ktorú ju nadobudnete – ak kúpite za dobrú cenu na dobrom mieste, kam sa bude v budúcnosti sťahovať veľa ľudí, môže to byť viac. Ak kúpite za príliš vysokú cenu, alebo aj za dobrú, ale v Hornej-Dolnej a za plotom máte prasaciu farmu, 3%p.a. to asi nebude.

Ako alternatívu používam historické výnosy akcií (amerických, pretože tam sú najdlhšie dáta a tvoria takmer polovicu svetovej kapitalizácie).

Tu sú výsledky:

Pri predpoklade, že cena bývania bude rásť priemerne o 3% ročne, jeho koncová hodnota o 30 rokov bude 364.000EUR. Zarátal som tiež nejaké peniaze na opravy a údržbu (5000EUR ročne). Nepočítam ale žiadne poplatky za úver, ani poplatky realitke za sprostredkovanie (ktoré môžu byť až niekoľko percent).

Vzhľadom na to, že do kúpy sme investovali vlastných 30.000EUR na začiatku a na splátkach úveru sme celkovo zaplatili 182.000 EUR, náš celkový „zisk“ v tomto prípade je cca. 137.000EUR (stĺpec vlastné bývanie 1).

No stále mám pocit, že počítať so sadzbou úveru 3% na najbližších 30 rokov je príliš optimistické. Ak by bola priemerná sadzba financovania za dané obdobie 4%, celkový „zisk“ by klesol na 113.000 EUR (stĺpec vlastné bývanie 2).

A čo ak si byt prenajmeme?

V prípade prenájmu máme približne rovnaké bývanie, ako pri alternatíve kúpy. Keďže nič nekupujeme, našich našetrených 30.000EUR môžeme zainvestovať. Okrem toho, nájomné je nižšie ako splátka hypotéky, takže rozdiel opäť mesačne investujeme.

Veľa ľudí sa mi ozvalo, že čisté nájomné vo výške 3% je príliš málo. Netvrdím, že nie. Pripravil som preto aj výpočet pre situáciu, kde bude nájomné 4% z trhovej ceny.

Pri rátaní koncového výsledku som nechcel použiť priemerný dlhodobý výnos akcií, pretože by to výsledky dosť skreslovalo. Pozrel som sa teda na všetky 30 ročné periódy od roku 1900 (total return, teda vrátane reinvestovaných dividend) a urobil som 3 scénare – pre najhorší som použil najhoršiu 30 ročnú periódu v tejto histórii, pre stredný – najpravdepodobnejší scénar som použil mediánovú periódu, a pre najlepší – logicky – najlepšiu.

Zároveň som vyrátal, koľko percent všetkých 30 ročných periód dosiahlo v prípade prenájmu a investovania lepší výsledok ako samotná kúpa na úver (úplne dole v tabuľke, percento úspešnosti).

Takéto porovnanie je trocha „nefér“ voči alternatíve prenájmu, pretože porovnávam iba priemerné zhodnotenie nehnuteľnosti. No aj zhodnotenie nehnuteľností kolíše, a ich cena vie, a niekedy masívne, aj klesať.

Ešte pár poznámok

V prvej verzii článku som ponechal fixné nájomné, čo bola samozrejme chyba, a skreslilo to výsledky v neprospech kúpy. Ak berieme predpoklad, že hodnota nehnuteľnosti bude v čase stúpať, a chceme mať nájomné vo výške 3% alebo 4% z hodnoty nehnuteľnosti, nájomné skrátka musí rásť. Tento nový výpočet s tým ráta. Vo výpočtoch predpokladám infláciu na úrovni 2%.

Zrejme by bolo správnejšie pri akciových investíciách použiť výnosy globálnych, nie len amerických akcií. Pravda je ale taká, že o medzinárodných nemám kvalitné dáta (availability bias ako hrom). No možno sa niekedy hecnem a skúsim to urobiť aj s nejakým MSCI World. A navyše – porovnávame lokálnu, slovenskú (bratislavskú) nehnuteľnosť. To či s americkými, alebo celosvetovými akciami, možno nie je až taký veľký problém.

Takisto som odignoroval vplyv výmenných kurzov, konkrétne EUR/USD. Okrem toho, že by mi to skomplikovalo výpočet, z dlhodobého hľadiska majú kurzy tendenciu vracať sa k priemernej hodnote. Ich dlhodobý vplyv je teda, aby som použil odborný výraz, šul-nul.

Konečné porovnanie („Rozdiel voči kúpe“) je potom rozdiel medzi koncovou hodnotou portfólia a konečnou cenou bytu po 30 rokoch. Cash-flow je v obidvoch prípadoch úplne rovnaký (to, čo v prípade kúpy na úver zaplatíme za byt v hotovosti a na splátkach úveru, v druhom prípade investujeme a platíme nájom).

Čo sa týka výsledku, je to „it depends“. Ak predpokladáme dlhodobú sadzbu na úver 3%, a čisté najomné je tiež okolo 3%, očakávaný výsledok prenájmu a investovania je podstatne lepší. Samozrejme, akcie sú volatilné, a v prípade slabých periód to aj tu môže skončiť horšie ako kúpa bytu. Až v 70% skúmaných periód by prenájom dopadol lepšie.

Ak je ale nájomné okolo 4%, je to „fifty-fifty“. No extrémne výsledky na obidve strany sú pravdepodobnejšie v prípade prenájmu.

V prípade, že sme pesimisti, čo sa týka úrokových sadzieb a predpokladáme, že priemerná dlhodobá sadzba hypotéky bude okolo 4%, výhoda prenájmu je podstatnejšia a mierne sa aj zvýši počet úspešných scenárov v prípade prenájmu.

Ak by sa podarilo dosiahnuť dlhodobú sadzbu na úver 2%, zníži to percento úspešnosti prenájmu v prípade nájmu vo výške 3%, ak bude nájom okolo 4%, je kúpa vlastného bývania, vzhľadom na volatilitu akcií, takmer jednoznačne finančne lepšia.

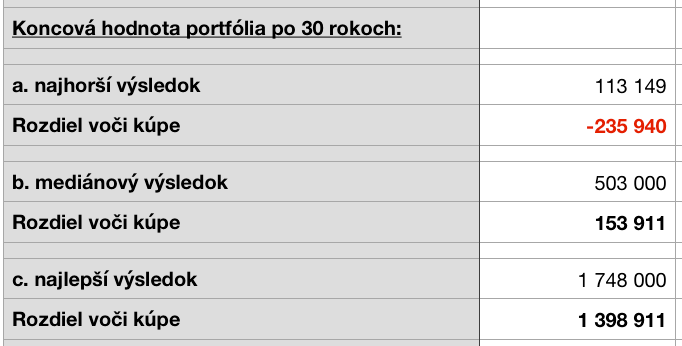

A čo nákup bez financovania?

Ak máme k dispozícii celú kúpnu sumu, nemusíme si brať úver, čo je výhoda, pretože úver zvyšuje naše náklady.

V tomto prípade bude pri kúpe bývania, za rovnakých podmienok ako vyššie, náš „zisk“ 199.000EUR (koncová hodnota domu 364.000EUR mínus kúpna cena 150.000EUR mínus opravy).

V prípade, že sa rozhodneme ísť do prenájmu, máme trochu komplikovanejšiu situáciu – 150.000EUR musíme zainvestovať do akcií, ale zároveň z tejto investície potrebujeme vyberať pravidelné čisté nájomné 375 EUR mesačne, alebo 4.500EUR ročne.

Tu nám s výpočtom pomôže napr. kalkulačka firecalc alebo cFIREsim. Tá zanalyzuje 115 historických 30-ročných periód, počas ktorých by sme investovali do akcií a zároveň vyberali ročne z portfólia 4500 EUR, každoročne upravované o infláciu.

Vidíme, že aj tu je stredná hodnota konečného výsledku (koncová hodnota portfólia mínus koncová hodnota bytu, pričom portfólio 30 rokov financovalo nájomné 4500EUR ročne) plusová.

Lepšie ako vlastné bývanie dopadlo niečo vyše 70% všetkých 30 ročných periód, pričom väčšina z nich bola výrazne lepšia. V niekoľkých prípadoch však portfólio zaznamenalo stratu.

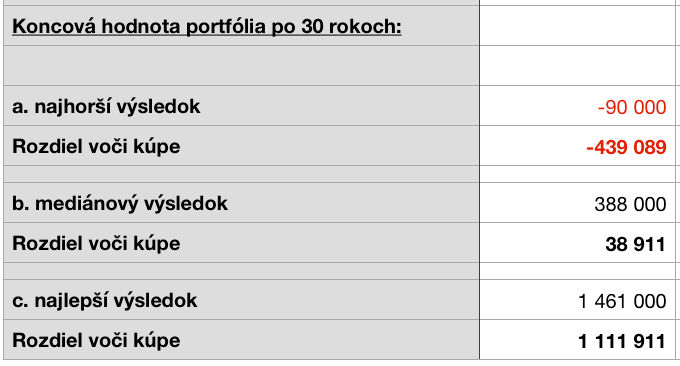

Ak by sme potrebovali 30 rokov financovať čisté nájomné 4%, dopadlo by to takto:

V tomto prípade asi 60% periód dopadlo lepšie ako vlastné bývanie, no hrozí tu cca. 5% pravdepodobnosť reálnej straty. V najhoršom prípade dokonca strata prevýšila pôvodnú hodnotu portfólia o 90.000EUR.

Záver

Nerobím si nároky na vyvodenie nejakého definitíveho záveru.

Ako som písal na začiatku, v týchto výpočtoch je zakomponovaných veľa predpokladov, ktoré do budúcna nemusia platiť (akcie nemusia rásť tak ako doteraz, no ani nehnuteľnosti nemusia zhodnocovať takým tempom, ako v minulosti). A bavíme sa o 30 rokoch, čo je veľmi dlhá doba.

Bývanie je jednou zo základných potrieb, a kúpa vlastného bytu alebo domu môže byť pre veľa ľudí veľmi dobré riešenie. S bývaním sú spojené emócie, pocity, spomienky, a mnohí si nevedia predstaviť, ako by toto mohlo fungovať inde než vo vlastnom. A je to tak v poriadku, za predpokladu, že kúpa vlastného neohrozí dlhodobú finančnú stabilitu.

Chcel som však aspoň trochu naštrbiť premisu, že vlastné bývanie je vždy finančne výhodnejšie ako prenájom a že nájomné sú vyhodené peniaze. Nie je to také jednoduché.

Okrem toho prenájom ponúka jednu nezanedbateľnú výhodu – flexibilitu. V dnešnom svete to môže byť dosť podstatné plus.

Berte to možno ako inšpiráciu na ďaľšie premýšľanie a urobenie si vlastných záverov.

Základné princípy by mohli byť tieto:

- ak je trhové čisté nájomné rovnaké, alebo nižšie, ako dlhodobé sadzby hypoték, je lepšie bývanie si prenajímať

- ak začína byť najomné vyššie ako dlhodobé financovanie hypoték o cca 1 – 1,5%, obidve alternatívy majú približne rovnakú očakávanú hodnotu. Akciová investícia má však vyššiu volatilitu a v niektorých prípadoch, hoci s nízkou pravdepodobnosťou, môže alternatíva prenájmu skončiť v reálnej strate. A s takouto predstavou sa bude mnohím zaspávať len ťažko. No nezabúdajme, že aj ceny nehnuteľností sú volatilné, viď USA, Írsko, Španielsko, ale aj Bratislava.

- ak je nájomné vyššie viac než o zhruba 1,5% ako dlhodobé úrokové sadzby, začína dávať väčší zmysel kúpa vlastného bývania

- a aby to bolo trocha komplikovanejšie – čím viac sa výška nájomného približuje k očakávanému výnosu z akcií, tým viac sa oplatí kúpiť vlastné bývanie a naopak (pričom platia aj vyššie uvedené 2 body)

- to všetko za predpokladu, že akcie sa budú aj v budúcnosti chovať zhruba tak, ako doteraz a zhodnotenie nehnuteľností bude aspoň o niečo prekračovať infláciu.

Z toho celého vyplýva jedna zaujímavá vec – napriek sloganom z reklamných kampaní bánk a developerov, ktoré tvrdia čosi iné, čím nižšie sú sadzby na hypotéky a čím nižšie je nájomné, tým rizikovejšia je kúpa vlastného bývania na úver.

Mnohí sa boja ivnestovať do akcií, pretože podľa nich centrálne banky svojou monetárnou politikou spôsobili bublinu na akciových trhoch. No tá istá monetárna politika spôsobila pokles úrokových sadzieb na historické minimá, ako aj relatívne vysoký rast cien nehnuteľností. To by malo stáť minimálne za zamyslenie.

Tu je alternatívny pohľad na vec – kúpa vlastného bývania je jednoznačne výhodnejšia, ako prenájom. A ešte raz aj tu.

Čo vy na to? Všetky pripomienky, návrhy, názory, opravy chýb sú vítané v komentároch.

Chcel by som upozorniť na jeden fakt. Nehnuteľnosť(okrem pozemku na ktorom stojí) sa tak isto opotrebúva ako napr. auto.

Z vlastnej skúsenosti viem, že 50-ročná nehnuteľnosť(hlavne rodinný dom) je súca na generálnu opravu, ktorá finančne vyjde podobne ako výstavba novej nehnuteľnosti, ak chce človek žiť na modernej úrovni a nie na úrovni svojich rodičov prípadne prarodičov.

Musí sa vymeniť okná, dvere, zárubne, kúpeľňu, záchod, vodovod, ústredné kúrenie, strechu, zateplenie, podlahy, kuchynskú linku, omietky, plot okolo pozemku, chodníky, hydroizolácie. Z pôvodnej nehnuteľnosti ostanú len základy a oporné múry. Situácia je dokonca taká, a potvrdzujú to všetci, ktorí prerábali starší dom, že viac sa oplatilo ten starší dom zbúrať a postaviť nový, ako ho prerábať.

Všetky tieto náklady fond opráv ani zďaleka nepokryje.

Preto tvrdiť, že po 30 rokoch mám „novú nehnuteľnosť“ v trhovej hodnote, bez započítania týchto nákladov je nesprávne. Zatiaľ je trh pokrivený nedostatkom bytov a za staré paneláky sa pýta velké peniaze, ale raz príde doba, keď sa už bude pozerať aj na vek nehnuteľnosti podobne ako sa pozerá na vek auta.

Všetky tieto náklady znáša prenajímateľ a to výrazne znižuje jeho čistý výnos.

Investor do akcii takéto náklady nemá, lebo jeho akcie sú vždy „nové“.

a aký by bol tvoj odhad po 30 rokoch?

Myslím si, že odpisové sadzby, používané v účtovníctve, celkom reálne ohodnocujú opotrebovanie nehnuteľností. Odpisová doba pre nehnuteľnosti je 50 rokov, čiže ročne nehnuteľnosť stráca 2% svojej hodnoty, ak ju vôbec nebudem udržiavať.

ok, to je 60 % z trhovej ceny, ak ju chcem dostať do „nového“ stavu po 30 rokoch?

„Nový stav“ v dnešnej dobe je iný, ako „nový stav“ pred 30 rokmi. Dnes už má každý zateplený dom.Bytové jadrá, kuchyne, vykurovanie, elektrina už ma podstatne vyššie nároky, ako kedysi. Staré netesniace okná už každý mení, staré dvere z papundeklu sa menia za masívne drevené s obložkou, azbestové eterniky na strechách už sú ekologická záťaž. Myslím, že tých 60% nemusí byť až tak ďaleko od pravdy…

Pre naše účely by som tie 2% odpisov kľudne odpočítal od hrubého nájmu bez energii.

Kamarát prerábal 3-izbový byt pred 8 rokmi (niečo aj svojpomocne) a stálo ho to 30 000 Euro. Ten byt v tom čase mal hodnotu pred prerábkou tak 60 000 Euro.

Vplyv veku na cenu nehnutelnosti nema klesajucu krivku, je to skor tvar krivky pismena U. Po urcitom case zase nehnutelnost nabera na hodnote jedinecnymi vlastnostami (dobova architektura a pod., napríklad vysoke stropy v starych bytoch v centre BA).

Na vek nehnutelnosti sa pozera uz teraz, nerobme z ludi (ergo trhu) analfabetov. Vek nehnutelnosti je naceneny v kazdej cene bytovej jednotky na trhu. Spravne a priebezne udrziavana nehnutelnost ma teoreticky zivotnost stoviek rokov. Developeri casto marketingovo strasia konciacou zivotnostou panelakov pri com je to cisty blud, je to v podstate vyformovany kamen a ak nezhrdzaveju roxory – ak sa zatepli a zaizoluje – tak vydrzi fakt stovky rokov.

Pre nejake vypocty je to samozrejme aj tak irelevantne (uz v blogu sa pocita s podhodnotenym rastom ceny nehnutelnosti, akakolvek strata hodnoty je v tom uz zahrnuta predsa…ked beriem celkovy priemerny rocny rast tak hadam nebudem este extra odpocitavat jednu ciastkovu vec…uz tak su v tych vypoctoch autora znacne nedostatky a takymto doplnanim vznika zbytocny chaos), +Andrej81 tu uz vypocital zostatky aj so zapocitanim beznych oprav. Dnes je v podstate cely byt na kompletku zrekonstruovany za cca 20 tisíc a je mylne si mysliet, ze v podnajme sa ma to netyka…na trhu si to majitel bytu naceni do prenajmu a ako „investor“ to samozrejme zaplatim. Fond oprav je zahrnuty v „nájomnom a energiách“, ktore mozme ignorovat lebo su rovnako platene v oboch pripadoch, plati ich clovek v najme ako aj majitel s hypo a riesi to vsetky ostatne naklady suvisiace s „vonkajskom“ bytu.

„Zatiaľ je trh pokrivený nedostatkom bytov a za staré paneláky sa pýta velké peniaze“ toto nie je argument, v trhovej ekonomike je na trhu vzdy nejaka situacia. Je to proste tak ako to je a trh sa uz nejako zariadi.

re „Vplyv veku na cenu nehnutelnosti nema klesajucu krivku, je to skor tvar krivky pismena U“ – o tomto ste presvedčený alebo máte dôkazy? A ako dlho zhruba trvá, kým sa cena starého neudržiavaného domu vyrovná s domom novým?

re „Spravne a priebezne udrziavana nehnutelnost ma teoreticky zivotnost stoviek rokov.“ – koľko tak podľa vás stojí správna a priebežná údržba nehnuteľnosti? ako percento z trhovej ceny?

re „uz v blogu sa pocita s podhodnotenym rastom ceny nehnutelnosti“ aký je podľa vás správny dlhodobý rast cien nehnuteľností a na základe čoho to tvrdíte?

ohladom vplyvu veku na cenu nehnutelnosti si staci pozriet niektory zo stoviek hedonických regresnych modelov pouzitiych od nejakých 60-tych rokov minulého storocia (pekny clanok je napríklad tu: https://www.sciencedirect.com/science/article/pii/S1051137708000107), vseobecne vplyv plati v tvare pismena U, samozrejme existuju lokalne specifika a spotrebitelske spravanie sa v roznych mestach lisi ale prierezovo existuju etablovane predpoklady (vplyv veku ma tvar krivky pismena U, kriminalita znizuje cenu, blizkost k vlakovej stanici ma zase tvar krivky zvona s rastom vzdialenosti atd), je dost vycerpavajuce vsetko sem vysvetlovat ked su za tym desatrocia vyskumu. Kolko to trva? To je strasne relativne, „neudrziavaneho“ znamena co? Jasne, ked niekto 50 rokov neopravil zatekajucu strechu tak je naozaj pravda, ze rekonstrukcia by stala rovnako ako novy dom.

spravny dlhodoby rast cien nehnutelnosti – vid jeden komentar vyssie, statistika existuje, ma sice svoje specifika ale vychadzam zo vstupných podmienok celého tohto modelu, investujem v podstate nadpriemerne (v ramci populácie) do akcii, kupujem byt v Bratislave za aktuálnych podmienok ovplyvnených NBS (preto 30 000, resp. 80% LTV) tak preco neberiem slovensku statistiku? Ja s 3% az taky problem nemam nakolko trhove najomne je vyssie ako splatka hypo a uz v tomto momente nemusim nic dalej analyzovat (aspon ja, mne je od zaciatku jasne, ze v takom pripade je na 99% hypoteka vyhodnejsia). Zaujimave je hladat bod zlomu.

udrzba – pri modelovani sa neda mysliet na vsetko, treba zjednodusovat v zmysluplnej miere, mozem beznu udrzbu povazovat rovnu priemernym nakladom na stahovanie z najmu do najmu pocas 30 rokov + raz za 30 rokov pocitat s 20-30 tisícovou investíciou do kompletnej rekonstrukcie…je to uz potom moja zaujatost kedy tu investiciu dam, v 20. roku? Na konci obdobia? Mierne to ovplyvni cisla lebo aj trhove najomne mierne stupne…podla mna je to ale aj tak irelevantne, aj moj najomca sa predsa musi nejako „riadne/zodpovedne“ starat o nehnutelnost. Bezna udrzba sa dost prelina s vecami obsiahnutými v kompletnej rekonstrukcii, aby som sa nevytopil starym radiátorom tak by som ho mal vymenit…ale vacsina týchto veci ked sa na zaciatku spravi na kompletku vydrzi tych 30 rokov. Potom sa o beznej udrzbe bavime na urovni vymeny spotrebicov (chladnicka, pracka, „sporak“,…) kazdych mozno 8-10 rokov + vymena nejakých tesneni na oknach ci vodovodných baterii ale to nie su veci priamo naviazane na hodnotu nehnutelnosti. Ak porovnavame porovnatelne tak je to jedno, kvalita byvania zostava rovnaka, najomne sa viaze na rast/zmenu hodnoty podobnej nehnutelnosti v podobnej kvalite.

Toto ale nie su zasadne problemy blogu. Vsetky „nutne“ opravy su obsiahnute v priemernom rocnom raste ceny nehnutelnosti (rast je v nejakom roku 5%, musim nieco opravit v 2% hodnote tak rastiem len 3%), kludne od takýchto drobnosti mozme abstrahovat, priemer je priemer. Ovela podstatnejsie su ocividne chyby pri ratani vyhodnosti, ku ktorym sa odmietate vyjadrit, napríklad vyssie komentáre mna a Andreja s reálnymi prikladmi, ktore rozbijaju cely clanok, hodnota nehnutelnosti je pri 5000 investicii kazdych 10 rokov vyse 385 tisíc – prerabka je naklad ale aj investicia, ignoracia zhruba 220 tisíc € zaplatenych na nájomnom, ktore su jednoducho nezahrnute, ale naklady na splátkach pekne odratavame? Dvihnem najomne na 3,5% (co je stale zalostne malo, celkovo zaplatim na nájomnom 256 tisic), odratam od 9,77% dan 15%, hodim si tam konzervativny 0,1% poplatok za ETFko a hned mam kupu bytu na hypo vyhodnejsiu o 50000€. Mozete si mysliet, ze sa len hrajkame s cislami aby sme si dokazali, ze blog je houby. V skutocnosti sa len miernou zmenou cisel len zacinam priblizovat realite. Cim blizsie k realite takýmito modelovymi prepoctami ideme tym viac dava realita (sedliacky rozum ludi na trhu) zmysel.

Je rozdiel medzi domom a bytom. Pri dome musíte udržiavať exteriér aj interiér. Pri byte len interiér, exteriér sa rozpočítava medzi všetkých spoluvlastníkov. Teda kým pri dome musím udržiavať strechu, fasádu, plot, kosiť dvor… pri byte platím len 1/n z ceny opravy strechy, alebo fasády. Plot zvyčajne nie je žiadny a o zeleň sa stará mesto. A ešte aj pri kúrení sa stačí starať o radiátory, stupačky sú spoločné. V dome riešite aj rozvody a kotol. Výhodou domu je, že zateplíte fasádu kedy chcete(nie keď sa uznesie väčšina), nevýhodu je, že všetko platíte sami(nie len 1/n).

Este pridam par prepoctov:

Scenar 1:

– 30 tis. EUR investujem do akcii – vynos 9.77% rocne – na konci 30 rocneho obdobia mam 491,621 EUR

Vyska najmu 4% z ceny nehnutelnosti – v prvom roku 6000 EUR, rast najmu 3% rovnako ako rast ceny nehnutelnosti (aby bol zachovany pomer 4% z ceny nehnutelnosti) – celkovo na najme + prvotna investicia zaplatim 330,016 EUR. Konecny stav investicie: 491,621 EUR.

Hypoteka: 3% – 120,000 EUR, za 30 rokov zaplatim 188,202 EUR. Okrem toho v byte budem robit nutne opravy (500 EUR rocne, 3% rast) – cize celkovo zaplatim 21,393 EUR na opravach + 30 tis. EUR vstupna investicia. Na konci obdobia mam byt v hodote 364,089 EUR. Okrem toho rozdiel medzi splatkou hypoteky (+ oprava) a vyskou najmu (spolu 90,421 EUR) – investujem pravidelne do akcii co mi da na konci hodnotu 212,216 EUR. Konecny stav: 576,305 EUR (celkovy vklad rovnako ako v prvom pripade 330,016 EUR) – Kupa je vyhodnejsia.

Scenar 2:

Vyska najmu 4% – vprvom roku – t.j. 6000 EUR. Najomne bude rast iba 2% rocne, cena nehutelnosti bude rast 3% rocne – t.j. vyska najmu v posledon roku 10,868 EUR (najomne tak klesne na 3% z trhovej ceny nehnutelnosti). Cekovo zaplatim 284,277 EUR (najomne 254,277 EUR + 30 tis. investicia). Konecny stav investicie bude bude: 491,621 EUR.

Hypoteka 3% – celkovo zaplatim 188,202 EUR + naklady na opravy 21,190 EUR (500EUR rocne rast 2%)+30 tis. vstupna investicia. Hodnota bytu 364,089 EUR. + rozdiel medzi splatkou hypteky (+opravy) a vyskou najmu (44,885 EUR) investovany do akcii 86,876 EUR – konecny stav 450,965 EUR. (celkovy vklad 284,277 Eur) – kupa je nevyhodnejsia.

Uvedeny vypocet dokazuje velku citlivost vysledku na vstupne data. Vsetky premenne ostali nezmenene – iba namiesto rastu najomneho 3% je rast najomneho 2% a uz je kompletne iny vysledok.

Po par prepoctoch pri nasledovnych predpokladoch: Rast cien nehnutelnosti 3%, najom vo vyske 4% z ceny nehnutelnosti + rast najmu rocne 2%,, hypoteka 3.6-3.7%, opravy 500 EUR rocne + rast 2% rocne dochadzam do stavu kedy vyhodu sporenia z dvovodu nizsieho najmu, alebo hypoteky (+opravy) na 30 rocnom obdobi nebude mat ani jeden (ani najomca ani kupca). O uspechu teda bude rozhodovat iba vynosnot investicie do akcii. A breakeven point v tomto pripade bude 8,68%. V tomto pripade najomca po 30 rokoch bude mat investiciu v hodnote rovnakej ako je hodnota bytu. V pripade ze bude mat zhodnotenie 9.77% tak skonci s hodnotou 491 tis. EUR – co bude lepsie ako hodnota bytu 364 tis. EUR. V pripade ale ze zhodnotenie investicie bude iba 7.5% rocne najomca skonci iba so 263 tis. EUR co bude zase horsi vysledok. V pripade 3% hypoteky bude breakeven point na urobni 9.5%.

Otazka ostava kto dokaze byt 100% nalozeny v US akciach po celu dobu 30 rokov, lebo to je nutny predpoklad aby investcia dosiahla aspon hodnotu 364 tis. EUR – t.j. hodnotu bytu. V poslednych 10 rokoch clovek zazije velke vykyvy niekolko desiatok tisic EUR a otazne je ako by zareagoval na korekciu ktora by mu zobrala napr. 50-100 tis. EUR z investicie. Pre bezneho smrtelnika je to nerealna prestava. Realnejsie je predpokladat ze s odstupom casu bude podiel akciovej investicie klesat – zakonite sa vsak bude znizovat aj mozny vynos a ak by bol celkovy priemerny vynos napr. 7.5% najom by bol voci kupe uz nevyhodny.

Preto by som do clanku pridal este jeden princip:

– Ak nie je investor ochotny pocast celych 30 rokov byt plne nalozeny v US akciach, a cena najmu je vysia ako dlhodoba sadzba hypoteky kupa bytu je vyhodnejsia ako prenajom

Myslim, ze cely clanok je zrely na kompletnu prerabku 😉

Nech sa páči – smelo do toho! 🙂

Ci prenajom alebo nie, to je nekonecna diskusia.

Moj nazor – ak mam byvat v podnajme (cena za 3 izbovy byt sa hybe na urovni 600 v TT, za dom to atakuje hranicu 1000), tak nic si cely zivot nechcem kupovat a skraslovat to kde byvam, pretoze to nie je „moje“. Hrozi to, ze sa casom musim prestahovat. Ked hypo splatim po 30 rokoch tak mam nehnutelnost, ktoru realne vlastnim. Ked budem stary a cely zivot rentujem, tak otazne je, ze ci si za naspoerene peniaze kupim nehnutelnost. Bude aj potom dobra lokalita na kupu pripadne stavbu? Este jedna dolezita vec – dnes neviem s urcitostou povedat, kolko bude stat byt/dom o 20 rokov. To nevie nikto.

Ja som urcite za vlastnenie bytu/domu

m.

Vo výpočtoch som mal jednu podstatnú chybu – povedal som, že nájomné nechám ako fixnú sumu celý čas. To ale nie je dobre – ak chcem nechať nájomné ako napr. 3% z ceny, a cena nehnuteľností rastie, musí logicky rásť aj nájomné. Je to opravené a ospravedlňujem sa.

Ahoj, zaujímavá téma.

Ďalšia vec je Dom, ktorý síce podlieha opravám, ale ak má okolo pozemok povedzme 1200m2, pôda opravám nepodlieha, jej hodnota môže niekoľkokrát v budúcnosti prevyšovať ceny bytov (4 panelov). Zaujímalo by ma teda ak teraz kúpim Dom (na HO alebo bez) s plochou cca 1200m2 a prenajmem aký je teda rozdiel oproti vyššie uvedeným príkladom.

Len pre info:

Doplnil by som iba informatívne blízko súvisiace s témou že v ČSR sa rodilo veľa detí, ktoré sa momentálne osamostatňujú. Ak si človek nájde aktuálne tabuľky, zistí že obyvateľstvo starne a o 30 rokov nebude o tieto byty záujem (ak neprídu migranti). Priemerná miera pôrodnosti v Európe klesla na 1,4 dieťaťa, zatiaľ čo pre zachovanie súčasnej úrovne populácie je potrebná minimálne 2,1. T.j. o 50 rokov nebude kúpi-schopná sila ako teraz.

Keď bolo Československo koeficient pôrodnosti stačil na prirodzenú zámenu populácie, vláda podporovala bývanie, vzdelávanie, mladomanželské pôžičky, pomoc so starostlivosťou o deti…V súčasnosti je ČR s piatym miestom na zozname krajín s najnižšou pôrodnosťou a v najbližších 30 rokoch sa jej populácia zníži o milión ľudí. „Populácia dramaticky klesla v krajinách ako je Sýria,… pokles populácie počas desaťročí vo svete nebol pozorovaný od roku 1950, s výnimkou Južnej Európy v posledných 5 rokoch a Východnej Európy v posledných 25 rokoch.“ …ani druhá svetová vojna nemala taký negatívny vplyv na Strednú Európu ako súčasný pokles pôrodnosti, emigrácia a starnutie obyvateľstva. Slovensko nie je výnimkou a vymiera spolu s ostatnými východoeurópskymi štátmi.

Ešte Rusko:

Počet obyvateľov v Rusku bol 1. júna 2017 146,8 miliónov ľudí, čo je o 31,1 tisíc menej ako na začiatku roku 2017. Väčšiu časť úbytku obyvateľstva kompenzoval príliv migrantov. Migračný prírastok na 72,2 % kompenzoval pokles počtu obyvateľov Ruska. Najväčší prítok migrantov bol zo strednej Ázie.

http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/population/demography/

http://www.biosferaklub.info/demograficka-kriza-vychodnej-europy/

http://www.biosferaklub.info/povodne-obyvatelstvo-europy-vymiera/

Ďakujem snáď som prispel do diskusie.

Je preukazana silna korelacia medzi poctom mladych ludi vo veku cca 25-35 a cenou nehnutelnosti, je to hlavny hnaci motor realitného trhu. V Bratislave bude nuestály tlak ci na ceny bytov (podla toho kolko sa ich bude stavat) a cenu prenajmu (zavisi od cien bytov a migracneho tlaku do mesta). Bublina tu nie je lebo dopyt je realny. Zvysok Slovenska je uz ina kava.

Takýto výpočet na kolene nehovorí nič užitočné (okrem toho čo aj tak všetci vieme, že ak je splátka úveru vyššia ako nájomné tak sa oplatí si bytovú jednotku prenajať – úprimne ale chcem vidieť taký prípad…reálne možno v situácii po nejakej biologickej zbrani, kedy je zrazu voľných príliš veľa bytov…prípadne sem prídu komunisti z Číny a nárazovo postavia milión bytových jednotiek, prípadne je nájomné bývanie regulované štátom, čo ale brutálne deformuje trh). Bývanie nie je len taký hocijaký trhový statok. Riziko pri nájomnom bývaní je relatívne vysoké, z vlastného ma nevykopnú, z nájomného kedykoľvek. Neviem si predstaviť zakladať rodinu v prenajatom byte. Bývanie má svoj účel, ktorý určite nedosiahnem tým, že odložím svoje úspory na 30 rokov.

V súčasnosti v Bratislave je nájomné minimálne na úrovni splátka úveru + ostatné fixné náklady (správa domu, energie,…), minimálne…potom to ide už len hore. Neviem, či to vôbec bolo niekedy inak. Tiež to porovnávať s 10 ročným fixom hypo, ktorý ponúkajú možno 2-3 banky mi príde vyslovene nevhodné. Ani nehovorím o tom, že väčšina populácie nemá vlastných 30 000 € na hypotéku. Len aby som nasmeroval autora do reality, jedna izba v Bratislave stoji od 200€, trojizbák minimálne 600-650 €, skôr tých 800 €.

Mozno su niektore premenne jemne ine, napriklad cisty prenajom byt za 150k (3izb) by som skor dal na 425-450Eur (to zn.675-700 minus 250 utilities, fond oprav apod.) ale vyrazne to obraz nemeni. Vladimir, skuste pridat tabulku s toutou variantou.

S týmto vyjadrením sa plne stotožňujem len by som ešte pridal jednu vec a to:

1. O povedzme 20 rokov bude splátka hypotéky stále rovnaká + úroková sadzba

2. Prenájom bytu bude uvediem príklad 3 000 € mesačne

3. Priemerný zárobok hypoteticky 7000 €

Ano, suhlasim s tebou. Porovnanie ma autor dost pritiahnute za vlasy. Aj pokial ide o zhodnotenie uspor. Chcem vidiet, ktory slovak da cele uspory do akcii. Myslim, ze su nejake statistiky na tuto temu, odvazim sa tipovat, ze to urobi tak max. 5% ludi. Takze ten „zisk“ je velmi iluzorny. Priklanam sa k nazoru, ze najomne je pravidelne splachovanie penazi do kanalu.

10 ročný fix ponúka minimálne 6 bánk, sadzby sú od 2 do 3%. Ale dúfam, že si nemyslíte, že vydržia na tejto úrovni 30 rokov. Čo sa týka uvádzania autora do reality, tu je 60 metrový byt v ružinove na prenájom za 400EUR mesačne plus energie a tu je podobný 60 metrový byt v Ružinove na predaj za 175000EUR. Net Yield 2,70%p.a. Bez poplatkov.

Tie sadzby su „od“, nie od do. Tiez stara hypo pre mladych znacne rozbija cely prepocet. Ci tieto sadzby vydrzia 30 rokov je irelevantne, cena hypoteky a najmu idu ruka v ruke a priamo reaguju na situaciu na trhu s urcitym oneskorneim, ked sa hybe urokova miera hybe sa aj cena za vlastne byvanie a prisposobuje sa aj cena trhového najmu. Vzdy to ide ruka v ruke, preto si stojim za svojim tvrdenim, ze prepocty su zbytocne lebo je to dost neporovnatelne. Vyradme si z prepoctu nerealistických 30 000 €, ked uz priemerujeme a odhadujeme tak tam dajme realny statisticky udaj, priemerny slovak ma nejakých 6 000 € uspor. Porovnavajme porovnatelne, dvoizbak ciastocne rekonstruovany (pisu kompletna prerabka, z fotiek je to klamstvo) v PRIEVOZE pytaju 580 €, „podobny“ byt je novostavba na strkovci, a je realne nepredajny za 175 000 podla mna ale okej. Kolko by pytali za dvojizbak v novostavbe podobne zariadeny? Realitne portaly ukazuju tych 700-800 €. Len pre zaujimavost (vyskum spraveny na realitnom trhu v BA), rozdiel medzi panelákom a novostavbou je v priemere 7,6%, kompletna rekonstrukcia oproti ciastocnej dalsie 1,3% a kazdy dalsi kilometer od centra zhruba 1,7%. To uz ani nehovorim o iných specifikach, kedy v Bratislave moze doslova identicky byt (priklad nenajdeme, ide o priemer) lieta cenou aj o 30-40% len na zaklade polohy.

Ked sa vratime do reality zistime, ze velmi tazko najdeme identicky alebo aspon co najpodobnejsi byt, ktory by pri prenajme stal menej ako hypoteka pri jeho kupe. To je cela pointa preco ludia na trhu v sucasnosti konaju tak ako konaju. Ruzinov je velmi zly na porovnanie, Ruzinov je prievoz, strkovec, eurovea ale aj Slovnaft. Ked pozeram dubravku ci karlovu ves tak v najlepsom pripade je porovnatelny byt so vsetkymi mesacnymi nákladmi v rovnovahe medzi najomnym a hypo + energie/spravca. A v takejto situacii sa jendoznacne, pre vacsinu populácie, oplati kupa vlastnej nehnutelnosti. Mesacne naklady maju rovnake, v jednom pripade vlastnia realne kus hodnoty, v druhom pripade nic + znasaju velke riziko. Na tomto sa hadam vsetci zhodneme. To je hlavny problem celého clanku, chybaju v nom viacere scenare.

30 000 € vychadza z 80% LTV (co plati len v poslednom obdobi a nie je dovod si mysliet, ze to tak uz bude vzdy), ked ziskam uver na 90% LTV a 15000€ investujem? Ked nemam nic a dostanem 100% LTV s 0,5% prirazkou k urokovej miere vs prenájom, ktory stoji uplne rovnako ako moja 100% hypo + ostatne naklady? Cely vypocet stoji na vode, na nerealistickom tvrdeni, ze trhove najomne je nizsie ako hypoteka+ostatne fixne naklady pri porovnatelnej nehnutelnosti s porovnatelnou kvalitou byvania. Tu sa nam miesaju dve roviny:

1) Je vlastné bývanie finančne výhodnejšie ako prenájom? Ano je, vzdy ak je najomne rovnake alebo vyssie ako hypo+ostatne fixne naklady (co zatial plati).

2) Je investicia do vlastného byvania vyhodnejsia ako do akcii? Clanok riesi druhu rovinu a zamiena ju za prvu. Jasne, ze su aj vyhodnejsie formy investovania ako zrovna reality.

Vladimir, myslim ze to tu trocha pletiete. Je rozdiel pocitat yield na prenajimanej nehnutelnosti vs zisky z akcii. To je samozrejme absolutne zbytocne lebo akcie v dlhodobom horizonte budu lepsie. Celkova uvaha tohto clanku je podla mna nezmysel. Popiera totiz prve a zakladne pravidlo investovania, „investovat iba tolko kolko si mozem dovolit stratit“. Je hlupe namiesto vlastnej inehnutelnosti byvat v prenajme a obnos penazi urcenych na byvanie i.e. pokrytie zakladnych zivotnych potrieb seba a svojej rodiny 100% investovat do cohokolvek. Tento clanok je podla mna spravny iba v pripade ak sa bavime o situacii ze zakladne zivotne potreby mam pokryte, a mam nazvys 200k EUR. Mam tych 200litrov dat do dalsej nehnutelnosti a prenajimat alebo investovat inak napr akcie.

Som nazoru ze vlastnit nehnutelnost primarne urcenu na vlastne byvanie je spravna investicia z hladiska uchovania a zvysenia hodnoty, z hladiska diverzifikacie portfolia a z hladiska zabezpecenia zakladnych zivotnych potrieb.

Ak sa mam rozhodnut ci si vezmem hypo na vlastne byvanie alebo budem zit v prenajme a vlastne prostriedky investujem, v nasich zemepisnych dlzkach a sirkach sa rozhodnem pre vlastnictvo nakolko u nas su nehnutelnosti stale dosiahnutelne (v pripade vacsej casti europy je toto mimo financny dosah strednej vrstvy a mladych ludi). A hlavne necitim sa komfortne investovat tieto prostriedky lebo popieram svoje pravidlo investovat len tolko kolko mozem stratit.

Za dalsie ak byvam vo vlastnom aj ked zatazenom hypotekov, a pridem o zdroj fin prostriedkov, mozem nehnutelnost predat a zostane mi s velkou pravdepodobnostou moj vklad plus zaplatena istina z HU. Ak po rokoch odidem z prenajmu, odchadzam s holym zadkom, a ak nahodou v tej istej dobe pride financna kriza ako v 2008 mozno nebudem mat ani tie virtualne (unrealized P/L) peniaze na mojom broker ucte.

Opat hovorim investujme len to co mozeme stratit a nedostane nas to pod most. Poznam zopar ludi ktory realne preferuju zivot v prenajme, vraj im to dava slobodu, plus je to vyhodnejsie ako HU (mozno citali podobne clanky ako tieto a dezinterpretovali obsah clanku na to co chceli pocut) a ziju si spokojne a radi. Ma to vsak jeden hacik ze oni ziadne peniaze neinvestuju a o 20 rokov nebudu mat ani na najom (ked budu mat 60 urcite nebudu mat ten prijem co dnes) a nebudu mat ani investovane a budu mat h****o.

Samozrejme slovensko/cesko sa moze casom dostat na uroven zapadnej eu, ked najom bude nie ze vyhodnejsi (on bude) ale bude to vlastne jediny dosiahnutelny sposob osamostatneneho byvania, nakolko cena vlastnenia bude pre strednu triedu prilis draha.

Ps: a mozno sa mylim, kazdopadne mam nehnutelnost za 240k z ktorych je 130 moj vklad, a nikdy by som tychto 130k neinvestoval lebo to nie su prachy ktore by som mohol bezproblemov stratit. Ok 30-40 mozno :-)))

Díky za koment. Pravidlo, o ktorom hovoríte, sa týka špekulácie, nie investovania – riskujte len toľko, koľko si môžete dovoliť prerobiť. Investovať (rozumne) podľa mňa treba všetky svoje voľné peniaze, ale pripúšťam a rešpektujem, že nie všetci to vidia takto. Samozrejme, ak je niekto dlhodobo v prenájme, a ušetrené peniaze voči splátke úveru neinvestuje, tak to je prúser a nemusí to dobre dopadnúť. Držte sa.

Pan Vladimir

vase vypocty nie su objektivne a jednostranne zvyhodnuju prenajom. Uvediem par prikladov:

1. Davate do pomeru cenu prenajmu stareho bytu s cenou bytu novostavby v inej lokalite – cim znevyhodnujete kupu bytu. Ak by ste to urobili napoak – t.j. porovnali cenu stareho bytu s preanjmom v novostavbe tak by vam vysli ine cisla. Preto v zaujme objektivity ak uvedzate cenu prenajmu stareho bytu v prievoze, tak to porovnajte s cenou stareho bytu v prievoze (nie s novostavbou pri strkovci).

2.Uvazdate 3% urok pri 10 rocnej viazanosti. Nerozumiem tomu, kto by si vybral 10 rocny fix s 3%, ked si moze vybrat 10 fix. s 2%. Rovnako ma moznot clovek si vybrat napriklad 5 rocny fix. 1.2% a ak urokova sadza narastie po piatich rokoch tak stale na tom bude lepsie ako by si vybral 10 rocny fix na 3%. Urokova sadza by musela narast az na viac ako 5.2% aby bolo vyhodnejsie si zobrat 10 rocny fix na 3%.

Len preto ze sa predpoklada ze v buducnosti narastu uroky nemozete pocitat 3% odzaciatku (ked v sucasnosti su sadzby 1.2%), lebo najvacia cast urokov sa plati v prvych rokoch splatnosti a vas vypocet je z toho dovodu skreslujuci.

3.Pri vynosnosti akcii si vyberate americke akcie, ktore dosiahli v minulosti najlepsie zhodnotenie- predpokladate ze najomca urobi najlepsiu moznu investiciu, ale pri nehnutelnostiach pocitate s nezmyselnymi 3%. Zauijimalo by ma preco ked pri akciach beriete minulu vykonnost za predikciu buducej rovanko nepostupujete aj pri nehnutelnostiach. Podla statistiky NBS rastla cena nehutelnosti v BA za poslednych 15 rokov 6.1% rocne. Pouzitie 3% pri nehnutelnostiach je preto nespravne.

Vas vypocet potvrdzuje jedno pravidlo.Aj ked budete mat dobry vzorec ak tam dosadite nespravne cisla tak dostanete nespravny vysledok. Vas clanok potvrdzuje ze ak najomca bude robit najlepsie rozhodnutia a kupec bytu bude robit najhorsie rozhodnutia – tak najomca bude na tom lepsie. Ak by ste pocitali s tym ze najomca bude robit najhorsie rozhodnutia a kupca najlepsie tak vysledok bude zase opacny.

Díky za koment. re1 – Je to možné. Preto som dal do porovnania aj nájom 4%. Napr. realitka Pergo má ten istý byt na prenájom aj na predaj, pričom nájom bez energií je cca 4%, ak sa dobre pamätám. V tom nie je fond opráv a pod. Čiže by to malo byť nižšie. A som presvedčený, že ak budem dealovať, získam väčšiu zľavu na prenájme ako na kúpe. No môžem sa mýliť.Re2 je pravda, že krátke fixy sú nižšie, ale úrokové sadzby budú s veľkou pravdepodobnosťou stúpať. Povedzme že máme 5 ročný fix 2% a ten stúpne pri každej fixácii o 0,5. To je priemer 3,25%. Môže to byť aj divokejšie. re3 pretože akcie majú históriu 100 rokov a slovenské nehnuteľnosti 15. To je veľmi krátke obdobie, navyše štatistika NBS začína v roku 2002, keď sa SR vyhrabávala z ekonomickej aj politickej „čiernej diery“ po mečiarovi a ceny boli podľa mňa neúmerne nízke. Preto som zobral do úvahy viac svetový vývoj. Samozrejme, ak si myslíte, že ceny budú rásť najbližších 30 rokov o 6% ročne a úvery zostanú na 2%, nie je nad čím rozmýšľať, treba brať úvery a kupovať. Snažil som sa to napísať čo najneutrálnejšie, ale pripúšťam svoj ľahký „bias“ voči investovaniu do akcií 🙂

Suhlasim ze je mozne zjednat cenu najmu – rovnako rozumne sa vsak moze spravat aj kupujuci – t.j. kupi byt s podpriemernou cenou, zobere si hypoteku za podpriemerny urok a pod. Cely vypocet vsak stoji a pada na zadanych cislach. Preto v zaujme objektivity by sme mali davat priemerne cisla, ktore su dostupne.

Napriklad:

Priemerna cena prenajmu v Bratislave je podla NARKS 4.5% (bez energii) – t.j. 4.5% by sa malo dat do vzorca. Pri cene bytu 150 tis. EUR – je to najomne vo vyske 562,5 EUR – ktore bude v buducnosti rast v zavislosti od ceny nehnutelnsoti.

Priemerna vyska hypoteky pri 5 rocnej fixacii je 1.3%, a pri 10 rocnej fixacii je to 2.42%.

T.j. pri uvere 120 tis. EUR a 5 rocnej fixacii je splatka vo vyske 397 EUR – rozdiel oproti vyske prenajmu t.j. 165 eur moze kupec bytu investovat mesacne do akcii. Mesacne uspora 165 EUR sa bude postupne zvysovat, ak cena nehutelnosti narastie za 3 roky o 7.5% a naojmne 4.5% zostane zachovane – t.j. 604.69 – t.j. kupec bytu bute setrit 207.69 EUR mesacne – ktore moze investovat do akcii.

Pri uvere a 10 rocnej fixacii bude mesacna splatka 469.17 EUR a uspora oproti najmu bude 93,33 EUR mesacne (ktora sa bude postupne zvysovat) az na 233.31 EUR mesacne v poslednom roku fixacie (predpoklad rastu cien nehnutelnosti vo vyske 2.5%).

Pri zmene fixacie – dojde k prehodnoteniu urokovej sadzby – dalsi vyvoj bude zalezat od dalsieho scenara.

Pri rastie cien nehnutelnosti uznavam ze mame problem nakolko trh na slovensku nie je uplne reprezentativny a stanovit percento rastu nehnutelnosti moze byt zlozite. Ak vsak pri vypocte zoberieme napr. rast cien US akcii 10% rocne (co bol priemer za poslednych 50 rokov) tak za rovnake obodobie bol priemerny rast cien nehnutelnosti v USA 5.6%. z toho dovodu by som pouzil do vzorca rast cien nehnutelnosti vo vyske 1/2 rastu cien akcii. Na najblizsich 10 rokov ocakavate (podla vasho clanku) rast akcii niekde na urovni 4-5% s cim sa da suhlasit kedze od krizy rastli ceny akcii cca 15% a je tendencia sa vracat ku priemeru (ktory je cca. 10%). Rast cien nehnutelnosti by teda na najblizsich 10 rokov mohol byt 2-2.5%.

Ak bu som dosadil do vzorca: najomne 4.5% ceny nehnutelnosti, uver 2.42% na 10 rokov, vynos akcii 5% a rast cien nehnutelnsoti 2.5%

Najomca by mal po 10 rokoch akcie v hodnote 46,540 EUR a platil by najomne vo vyske 720 EUR (na konci 10 roka).

Kupec nehnutelnosti bude mat po 10 rokoch nehnutelnost v hodnote: 192,013 EUR + akcie v hodnote 23,078 EUR a zostatok uveru 89,193 EUR. V pripade ze by mu v 11. roku urokovu sadzbu zvysili na 4% – tak by platil hypoteku measacne vo vyske 540.49 EUR – a stale by setril 180 EUR meascne oproti najomcovi (suma ktora by sa zase postupne zvysovala) a uvedenu sumu by investoval do akcii. Rovnako by sa mohol kupec nehnutelnosti rozhodnut nehnutelnost predat a ist do prenajmu (v pripade vyrazneho zvysenia urokovej sadzby) – po vyplateni hypoteky by mu ostalo 102,820 EUR CASH + 23,078 EUR v akciach – t.j. skoro trojnasobok toho co bude mat najomnca.

Situacia 2:

Najomca je sikovny a zozenie si najomne vo vyske 3.75% mesacne (0.75% zlava oproti trhovej cene) a bude platit 469.17 EUR. Rast akcii ocakavame najblizsich 10 rokov 5% a nehnutelnost iba 1.5% – vysledok bude po 10 rokoch – Najomca Akcie v hodnote 46,540 EUR. Kupujuci nehnutelnost v hodnote 174,081 EUR, akcie v hodnote 4,434 EUR a zostatok uveru v hodnote 89,193 EUR. Kupujuci bude mat po 10 rokoch takmer dvojnasobok.

Situacia 3:

Najomca je velmi sikovny a zozenie si najomne vo vyske 3% a bude platit najomne vo vyske 375 EUR. Kupujuci si zobere tiez najvyhodnejsiu ponuku na trhu t.j. 1.99% pri fixacii na 10 rokov a bude platit 443 EUR mesacne. Najomnca celu usetrenu sumu investuje do akcii. Akciam sa bude nasledujucich 10 rokov darit 5% rocne, cena nehnutelnosti bude rast iba 1% rocne. Najomna bude mat po 10 rokoch akcie v hodnote 58,164 EUR. kupujici bude mat nehnutelnost v hodnote 165,693 EUR a zostatok uveru v hodnote 87,640 EUR – t.j. net hodnotu bude mat 78,053 EUR.

Zaver: Vobec netreba ocakavat ze ceny nehnutelnosti budu rast 6% rocne a uvery ostanu 2% po dobu 30 rokov aky bola kupa bytu vyhodnejsia ako prenajom. Prave naopak nato aby bol najom v sucasnej dobe vyhodnejsi by muselo nastat nasledovne:

– akcie musia rast najblizsich 10 rokov vo vyske viac ako 7% a rast nehnutelnosti nesmie byt vyssi ako 1% rocne a zaroven

– najomca musi ziskat bezkonkurencne vyhodne najomne vo vyske 3% z ceny nehnutelnosti

Oprava: najomca po 10 rokoch by mal 48,867 EUR (v situaci 1 a 2) a 60,996 EUR v situacii 3.

Andrej81:

dajme si realisticky priklad, ktory davam ja ked uz vsetko priemerujeme, bezny slovak ma aktualne 7000 € uspory, beriem nerealisticky priklad mrte nizsieho nájomného ako hypoteky, cize 375 najomne (3%) a 603 hypoteka (pri 143 000 hypo s 3% urokom, ako ked to takto realne je na trhu ze toto voli „priemerny“ slovak tak zozeriem topanku), co usetrim na nájomnom investujem priebezne 228*12=2736 € rocne (berme to stale tak, ze najomne je fixne a inflaciu neriesim) mi to vychadza takto:

Kopirujem hodnotu byvania po 30 rokoch lebo som lenivy, cize 364 089 €. Zaplatim 217 000, zisk 147 000.

Stredna vykonnost 9,77 % rocny priemer mi dava ak dobre pocitam na kolene

587 tisíc € hodnotu investicie po 30 rokoch. Na nájomnom zaplatim 135 000, na vkladoch 89 000. Zisk je 363 000.

A co ak je najomne 4% ergo 500 € za mesiac (co je podstatne blizsie k realite)? Setrim uz len 103 € mesacne, po 30 rokoch je investicia v hodnote cca 328 000 €, vklady boli 44 000 a najomne 180 000, zisk je 104 000.

Najomne 3,5% zlata stredna cesta je 437,5 mesacne. Cize investujem 165,5 € mesacne a 7000 € na zaciatku. Finalna hodnota investicie 458 000, vklad je 66 000, najomne 157 500, zisk 235 000.

———-

Dalsi priklad:

Nemam vôbec nic. Najomne 437,5 (3,5% kompromis), hypo 632, rozdiel investujem. Investicia je 403 000, vlozil som 70 000, najomne 157 500, zisk je 175 500. Hypo mi dava zisk 136 000 €. Rozdiel je 39 000, cca 110 € mesacne (co je v podstate „premia“ navyse za pocit domovova, vyssiu istotu investicie oproti akciam, vacsie pohodlie, sukromie, nemusim sa viac stahovat, trvaly pobyt s urcitymi výhodami atd)

Nemam vôbec nic. Hypo 632, najomne 500 (toto je asi najrealistickejsi scenar pre mladych ludi, ktori rozmyslaju ci zit v najme alebo kupit nehnutelnost na hypo podla mna). Rozdiel 132 € investujem. Investicia je cca 274 000 po 30 rokoch pri uroceni 9,77%, vklad je 47 500 a zaplatene najomne 180 000. Zisk je 46 500. Zisk z hypo je rovnaky ako odstavec vyssie, t.j. 136 000 €.

Predpoklady blogera:

1) ignorujem realitne skutocnosti, ze za 150 000 mam v BA pekny trojizbak, za ktory sa pyta minimalne 500-600+energie, https://reality.etrend.sk/byvanie/ponuka-je-chudobnejsia-ceny-starsich-bytov-v-bratislave-rastu.html, preklikanie cez realitne portaly statistiku potvrdzuje

2) ignorujem ekonomicke skutocnosti, ze priemerny slovak ma 7000 € uspor a vacsina mladych (a prevazne oni kupuju nehnutelnosti) nema nic, chybajuce LTV vykryvaju spotrebakmi, zakladaju ine majetky (rodicov?) a podobne, pripadne daju rodicia/rodina s podmienkou „to mas na byt“

3) ignorujem spotrebitelske spravanie na hypotekárnom trhu (2% urok oproti 3% zosekava splatku hypo na 555 € a zvysuje zisk z hypo o nejakých 25 000), samozrejme ignorujem hypo pre mladych atd

4) ignorujem fakt, ze porovnavam hrusky s jablkami, aj ja viem ukazat prstom na dlhopisy a povedat, ze su menej vyhodne ako akcie na obdobie 30 rokov…nehnutelnost ma svojimi vlastnostami daleko blizsie k dlhopisom ako k akciam

5) priemerne vynosnosti 30 rocnych period su bez inflacie – okej, su aj bez dani? (dan z nehnutelnosti na byvanie je nic na Slovensku a keby sme ju uz chceli pocitat tak by mala byt nacenena vo fixných nakladoch, ktore do prepoctov aj tak nevstupuju a su v oboch pripadoch rovnake), su bez poplatkov? Pokial viem online kalkulacky vykonnosti to uvadzaju len bez inflacie a neberu do uvahy dane a poplatky (ktore treba dopocitat, 0,1% poplatok za ETF velku galibu nespravi, dane uz ale asi ano ked miesto 9,77% zoberiem o 1,5% nizsi urok neviem ake su dane teraz takto z hlavy, 1,5% je 15% ale mozno sa mylim)

Skromne si dovolim tvrdit, ze moje prepocty su podstatne blizsie k realite a pre vacsinu populácie je vyhodnejsie byvat vo vlastnom. V podstate mas holu rit? Chod do hypo. Cim su uspory vyssie tym je vyssia pravdepodobnost, ze je lepsie ich investovat do akcii (a my predsa od zaciatku vieme, ze akcie su vyhodnejsie ako reality, je to uplne iny typ investicie). Dokonca moje prepocty aj potvrdzuju preco ludia idu do tych hypotek ako zmyslov zbaveni. Dokonca sa oplati aj kupit byt na 100% LTV a prenajimat ho a preto to aj mnohi ludia robia.

V podstate, ako som ukazal vyssie, zatrasiem vstupnými udajmi a cele sa to rozsype (aj mimo to sa mi zda, ze je to tam podhodnotene pri tom zlozenom uroceni). Ferovejsie je zacinat z nuly, lebo v podstate tam vsetci zaciname a tam je to jednoznacne v prospech hypo.

No prave som v obdobnej situacii a nie som si isty ci byt majitelom nehnutelnosti je az take terno. Porovnavam 2 situacie:

1. som v najme, ale mam po ruke 30 tis €, v pripade straty vsetkych prijmov si viem pekne zit par rokov s celou rodinou

2. vlastnim nehnutelnost, no po ruke nemam nic, navyse som v dlhu 120 tis € + uroky, a tak situacia ze mam nulovy prijem je totalny horor

Toto si musi vyjasnit kazdy sam, no napriek standardnemu pohladu „postav dom zasad strom“ mi financne aj logicky pride situacia 2 omnoho rizikovejsia a s mensim vynosom.

K clanku:

Ano, dnes je kazdy kto si kupi byt ihned „investor“ a bavim sa na mudrostiach od tychto realitnych investorov. Ale faktom je, ze kupa bytu v ktorom byvam je obycaja spotreba a nie investicia. Tou sa stane az v pripade predaja alebo prenajmu, no vacsina ludi s hypo na 30r svoju nehnutelnost bude spotrebovavat az do konca zivota a nikdy sa k zisku nedostane.

Nie kazdy moze kupovat nehnutelnost. 30k uspor nie je vela a kupit byt a nemat ziadnu rezervu nie je celkom ok. Ano som si vedomy ze niekedy sa inak neda. Co sa tyka nehnutelnosti prirovnavanej k spotrebe je blbost. Po 30 rokoch nehnutelnost predam a ma 80+% sancu ze za viac ako je obstaravacia cena + inflacia. Nehnutelnost nie je auto, rohlik, Gant tricko.

PS: citite sa komfortne investovat vasich 30k co mate poruke, predpokladam ze uspor, kedze vravite ze vam to v pripade nudze pokryje naklady pre vasu rodinu? Ja mam totiz obdobnu hotovost tiez poruke ale urcite to nikam neinvestujem, to je moja zelezna rezerva.

A ked po 30 rokoch predas nehnutelnost budes byvat kde? V najme, pod mostom alebo si kupis nehnutelnost inu a budes znova na 0? Clovek na (dostojne) prezitie potrebuje byvat tak ako potrebuje jest a preto je byanie pre vlastnu potrebu iba spotreba. Viem, ze sa to tazko chape, ale o investiciu ide len vtedy, ak sa nehnutelnost prenajima alebo preda, co je pre majitela ktory ju chce sam obyvat nezmyselna situacia.

Ano, je dost vysoka pravdepodobnost dosiahnutia nejakeho zisku po (nezmyselnom) predaji nehnutelnosti, ale zhodnocovanie je dost slabe. Ekonom Shiller vypocital, ze cena US nehnutelnosti ocistena o inflaciu sa za poslednych 100 rokov zhodnotila o menej nez o 1% v priemere za rok (nepamatam si presne cislo). USA sice nie je Slovensko, ale necakal by som, ze na nasom trhu budu padat pecene holuby najblizsie dekady. Tiez by som bol opatrny s buducnostou. Dnes sa stavaju ine dispozicie bytov / domov nez v 90tych rokoch a ine naroky na byvanie mozu byt v roku 2050.

Nedava mi velky zmysel pozicat si sialene peniaze (120K) na kupu tovaru, ktory si viem prenajat za malu ciastku a ktoreho hodnota za super optimistickych vyhliadok bude rast dlhodobo 2-3% rocne a zaroven budem dufat v dalsi optimisticky scenar, ze uroky nevystrelia na 5%. A pri tom celom, este nemat ani ujasnenu exit strategiu.

Aby som to cele zhrnul, mne to pride ako dost vysoke riziko za cenu neoslnujuceho zhodnotenia. Pozitiva nehnutelnost vidim v tom, ze po splateni hypo mam naklady na byvanie su nulove oproti prenajmu a pre vacsinu populacie, ktora nema vyssie ambicie to je asi lepsie ako by mali rozflakat celu vyplatu na hlupostiach.

Co sa tyka mojej situacie: cast na terminaku, cast v P2P pozickach, cast v ETF. Okrem TPP generujem kapital aj inym sposobom, co je smer kam sa chcem orientovat.

Čo je na tom nezmyselné predať na staré kolená nehnuteľnosť? Aj z môjho okolia poznám viacerých. Dôchodcovia už nevládali/nechceli starať sa o dom a záhradu, kúriť, dochádzať všade autobusom. Predali dom, kúpili 2-izbák v meste a rozdiel bol realizovaný zisk. Iná dôchodkyňa zostala sama, predala byt a za peniaze si zaplatila nadštandard v domove dôchodcov.

Vysvetlujem to v tejto vete: „Viem, ze sa to tazko chape, ale o investiciu ide len vtedy, ak sa nehnutelnost prenajima alebo preda, co je pre majitela ktory ju chce sam obyvat nezmyselna situacia.“

Alebo inac: osoba, ktora musi niekde byvat a zaroven byva vo svojej nehnutelnosti nie je investor ale spotrebitel. Cize predajom nehnutelnosti automaticky straca strechu nad hlavou a musi tento vzniknuty problem akutne riesit a to nie je investovanie.

Rovnako vase priklady su celkom zabavne ako s dochodkynou, kde nepriamo dokazujete, ze najom (domov dochodcov) je lepsi ako vlastnictvo nehnutelnosti. A keby vasa znama radsej investovala 30r do akcii, nemusela skoncit v slovenskom DD „nadstandarde“, ale kludne na Havaji 😉

Konečne sa našiel niekto, kto argumentuje už podľa mňa otrepanej fráze každého bežného človeka, že investícia do vlastného je najlepšia a pod. Väčšina z nich nemá tušenie, že existujú aj iné investície ako do nehnuteľnosti a ešte k tomu si myslia, že zarobia na tom veľké peniaze. Zoberú si hypotéku na doživotie a tým si odrežú väčšinu možnosti pre rizikovejšie ale zato výnosnejšie investovanie. Áno vlastniť nehnuteľnosť je super ale zarobiť si na ňu iným spôsobom ako požičaním peňazí od banky je ešte lepšie.

Tak tu sa musim zastat urcitej casti populacie, pre ktoru je to pravda. Totizto v nasich podmienkach, ak je niekto „velmi chudobny“, tak ked raz ma vlastne byvanie (nejake, hocako ziskane), tak prakticky potrebuje uz len jest.

Napriklad moja babka byva v panelaku zo 60tych rokov a za zivota dedka mozno tak malovali, inac nerobili nic. Ziadna prerabka, nic. Jadro je uz murovane, tusim este linku menili (opat pred viac ako 20timi rokmi)…

Takze plati za byt „najomne“ spravcovi, mizivu dan a tym to hasne. To je zatial 100% istota.

Tak isto sa staci pozriet, v com byvaju niektore kusy ludi na dedinach. Prakticky ako v ciganskej chatrci. Ale velmi malo domov naozaj spadne (ak nejake). Ale ludia byvaju. Kuria tak, ze palia hocico.

Proste ked to dozeniem do extremu, byvanie v rodinnom dome co stoji (kludne aj 100 rokov) a nejakym cinom nema porusenu statiku, tak je proste obyvatelny.

Ano, je to extrem, ale dost rozsireny. Takze naozaj si myslim, ze keby sme to dotiahli ad absurdum, tak ti ludia maju pravdu (ze na stare kolena aby si prezil potrebujes byvanie a dost).

Jasne, ak sa bavime o modernom cloveku, ktory chce zit z investicii (nech uz su akekolvek… vratane 2. piliera, 3. piliera, sukromnych investicii…) tak tu potom su spravne pokladane otazky ako pise Vladimir…

ad clanok, neviem, ci mi to uslo, ale v tom prvom priklade na hypo nechyba este „naklady na spravu + energie“, teda „najomne spravcovi“? Lebo to je zaplatene v „podnajme/prenajme“, ale tu mi to nejak uslo…

Takze developerovi, ktory prenajima byty sa zacne investicia vracat po 33 rokoch?

To sa mi na Slovensku nechce verit.

Nie, ale developer, ktorý byty prenajíma, ako hovoríte, je v inej situácii ako niekto, kto si byt kupuje na bývanie. V prvom rade nestavia za kúpnu trhovú cenu za m2 ale za výrazne menej. A tým, že následne byt aj vlastní aj prenajíma, zarába aj na raste cien a aj na nájme.

Ja by som chcel pozastavit na cenou prenajmu, z coho vychadza to percento? 3% sa mi zdaju v dnesnych casoch malo. Realne je to podla mna min. 4%, co dost zmeni celkove cisla.

ako som písal v článku – to sú moje skúsenosti s prenájmami v ba. a ide o čistý nájom, teda bez energií, správy, a pod.

Doplnil som aj 4%.