V predchádzajúcom článku som písal o tom, čo sú to dlhopisy, na čo slúžia a aké sú riziká, ktoré vyplývajú z investovania do tohto typu aktív. Dnes sa pozrieme na to, ako dlhopisy v portfóliu fungujú a ako sa do nich dá investovať.

Ak chcete znížiť volatilitu portfólia, dlhopisy sú dobrý nástroj.

V prípade, že chcete maximalizovať výnos svojho portfólia, najlepším riešením je investovať do akcií. Tie majú, v dlhom časovom horizonte, najvyššie výnosy. No aby sa vám podarilo tento cieľ dosiahnuť, musíte v nich zostať zainvestovaní dlhodobo.

A v tom spočíva jadro problému. Akcie sú totiž volatilné. Ich cena kolíše, niekedy naozaj veľmi prudko. Málokto má také pevné nervy a odhodlanie, aby prežil so 100% akciovým portfóliom.

Čo s tým?

Jednou z možností, ako to vyriešiť, je počkať kým akcie dosiahnu maximum a tesne pred pádom ich predať. Potom stačí počkať, kým dosiahnu dno, a tam nakúpiť. Investor sa tým vyhne poklesom hodnoty svojho portfólia a zároveň získa vynikajúci výnos.

Drobný problém, spojený s takýmto typom investovania je, že sa ešte nenašiel nikto, kto by to dokázal. A verte mi, že sa o to pokúšali mnohí.

Hneď druhým najlepším, zato však realizovateľným, riešením je pridať do portfólia nejakú inú triedu aktív, ktorá ponúka možno nižšie výnosy, zároveň však má nízku, alebo dokonca zápornú koreláciu s hlavnou investíciou, teda akciami.

A ukazuje sa, že dlhopisy sú na túto funkciu výborným kandidátom.

Ako fungujú dlhopisy v portfóliu

Ako dobrý príklad nám poslúži KKIS (Konzervatívna Kuchynská Investičná Stratégia), ktorú používam v pravidelnom porovnaní výnosov podielových fondov.

Je to vlastne jednoduché portfólio zložené z 3 fondov – 60% tvorí akciový iShares MSCI World, 20% dlhopisový iShares US Treasuries 7-10 a 20% dlhopisový iShares Euro Government Bond.

iShares MSCI World dosiahol za posledných 10 rokov priemerný ročný výnos 8,61% (k 31.3.2018). Počas týchto 10 rokov však investori boli vystavený niekoľkým veľkým pokesom hodnoty.

KKIS v rovnakom období dosiahla priemerný ročný výnos 7,68%. To je takmer o 1% menej a v dlhom horizonte má takýto rozdiel veľký vplyv na koncovú hodnotu portfólia.

Výmenou za nižší výnos však investor získal výrazne nižšiu volatilitu.

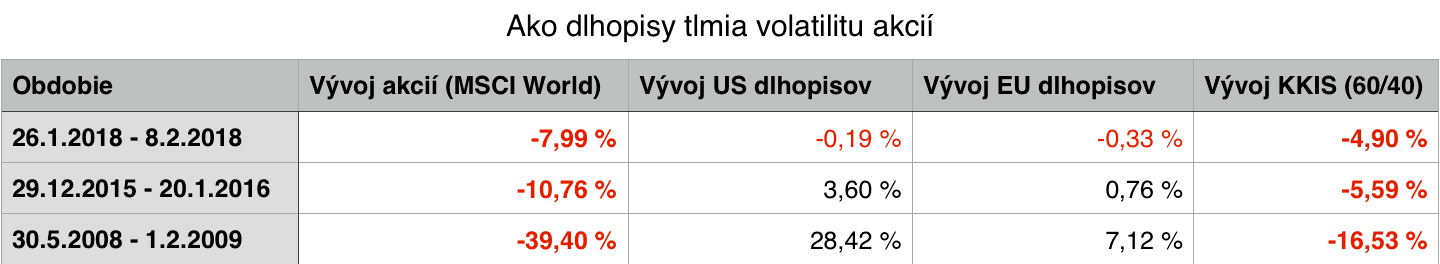

Počas ostatnej „trhovej paniky“ od 26.1 do 8.2. 2018 globálne akcie (MCSI World) klesli o takmer 8%. Európske vládne dlhopisy v rovnakom období však stratili len 0,33% a americké Treasuries iba 0,19%. Hodnota portfólia zainvestovaného do KKIS tak klesla iba o 4,90%, pokes bol o zhruba 40% nižší ako pokles samotných akcií.

V období od 29.12.2015 do 20.1.2016, keď globálne akcie klesli o takmer 11%, dlhopisy rástli a vďaka tomu hodnota KKIS klesla iba o 5,60%, čo je približne polovičná strata v porovnaní s akciami.

No a v najväčšom poklese počas ostatnej finančnej krízy, od 30.5.2008 do 1.2.2009 globálne akcie stratili takmer 40%. V rovnakom období európske dlhopisy vzrástli o 7,12% a americké dokonca až o 28% (hoci hlavnú úlohu tu hralo výrazne oslabenie EUR voči USD, v dolárovom vyjadrení US dlhopisy narástli približne o 6%). Celkovo tak strata KKIS v tomto období bola v porovnaní s akciami menej ako polovičná.

Dlhopisy fungovali ako stabilizačný prvok v portfóliu aj pri prudkých a krátkych pádoch akcií, ale aj pri dlhších, niekoľkomesačných poklesoch.

Nikde nie je napísané, že sa budú chovať rovnako aj pri budúcej kríze, alebo že korelácie sa nezmenia. Možné je všetko. No vzhľadom na historické dáta, ktoré máme k dispozícii, alokovanie časti portfólia do kvalitných, bezpečných dlhopisov je najlepší spôsob, ako znížiť volatilitu bez prílišného obetovania dlhodobých výnosov.

Ako investovať do dlhopisov

K dispozícii máme 2 základné možnosti – investovať do individuálnych dlhopisov alebo do dlhopisového fondu (fondov).

Napriek tomu, že dlhopisový trh je väčší, ako akciový, investovať na ňom je pre individuálneho investora komplikovaniejšie. Dôvodom je, že dlhopisy sa neobchodujú na burze, ale takzvane OTC (over the counter) – jednotlivý účastníci individuálne kontaktujú ostatných obchodníkov, bez centrálneho sprostredkovateľa.

Urobiť sa to však dá. No hoci by ste si mohli kúpiť jeden konkrétny dlhopis, neodporúčam to. Primárny účel investície do dlhopisov je zníženie rizika. Ak ale kúpite jeden dlhopis, je to v podstate to isté, ako kúpiť akcie jednej firmy – príliš rizikové.

Určite by ste preto mali nakúpiť dlhopisov viacero, ideálne s rôznou splatnosťou, ako aj rôznych emitentov. No riadiť takéto portfólio je dosť komplikované a nákladné. Nehovoriac o tom, že pri menších objemoch kapitálu je to prakticky nemožné.

Je preto oveľa lepšie (jednoduchšie a lacnejšie) investovať pomocou dlhopisového fondu.

O nevýhodách investovania pomocou klasických podielových fondov som už písal mnoho krát. Použitie ETF je aj v tomto prípade lepšou stratégiou.

Chcem však upozorniť na niekoľko rozdielov v porovnaní s investovaním do konkrétnych dlhopisov.

Teoreticky by ste mohli kúpiť individuálny dlhopis, inkasovať kuponóvé platby a pri splatnosti celú isitinu, a bez ohľadu na to, čo urobia úrokové sadzby, nominálne neprerobíte ani euro (inflácii sa však nevyhnete a cena vášho dlhopisu bude počas jeho životnosti tiež kolísať).

Pri dlhopisových fondoch je to inak – vzhľadom na to, že investujú do portfólia dlhopisov, vo všeobecnosti neustále udržiavajú konštantnú splatnosť a duráciu portfólia (pri maturite dlhopisu reinvestujú do ďaľšieho, s rovnakou splatnosťou).

Trhová hodnota takéhoto fondu tak bude kolísať, pričom zmeny sú ovplyvňovaťné zmenou úrokových sadzieb, kreditnej kvality (zmena ratingu emitenta dlhopisov), prípadne výmenných kurzov (ak fond investuje aj do dlhopisov v iných menách).

Treba preto zvážiť, čo vlastne chcete investovaním do dlhopisov dosiahnuť a podľa toho investíciu vybrať.

Vo všeobecnosti platí, že:

- čím horšia kreditná kvalita emitenta (rating), tým vyššie riziko a potenciálny výnos, a naopak

- čím dlhšia splatnosť dlhopisu, tým vyššie riziko a potenciálny výnos, a naopak

- čím vyšší výnos do splatnosti, tým vyššie riziko a potenciálny celkový výnos, a naopak

Má zmysel investovať do dlhopisov aj teraz?

Mnoho ľudí je presvedčených, že pri nízkych úrokových sadzbách, a v situácii, v akej sme teraz – úrokové sadzby budú s veľkou pravdepodobnosťou stúpať – nemá zmysel kupvať dlhopisy, pretože na tom prerobia peniaze. Prečo by to mali robiť?!?

Odpoveď na túto otázku má 2 časti.

Prvá časť sú výnosy.

Ich odhad pri dlhopisoch nie je až taký komplikovaný, ako pri akciách – dlhodobý výnos dlhopisu (return) sa približne rovná výnosu, pri akom bol kúpený (yield). Ak si napríklad kúpite 10 ročný nemecký vládny dlhopis s výnosom (yield) 0,40%p.a., toto bude s veľkou pravdepodobnosťou váš dosiahnutý výnos (return), za predpokladu, že emitent nezdefaultuje.

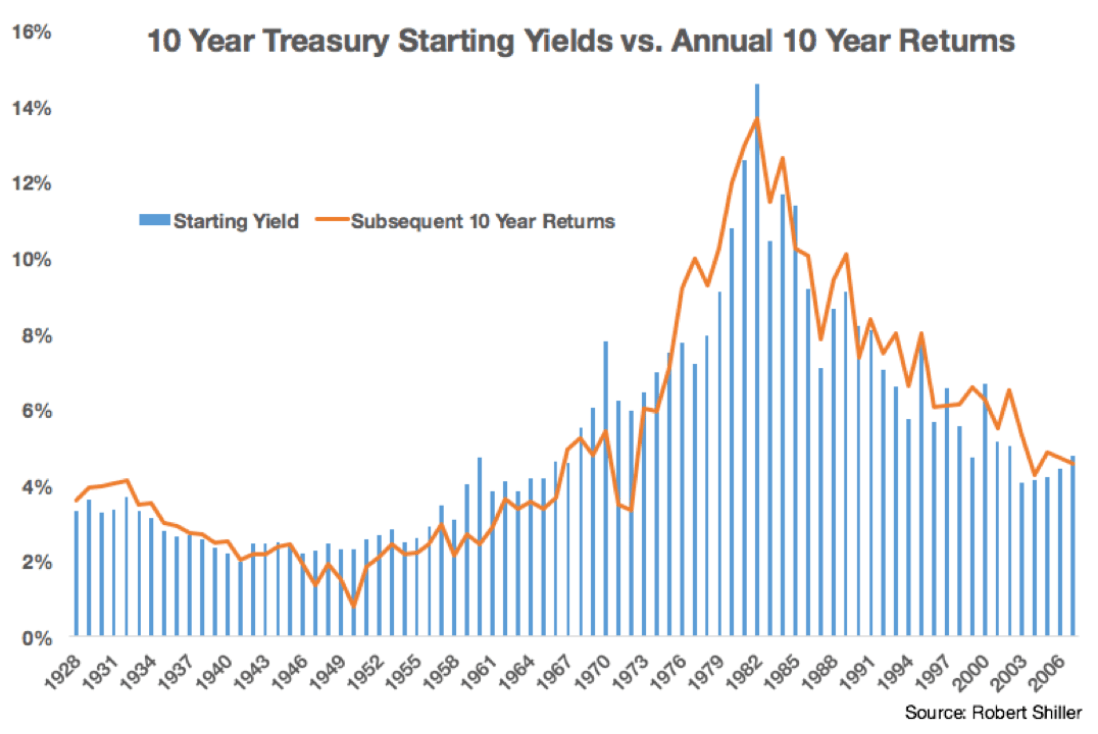

Takto vyzerá vzťah medzi výnosom pri ktorom dlhopis kúpite, a následným dosiahnutým výnosom z investície:

Zdroj: Ben Carlson

Korelácia medzi prvotným výnosom a následným dosiahnutým výnosom je 0,95 (len pre istotu – to je veľmi, veľmi vysoká korelácia). Graf ukazuje 10 ročné US vládne dlhopisy, no rovnaký vzťah platí aj pre iné splatnosti a emitentov.

Takže ak si kúpite 10-ročné vládne dlhopisy, resp. zainvestujete do fondu, ktorý investuje do takýchto papierov, šanca, že v priebehu nasledujúcich 10 rokov prídete o peniaze, je minimálna. Prakticky môžete rátať s tým, že váš výnos sa bude rovnať výnosu, ktorý tieto dlhopisy (alebo tento fond) mali v čase, keď ste investovali. Stále však hovoríme o vládnych dlhopisoch, kde je minimálne riziko defaultu.

Ak sa obávate prílišného kolísania hodnoty vašej investície, kvôli možnému nárastu úrokových sadzieb, riešením je investovať do kratších bondov, ktoré majú nižšiu duráciu, teda citlivosť na zmeny úrokových sadzieb.

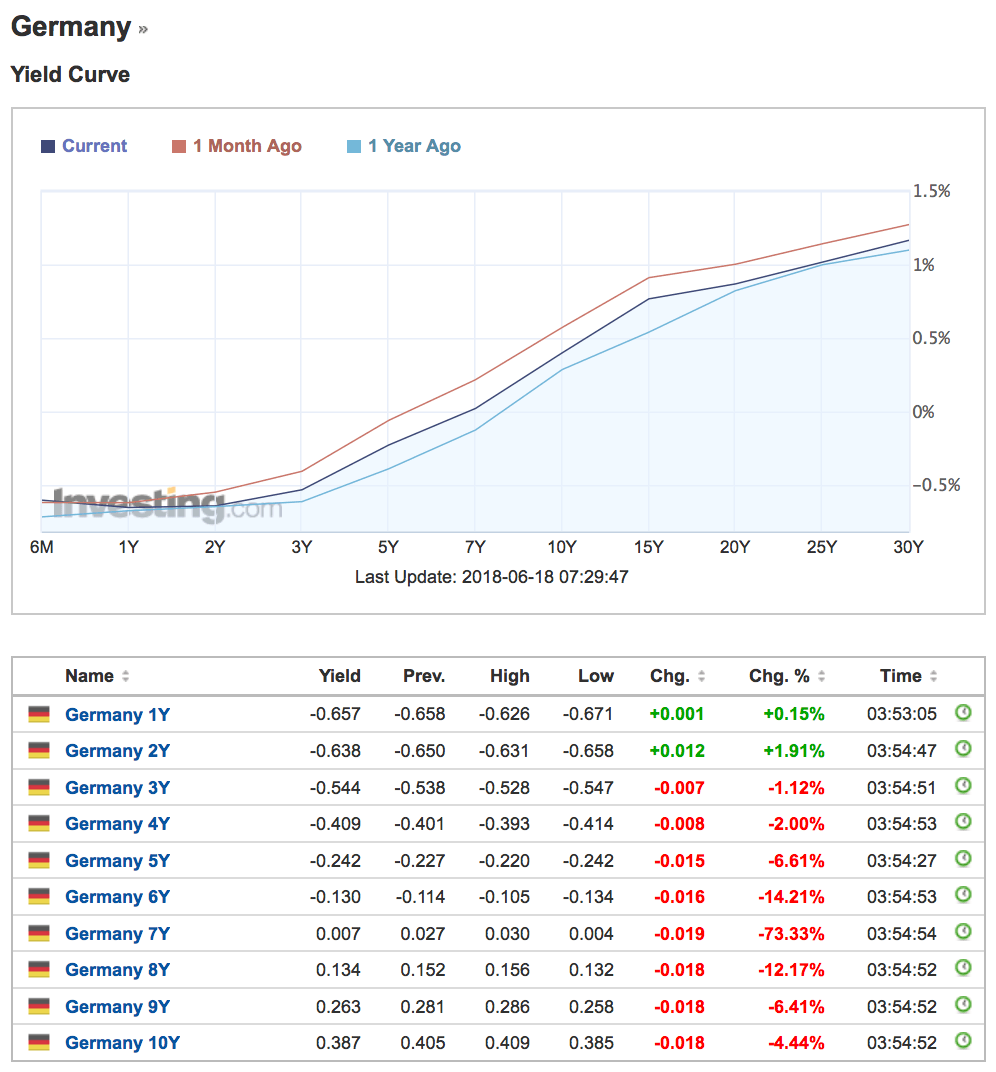

Tu však zase treba rátať s nízkymi, potenciálne zápornými výnosmi. Takto napríklad vyzerá nemecká výnosová krivka:

Zdroj: Investing.com

Pokiaľ by ste chceli získať aspoň trochu kladný výnos, musíte investovať minimálne do 7-ročných bondov, všetko kratšie je „pod nulou“. Podobne to vyzerá aj inde vo vyspelej Európe, výnimkou je Taliansko.

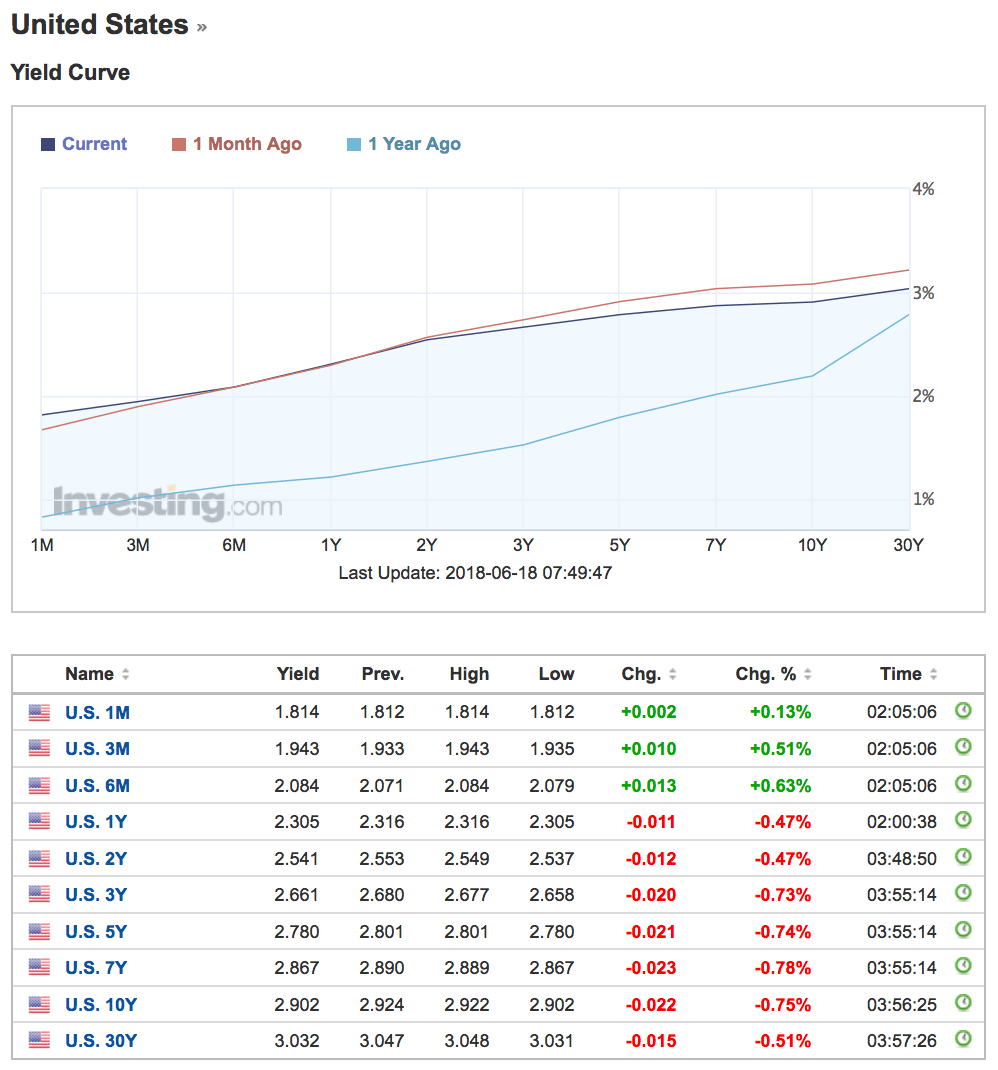

Iná situácia je však v USA, kde sú výnosy oveľa zaujímavejšie:

Treba tu však rátať s kurzovým rizikom.

Druhá časť odpovede je však oveľa dôležitejšia – nižšia volatilita.

Aj v situácii, keď budú úrokové sadzby stúpať, dlhopisy budú mať nižšiu volatilitu ako akcie a v prípade poklesu cien akcií, či už krátkodobej korekcie alebo dlhšieho skutočného bear marketu, s najväčšou pravdepodobnosťou opäť zafungujú ako záchranná brzda hodnoty vášho portfólia.

Ak nastane panika na trhu, investori sa budú zbavovať rizikovejších aktív a hľadať útočisko pred búrkou. A tak ako vždy, to budú bezpečné vládne dlhopisy, teda USA, príp. Nemecko a iné vyspelé krajiny.

Záver

Ak nemôžete, alebo nechcete znášať volatilitu akciových investícií, najrozumnejším riešením je pridať do portfólia dlhopisy.

To síce čiastočne zníži jeho dlhodobé výnosy, no v prípade poklesov na finančných trhoch bude vaše portfólio do istej miery chránené pred stratou hodnoty.

Ideálny spôsob, ako do dlhopisov investovať, je pomocou ETF. Riadiť individuálne dlhopisové portfólio je pre malého investora príliš komplikované, podielové dlhopisové fondy sú zbytočne drahé.

Má zmysel urobiť to aj v aktuálnej situácii, keď očakávame rast úrokových sadzieb – peniaze na nich neprerobíte (za predpokladu, že nezainvestujete do dlhopisov so záporným výnosom), pretože dlhodobé výnosy dlhopisov kopírujú ich počiatočný výnos.

Aj v prostredí rastúcich úrokových sadzieb budú dlhopisy fungovať ako záchranná brzda hodnoty vášho portfólia v prípade prepadov alebo paniky na finančných trhoch.

To všetko ale platí iba v prípade, že zainvestujete do bezpečných vládnych dlhopisov USA, príp. Nemecka či iných vyspelých krajín.

Photo: Flickr

2 komentáre o “Načo sú nám dlhopisy a ako do nich investovať”

Comments are closed.

Zdravím Vlado,

aký je Váš názor používať dlhodpisy ako náhradu termínovaných vkladov na kratšie obdobie povedzme 1-5r. Jediné čo je na trhu ako tak zaujímave je J&T terminovaný vklad na 3r s výnosom 2%, ale keď som tam volal tak povedali, že oni mi dopredu ani nevedia povedať akú penalty si dajú ak to vyberiem skôr. Dokonca mi ani nevedeli povedať, či bude pokuta iba do výšky úrokov alebo môžu siahnuť aj na istinu. No prostre transparentnosť na hovado. Ako príklad uvádzam IHYG (iShares Euro High Yield Corporate Bond). Jedná sa mi hlavne o to, že človek má nejakú železnú rezervu (6-12 platov), ale nechať ju len tak ležať na bankovom účte asi nie je najlepšia cesta. Pri týchto dlhopisoch volatitita nie je až tak vysoká (pre prípad okamžitej potreby výberu), ale samozrejme rating je dosť slabý takže prípadne, aké tam vidíte riziká. Chápem, že keby som kúpil dlhopis s nízkym ratingom voči jednej spoločnosti tak riskujem, že tá firma mi nezaplatí, ale pri ETF kde 473 titulov je to riziko asi o dosť menšie. Od vzniku daného fondu nikdy nebolo obdobie 2 rokov ktoré by zaznamenalo stratu a nebol tam ani nijak veľký prepad ceny ETF. Ďakujem za názor.