Akciové trhy majú za sebou ťažké 2 týždne. Index S&P 500 sa z „all-time high“ na úrovni 2873 (26.2.2018) dostal až na 2581 (8.2.2018), čo je pokles o viac ako 10%.

Takýto vývoj sa oficiálne nazýva korekcia (pokles o 20% je bear market).

Celkom očakávane ho sprevádzali katastrofické titulky v novinách („výpredaj“, „krach“, „najväčší pokles od“ a pod.) ako aj kopec negatívnych emócií (sťažnosti investorov, že sa nevedeli nalogovať do svojich účtov a prerobili peniaze atď.) a všeobecný strach z konca sveta.

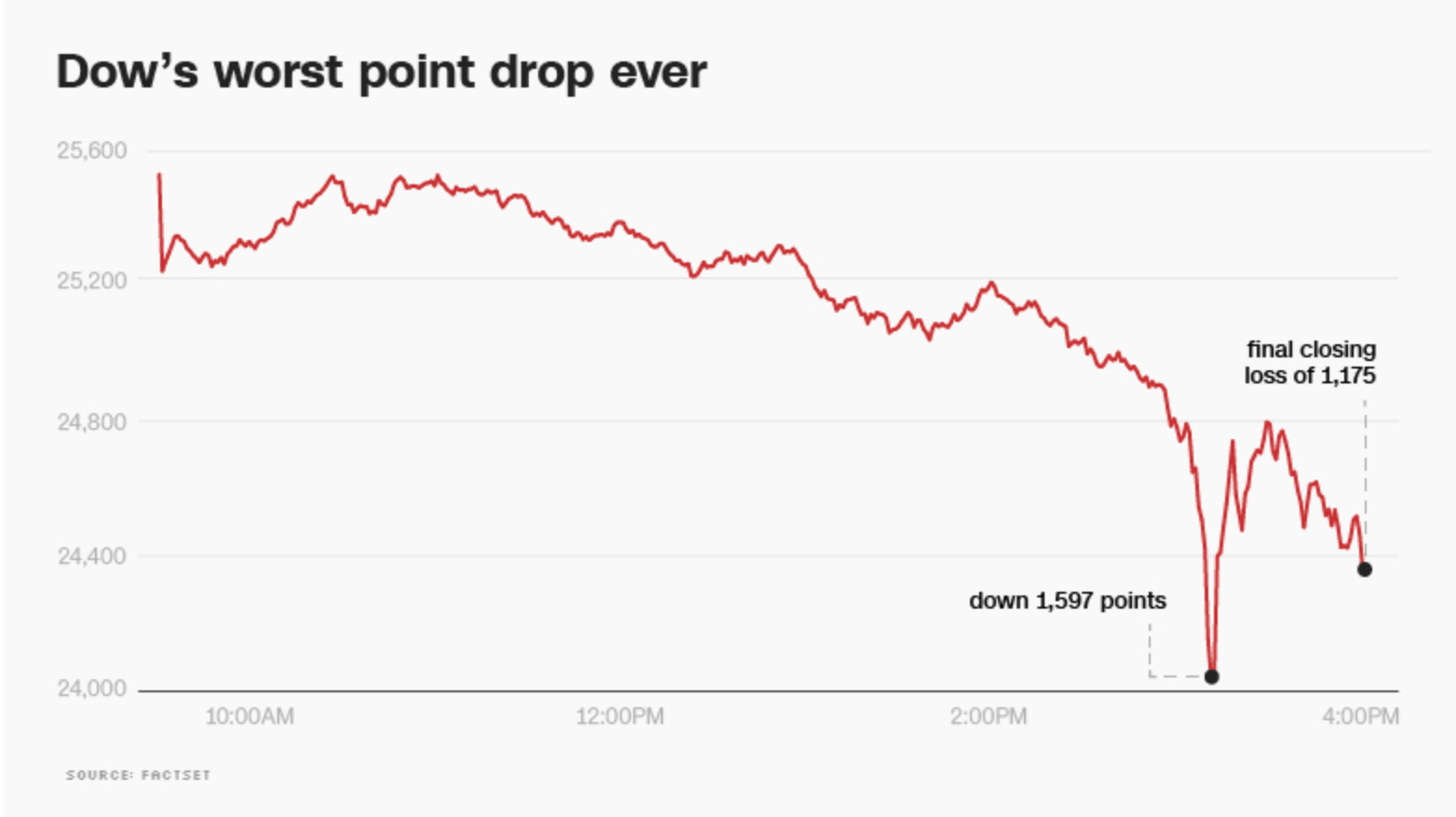

A obrázky ako napríklad tento:  Samozrejme s adekvátnym titulkom: „Dow sa zrútil o 1175 bodov – najväčší bodový pokles v histórii„. Alebo tento:

Samozrejme s adekvátnym titulkom: „Dow sa zrútil o 1175 bodov – najväčší bodový pokles v histórii„. Alebo tento:  Zdroj: MarketWatch

Zdroj: MarketWatch

A k tomu titulky „Indikátor strachu bliká na červeno!“ a pod.

To sa netýka len amerických akcií, podobný vývoj zaznamenali trhy po celkom svete.

Na jednej strane tomu rozumiem. Strach jednoducho predáva, a čím bombastickejší titulok, tým viacej klikov, tým viac „eyeballs“, tým viac predanej reklamy. S titulkami typu „Dnes sa na akciových trhoch nestalo nič zaujímavé ani neočakávané“ by CNN Money dlho nevydržala.

Čo by možno nebola žiadna škoda.

Práve takáto „novinárčina“ je podľa mňa jeden z dôvodov, prečo by sa investori mali sledovaniu správ vyhnúť úplne. Ohrozuje to totiž ich finančnú situáciu.

Všetci isto-iste chápeme, že ak cena niečoho, čo plánujeme pravidelne kupovať celý život, klesne, je to dôvod na oslavu, nie na strach. Platí to pre potraviny, oblečenie, lístky do kina, benzín, ale aj akcie.

Ak máte pred sebou ešte aspoň 15-20 rokov investovania, pokles cien akcií o 50% je tá najlepšia vec, aká sa vám môže stať. Pretože čím lacnejšie ich kúpite, tým vyššie budú vaše dlhodobé výnosy. Čím nižšia cena akcií, tým viac si ich môžete za tie isté peniaze kúpiť.

Ale titulok: „Investori, tešte sa a kupujte – akciové trhy tento týždeň ponúkajú zľavu až 10%!“ si neprečítate nikde.

Nerozumiem, prečo to funguje s Nutellou, no s akciami nie.

Zrejme by som chcel priveľa. No možno by stačilo jednoducho napísať, že akcie síce klesli o 10%, no takáto volatilita je pre akcie úplne normálna a je to cena za vysoké dlhodobé výnosy. Pokles o 10% nie je ničím výnimočným a treba ho očakávať zhruba raz za 2 roky.

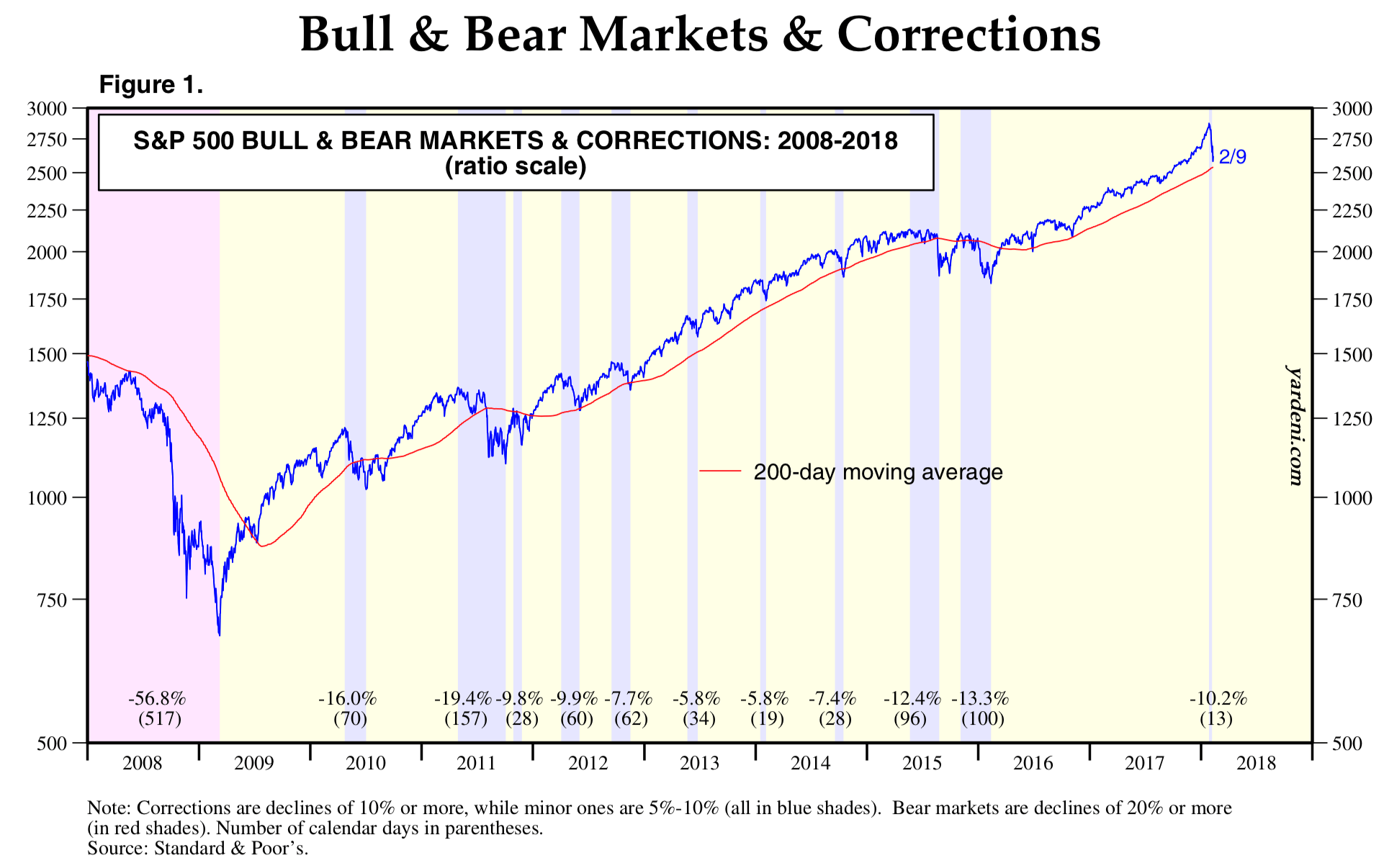

A keď už ukazovať obrázky a grafy, tak nevynechať tento:  Zdroj: Yardeni Research

Zdroj: Yardeni Research

Jednoducho poklesy o 10% sú úplne normálne.

Od marca 2009, počas jedného z najdlhších bull marketov v histórii (ak ho meriame od dosiahnutého minima) trh korigoval o 10 alebo viac percent až 5 krát. „Nenormálne“ je skôr to, čo sa dialo za posledné 2 roky – veľmi dlhé obdobie bez podstatnejšieho poklesu. Na horeuvedenom grafe je to veľmi pekne vidieť.

Tým nechcem povedať, že akcie určite korekciu vymažú a budú pokračovať v masívnom raste. Možné to je. Na druhú stranu, možno zažijeme skutočný bear market.

Ja to neviem a nevie to ani nikto iný.

Dôležité je nereagovať zbrklo na každý 5 percentný pohyb. Kľúčom k úspechu je mať rozumný dlhodobý plán, a držať sa ho.

Každopádne, táto korekcia a celý ten humbug okolo nej podľa mňa nám investorom umožnila ujasniť si 2 dôležité veci:

- Aká je naša skutočná schopnosť znášať riziko (volatilitu)

Pri zisťovaní rizikového profilu klienta finanční agenti väčšinou používajú dotazník s otázkami typu: Ako by ste sa cítili (ako by ste zareagovali), keby vaše portfólio stratilo 10/20/30 percent?

Podľa mňa je to veľmi nešťastný prístup.

Už som o tom niekoľko krát písal – nemáte šancu vedieť, ako zareagujete, pokiaľ na vlastnej koži nezažijete, čo to znamená prerobiť 20, 30 alebo 50% svojho majetku.

A nejde len o vás – čo na to váš partner/partnerka/manžel/manželka, deti, rodina, priatelia? Hm?

Z toho pohľadu boli udalosti posledných 2 týždňov vynikajúcou prípadovou štúdiou.

Čo to s vami spravilo? Ak ste sa ani trochu nebáli a boli ste v pohode, máte príliš málo akcií v portfóliu a mali by ste svoju alokáciu zvýšiť.

Ak ste ale kontrolovali stav vášho účtu každú hodinu, nevedeli ste spať, nemali ste chuť jesť a pred vyčítavými pohľadmi vašich najbližších ste utekali do lesa, zrejme je načase zvoliť konzervatívnejšie investovanie. Ani tá najlepšia stratégia vám totiž nepomôže, ak nie ste schopní sa jej držať dlhodobo.

2. ETF nie sú samospasiteľné

ETF je podľa mňa jeden z najlepších spôsobov, ako môžu malí, ale aj veľkí investori investovať do akcií. Umožňujú lacno a efektívne vytvoriť rozumné dlhodobé portfólio.

No dá sa nimi narobiť aj viac škody ako úžitku.

Pretože okrem fondov, ktoré trackujú napr. index S&P500 alebo MSCI World si hocikto môže kúpiť 3-krát prepákovaný fond ktorý akcie shortuje, fond ktorý vypisuje covered calls alebo fond, ktorý pomocou futures hrá na pokles volatility.

Všetko úplné zbytočnosti, ktoré nemajú v rukách normálneho investora čo robiť. No a samozrejme – hocijaký ETF môžete v priebehu dňa predať a kúpiť hoci aj 100 krát. Napriek tomu, že to znie lákavo, predstavuje to veľký problém.

Ako raz povedal Mike Tyson – každý má svoj plán, až kým nedostane prvú šupu do ksichtu. Rovnako je to aj s investormi – všetci sú pasívni, buy and hold, investori, no len do prvého poklesu o 10%. V praxi to potom vyzerá takto:

ETFs saw $31b(!) in outflows last week. To illustrate how crazy that is, here’s ETF flows for the past 80 weeks.. pic.twitter.com/ayRh9c1z7G

— Eric Balchunas (@EricBalchunas) February 12, 2018

Toto je úplne šialený obrázok – investori v priebehu januára „nasypali“ do ETF obrovské peniaze, a potom po 5% poklese to v priebehu týždňa skoro všetko predali. Samozrejme so stratou.

Toto je presne dôvod, prečo väčšina investorov nedosahuje nielen výnosy benchmarku, ale ani fondov, do ktorých investujú.

Ak je vašim cieľom dlhodobý rast majetku, takémuto chovaniu sa musíte vyhnúť. No ETF vás v tom nijako nepodporí, skôr naopak.

Ak ste typ človeka, ktorý veľmi ľahko stráca nervy, ETF nie je vhodný investičný nástroj pre vás.

Oveľa lepšie urobíte, ak budete investovať do vhodného podielového fondu. Napriek tomu, že majú vyššie poplatky, tým, že ich cena sa fixuje len raz za deň a majú vysoké vstupné a výstupné poplatky, neumožňujú aktívny trading. A ak vám týmto všetkým zabránia nakladať so svojimi peniazmi ako magor, tak tie poplatky hádam aj stoja za to.

Ďaľším riešením by mohli byť dobrovoľné príspevky do 2. piliera (v prípade, že investujete do akciového indexového fondu). Fondy sú lacné a nemáte k nim okamžitý prístup. To je na druhej strane aj nevýhoda – k svojim peniazom sa tak ľahko nedostanete.

Alebo si nájdite spoľahlivého finančného poradcu, ktorý vie, čo robí. A zaplaťte ho.

Čo vy na to? Ako ste zvládli ostatné 2 týždne? Predali ste?

20 komentáre o “Je tu korekcia.”

Comments are closed.

Ahoj Vlado.

Túto korekciu som využil na 10% dokup do pozícii v indexe SP500. Toho času mam zainvestované do indexov DAX/priemerná nákupka 10800/ a SP500/priemerná nákupka 2500/ 40% môjho súkromného dôchodkového fondu.

Chcem sa ťa opýtať, kde máš uložených 15% prostriedkov, ktoré nemáš v akciách? Chcel by som sa inšpirovať, čo urobiť počas čakania na nákupy so 60% hotovosti.

p.s: Máš dobrý web o investovaní, človek si tu najde zaujímavé čítanie.

Ahoj Jogo (si to ty, Jogo? :-)) Ospravedlňujem sa za neskorú reakciu. Cash držím úplne obyčajne na účte, zatiaľ som nehľadal nejaké alternatívy s väčším výnosom. Chcem byť ready!:-) Som rád, že sa ti web páči a ďakujem za podporu.

Jasné, že som to ja. Čo si bol lyžovať, že si tu tak dlho nebol?

Chodím tu načerpať energiu v tejto korekcii, lebo na mojej domovskej diskusii sú sami pesimisti ohľadom vývoja akciových trhov a ja ako aj dlhodobý investor potrebujem trochu optimizmu v tejto korekcii.

Medzitým som našiel článok, kde píšeš, že máš 15% majetku v nehnuteľnosti očistenej o úver, ktorú prenajímaš a zbytok je cash z nezainvestovaných dividend. A mimo toho ešte železná rezerva.

Pokiaľ sa na to tak pozriem, tak potom mám tak polovicu majetku v nehnuteľnosti, v ktorej bývam, na ktorú nemám žiaden úver.

Našiel som tu článok, v ktorom píšeš, že nehnuteľnosť, v ktorej človek býva není investícia, lebo nenesie výnos. S týmto nesúhlasím, lebo ak by som si takú nehnuteľnosť chcel prenajať na bývanie, tak by som musel za ňu platiť tak 5% jej trhovej hodnoty ako nájomné. A to nezaplatené nájomné je môj ročný zisk z nej.Navyše jej cena v čase rastie(hlavne pozemku, na ktorej stojí). Samozrejme mám aj náklady na údržbu, ale keďže som domáci kutil, skoro všetko si opravím svojpomocne a tak to vyjde lacno.

Ahoj, aj to, ale hlavne som sa sťahoval, takže som mal hlavu v smútku … trochu. Teším sa, že to má pre teba nejakú pridanú hodnotu. No podľa mňa sú aktuálne prenájmy výrazne lacnejšie ako 5% z trhovej ceny, myslím že tak 2, max 3. Hovorím z vlastnej skúsenosti, ale možnože niečo robím zle. Podľa mňa pri takýchto cenách práveže má zmysel prenajímať (ja som sa sťahoval z nájmu do iného nájmu). Vlastné bývanie je podľa mňa služba, nie investícia. A buď si ju zaplatíš nájomným, alebo ušlým výnosom z inej investície. Teraz stojí nájom povedzme 3%, dlhodobo môžeš zainvestovať do akcií povedzme za 6%p.a. Okrem toho ušetríš celú údržbu, náklady na opravy a výmeny, poistky, dane z nehn. a pod. Nehovoriac o nákladoch na úver. Vlastný dom má samozrejme význam pre well-being, pohodu, rodinné vzťahy, spomienky a pod. Ale investícia to pre mňa nie je.

Mám voľné zdroje v rádoch 10tok tis EUR, stiahnuté tesne pred pádom cien akcií z aktívne spravovaných fondov. Plánujem investovať do akciových ETF. Keďže neviem či aktuálna situácia povedie k medvediemu trhu alebo nie, uvažujem že nákup rozdelím na 3-4 rovnaké časti a zainvestujem do tých istých ETF v približne rovnakých periódach celkovo asi do 1 roka. Touto alternatívou k okamžitému nákupu za celú sumu by som chcel 1. nakúpiť v ďalších „balíčkoch“ lacnejšie – ak trh bude ďalej padať resp. 2. nenakúpiť príliš draho – ak ceny začnú stúpať a ja by som čakal na medvedí trh, ten by neprišiel a bol by som nútený kúpiť nakoniec za ešte vyššie ceny (keďže hotovosť nechcem držať viac ako 1 rok). Následne už neplánujem špekulovať, t.j. bude to investícia s horizontom >15 rokov. Čo si tom myslíte, Vladimír, chalani, zdá sa Vám to rozumné? Ďakujem za názor.

Ja som vyuzil tuto korekciu na vstup do trhu. Rok som vyckaval, studoval, tvoril ciele a strategiu a konecne som nakupil 4 fondy (eunl, vfem, eun3, vgeu) za 7000€, mam este 12000€ ktore planujem rozdelit do tych fondov a potom pravidelne investovat ked nasporim.

Tu som o tom písal

… kde „tu“? Asi si chcel priložiť link..? Vďaka.

No – veď linku som priložil. Nie je vidno?

Ani ja ho nevidim. Inac citam tento blog cez iPhone 6s a chcelo by to reader view.

no tak ešte raz https://peniazesucas.sk/investovat-vsetko-naraz-alebo-radsej-postupne/ toto je tá linka

Aj napriek aktualnej strate nepredavam ale este viac nakupujem.

Ja som sa úplne tešil.. Presne som si povedal že výpredaj. Pozeral som sa často na mobil ale rozhodne žiadne predávanie. Skôr ma štvalo že som nemal ďalšie peniaze na prikúpenie. Ale to tiež nevadí.

Neviem či je to tým že mám „len“ 28r alebo relatívne málo kože na trhu (2000e- ale zase 1/3 mojej net value) ale celkom v pohode. Chudáci ľudia čo to predali… Mňa od toho odrádza 6e transakčný poplatok 😀

P. Vladimír. Chcel som sa ale spýtať či neposkytujete konzultáciu portfólia. Mám 3 ETF a zdá sa mi to vela (IWDA, VEUR, VT) z toho jeden v dolároch (ostatné v eur).. Zdá sa mi to vela kvôli transakčným poplatkom (Lynx broker) no paradoxne, aj ak by som jeden vyhodil (dolárový VR), chcel by som pribrať ďalšie dva- emerging markets a jeden z bolasti AI a robotizácie. Čo si myslíte o niečom takom? Ročne viem do všetkých naložiť cca 2000e a deliť to na 4 fondy mi príde také.. Asi hlúpe.

Ďakujem za váš názor a vôbec tento blog. Som v ETF od januára a keď som sa dostal sem tak som na šupu prečítal kludne aj vyše 10 článkov.

Serus Ivan.

Sice si sa pytal autora blogu, ale tak, mas dobre meno…

Z akeho dovodu si si vybral tieto 3 ETF?

IWDA a VT sleduju svetovy index, cize vlastne mas to iste 2x, plus mas separatne VEUR, ktora ti sleduje developed europe, ktora je aj tak sucastou svetoveho indexu, ktory uz predsa drzis.

Z mojho pohladu to zbytocne netreba komplikovat, staci ti jedno ETF ktore ti sleduje svetovy index a ten ti bude zahrnat vsetky trhy na svete a vsetky oblasti, plus budes platit za spravu a poplatky za nakup len do jedneho ETF.

Ako si povedal, delit to na 4 fondy pride aj mne take, asi hlupe.

Rozhodni sa ktory z tych 2 svetovych ETF ti vyhovuje viac (osobne by som skor riesil nieco co je na europskej burze a v eurach, aby si sa vyhol forex poplatkom a americkym zakonom), davaj donho co sa da a nepredavaj nic kym nebudes moct zo svojho portfolia zit.

Zdravím Ivan (Teší ma)

Ďakujem za feedback- trefný. Takto podané- je to fakt hlúpe. Prečistím to pri najbližšom nákupe.

Tieto 3 som vybral z pdf čo je tu na blogu ale priznám sa v danom momente som o tom mal pramálo páru a každý sa mi zdal že má jednu vec čo iný nemal.

Ale dobre- tým že som sa do toho ponoril som si o tom začal pozerať ovela viac a v podstate zistil že na tých rozdieloch až tak nezáležalo (vôbec mi napr. vtedy ani len nenapadlo že môže byť ETF ktoré sledujú iba špecifický priemysel napr., alebo spomenuté emerging markets)

Ďakujem za nasmerovanie.

Jasne, np.

Ono mozes mat tych ETF kolko len chces, len sa uisti ze mas dovod ich drzat, lebo ked sa na to pozries objektivne, ak drzis svetovy index (alebo aj cisto americky, kedze US je cez 50% svetoveho indexu) tak vlastne drzis vsetko, aj AI aj robotizaciu.

Ak je to ale nieco do coho sa vyznas a si presvedceny ze tento sektor pojde dlhodobo hore a si ochotny platit za extra ETF a stale si myslis ze budes mat dlhodobe vysledky lepsie ako keby si to mal vsetko len v jednom indexe, tak kludne chod do toho.

V podstate súhlas s Ivanom. Ale už keď ho máš, tak si ho nechaj. No dokupuj už len do jedného. Ak ho predáš, len zbytočne vygeneruješ ďaľšie poplatky.

Prave som uskutocnil moj prvy nakup MSCI World.

Ja som uz prikupil. Teraz cakam na vyplatu 😀

Podobne, cas nakupovat 😉