Druhý pilier je za posledných 15 rokov asi najlepšia správa, ktorú budúci slovenskí dôchodcovia dostali.

Samozrejme, nie je to úplná prechádzka ružovým sadom. Veľkým problémom sú hlavne časté zmeny – pôvodne bola výška príspevkov nastavená na 9% (polovica celkových dôchodkových odvodov), po niekoľkých rokoch to kleslo na 4%, a aktuálne sme v procese rastu na 6%.

Nepomohla ani masívna kampaň Sociálnej poisťovne, ktorá srdcervúcimi listami, plnými lží, poloprávd a zavádzania, vyzývala ľudí, aby z druhého piliera vystúpili.

No a opatrenie, ktorým vláda „prestúpila“ tesne po kríze, teda v najhoršom možnom čase, veľké množstvo sporiteľov do garantovaných fondov, bolo pre ich budúce dôchodky čistá katastrofa.

Sporenie v druhom pilieri má však niekoľko nespochybniteľných výhod:

- úspory sú súkromným majetkom každého sporiteľa, môžu tak byť predmetom dedičstva (predčasným úmrtím rodina o tieto peniaze nepríde)

- je to automatický odvod, takže tieto peniaze sa nedajú minúť na nič iné, len na sporenie na dôchodok

- peniaze sú k dispozícii až na dôchodku – opäť nehrozí, že sporiteľ podľahne vábeniu svojho „horšieho ja“ a minie úspory na niečo iné

- lepšia diverzifikácia rizika – výška vášho budúceho dôchodku aspoň čiastočne závisí od vývoja svetovej ekonomiky, nielen od toho, ako sa ekonomicky darí tomuto štátu

- na Slovenské pomery relatívne lacná sporiaca schéma (1% vstupný poplatok, 0,30% priebežné poplatky, 10% poplatok zo zhodnotenia, plus náklady fondov, do ktorých dôchodkové fondy investujú)

Podľa mňa je to zmysluplný príspevok k riešeniu obrovského problému s dôchodkami, ktorý máme. Preto dúfam, že prevládne zdravý rozum a štát začne druhý pilier poriadne podporovať a rozumne regulovať. Tak, ako si zaslúži. Viac o druhom pilieri si môžete prečítať napríklad tu.

Jeden z problémov, ktoré aktuálne vidím je, že vstúpiť do druhého piliera môžu len ľudia mladší ako 35 rokov. Vzhľadom na aktuálny vek odchodu do dôchodku nevidím žiadnu prekážku, prečo by sa toto číslo nemohlo posunúť až na 45.

Ak ste teda mladší ako 35 rokov, a ešte ste do druhého piliera nevstúpili, treba tak urobiť čo najskôr. Ak už v druhom pilieri ste, stojí pred vami dôležitá otázka – aký fond si vybrať? Alebo – vybral/a som si dobrý fond?

Aké fondy sú k dispozícii

Prakticky všetky správcovské spoločnosti ponúkajú 3 druhy fondov:

- garantované dlhopisové

- negarantované akciové

- negarantované indexové

Názvy vám o nich povedia všetko, čo potrebujete vedieť – dlhopisové investujú do dlhopisov a predstavujú tzv. bezpečnú variantu. Akciové fondy investujú do akcií a sú riadené aktívne. Indexové fondy investujú tiež do akcií, no robia to „pasívne“, tak, že trackujú nejaký index.

Zaujímavý prehľad všetkých fondov a ich výnosov nájdete tu. Pekné porovnanie DSS si môžete pozrieť tu.

Do ktorých fondov neinvestovať

- Neinvestujte do dlhopisových fondov. Dôvodom však nie sú nízke výnosy v poslednom období. Dlhopisy vo väčšine dôchodkových portfólií majú svoje miesto. No to je vyriešené vašim odvodom do Sociálnej poisťovne (pri pomere 12/6 dve tretiny vašich peňazí smerujú do prvého piliera*). A štátny dôchodok, teda záväzok štátu vyplácať vám v budúcnosti nejaké peniaze je ekvivalentom štátneho dlhopisu. Okrem toho vám vaša DSS začne 10 rokov pred vašim odchodom do dôchodku automaticky postupne – 10% každý rok – presúvať vaše akciové investície (týka sa len povinných, nie dobrovoľných odvodov) do dlhopisového/garantovaného fondu. Preto nielenže v druhom pilieri by ste mali investovať iba do akcií, ale aj vaše ďalšie investície by mali smerovať primárne do akciových fondov. Jedinou výnimkou by mohla byť situácia, ak vám ich volatilita naozaj spôsobuje obrovský problém.

- Neinvestujte do akciových, aktívne spravovaných fondov. Dôvodom v tomto prípade nie sú, prekvapivo, poplatky – tie majú všetky fondy zo zákona rovnaké – ale nízke výnosy. Manažéri týchto fondov (rovnako ako v prípade drvivej väčšiny aktívne spravovaných fondov) však nie sú schopní získať pre svojich investorov ani trhové výnosy. Je to pekne vidno na porovnaní ich výsledkov s indexovými fondami, ponúkanými tými istými správcovskými spoločnosťami.

Z toho vyplýva jediná rozumná zostávajúca alternatíva – indexové fondy.

Ktorý indexový fond si vybrať

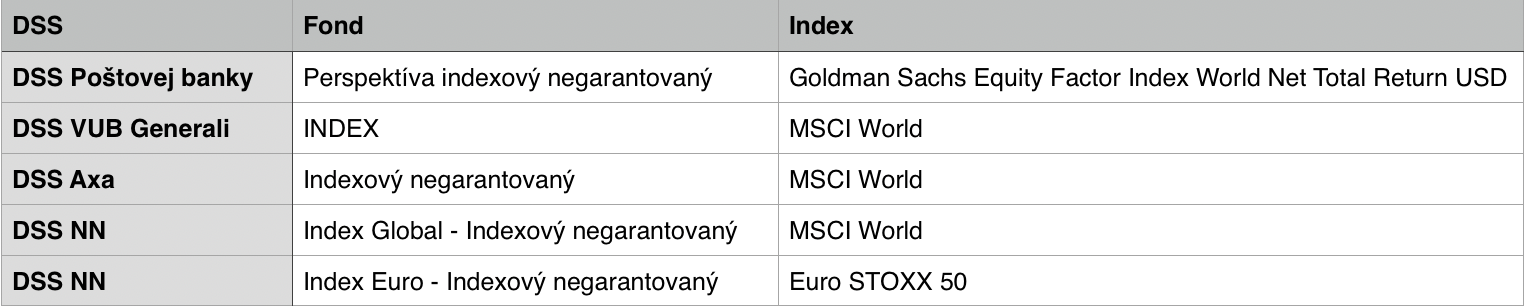

Indexové fondy ponúkajú v súčasnosti 4 správcovské spoločnosti:

Od 1.11.2019 nastala zmena – DSS NN sa zlúčila s DSS Aegon, ktorá na Slovensku prestala pôsobiť. Fondy Aegonu prešli pod NN prakticky v nezmenenej podobe, okrem názvu. Index Global je bývalý fond INDEX spoločnosti Aegon. A bývalý fond Index spoločnosti NN sa premenoval na Index Euro.

Ako si z nich vybrať?

Poplatky za správu ani v tomto prípade nie sú faktor, pretože sú rovnaké. Tu by som sa len pozastavil nad rozhodnutím DSS vyberať poplatok „za zhodnotenie“ vo výške 10% výnosu. Vzhľadom na to, že indexové fondy len trackujú index, príspevok sporiteľne k dosiahnutiu tohto výnosu je nulový. Neexistuje žiadny rozumný dôvod na to, aby si takýto poplatok účtovali. Zákon to však umožňuje, takže – prečo nie.

Zaujímavé tiež je, že tento poplatok „za zhodnotenie“ si účtujú všetky DSS a to v rovnakej, teda maximálnej výške.

Vždy som bol zástancom voľného trhu a čo najmenšej regulácie, no toto je ďalšie zákutie finančných služieb, kde evidentne niečo nefunguje tak, ako má.

Ale to len na okraj.

Keďže si nevyberieme podľa poplatkov, musíme si vybrať podľa indexu, ktorý tieto fondy trackujú. Najprv si povedzme, ktoré si nevybrať:

1. Neinvestujte do fondu Perspektíva DSS Poštovej banky:

- aktívna faktorová stratégia (nízka beta, malé firmy, momentum, Value a kvalita), ktoré je málo likvidná a podľa mňa nevhodná ako hlavná stratégia pre sporenie na dôchodok, zvlášť ak drvivá väčšina investorov v tomto fonde ani netuší, čo slová v zátvorke znamenajú

- vysoké náklady – tento fond je spravovaný tak, že všetky peniaze investuje do iného fondu, konkrétne je to ETF spoločnosti Invesco s nákladmi 0,55% ročne, ktoré index replikuje synteticky, pomocou swapov. Za túto intelektuálne aj technicky „nesmierne náročnú“ činnosť si Perspektíva účtuje 0,30% priebežný poplatok a 10% navrch za zhodnotenie. Asi som už starý, ale naozaj tomu nerozumiem.

- veľký tracking error – originálne ETF Invesco GS, do ktorého Perspektíva investuje, dosiahlo napríklad za posledné 3 roky zhodnotenie 12,77% ročne. Investori v Perspektíve však za rovnaké obdobie zaznamenali rast svojich úspor len 10,63% ročne, pri podstupovaní identického rizika. Najväčším vinníkom je tu zrejme 10% poplatok „za zhodnotenie“.

2. Neinvestujte do fondu DSS NN Index Euro:

- dôvodom nie sú nízke výnosy, ale podľa mňa nevhodná stratégia – fond trackuje index STOXX 50, ktorý obsahuje 50 najväčších európskych firiem. Výsledkom je nedostatočná diverzifikácia (geograficka, sektorová, kapitalizačná).

Investujte do týchto fondov

Zostávajú nám tak 3 fondy:

- DSS Generali Indexový

- DSS Axa Indexový

- DSS NN Index Global

Všetky 3 trackujú index MSCI World tak, že investujú do existujúcich ETF. Primárne sú to iShares MSCI World alebo Xtrackers MSCI World. Za túto službu si berú 0,30% ročne a 10% z výnosu „za zhodnotenie“, nad čím mi ešte stále, aj na konci článku, zostáva rozum stáť.

Tu si treba tiež uvedomiť, že napr. iShares MSCI World UCITS ETF, do ktorého tieto fondy investujú, má za posledných 5 rokov (k 29.6.2018) priemernú ročnú výkonnosť 12,45%. 10% poplatok „za zhodnotenie“ v tomto prípade znamená, že DSS si zoberie dodatočných 1,25% prakticky za nič a celkové poplatky tak vyskočia na cca 1,55% p.a.

Takže ak sa bude v najbližšej dobe v druhom pilieri niečo meniť, poplatok „za zhodnotenie“ by mal byť prvým kandidátom na odstrel.

V aktuálnom čase a situácii je to však to najlepšie, čo majú DSS k dispozícii. V princípe sú všetky tri možnosti rovnaké, takže si môžete vybrať ktorúkoľvek z nich.

V tomto videu z „domácej kuchyne“ sa DSS porovnávajú aj z hľadiska užívateľského komfortu. Ak zoberieme do úvahy toto kritérium, najlepšie z horeuvedených 3 možností vychádzajú Indexový fond DSS AXA a indexový fond DSS VUB Generali.

Viac o odvodoch, primárne pre podnikateľov, si môžete prečítať vo výbornom blogu Ľudskou rečou

*Tu je to trocha komplikovanejšie – z príjmu sa platí aj „odvod“ do Rezervného fondu solidarity, ktorý ide celý Sociálnej poisťovni, no neovplyvňuje výšku dôchodku a platia ho všetci, bez ohľadu na to, či sú v druhom pilieri alebo nie.

P.S. Veľká vďaka za relevantné pripomienky Michalovi Nalevankovi @MNalevanko

Photo: Flickr

Toto je update článku z 1.10.2018, zahŕňa zmenu ktorá nastala 1.11.2019 – zlúčenie DSS NN a DSS Aegon

28 komentáre o “Druhý pilier – ako si vybrať správny fond.”

Comments are closed.

Ahojte chccem sa opytat ako si mam nastavit II. pilier – myslim pomer akcii vs dlhopisy. Momentalne mam Axa indexovy a nastaveny na 100% akcie, nebolo by rozumnenjsie nastavit napr. pomer akcie/dlhopisy na 80/20 aj pre pripad ze sa schyluje k hospodarskej krize ? Vopred diky !

Dobrý deň, “odvod” do Rezervného fondu solidarity by sa mal podľa nového zákona pre ľudí s ll. pilierom pripočítavať (prilepšenie cca 13€ mesačne). ALE odvody do rezervného fondu solidarity sa však už roky používajú výlučne na výplatu starobných dôchodkov. A určite sa tak bude diať aj v nasledujúcich rokoch. Prečo?

Citujem zdroj:

https://www.asdss.sk/14520

Podľa Správy o hospodárení Sociálnej poisťovne za rok 2018 boli príjmy starobného poistenia tesne nad 4 miliardami eur. Jeho výdavky však boli 6,1 miliardy eur. Sekera viac ako dve miliardy eur. Do druhého piliera však putovali príspevky vo výške 0,6 miliardy eur.

Fond solidarity sa tak zmenil zo „záchrancu“ niektorého z fondov na pevnú súčasť dôchodkového fondu. Pri výpočte krátenia dôchodkov pre dvojpilierového dôchodcu sa dnes berú do úvahy len tie oficiálne (a teda nižšie) odvody. Návrh, ktorý je teraz v parlamente, navrhuje brať do úvahy všetky odvody – aj tie z rezervného fondu. Dôsledkom tejto zmeny by bolo to, že krátenie dôchodku z prvého piliera pre dvojpilierového dôchodcu by bolo menšie a ich dôchodok vyšší.

Po Všetkých týchto zmenách, ktoré v blízkej dobe prejdú zákonom by som odporučil AKTUALIZOVAT clanok. Momentálne sa o tom dosť diskutuje. A pozor, opať platí pravidlo čím väčšia frekvencia slova (v tomto prípade ll pilier), tým väščí problém.

Pre mna je druhý pillier nevýhodný.

1.10% poplatok zo zhodnotenia

2. poplatok Sociálna poisťovňi vo výške 0,25% z každého odvedeného príspevku.

3. poplatok za vedenie účtu 1%

Nehovoriac ,že ak si naposríte malu sumu neviem kde som to čítal tak vam nebude že vraj umožnený programový výber ,ale budete si musieť kupiť anuitu čo by som v žiadnom prípade neakceptoval.

Výhodné by to bolo ak by

1. zrušili 10% poplatok zo zhodnotenia

2. zredukovali poplatok soc poistovni na 0,05%

3. zrušili poplatok za vedenie účtu vo výške jedného 1% poprípade ho zredukovali na 0,10%

4. Umožnili aj programový výber pre male nasporené sumy

5. fajn sporiť na dôchodok? tak nech umožnia si odvadzať celú sumu z hrubej mzdy do 2 piliera mojich 4% a 14% zamestnavateľa pri 520 bruto to robí 4%-20,80EUR a 14%-72,80EUR= 93,60 EUR

Na zaklade poplatkov a pod. nie je vhodne tvrdit co je pre koho vyhodne v pripade druhého piliera. To, co ste vymenovali nie je zdovodnenim nevyhodnosti. Moze to byt pre Vas nevyhodne ale urcite nie z týchto dovodov, skor z dovodu veku, resp. casu sporenia v rokoch, to by som bral.

II. pilier treba z pohladu vyhodnosti pre pracujúceho obcana porovnavat vylucne s dochodkom z I. piliera, teda od statu. Pre potreby systemovej optimalizacie systemu II. piliera v prospech obcanov to mozme porovnavat s inými komercnymi sluzbami u nas ci vo svete.

Volba je medzi 100% dochodkom od statu alebo zhruba 60-70% od statu +30-40% trhovo zhodnotene, tie moje peniaze tam idu tak ci tak. Naklady aj keby boli za celu dobu sporenia priemerne 2% (co je vseobecne taka horna hranica nakladov na investovanie) tak je na mieste otazka, ci NÁŠ stat, ktory vieme ako je spravovany, dokaze v zhodnoteni penazi porazit aj takto (s 2% nákladmi rocne) nastavene dochodkove fondy.

Dôchodok od statu je, bol a s velkou pravdepodobnostou aj bude priamo zavisly od porodnosti (kde nevidiet znamky zmeny, celkova rodinna politika je nastavena skor depopulacne, inak sa to pri klesajúcich benefitoch s rastom porodnosti nazvat ani neda) a nastavenia odvodoveho systemu, zasluhovosti, rastu reálnych miezd a pod. Vsetko oblasti, ktore su dlhodobo ignorovane, pripadne zamerne zhorsovane akoukolvek vladou od prevratu.

Vseobecne z historie vieme, ako su staty spravovane z pohladu ekonomickej efektivnosti (mam na mysli staty respektujuce zakladne ludske prava, nie vysoko efektivne pracovne tabory v Cine. Spoliehat sa v otazke vlastného dochodku vylucne na stat je podla mna naivita hraniciaca s blbostou. Len tak z haluze si staci pogooglit skrty v amerických statnych penziach, napr. https://www.wsj.com/articles/the-pension-hole-for-u-s-cities-and-states-is-the-size-of-japans-economy-1532972501. Naslubovali ludom penzie a teraz na to nemaju peniaze (podobnost so slovenskom je ciste nahodna). Policajti ci hasici musia suhlasit so znizenim penzijných davok o 55% v niektorých oblastiach USA. Parada, co? Ak je sporitel uz teraz vo vyssom veku tak nema na vyber, ma smolu (teda musi znasat riziko svojho volicskeho spravania za cely svoj doterajsi zivot).

Ja ak mam byt uprimny, ako mlady clovek s nejakymi znalostami historie a aktuálneho diania u nas ci vo svete, tak II. pilier je pre mna mala zachranna udicka do buducna a vdacne za nu zaplatim tie 2% rocne. Je vysoka pravdepodobnost, ze tieto nase fondy mi to zhodnotia lepsie ako stat + sa to dedi, mam nad tym aspon nejaku kontrolu a mozem si aj cast vybrat ako gucu penazi a pouzit ako len chcem (napríklad vlozit do lacnych ETFiek a zhdonocovat dalej).

—

Samozrejme keby sme to chceli optimalizovat tak najlepsie by bolo zrusit vsetky piliere a zaviest system podobny zahraniciu, nech si kazdy odvadza co chce kde chce ako chce zo svojej superhrubej mzdy. K tomu pridat nejaky zakonne povinny typ uctu s danovym zvyhodnenim a hotovo. Ak by zamestnavatel chcel mohol by tam zamestnancovi prispievat podla nejakých podmienok. Toto je samozrejme taka libertarianska utopia, ktora u nas nikdy nenastane. Kazdopadne zrusit poplatok zo zhodnotenia pri ETF je naozaj na mieste, tiez poplatok za vedenie uctu 1% je extremne vysoky.

Socialne vlady tu nikdy nedovolia vyssie odvody do druhého piliera. Ako povedal „znalec“ na problematiku Erik Tomas v jednej diskusnej relacii, parafrazujem: „…ludia sa o seba na dôchodok postarat nevedia a potom si ich pridu pytat pd statu, my im tie dochodky musíme dat…“

Prosim Vas spravte aj porovnanie III piliera. Su tam obrovske rozdiely medzi fondami Napriklad Index od AXA investuje do ETF zatialco Tatra banka investuje do svojich predrazenych podielovych fondov. Rozdiel vo vynose aj 3%

Chystám sa aj na to, ďakujem za tip.

Vladimír, viackrát opakujete,že sa Vám nepáčia poplatky v indexových fondoch- 1% vstupný poplatok, 0,30% priebežné poplatky, 10% poplatok zo zhodnotenia. Ale keď porovnám Finax DIGITAL, tak ten má 1% vstupný poplatok, 1% priebežné poplatky, 0% poplatok zo zhodnotenia. Hodil som to do kalkulačky. Porovnateľné. Pri zhodnotení niekde do 7,5% p.a. vychádzajú lepšie indexové fondy DSS, pri zhodnotení nad 7,5% p.a. vychádza lacnejšie Finax DIGITAL. 🙂 V lepšom roku si „urvú“ DSS viac, v horšom menej. Oproti podielovým fondom je to stále prijateľné. 😉

Finax ale poskytuje diametrálne odlišnú službu – DSS v princípe investujú vaše peniaze do jedného fondu. Finax vám ponúka správu portfólia – teda návrh alokácií podľa vášho prístupu k riziku a cieľa, ktorý chcete dosiahnuť, pričom portfólio sa môže skladať z viacerých fondov, udržiavanie portfólia a pravidelné rebalansovanie. Môžete mať otvorených viacero účtov, podľa rôznych cieľov, ktoré chcete dosiahnuť. Vstupnému poplatku sa tiež viete relatívne ľahko vyhnúť.

Zdravim

Co sa tyka kupi Aegonu spolocnostou NN.

Kedze mam skoro vsetky poistky (zivotne, nezivotne, druhy pilier) v Aegone, tak ma tato sprava nepotesila.

Tiez rozmyslam co dalej. Indexovy fond NN-ka je asi najhorsi indexovy fond, ktory existuje. Ja som zachytil taku spravu, ze NN-ko po kupe Aegonu zachova ich indexovy fond, to znamena, ze bude prevadzkovat az dva indexove fondy (otazka je vsak dokedy). Pripadne ak mate nejake ine info, skuste nam dat vediet.

Dobry den p. Vladimir,

zaujimalo by mna aky mate nazor na porovnanie vynosov indexovych fondov trackujucich „MSCI World index“ na http://druhypilier.sme.sk/typ_fondov?typ=7

Stranka uvadza index „MSCI WORLD Total Return EUR“ na porovnanie, ale podla mojich informacii Total Return je prakticky nedosiahnutelny v realnom zivote.

Zda sa mi, ze vacsina MSCI World ETF-ek trackuje „MSCI Total Return Net World Index“, t.j. v zavislosti na vyske dividendu v danom roku vynos je o asi 0.30-0.70% p.a. nizsi kvoli zdaneniu dividendov nez klasicky MSCI World Total Return.

Napr. Xtracker MSCI World ETF (IE00BJ0KDQ92) v dokumentacii tiez uvadza Net Total Return verziu indexu:

https://etf.dws.com/LUX/ENG/Download/Factsheet/IE00BJ0KDQ92/-/MSCI-World-UCITS-ETF/Retail

Pre porovnanie:

2017: 7.51 / 8.10; 2016: 10.73 / 11.39, 2015: 10.42 / 11.03, 2014: 19.50 / 20.14, 2013: 21.20 / 21.86

(rok: NetReturn EUR p.a. / TotalReturn EUR p.a.)

NetReturn som bral z https://www.msci.com/documents/10199/890dd84d-3750-4656-87f2-1229ed5a5d6e, TotalReturn z http://druhypilier.sme.sk/typ_fondov?typ=7

Zdravím, dobrý článok. Otázka nepatrí medzi tieto fondy aj progres od Allianz? aj keď sa nevolá t.t. index. Tak ako píše hulo keď som tiež porovnával za posledné roky nemá horšiu výkonnosť ako ostatné. Alebo majú inú nevýhodu?

Ináč každemu odporúčam – od začiatku posielam tieto články mojim dospievajúcim deťom (16, 19) a po čase z nich už idú relevantné otázky, diskutujeme o nich. Výborná príprava finančného povedomia pre dospievajúceho človeka. Vladimír ďakujem.

hej tuto dilemu prave riesim i ja . tiez mam allianz a od kedy sa uvolnila legislativa tak ten fond je za poslednych 5 rokov vykonostou porovnatelny s indexovimi i ked teda uzivatelsky konfort je otrasny (webportal resp odpisovanie na emaile)

Dobrý deň prajem p.Vladimír. Ďakujem za článok, presne túto dilemu som riešil 3 mesiace dozadu a dobre som si vybral 🙂

Aj som rozmýšľal prejsť do indexového fondu AXA, ale zo posledné 2 roky(odkedy čítam blog SPČ) bol na tom na konci roka stále lepšie akciový Progres od Allianz, tak som zatiaľ zostal.

zhodnotenie za rok 2016: 11,10% vs. 9,99%

zhodnotenie za rok 2017: 7,60% vs. 6,36%

Som zvedavý na konečný výsledok za rok 2018.

Nie je celkom pravda, že štát vyhnal všetkých do „garantovaných“ dlhopisových fondov. Bol som v akciovom a zostal som v akciovom. Ak si správne pamätám, tak ma to nestálo ani obálku a známku, DSS posielala pred zmenou predtlačený list aj s obálkou(odpovedná zásielka, poštovné platí príjemca), stačilo podpísať a odniesť na poštu. Doteraz v každom newsletteri propagujú prestup do akciového fondu.

Ale ľudia sme rôzni, chápem, že niekto neustojí, že by mal byť tento rok od konca januára do polovice júla v mínuse a dáva prednosť „istotám“… akurát tie „istoty“ sú na konci dňa, resp. „sporenia“ dosť drahé…

A ešte jedna nepresnosť mi v blogu vadí – štát sa síce tvári, že odvody na dôchodok delí na 9% + 9% (resp. 12% + 6%) a podľa toho kráti dôchodok z I. piliera, ale soc. poisťovňa presúva do dôchodkového fondu aj prebytky z iných povinných odvodov a štát ešte dorovnáva prípadné chýbajúce peniaze zo štátneho rozpočtu. O polovicu(resp. príslušné percento) z týchto peňazí ľudia prechodom do druhého piliera prichádzajú.

K tomu poslednému odstavcu – zle som sa vyjadril, nie je to nepresnosť, ale je dobré pri každej príležitosti zdôrazniť, že soc. poisťovňa aj štát stále viac-menej skryto dotujú 1. pilier, aby vyzeral atraktívnejší. Otázka je – dokedy?

Aj keď si ostal v akciovom fonde, stratu si zaknihoval, lebo DSS predali akcie aj v akciových fondoch a nakúpili dlhopisy.

https://finweb.hnonline.sk/ekonomika/378405-fico-dss-ky-idu-proti-peniazom-sporitelov-video

DSS-ky vraj zaujímajú len ich zisky

Zároveň DSS vyčítal slabé zhodnocovanie úspor klientov. „Dlhodobo idú (DSS) proti peniazom sporiteľov a nič iné ich nezaujíma, iba vlastné zisky,“ tvrdil premiér. Ficova vláda už skôr sprísnila podmienky podnikania pre DSS, ktoré napríklad musia z vlastných zdrojov kryť prípadné straty z investovania peňazí klientov. Správcovia penzií preto stiahli peniaze uložené v akciách, ktoré so sebou nesú vyššie riziko, a presmerovali ich do bezpečnejších, ale menej výnosných aktív.

Postol si článok z roku 2009(!), áno vtedy boli chvíľu aj akciové fondy „garantované“, ale za tých 10 rokov sa veľa zmenilo.

Doplním zhodnotenie za rok 2018:

AXA indexový fond: -6,16%

Allianz Progres akciový fond: -5,51%

…takže aj rok 2018 dopadol lepšie pre Progres, keď zaknihoval nižšiu stratu. 🙂

Stále som nezmenil DSS a čakám na impulz, tento rok vyzerá, že by ma už čísla indexových fondov mohli presvedčiť.

Progres bol garantovany nie chvilu, ale 5 rokov

https://druhypilier.sme.sk/fond?id=26

a porovnaj si ho s AXA indexovym fondom, od jeho odgarantovania v maji 2013

https://druhypilier.sme.sk/fond?id=45

Kumulatívne zhodnotenie odhadom o polovicu mensie v akciovom fonde Alianz oproti indexovému fondu AXA od maja 2013

tam to bude cele asi komplikovanejsie, realne vypocty dochodku z I. piliera asi ani neexistuju, do II. piliera ti strhnu poplatok za ten presun ale za prijatie penazi do I. piliera nie? ci ano? Su naklady na spravu I. piliera premietnute do penzii z I. piliera alebo na to proste dostane socpoist transfer zo statneho rozpoctu, ze tu mas na platy a co tam pride to ide na dochodky?

inak toto je casty argument ludi obhajujucich I. pilier, ze su tam vyssie dochodky…realne asi ani nie ale nie je sanca to presne vyratat kvoli dotovaniu tejto statnej institucie

Dobry den,

pred par dnami bola info ze spolocnost NN kupila Aegon spolu s DSS. Myslite ze sa budu presuvat ludia az Aegon do NN fondov alebo nieco podobne? Kazdopadne, kebyze si vyberam DSS teraz, Aegon by to asi nebol…

Tomas

Tiez by bol fajn clanok na treti pilier. Inak je sranda, ze niektore fondy maju nastavenu urcitu maximalnu odchylku od indexu, ktory trackuju. Napríklad 10-15%. No v niektorých pripadoch to fakt, ze nesedi. A kazdy rok ked ten fond dosahuje „len“ 90% indexu tak to je dost velky rozdiel podla mna. Niekedy si naivne myslim, ze keby sem prisiel Vanguard tak by so svojou ponukou dochodkovych podielových fondov s poplatkom nejakých 0,2% rocne rozmetal nasich slovenských hochstaplerov na kusy.

Podľa toho, čo som zatiaľ čítal v rôzných článkoch na internete, 3. pilier sa oplatí iba ľuďom, ktorým prispieva aj zamestnávateľ, bez príspevku od zamestnávateľa nie.

Dobrý deň,

Veľmi pekné napísane. Len tak ďalej. Nech to vie čo najviac ľudí.

Niečo podobné by ste vedeli napísať aj ohľadom 3.piliera. Tam toho je viac a pre viacerých ludí je aj tažšie si vybrať (aj keď viacerým to je jedno keď dostávaju príspevok od zamestnávateľa tak neriešia zhodnotenie a poplatky)

Michal

Bude aj článok na III.pilier alebo to analogicky platí aj na III.pilier?