Jednou z najčastejších otázok, ktorú s vami rozoberám pri konzultáciách alebo v emailoch je – kedy príde najbližšia kríza, aká bude, ako sa pred ňou ochrániť.

A je to celkom pochopiteľné – obdobie ekonomického rastu trvá už relatívne dlho, podobné je to aj s rastom akciových trhov, a začínajú sa množiť varovné znamenia a výstražné články či knižky.

Ako je to teda – bude kríza, či nebude?

S veľkou pravdepodobnosťou bude. Len je veľmi ťažké predpovedať, kedy príde, aká bude veľká a čo ju spôsobí. Veľmi zaujímavý článok na túto tému zverejnil minulý mesiac J. Kleintop.

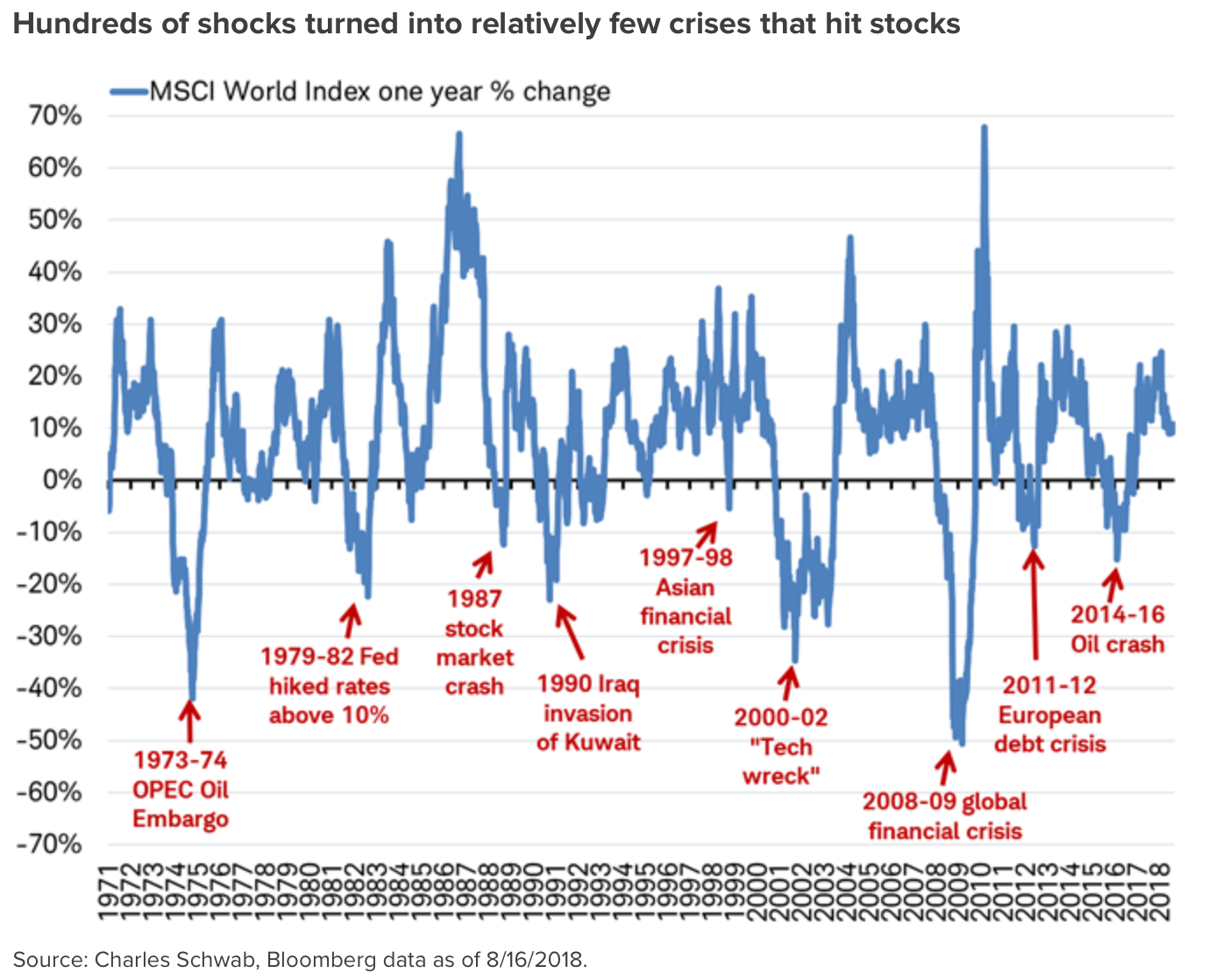

Podľa neho každá kríza začína nejakým neočakávaným šokom. Tých je však vždy veľmi veľa, a len máloktorý má schopnosť spôsobiť krízu vo finančnom, trhovom, či ekonomickom systéme.

Tento graf ukazuje tie, ktoré túto schopnosť mali:

Dobru správou je, že dnešné ekonomiky sú v oveľa lepšej kondícii, a takéto šoky by mali zvládnuť lepšie:

- Stabilnejšie zdroje energie. Ekonomiky sú efektívnejšie (spotreba energie na jednotku produkcie – HDP – je najnižšia v histórii) a závislosť na krajinách OPEC takisto klesla

- Nízka inflácia. Centrálnym bankám sa darí držať rast cien pod kontrolou a trhy očakávajú, že to tak bude aj naďalej

- Trhové poistky (circuit breakers). Organizované trhy (burzy) majú nastavené poistky, ktoré pri prudkých poklesoch cien automaticky zastavia obchodovanie a tým zabránia ďaľšiemu šíreniu paniky. Situáciu ako viac než 22% pokles indexu Dow Jones 19. októbra 1987 by sme už teda nemali zažiť.

- Veľmi málo krajín v režime fixného menového kurzu. Jednou z príčin ázijskej krízy v roku 1987 bol hromadný prechod z fixných na plávajúce kurzy a devalvácia lokálnych mien. Takýto režim je však dnes už výnimočný. Okrem toho sú rozvíjajúce sa ekonomiky väčšinovo v oveľa lepšej kondícii, vrátane vysokých devízových rezerv.

- Akciové trhy sú síce nadpriemerne drahé, no nie extrémne predražené, ako v roku 2000.

- Firmy majú veľa hotovosti. Spoločnosti držia na účtoch oveľa viac peňazí, ako bolo zvykom historicky, čo by im malo pomôcť prekonať prípadnú ekonomickú recesiu.

- Silnejšie banky. Banky sú oveľa menej zraniteľnejšie ako v roku 2008. Platí to z pohľadu kapitálovej primeranosti, ktorá je lepšia, ako aj z hľadiska rizikových aktivít, do ktorých sa púšťajú (ktorých je oveľa menej).

Toto všetko je však príprava na minulú vojnu, nie na tú budúcu – ťažko hľadať 2 krízy, ktoré by spôsobil ten istý faktor.

J. Kleintop preto spomína aj najpravdepodobnejšie riziká:

- Rast zadlženosti. Globálny dlh narástol na 225% úrovne HDP. A hoci samotná výška dlhu nie problém sama osebe, nárast úrokových sadzieb by mohol problém spôsobiť. Nie je to však jednoznačné, aj kvôli tomu, že časť tohto dlhu je držaná centrálnymi bankami, ktoré rastom úrokových sadzieb ohrozené nie sú. V roku 2013 vzrástli dolárové sadzby o 1%, zároveň posilnil aj dolár, no globálna ekonomika túto situáciu zvládla prakticky bez zaváhania. Stále však platí, že rastúca zadlženosť znamená rastúcu zraniteľnosť ekonomík.

- Politická situácia – vzrastajúci populizmus, nacionalizmus a anti-globalizácia sú pre svetovú ekonomiku veľmi nebezpečné.

- Závislosť na medzinárodnom obchode. Viac ako polovica tržieb spoločností, tvoriacich index MSCI World, pochádza z iných krajín, než je sídlo týchto firiem. Politiky ako clá a rušenie medzinárodných obchodných dohôd môžu preto mať veľmi negatívny dopad.

- Zmenšený priestor na manévrovanie. Vzhľadom na vysokú zadlženosť vlády nemajú veľký priestor zvyšovať výdavky v prípade krízy, čo by mohlo pôsobiť proti-cyklicky. Podobne sú na tom centrálne banky, ktoré už nemajú veľmi kam znižovať úrokové sadzby, ak by znovu taká potreba nastala.

- Pasívne investovanie. Moody’s predpokladá, že pri udržaní aktuálnych trendov prekročí objem pasívne investovaných aktív objem aktív, investovaných aktívne, už v roku 2021. A hoci zatiaľ vôbec nie je jasné, či pasívne investovanie zvyšuje zraniteľnosť systému alebo nie, určite je to oproti minulosti zmena. Môj názor na túto tému je v tomto článku.

J. Kleintop na záver uvádza, že zrejme najväčšie riziko pre globálnu ekonomiku predstavujú rastúce úrokové dazby v „spolupráci“ so silnejúcim americkým dolárom. Aký je váš názor – čo spôsobí najbližšiu krízu? A ste na ňu pripravení?

Trhové poistky (circuit breakers)

Tomuto bodu nejako nerozumiem to znamena ze ak zacnu trhy nekontrolovatelne klesat tak sa burzy zavru a ja nebudem moct predat/kupit ziadne akcie,etf… ?

Predsa ked bude najvecsia panika ja chcem kupit 🙂

Obchodovanie sa nezastaví navždy, len dočasne – na 15 minút (v istých situáciách do konca dňa). Ide o to, aby pokles akcií zbytočne nekŕmil sám seba, aby sa všetci účastníci mali čas v kľude sa nadýchnuť, zhodnotiť situáciu a rozhodnúť sa s chaldnou hlavou, čo ďalej. Tu je o tom viac

„Tu je o tom viac“ ziadnu linku nevidim

Dakujem

Už.

Vraj to ma byt skoro.Ako zabezpečit eurovu hotovost ?Pravdepodobne bude znovu deflacia, čo tym čo maju hotovost vyhovuje,nie.Na pad eura moc neverim.

https://www.youtube.com/watch?time_continue=4&v=dgcXpl-yPAY

https://openiazoch.zoznam.sk/cl/188496/JPMorgan-Pripravte-sa-na-dalsiu-krizu-moze-sposobit-najvacsi-socialny-konflikt-za-rokov

Ja chápem, že nikto nedokáže odhadnúť kedy príde ďalšia kríza a ani aká bude veľká. Aký ale máte Vy osobne názor na to, začať s investovaním práve v tomto období? Nie je múdrejšie nechať si peniaze „cash“ a čakať na „príležitosť“? Ďakujem Vám.

To je ťažké. Čisto teoreticky, ak by ste vedeli, že kríza príde, kedy príde a aká veľká bude, bolo by lepšie s investovaním počkať. Potom ešte musíte vedieť, kedy finančné trhy dosiahnu dno, aby ste vedeli, kedy zainvestovať. To je podľa mňa nemožné. Lepšie je investovať tak, že rátate s tým, že kríza môže niekedy prísť, no ak aj príde, nebude to mať na vaše dlhodobé plány žiadny zásadný dopad. Tu som o tom písal viac Kedy začať invetovať