Väčšina z nás sa asi zhodne na tom, že pravidelné sporenie a investovanie je jedným z najjednoduchších a najspoľahlivejších spôsobov, ako si vybudovať majetok.

No odpovede na otázky typu „Koľko si treba sporiť?“ a „Kedy treba začať?“ už nemusia byť také jednoznačné.

V tomto článku sa pokúsim nájsť na ne odpoveď.

Ako byť finančne nezávislá/ý

Každý máme iné potreby a ciele.

No základom každého finančného plánu by mala byť suma, ktorú potrebujeme na to, aby sme mohli žiť podľa našich predstáv. Inými slovami výška našich životných nákladov.

Od toho sa odvíja výška majetku, ktorý si musíme vytvoriť (koľko musíme nasporiť).

Človeku, ktorý má relatívne nižšie potreby (životné náklady), stačí aj menší majetok a naopak. Ak má niekto životné náklady vysoké, bude potrebovať majetok relatívne vysoký.

Ideálom teda je dopracovať sa k majetku takej veľkosti, aby dlhodobé výnosy z neho pokrývali všetky naše základné, prípadne aj rozšírené, potreby.

Toto je podľa mňa definícia bohatého človeka.

Aký veľký majetok teda potrebujem?

O tom, koľko by to malo byť, som už písal tu. Dopracovať sa k požadovanému číslu je celkom jednoduché.

No samotné sporenie a investovanie je dlhodobý proces. Veľmi ľahko sa preto môže stať, že sa človek na takejto ceste stratí, ak nemá nastavené nejaké míľniky.

Tento článok vám takéto čiastkové ciele ukáže, aby ste vedeli svoj progres lepšie zhodnotiť a prípadne urobiť potrebné zmeny,

Predstavme si niekoho, kto chce mať na dôchodku príjem na úrovni aktuálnej hrubej priemernej mzdy (bude teda na tom lepšie, ako priemerne zarábajúci zamestnanec, pretože už nebude platiť odvody). Jej výška v druhom štvrťroku roka 2021 bola 1171 EUR.

Aký veľký majetok si musí vybudovať?

Koľko musí pravidelne sporiť a kedy musí začať, ak chce tento cieľ dosiahnuť čo najefektívnejšie?

Pred samotným výpočtom urobíme 2 predpoklady:

- Náš hypotetický budúci dôchodca bude na dôchodku vlastniť svoje bývanie. Z príjmu si platí energie, udržbu, správu nehnuteľnosti, ale nie nájomné. Majetok, o ktorom sa v tomto článku bavíme, teda nezahŕňa primárnu rezidenciu.

- Náš hypotetický budúci dôchodca bude dostávať štátny dôchodok. Jeho aktuálna priemerná výška je približne 500 EUR. Budeme predpokladať, že táto výška zostane zachovaná aj do budúcna a bude sa pravidelne valorizovať o aktuálnu infláciu.

- Pri výpočtoch rátam s dlhodobým výnosom investícií 7% ročne (globálne akcie majú dlhodobý historický výnos 9,50% ročne, ale najbližšie roky to také ružové zrejme nebude a navyše – nie všetci investujú do 100% akciového portfólia.

- Pri výpočtoch rátam s infláciou 2% ročne, čo je dlhodobých cieľ ECB.

Aký veľký majetok si musí investor vybudovať?

Vzhľadom na to, že sumu 500 EUR mesačne bude investor dostávať vo forme dôchodku zo Sociálnej poisťovne, príjem z jeho majetku musí zabezpečiť chýbajúcu sumu – 671 EUR mesačne.

Tu však musíme zobrať do úvahy aj infláciu – ak má investor 25 rokov a „do dôchodku“ chce ísť vo veku 65 rokov, teda o 4 desaťročia, očakávaná inflácia ho/ju pripraví o viac ako 55% kúpnej sily.

Na zachovanie očakávanej životnej úrovne teda bude potrebovať k budúcemu dôchdoku ešte príjem vo výške približne 1500 EUR (rátame s tým, že „dôchodková“ časť bude valorizovaná automaticky).

Použitím pravidla 4% sa dopracujem k záveru, že tento investor, alebo investorka, si v priebehu 40 rokov musí vybudovať majetok vo výške približne 445 000 EUR. Takýto majetok jej, spolu s budúcim dôchodkom, poskytne dlhodobý príjem na úrovni aktuálnej hrubej priemernej mzdy.

Ak by išiel do dôchodku teraz, na rovnaký príjem stačil by mu majetok vo výške približne 201000 EUR.

Ako by mal váš majetok rásť

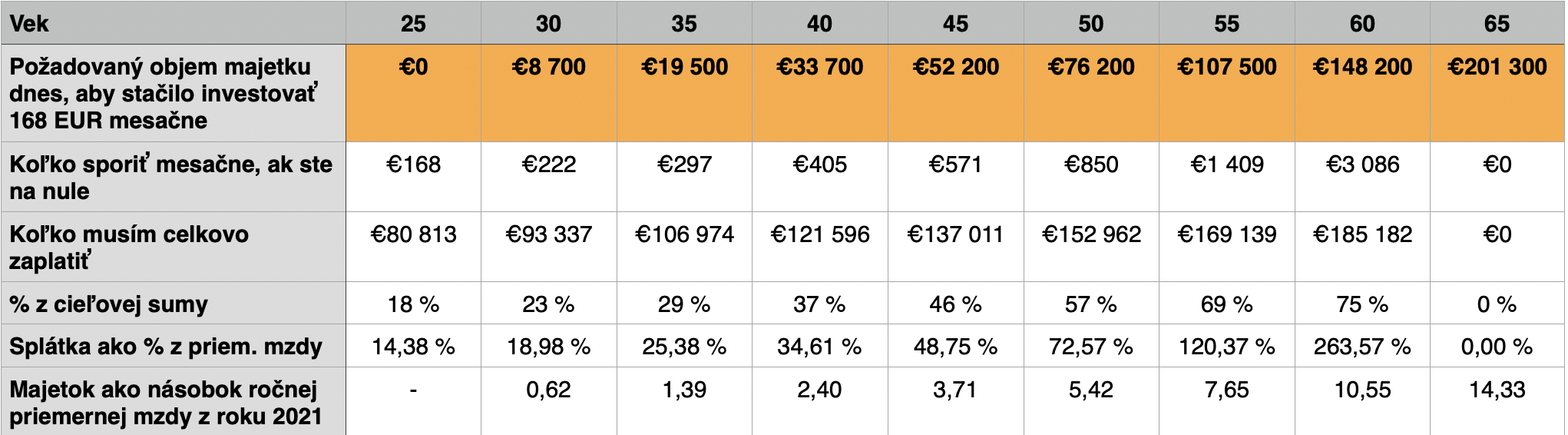

V priloženej tabuľke vidno, ako by s rastúcim vekom mal majetok tohto hypotetického budúceho dôchodcu rásť, ak chce svoj cieľ dosiahnuť čo najefektívnejšie – čiže s čo najmenšou sumou zainvestovaných peňazí a s čo najmenším rizikom.

V príklade začíname s investovaním vo veku 25 rokov (prvý stĺpec vľavo, označený číslom 25).

Výška mesačnej investície je za týchto okolností 168 EUR.

Pri naplnení vyššieuvedených predpokladov (výnosy 7% ročne) takéto investovanie zabezpečí koncovú hodnotu majetku vo výške približne 445 000 EUR.

To umožní investorovi čerpať dlhodobý budúci príjem vo výške približne 1500 EUR mesačne. Spolu s budúcim priemerným dôchodkom tak bude mať zabezpečený budúci príjem vo výške aktuálne hrubej priemernej mzdy.

Toto je náš základný scenár.

Čo všetko ukazuje tabuľka

Prvý riadok ukazuje aktuálne vek.

Druhý riadok tabuľky ukazuje, aký majetok by ste mali vlastniť v danom veku, ak chcete v byť 65 rokoch finančne nezávislí, s doživotným príjmom vo výške aktuálnej hrubej priemernej mzdy, a zároveň chcete pravidelne investovať maximálne 168 EUR mesačne.

Ak máte 25 rokov, objem vášho majetku môže byť nula a je to v poriadku – ešte len začínate.

Ak ale máte 35 rokov, výška vášho majetku by už mala byť približne 19.500 EUR (zhruba 1,4 násobok ročnej mzdy).

Ak máte 45 rokov, mali by ste mať na účtoch spolu aspoň 52.000 EUR (takmer 4-násobok ročnej priemernej mzdy) a ak máte 55 rokov, váš majetok by mal byť na úrovni 107.000 EUR – ak chcete pravidelne investovať maximálne 168 EUR (na úrovni nášho základného scenára).

Tretí riadok tabuľky ukazuje, koľko musíte v danom veku začať mesačne investovať, aby ste v 65 dosiahli majetok v požadovanej výške, ak začínate z nuly, teda nevlastníte žiadny majetok.

Ak máte 25 rokov a nevlastníte nič, stačí sporiť 168 EUR, čo je zhruba 14% z hrubej priemernej mzdy (6. riadok tabuľky).

Ak ale máte 45 rokov a nevlastníte žiadny majetok, musíte mesačne začať sporiť aspoň 571 EUR. Suma v tomto prípade tvorí už takmer 49% priemernej mzdy.

Ak začínate od nuly v 60-ke, musíte sporiť takmer 3-násobok priemernej mzdy. Ak nemáte naozaj vysoký príjem, je to nemožné. Nehovoriac o zvýšenom riziku volatility výnosov akcií.

Tu sa jasne ukazuje obrovská sila zloženého úročenia, alebo tzv. výnosov z výnosov. Ak dáte investovaniu dostatočne dlhý čas, väčšinu ťažkej roboty za vás urobia vaše investície. Ak potrebujete dať majetok dokopy za pár rokov, musíte si to z väčšej časti odmakať sami.

Piaty riadok tabuľky to pekne ukazuje – ak začnete investovať v 25 rokoch s investičným horizontom 40 rokov, stačí vám priamo zainvestovať zhruba 80.000 EUR, teda iba 18% cieľovej sumy.

Ak ale začnete až v 50-ke od nuly, na dosiahnutie rovnakého príjmu budete potrebovať takmer 153.000 EUR, teda 57% cieľovej sumy.

Dobrá správa je, že ak máte požadovanú výšku majetku pre daný vek, na to, aby ste dosiahli vo veku 65 rokov požadovaný príjem, stačí vám sporiť 168EUR mesačne.

Ešte jedno vysvetlenie k tabuľke – požadované výška príjmu vo veku 65 rokov je pre každý vek (stĺpec v tabuľke) iná. Je to kvôli vplyvu inflácie (ak máte 25 rokov, musíte sa vyrovnať so 40-ročnou infláciou. Ak máte 50 rokov, musíte sa vyrovnať len s 15-ročnou infláciou). Výška reálneho príjmu je však vždy rovnaká – 671 EUR v dnešných peniazoch.

Ako vypočítať výšku majetku

Ak chcete vyrátať výšku svojho majetku, spočítajte nasledovné položky (vaše aktíva):

- hotovosť v matraci, ponožke, trezore, zakopanú na záhrade

- stavy na bežných a termínových účtoch (vrátane vkladných knižiek)

- aktuálnu výšku majetku na majetkových účtoch (akcie u brokera, dlhopisy a pod.)

- aktuálnu hodnotu vašich podielových fondov

- aktuálnu (odkupnú) hodnotu vašich sporiacich schém (aj stavebko)

- aktuálnu (odkupnú) hodnotu vašej životnej poistky

- aktuálnu nesplatenú hodnotu vami poskytnutých úverov (ak je reálna šanca, že budú splatené)

- aktuálnu trhovú hodnotu všetkých vašich nehnuteľností, v ktorých nebývate

- aktuálnu hodnotu investičného zlata, bitcoinov a pod.

Do sumy nezaratúvajte hodnotu nehnuteľnosti, v ktorej bývate. Už som to spomínal na začiatku – jej zarátanie by výpočet veľmi skomplikovalo, pretože každý požaduje nejakú inú úroveň bývania. No a samozrejme, požadovaná výška majetku by musela byť o to vyššia.

Ak povedzme v 65 rokoch máte majetok vo výške 228.000 EUR, no je v tom aj byt v cene 150.000EUR, máte síce kde bývať, no váš príjem je výrazne nižší. Na generovanie príjmu vám totiž zostane len 78.000 EUR. Z takého majetku získate 260 EUR mesačne, čiže spolu s dôchodkom bude váš mesačný príjem 260 +500=760 EUR.

Nezapočítavajte tiež cenu hnuteľných vecí (auto, nábytok) ani šperky a pod. – ťažko sa v tomto prípade odhaduje budúca cena.

Od sumy aktív odrátajte všetky vaše pasíva (záväzky) – kreditné karty, spotrebné úvery, hypotéky atď. Hypotéku, ktorou financujete vašu primárnu rezidenciu, nezapočítavajte. Jedine v prípade, že zostatková hodnota úveru prevyšuje aktuálnu trhovú hodnotu nehnuteľnosti, znížte hodnotu aktív o tento rozdiel.

Výsledkom bude výška vášho čistého majetku, ktorú si môžete porovnať s číslami v druhom riadku vyššieuvedenej tabuľky.

Záver

Úspešné investovanie je proces.

Absolútnym základom je stanoviť si cieľ – čo a kedy chceme dosiahnuť.

Druhým krokom je naformulovať si plán – koľko musím investovať a akým spôsobom, aby som maximalizoval pravdepodobnosť, že sa mi môj cieľ podarí dosiahnuť.

Tretím krokom je monitorovanie, ako sa nám darí – či postupujeme podľa plánu, či sa odchyľujeme, a ak áno, aké zmeny treba urobiť na to, aby sme maximalizovali pravdepodobnosť, že sa nám náš cieľ podarí dosiahnuť.

Ak máte 30 rokov a váš majetok ani zďaleka nedosahuje „požadované“ hodnoty, nezúfajte – nič nie je stratené. Život je zložitejší ako excelovská tabuľka.

Cieľom tohto príspevku nebolo pokryť každý jeden detail tejto zložitej problematiky, ale ukázať, že čím skôr so sporením a investovaním začnete, tým lepšie a jednoduchšie to budete mať.

Ak potrebujete s investovaním pomôcť, pozrite si môj kurz Perfektné portfólio. V ňom sa naučíte všetko potrebné pre úspešné investovanie:

KURZ O INVESTOVANÍ PRE MALÝCH INVESTOROV – PERFEKTNÉ PORTFÓLIO

Vzhľadom na veľký záujem čitateľov naučiť sa rozumne investovať som vytvoril online kurz, ktorý vás systematicky prevedie všetkými krokmi, dôležitými pre úspešné investovanie. Kurz sa volá „Perfektné portfólio“ a pokrýva všetko od nastavenia investičných cieľov, cez riadenie rizika, alokácie do jednotlivých typov aktív, výber fondov a brokera, až po pravidlenú údržbu a rebalansovanie portfólia.

Obsahuje všetko dôležité pre úspešné investovanie a dosiahnutie vašich finančných cieľov.

13 komentáre o “Aký veľký majetok by ste mali mať, podľa veku.”

Comments are closed.

Priemerna mzda je udaj v hrubom, dochodok je v cistom. Ak chcem mat dochodok na urovni priemernej mzdy a nechcem miesat hrusky s jablkami, tak 954€ je v cistom 730€ (ta hruba mzda nie je vhodny udaj pre pocitanie planovaneho dochodku, predpokladam, ze logika je udrzat si rovnaky/porovnatelny prijem aj po odchode do dochodku – zarabam priemerne, v cistom 730€ a na dochodku si to chcem udrzat)

kazdopadne to este zlepsuje situaciu pre toho, kto si to chce nastavit a len mi vzdy rozum stoji ked niekto nema treti pilier ak mu prispieva zamestnavatel, je to len par eur mesacne ale aj to asi niekomu nehorazne chyba…nechapem, ale co uz

mozme to ist otrepat smerakom o hlavu, hlavne blahovi 🙂

Relevantná pripomienka, ďakujem. Mierne som upravil text, aby to bolo jasnejšie.

Dobrý deň,

pozeral som web spoločnosti Finax a zbadal v investičnom výbore známu tvár – https://www.finax.sk/o-nas/nas-tim 🙂 Tak sa chcem spýtať na ponuku a výhody/nevýhody – ak som dobre pochopil, tak pre vyslovene malého investora môže byť zaujímavé za 1% ročne + 1% vstup sa vyhnúť zvyčajne pevnému minimálnemu poplatku za nákup ETF u brokera(balík DIGITAL). Možno by to vydalo aj na samostatný blog?

Určite áno, len ešte finišujeme sformalizovanie spolupráce a potom to príde 🙂

Zdravim Vas, Vladimir. Nech ratam ako ratam (asi zle) cielova suma 228 000€ mi nijako nevychadza pri sporeni 40r (ako ze mam 25) pri vyske mesacnych uspor 42€, ani 50€ … so 100€ sa blizim k Vasmu vypoctu (225 657€)

Preistotu prikladam link na moj excel. Vedeli by ste mi ukazat Vas vypocet? Pripadne mi povedat, co mam zle v mojich prepoctoch?

link: https://uloz.to/!IeZUz3EbjJ1D/prepocty-sporenia-xlsx

Ratal som to tak ze investicia do akcii raz rocne po naakumulovani uspor, ale aj investovanim na mesacnej baze … a nevychadza 😀

Rad by som si dosadil rozne sumy pri sporeni od 25/30/35 r. pri Vasom spravnom vypocte

Rátate to správne, rozdiel je však v tom, že beriem do úvahy odvody do 2. piliera vo výške 6% z priem. mzdy, čo je zhruba 57 EUR. A hoci je pravda, že ak chcete mať 228k EUR po 40 rokoch, musíte mesačne investovať necelých 100EUR, vzhľadom na odvod do 2. piliera vám stačí „zo svojich“ už len 42EUR.

Pekny clanok na ukazanie, cim clovek zacne skor setrit, tym sa mu lahsie podari nasporit pozadovanu sumu.

Avsak trochu mi tu vadi, ze cisla nie su velmi realisticke, kedze nezahrnaju inflaciu pri vyske ocakavaneho dochodku. Dochodok 954 EUR o 20 – 30 – 40 rokov moze byt velmi malicky v porovnani s priemernou mzdou v tom case. Cize realna vyska pozadovaneho majetku v 65 rokoch moze byt vyrazne vyssia (hruby odhad napr. 4x) ako v tomto clanku. A potom aj cisla v tabulke nebudu take pekne ako teraz.

Máte úplnú pravdu. Preto som ako výnos pri investovaní použil dlhodobý výnos akcií PO inflácii (teda reálny výnos), aby sme sa s týmto nemuseli trápiť.

Zdravim,

Este raz a pomaly aby som pochopil? Takze rocny vynos je znizeny o inflaciu. Tomu rozumiem. Suma, ktora vznikla sporenim ale o inflaciu odurocena nie je, je to sucasna hodnota penazi, odurocujete iba prirastok hodnoty, nie hodnotu samotnu, akoby bola vo vzduchoprazdne…

Jednoduhsie by bolo vypocitat nominal a odurocit konecnu sumu o predpokladanu inflaciu, zlozenym urokom, je to financny vzorec…Inflacia nie je stavova, ale kontinualna, pokial sa nezmeni monetarny system, to znamena, ze aj ked dosiahnem urcity dochodok, napr. Z 2.piliera( ako zaujimavo ste to spojily, akokeby v nom neboli poplatky a bol rocny vynos 6,5% PO inflacii). Cize ked mam dochodok napr. Z 200.000 sumy cca 800 eur, tychto 200.000 sa mi kazdyrok odurocuje o inflaciu(aj pocas sporenia) a 800 eur je kazdy rok s mensou kupnou silou, lebo ho ratam ako fix.

Veru Vladimir, peniaze su cas… ale pre toho, kto ich momentalne ma, ak ich dam niekomu na 30 rokov, potom su to uz ine peniaze za inu hodnotu.

Nie tak celkom. Na to, aby sme zachovali kúpnu silu sumy 228.000EUR o 40 rokov pri inflácii 2% ročne, musí táto suma narásť na cca 503.000EUR. Ak pri výpočte sumy, ktorú treba mesačne 40 rokov sporiť, použijeme nominálny výnos 9,25% (čo je zhruba dlhodobý výnos akcií), dostaneme sa opäť na číslo 99EUR, tak ako v tabuľke pre 25ročného človeka. To však skomplikuje výpočet, pretože každá veková skupina má iný investičný horizont, a tým pádom inú koncovú sumu v reálnych peniazoch. Preto som radšej použil reálny výnos a nominálne, dnešné sumy, hoci to nie je úplne presné.

Vynikajuci clanok!

Dakujem.

Robo

Tu je linka na spomínané video https://www.youtube.com/watch?v=gJ92MLZSMXM