Už niekoľko rokov sa bavíme o tom, aký efekt má kvantitatívne uvoľňovanie (QE) centrálnych bánk na ekonomiku a finančné trhy.

Všeobecný konsenzus vyzerá zhruba takto:

- QE spôsobí masívnu infláciu

- QE spôsobí cenovú bublinu na finančných trhoch, vrátane akciových

- obidve horeuvedené spôsobia recesiu, akú sme ešte nezažili, hraničiacu s koncom sveta

- všetky 3 horeuvedené body nastanú najneskôr v roku 2013

Dnes by som sa chcel bližšie pozrieť na často sa objavujúce tvrdenie, že QE je hlavný, alebo aspoň najdôležitejší faktor za rastom akcií.

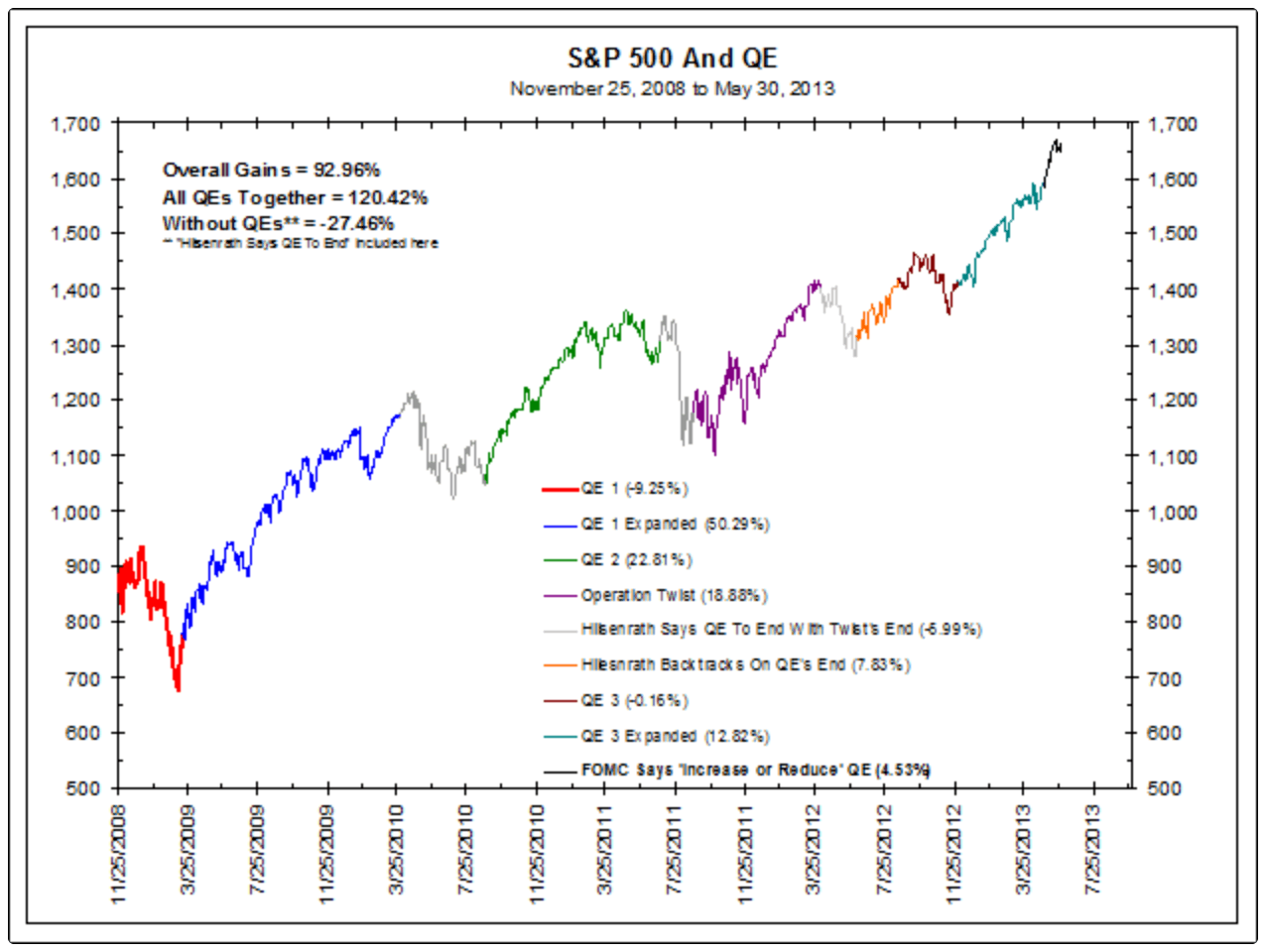

Zrejme ste tiež čítali tento, alebo podobný článok a graf:

Za celý rast akcií od roku 2009 môžete poďakovať Bernankemu

Výsledkom analýzy je, že počas období, v ktorých FED skupoval dlhopisy na voľnom trhu, akciové trhy rástli. Takže nákupy dlhopisov spôsobili rast akcií.

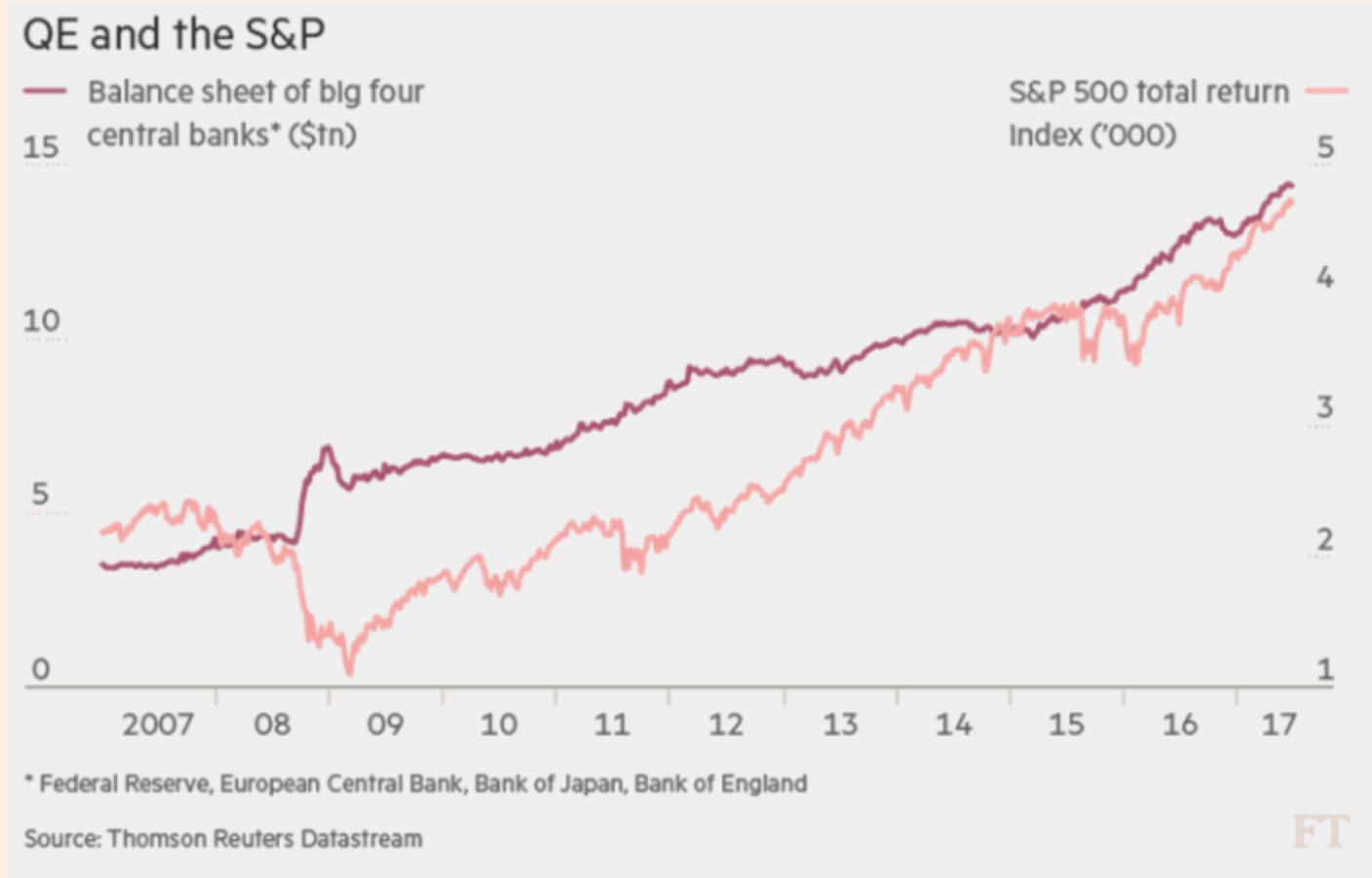

Podobný argument použili aj Financial Times, kde dali do súvisu rast súvahy 4 najväčších centrálnych bánk a rast indexu S&P500:

Akciový trh je však komplexný systém s miliónmi rôznych účastníkov a tvrdiť, že niečo sa udialo na základe korelácie s 1 faktorom, je podľa mňa príliš veľké zjednodušenie.

A nejde len o nejakú neškodnú akademickú debatu – takéto presvedčenie má reálne, negatívne finančné dôsledky. Totiž – každý, kto si myslí, že kvantitatívne uvoľňovanie je jediným, alebo hlavným dôvodom rastu akcií, musel nevyhnutne dospieť k nasledovnému záveru:

QE sa raz skončí. A keď sa skončí, akcie sa opäť prepadnú.

Vzhľadom na to sa akciám vyhol veľkým oblúkom (alebo predal už dávno) a za posledných 9 rokov „vďaka“ tomu prišiel o veľa peňazí.

Tu je niekoľko dôvodov, prečo si myslím, že kvantitatívne uvoľňovanie nie je hlavný, a už vôbec nie jediný, dôvod rastu cien akcií:

1.Všetko zo všetkým NE-súvisí. Ani kvantitatívne uvoľňovanie.

Základná chyba v horeuvedených tvrdeniach je zamieňanie si korelácie s kauzalitou (centrálne banky nakupovali dlhopisy, v rovnakom období rástli akcie, preto centrálne banky spôsobili nárast akcií).

Anglický termín je „spurious correlation“ a hovorí o tom, že ak nejaké javy majú vysokú koreláciu, nemusí to ešte nevyhnutne znamenať, že spolu nejako súvisia.

Napríklad:

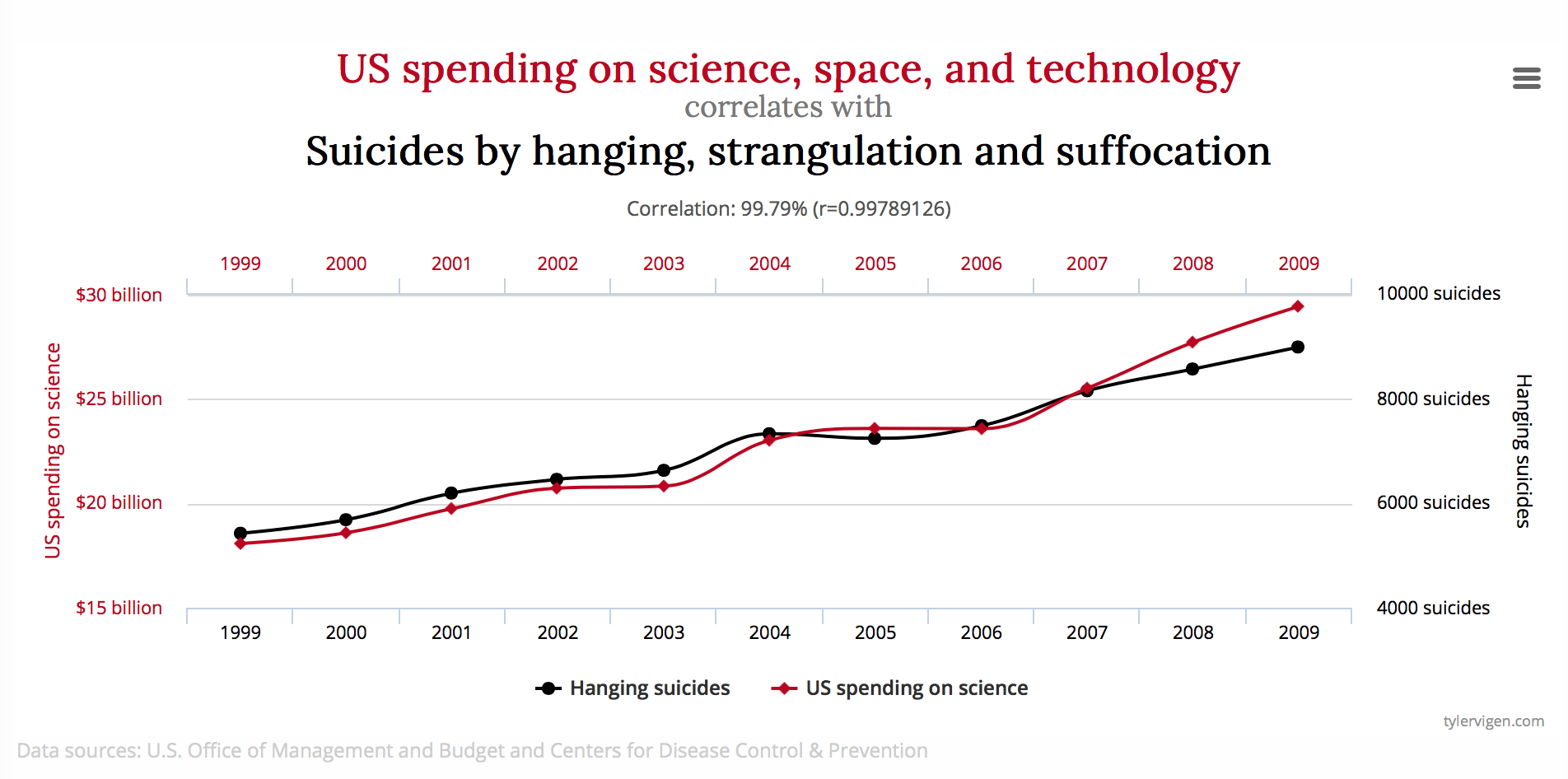

Tento graf ukazuje vývoj objemu investícií americkej vlády do vedy a technológií, ako aj vývoj počtu samovrážd obesením, škrtením a dusením.

Korelácia je takmer 100%, no nikto príčetný nemôže tvrdiť, že rast nákladov na výskum spôsobuje rast počtu samovrážd, alebo naopak. Aspoň dúfam.

Alebo:

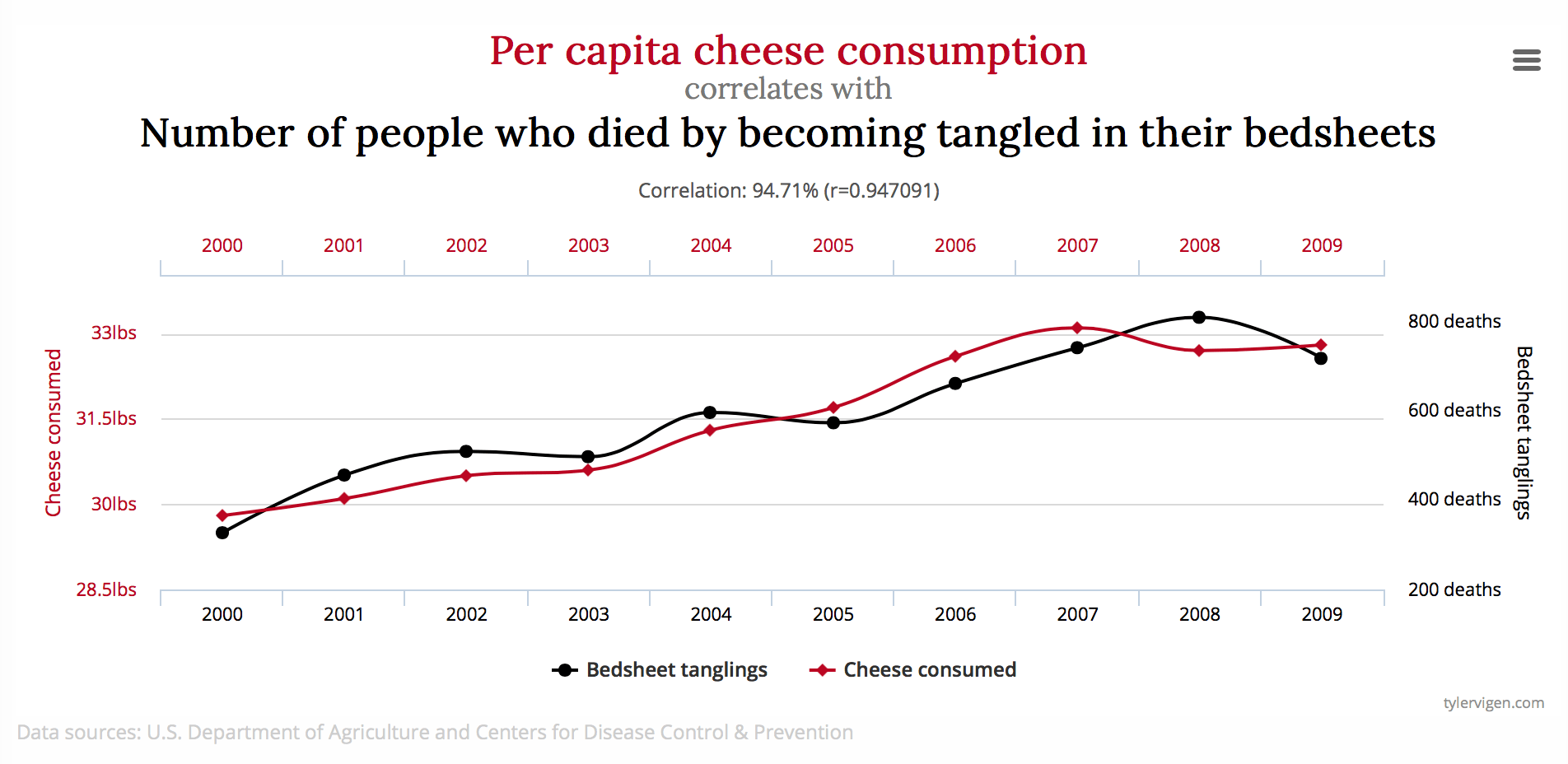

Tento graf ukazuje, že čím väčšia konzumácia syra na hlavu, tým viac ľudí zomrie tak, že sa zamotajú do vlastného paplóna. Musí to tak byť, pretože korelácia je takmer 95%!

Viac zaujímavých grafov si môžete pozrieť na tejto skvelej stránke.

2. Na masívny rast cien akcií nepotrebujeme kvantitatívne uvoľňovanie.

Akciové trhy sa hýbu v cykloch a po hlbokých prepadoch nasledujú masívne rasty. Pár príkladov:

- počas 10 rokov od októbra 1990 narástli americké akciové trhy o 417%. Žiadne QE.

- počas 5 rokov od augusta 1982 narástli americké akciové trhy o 229%. Žiadne QE.

- počas 4 rokov od apríla 1942 narástli americké akciové trhy o 158%. Žiadne QE.

- počas 3 rokov od novembra 1966 narástol švajčiarsky akciový trh o 132%. Žiadne QE.

- počas necelých 2 rokov od septmebra 1992 narástol fínsky akciový trh o 295%. Žiadne QE.

- počas necelých 2 rokov od augusta 1998 narástol hong-kongský akciový trh o 159%. Žiadne QE.

- počas 14 mesiacov od novembra 1992 narástol grécky akciový trh o 125%. Žiadne QE.

Investori, či už retailoví alebo inštitucionálni, majú tendenciu podliehať emóciám a v extrémoch reagujú prehnane. Preto v obdobiach zlej nálady a pesimizmu zrazia akcie predajmi na úplne dno. No potom začnú vnímať zlepšujúcu sa situáciu, nevyhnutne nasledujú rasty cien, až kým sa v období absolútnej eufórie nedostanú na neudržateľné úrovne.

Myslím si, že tento faktor nikam nezmizol a je oveľa silnejší ako QE.

3. Dlhopisoví investori neprechádzajú kvôli nízkym výnosom do akcií

Jedným z mechanizmov, ktorým by QE malo spôsobiť rast cien akcií, sú nízke úrokové sadzby. Tým, že klesli výnosy bezpečných dlhopisov, sú investori nútení presúvať svoje peniaze do rizikovejších investícií, okrem iného aj do akcií.

Nemyslím si.

Môže sa to diať povedzme pri hedge fondoch alebo niektorých endowment fondoch, ktoré majú veľkú flexibilitu pri určovaní svojich alokácií. Ale to je podľa mňa menšia časť investorov.

Poisťovne nezačnú masívne investovať do akcií, pretože sú nízke úrokové sadzby. Pretože nemôžu. To isté platí pre banky (okrem investičných). Konzervatívny dlhopisový fond nezačne investovať do akcií, pretože sú nízke úrokové sadzby. Pretože nemôže – jeho štatút hovorí jasne.

Samozrejme – tam kde nie je žiadne zákonné obmedzenie, investori môžu zmeniť fond, môžu prejsť z dlhopisového do akciového. Ťažko si však viem predstaviť konzervatívneho investora, ktorý by náhle, kvôli znižujúcim sa výnosom, začal zrazu investovať do akcií.

Je pravda, že mnohí hľadajú vyššie výnosy a presúvajú sa do rizikovejších investícií (tzv. yield hunting) tam, kde im to pravidlá umožňujú. Dokazujú to klesajúce spready medzi tzv. junk dlhopismi a bezpečnými vládnymi dlhopismi. Nevyzerá to však, že by dlhopisoví investori prechádzali do akcií. Skôr používajú rizikovejšie dlhové nástroje.

Tu je pekné video z Financial Times o tom, kam inštitucionálni investori umiestňujú peniaze.

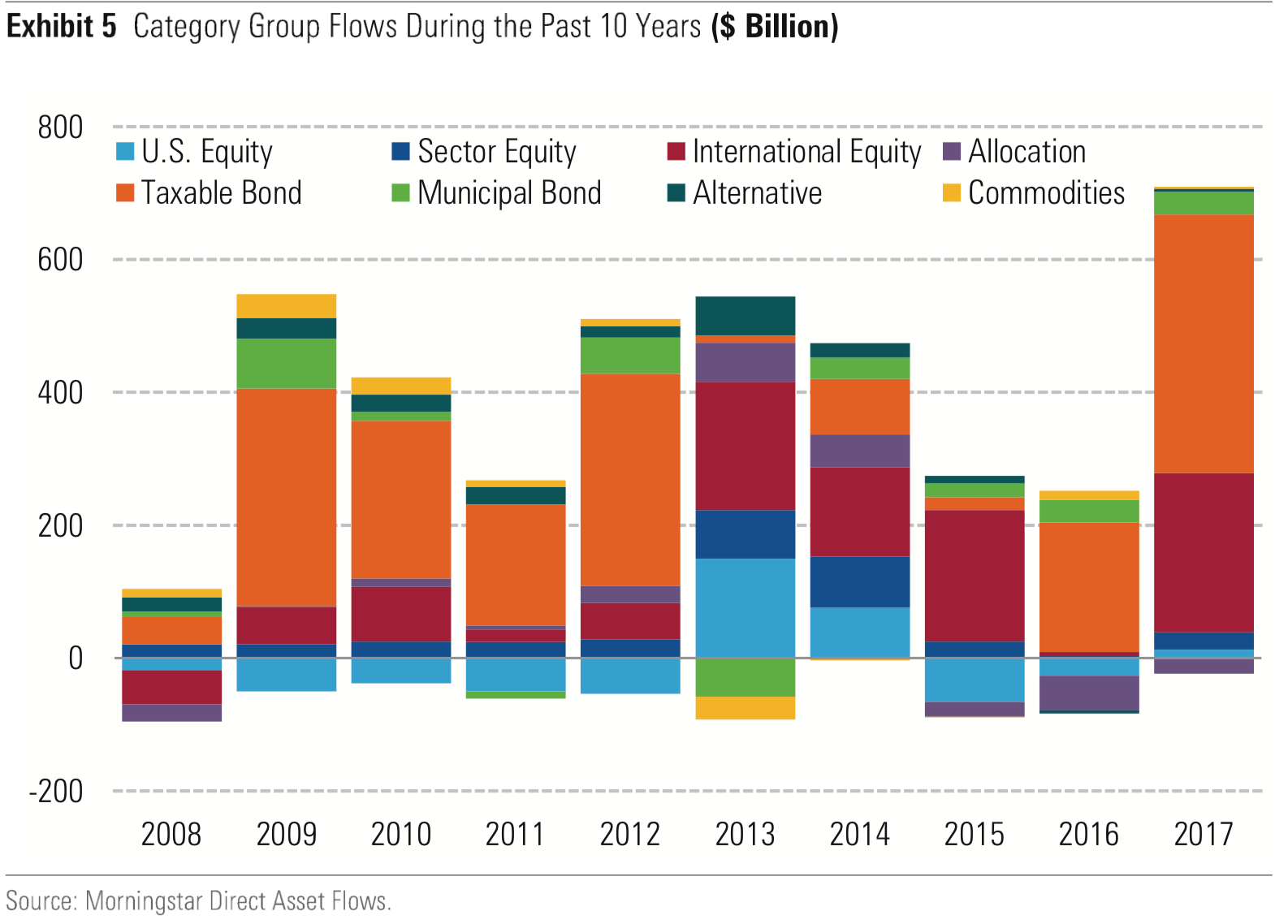

Alebo sa môžeme pozrieť na analýzu fund flows za posledných 10 rokov (zdroj Morningstar):

S výnimkou 3 rokov (ako aj kumulatívne), najviac peňazí stále plynie do dlhopisov. Či už s QE, alebo bez QE (analýza sa týka amerických investorov).

Ani z týchto dát nevyplýva, že by peniaze odchádzali z dlhopisov do akcií.

4. QE v USA skončilo, akcie stále rastú.

Jedným z najdôležitejších faktorov pre vývoj cien akcií sú očakávania investorov.

Ak sú pozitívne, ceny akcií stúpajú, ak sú neskôr tieto očakávania potvrdené reálnymi dátami, rastúci trend môže pokračovať. Ak ale reálne dáta nie sú v súlade s očakávaniami (negatívne prekvapenie), vývoj sa väčšinou otočí.

A naopak – ak sú očakávania investorov negatívne, prejaví sa to poklesom cien akcií. V prípade, že následné reálne dáta tieto negatívne očakávania potvrdia, pokles cien bude pokračovať (alebo sa aspoň neotočí). V opačnom prípade, teda ak dáta budú v protiklade s očakávaniami, sa trend zmení.

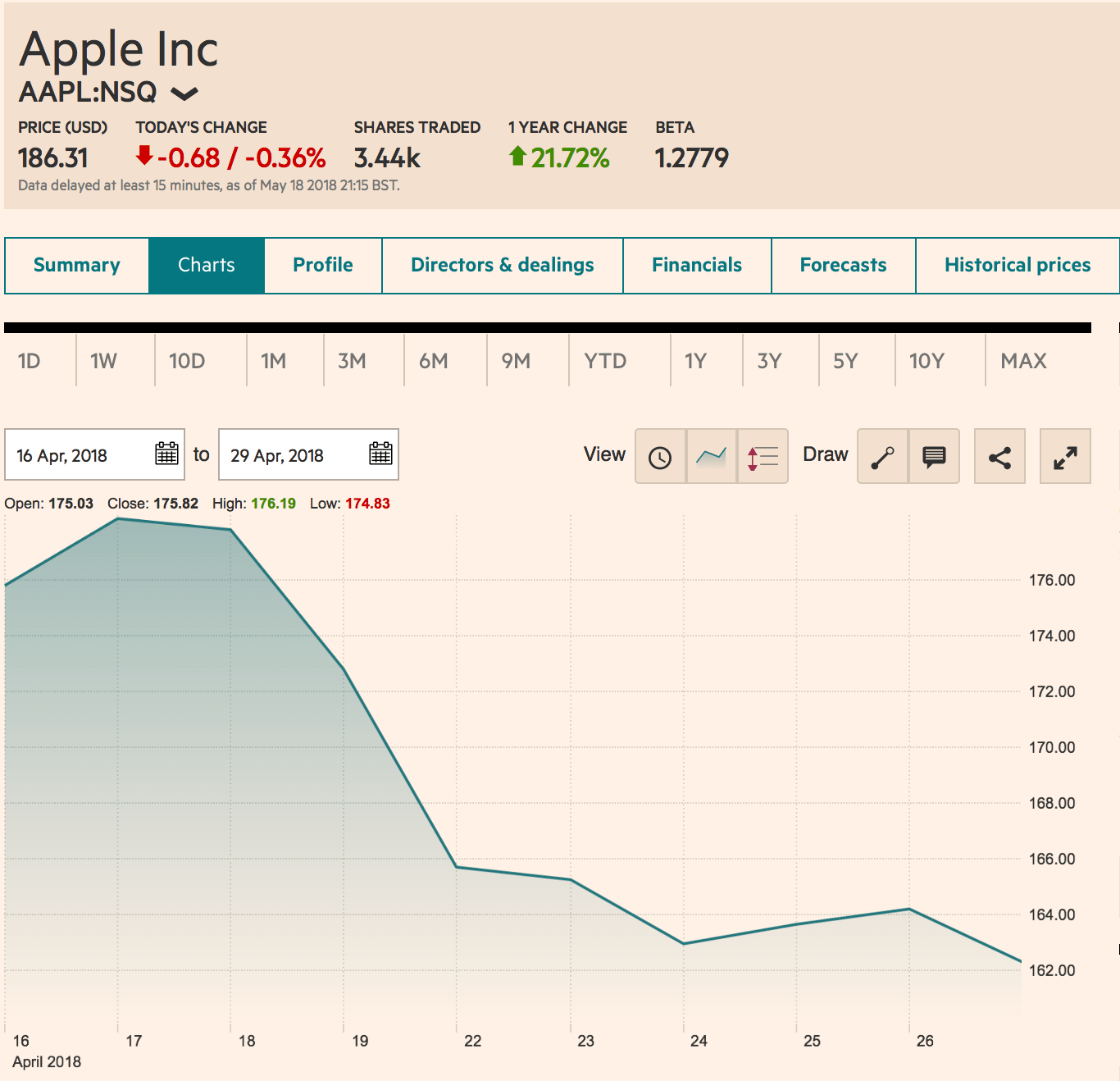

Jeden krátky príklad z nedávnej minulosti – akcie firmy Apple.

V utorok 19.4.2018 Taiwan Semiconductor Manufacturing, výrobca mobilných procesorov a jeden z kľúčových dodávateľov výrobcu iPhonov, pri reportovaní kvartálnych výsledkov uviedol, že v nasledujúcom štvrťroku očakáva prudké zníženie ziskov, kvôli „slabému dopytu zo sektora mobilných zariadení“.

Nasledujúci deň Morgan Stanley, investičná banka, zverejnila aktualizovanú predpoveď predaja iPhonov na nasledujúci kvartál, podľa ktorej ich predaj v 2. štvrťroku klesne v porovnaní s minulým rokom o 17%.

Internet a finančnú tlač zaplavili články o „dôkazoch klesajúceho záujmu o iPhone“, pričom hlavným vinníkom bol nový iPhone X, najdrahší mobil v histórii, ktorý skrátka zákazníci nechcú a nikdy ani nebudú.

Vzhľadom na to, že iPhone je pre Apple stále kľúčový produkt, takýto vývoj by bol pre firmu veľmi negatívny.

A cena akcií zareagovala tak, ako by ste čakali – v priebehu nasledujúceho týždňa klesla o takmer 9%.

Zdroj: FT

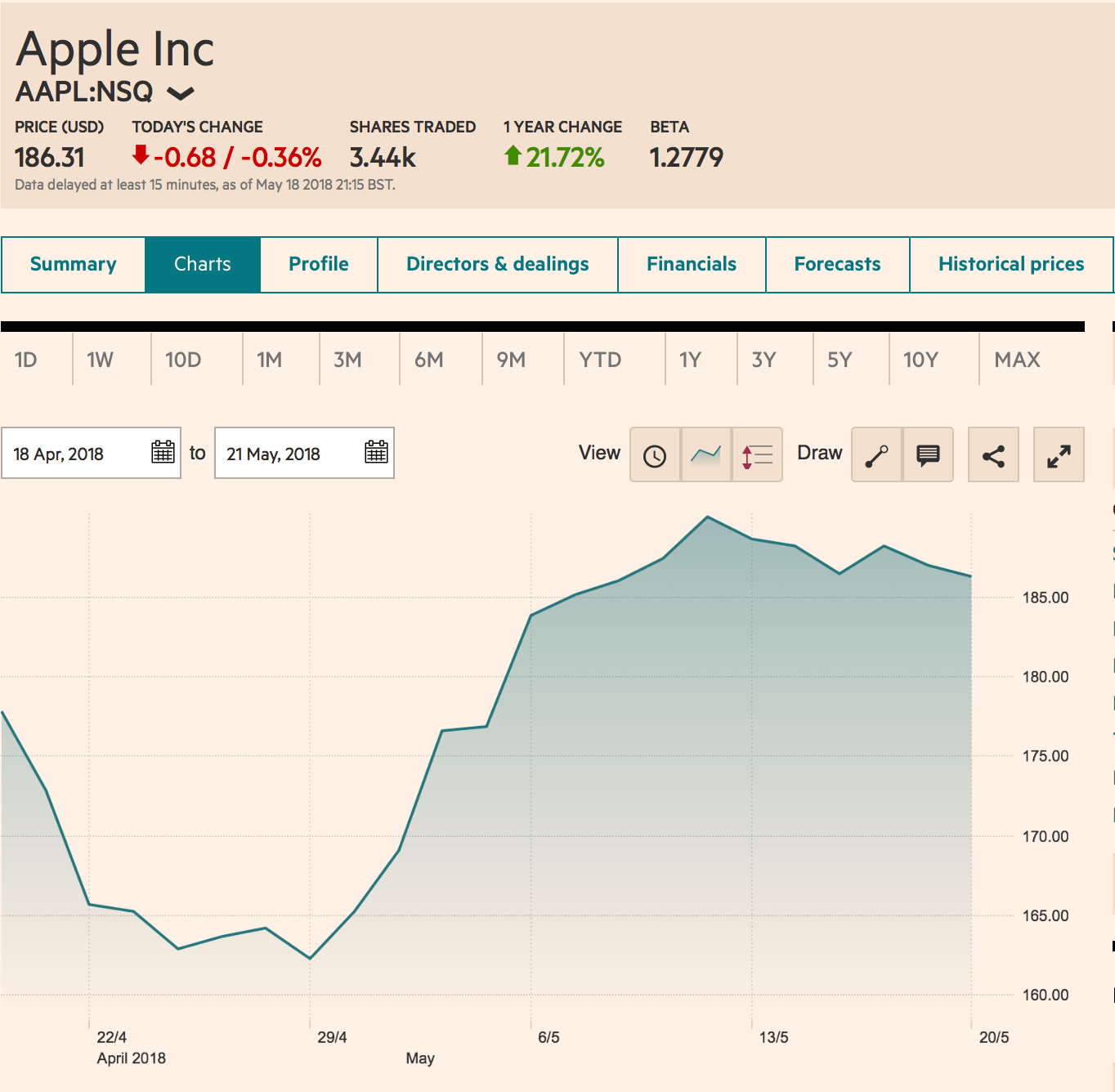

1.mája však Apple reportoval výsledky. A ukázalo sa, že situácia je nielen iná, ale úplne opačná. Predaj iPhonov narástol o 3% oproti minulému roku, profit však narástol až o 14%. A to všetko vďaka iPhonu X, ktorý sa v danom období stal najpredávanejším telefónom s logom nahryznutého jablka.

Okrem toho Apple uviedol, že v nasledujúcom štvrťroku očakáva rast predajov až o 18% a šéf Tim Cook povedal, že budúcnosť firmy nikdy nebola ružovejšia.

A cena akcií zareagovala – v priebehu nasledovných 2 týždňov narástla o viac ako 17% a dosiahla nové historické maximum 190,37.

Zdroj: FT

Takže ešte raz – jedným z hlavných „driverov“ cien sú očakávania investorov a následne „stret“ týchto očakávaní s realitou.

Ak by platilo to, že QE je hlavný, alebo jediný faktor, spôsobujúci rast akcií, znamenalo by to, že QE je pre akcie pozitívne, a žiadne, alebo ukončené QE je negatívne.

Investori sa tak ale nechovajú.

Americké QE skončilo v októbri 2014. Bolo to veľmi jasne odkomunikované vopred a FED urobila presne to, čo povedala, že urobí (žiadny neočakávaný vývoj).

Akcie teda mali klesnúť.

No ich ceny, merané indexom S&P500, odvtedy narástli o ďaľších 35%. A to napriek tomu, že všetci vedia, že nákupy sa skončili a FED začína znižovať veľkosť svojej súvahy.

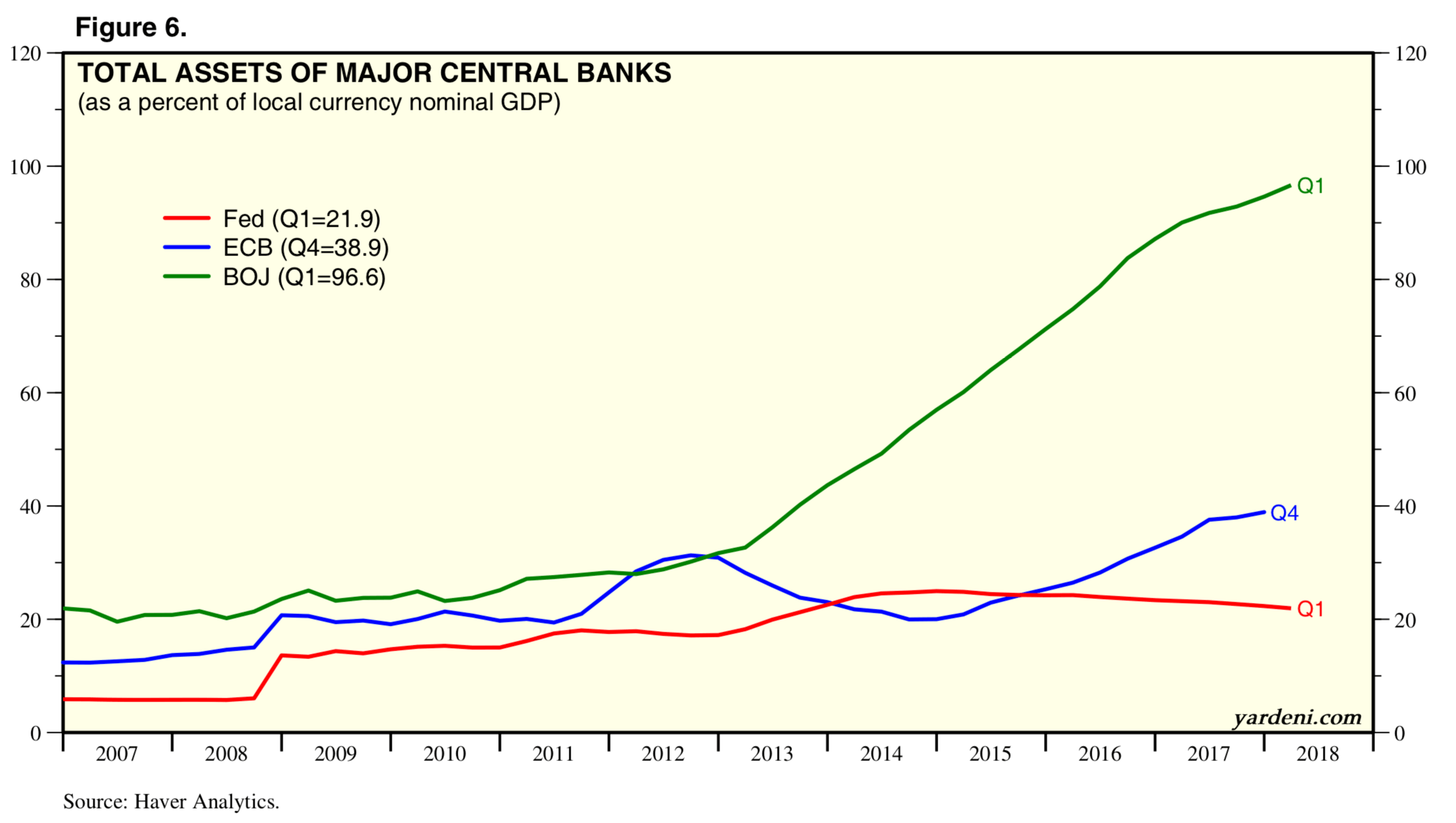

Okrem toho, akciové trhy by museli reagovať na QE všade rovnako. Ale nereagujú. Takto vyzerá porovnanie veľkosti súvah najväčších centrálnych bánk v pomere k veľkosti ekonomiky:

Zdroj: Yardeni Research

Bolo by teda logické predpokladať, že „akciová bublina“ bude najväčšia v Japonsku a najmenšia v USA.

Lenže akcie sú najdrahšie (merané ukazovateľom PE) v USA (S&P500 PE 23,60), najlacnejšie v Japonsku (MSCI Japan PE je 14,55 k 30.4.2018) a Európa je niekde „medzi“ (MSCI Europe PE k 30.4.2018 je 17,38).

Situuácia je evidentne komplikovanejšia, ako by sa na prvý pohľad mohlo zdať.

Čo je teda za rastom akcií?

Netrúfam si dať jednoznačnú odpoveď. Ale hlavné faktory sú podľa mňa 3.

V prvom rade už vyššie spomínaná cyklická povaha trhového vývoja – keď ceny klesnú príliš hlboko, nasleduje rast. Niekedy to môže trvať len krátko, niekedy dlhšie. Ale aktuálny bull-market nie je ničím zásadne výnimočný.

V druhom rade je tento rast cien podporovaný aj rastom ziskovosti firiem.

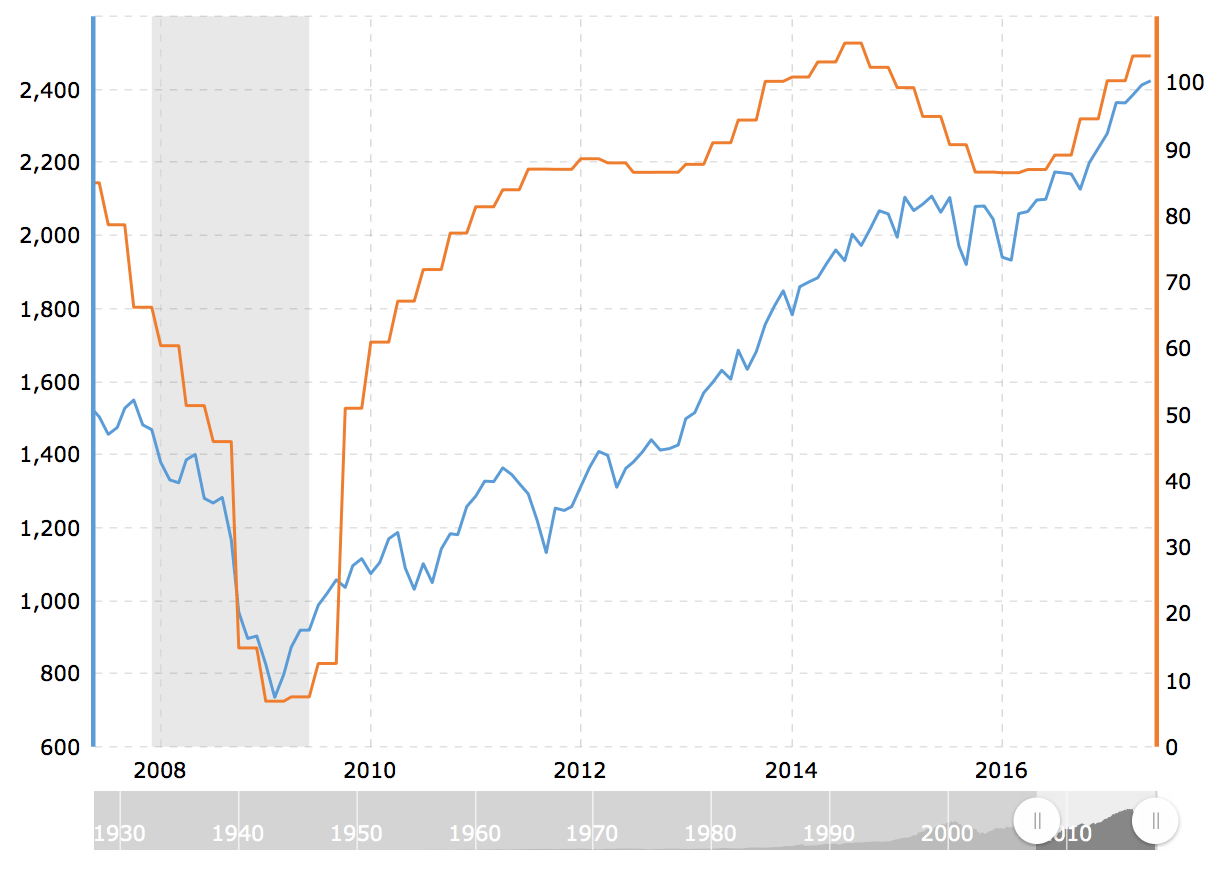

S&P500 (modrá čiara) vs ziskovoť (EPS – earnings per share, oranžová čiara)

Zdroj: Macrotrends

A ak rastie ziskovosť firiem, nie je dôvod, aby nerástla aj cena akcií.

Ako posledný faktor treba spomenúť pozitívne očakávania investorov – zatiaľ všetko nasvedčuje tomu, že mierny globálny ekonomický rast bude pokračovať aj v najbližšej budúcnosti.

Záver

Mnoho ľudí, analytikov, ekonómov, novinárov tvrdí, že finančné trhy, vrátane akciových, sú v bubline a že to spôsobili centrálne banky kvantitatívnym uvoľňovaním.

Minimálne v prípade akcií je situácia trochu komplikovanejšia.

To, že rast akcií nastal v čase nákupov dlhopisov a iných aktív centrálnymi bankami, ešte neznamená, že ho spôsobili centrálne banky (korelácia neznamená kauzalitu).

Podobné rasty cien akcií sme už v minulosti zažili aj bez kvantitatívneho uvoľňovania.

Nevyzerá to ani tak, že by investori vo veľkom prechádzali z dlhopisov do akcií.

Akciové trhy tiež nereagujú rovnako – v USA, kde QE už skončilo (hoci súvaha FEDu sa zatiaľ zmenšila len mierne), akcie stále rastú, v Japonsku, kde QE frčí na plné obrátky, nie sú akcie zďaleka také drahé.

Na druhej strane rastie ziskovosť firiem, čo je historicky jeden z najdôležitejších faktorov, ovplyvňujúci rast cien akcií.

V žiadnom prípade nechcem tvrdiť, že kvantitatívne uvoľňovanie nemá na akcie žiadny efekt. Na to je to príliš veľká operácia a bude ešte veľmi zaujímavé sledovať, ako to celé dopadne.

Tvrdiť však, že za rastom cien akcií sú primárne len centrálne banky, je podľa mňa chyba.

Photo: Flickr

[…] ste zaregistrovali, že americká centrálna banka pred niekoľkými rokmi ukončila QE a pomaly začína zvyšovať úrokové […]