V poslednej dobe sa rozmnožili informácie o tom, že vznikla bublina ETF. Napríklad:

ETFs Threaten to 'Amplify' Systemic Risk When Liquidity Dries Up

In a Down Market, ETFs Could Make Things Even Worse

The Rise of ETFs: A Bubble In The Making?

Valued for their simplicity, exchange-traded funds pose worrying risks.

No a minulý týždeň Bloomberg zverejnil rozhovor so skvelým investorom Michael Burrym, ktorý tvrdí, že indexové fondy mu pripomínajú deriváty naviazané na sub-prime hypotéky (Collateralized Debt Obligations), ktoré spôsobili ostatnú finančnú krízu.

Takéto články samozrejme vzbudzujú v ľuďoch obavy. A mne sa v inboxe začínajú množiť dotazy na tému ETF a bublina.

Poďme sa teda pozrieť na to, ako to v skutočnosti je.

ETF nie sú trieda aktív

ETF, ani indexový fond, nie je konkrétna investícia, ale len nástroj, ktorý umožňuje investovať do niektorej triedy aktív. Tak ako napríklad aktívne spravovaný podielový fond.

Bublina môže nastať v marihuanových akciách. Alebo v Bitcoine. Alebo v zlate. Alebo v akciách všeobecne.

Ale nie v ETF.

Pasívni investori investujú do rovnakých akcií ako aktívni

Pasívne fondy, trackujúce konkrétny index, investujú do celého trhu, alebo oblasti, ktorú daný index pokrýva. Investujú teda presne do tých istých aktív, ako aktívni investori, ktorí sa pohybujú v tomto segmente.

Napríklad investori v ETF-ku iShares MSCI ACWI, ktoré investuje do globálnych akcií, majú presne také isté portfólio, ako kolektívne vlastnia všetci aktívny investori do globálnych akcií. V tých istých váhach, pri tých istých aktuálnych cenách a podstupujú úplne rovnaké riziko.

Len to robia lacnejšie, jednoduchšie a daňovo výhodnejšie.

Akciové investície pasívnych investorov budú v bubline jedine vtedy, ak tam budú aj investície aktívnych investorov.

Vplyv pasívnych investorov nie je zďaleka taký veľký

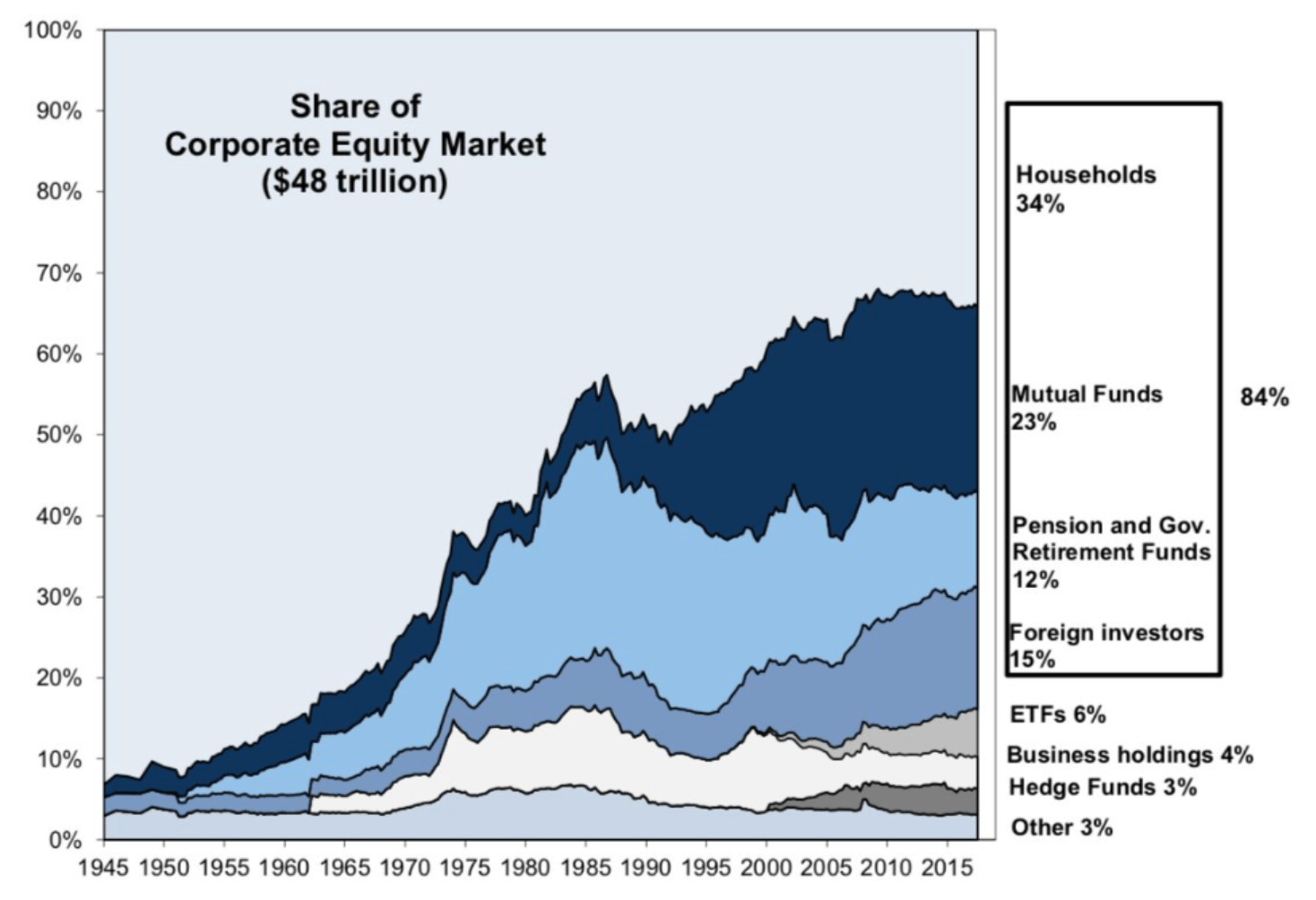

Popularita ETF a pasívneho investovania rastie. No celkový objem akcií, vlastnených ETFkami, je relatívne malý.

Zdroj: Goldman Sachs, via Ben Carlson

Ako vidno z grafu, ETF-ká "vlastnia" zhruba 6% celkových US akcií. John Bogle vo svojej poslednej knihe uvádza, že v roku 2018 pasívne fondy "vlastnili" zhruba 14% všetkých US akcií (ETF sú podmnožinou pasívnych fondov).

Aj keby teda pasívne fondy robili čosi "nekalé" (čo nerobia), ich vplyv na celkový trh zďaleka nie je taký veľký.

ETF neskresľujú ceny akcií

Klasickou námietkou kritikov pasívneho investovania, najmä voči fondom trackujúcim indexy vážené trhovou kapitalizáciou je, že nové peniaze plynú primárne do najväčších akcií. Tie potom rastú najviac. A nové peniaze idú do týchto akcií ešte vo väčšej miere a preto rastú ešte viac a tak vzniká bublina.

Technicky je to správne. Ale v prvom rade, ako už bolo písané vyššie, pasívne fondy vlastnia len malú časť trhu. A v druhom rade - aktívne fondy robia to isté, no vo väčšej miere:

Barrons's (via Michael Batnick) v jednom článku z minulého roka uvádza, že trhová váha firmy Apple v indexe S&P500 bola 3,55%, no až 3,68% v priemernom akciovom fonde, investujúcom do veľkých amerických akcií. Alphabet tvoril 3,01% indexu, no až 3,44% priemerného akciového fondu. A váha Amazonu v indexe bola 2,87% vs 3,40% v priemernom akciovom fonde.

S touto kritikou úzko súvisí tvrdenie, že pasívne fondy obmedzujú tzv. "price discovery", teda určenie fér trhovej ceny.

Trhové ceny vznikajú na základe miliónov obchodov medzi miliónmi obchodníkov. Kritici pasívneho obchodovania tvrdia, že takéto fondy tento proces obmedzujú, keďže obchodujú len veľmi málo, resp. "tupo" akceptujú aktuálnu trhovú cenu. Tým pádom ceny neodrážajú reálnu situáciu a kondíciu firiem a sú skreslené.

Analyzovanie jednotlivých investícií, aktívne obchodovanie a investovanie na základe týchto analýz je pre fungovanie finančných trhov nesmierne dôležité. Vždy bude potrebné a vždy tu bude. A pasívne investovanie túto oblasť neohrozuje.

Realita je taká že celkový objem obchodovania príchodom pasívnych fondov nijako výrazne neutrpel.

V roku 2019 sa na NYSE (New York Stock Exchange) denne zobchoduje zhruba 4 miliardy akcií. V roku 1990 to bolo 156 miliónov.

Z toho obchody s ETF tvoria asi 25% a samotné prílevy a odlevy peňazí z a do ETF len asi 5%. Takže zostáva dostatočne veľký počet obchodov na tvorbu realistických cien.

ETF nespôsobia pád trhu

Často sa tiež spomína názor, že v prípade paniky začnú investori v ETF predávať všetci naraz a to spôsobí pád trhu.

Úprimne povedané - neviem si predstaviť situáciu, kedy budú predávať špecificky len investori v ETF. Ak bude "dobrý dôvod" na predaj, predávať budú aj investori v aktívnych podielových fondoch, aj investori do individuálnych akcií. V tomto sme všetci na jednej lodi.

Ak by sa aj z nejakého záhadného dôvodu stalo, že predávať budú len investori v ETF (čo sa nestane), ETF držia len malú časť celkového trhu, takže dopad by nebol veľký.

Michael Burry vo vyššiespomínanom rozhovore uvádza:

"Čo potenciálne zhorší situáciu je nemožnosť zatvoriť derivátové pozície a naked buy/sell stratégie, ktoré tak veľa z týchto fondov používa na replikovanie tokov a cien každý deň. Základný princíp je tu rovnaký ako ten, ktorý spôsobil krach trhov v roku 2008."

A má pravdu.

Lenže toto sa týka investovania pomocou derivátov, nie špecificky ETF. Samozrejme sú aj ETF, ktoré na replikovanie indexov a realizáciu stratégie používajú deriváty, a presne toto im hrozí.

No z celkového objemu aktív v ETF predstavujú len okolo 2%.

A preto všetkým svojim klientom odporúčam ETFká, ktoré používajú fyzickú replikáciu, sú dobre diverzifikované a vysokolikvidné.

Záver

Dnes už máme veľmi dobre popísané dôvody, prečo sa investorom nedarí tak dobre, ako by sa mohlo: vysoké poplatky, príliš veľa obchodovania, nejasné a komplikované investičné stratégie, podpriemerné investičné výnosy, zdaňovanie.

ETFká eliminujú všetky tieto problémy.

Sú dokonalé? Nie sú - pred poklesom trhov investorov nijako neochránia. No keď budú trhy rásť, investori drvivú väčšinu tohto rastu získajú pre seba. Investovaním do akciových ETF totiž investori investujú do akciových trhov. A akciové trhy sa takto správajú.

Je preto bizarné obviňovať ETFká zo spôsobenia krachu na trhoch. V roku 1929 žiadne ETFká neexistovali, ani počas bear marketov v 40-tych a 70-tych rokoch minulého storočia. Tak prečo práve teraz?

Skôr mi to pripadá ako výhovorka ľudí, ktorých ETF existenčne ohrozujú - správcov a predajcov zlých aktívne riadených fondov : "Je síce pravda, že dosahujeme hlboko podpriemerné výnosy a máme vysoké náklady, ale ETF SÚ BUBLINA!!!!"

Ak chcete vedieť, z akých fondov si postaviť kvalitné investičné portfólio, prečítajte si tento článok.

tu je jeden zaujímavý článok na danú tému

http://www.vltavafund.com/cz/analyzy/pasivniinvestovani

Gladiša ako autora mám rád, ale jeho averzia proti pasívnemu investovaniu je mi trošku smiešna. Chápem jeho pohľad na vec, že investor do PI prichádza o základnú výhodu hodnotového investovania a síce bezpečnostný vankúš a chápem aj jeho argumenty v článku, ale skutočne si nemyslím, že PI je hrozba. A čo viac, myslím si, že je to fakt jediný nástroj, ktorý majú investori v SR k dispozícii, aby si sporili a neboli vyciciavaní bankami. Zdieľam názor Vladimíra a príde mi niekedy až komické ako sa straší s ETF. Konieckoncov aj Gladiš má svoj fond, takže ten jeho článok je tiež dosť subjektívny. Nikomu názor netreba brať, vždy sa nájdu argumenty pre aj proti, ale toto zastrašovanie mi príde fakt pritiahnuté za vlasy. Investovanie je stále hlavne o psychológii a či si aktívny investor alebo pasívny ak raz nemáš dôveru v to čo robíš tak začneš v panike predávať pri poklesoch tak či tak. Filozofia PI je krásna, že stanov si cieľ, vyber vhodnú kombináciu aktív a investuj pravidelne, ale reálne by som chcel vidieť koľko percent investorov sa jej drží, hlavne keď trhy klesnú o 30+% takže v konečnom dôsledku sú aj tí pasívni investori často aktívni. Takže ako sa spieva v jednej pesničke od Jaxi Taxi – zachovajte paniku, ale v kľude prosím Vás 🙂

No na Gladišovom mieste som radšej ticho, ten jeho fond má tak akurát podpriemerné výsledky…nech zverejní čisté zhodnotenie po poplatkoch za uplynulé roky od krízy a uvidíme „performance“… aj „hviezdny“ hedge fond od infinity ocenený ako najlepší hedge fond už narazil na realitu a odpísal dosiahnuté zisky…jedna väčšia katastrofa ako druhá, hlavne že manažéri majú hviezdne prednášky o fungovaní trhov a vyberaní čerešničiek na trhu, samozrejme tých najlepších no realita je hlboký podpriemer trhu…nechápem kto si ešte prednášku od takýchto manažérov aj zaplatí…