Základom úspešného zrealizovania čohokoľvek sú správne (teda realisticky) nastavené očakávania. To platí aj pri investovaní. Čo však očakávať od akciových trhov? Nikto nevie predpovedať, čo ceny akcií urobia zajtra, o týždeň alebo o mesiac. Pre dlhodobých investorov je však historický vývoj cien celkom slušným vodítkom. Čo nám teda hovorí minulosť?

Teoreticky by sme mali byť všetci bohatí

Od roku 1871 do roku 2015 priniesli americké akcie* hrubý výnos 8,95% ročne (vrátane dividend, nezahŕňa spready a rôzne poplatky). Po očistení o infláciu je to 6,76% ročne**

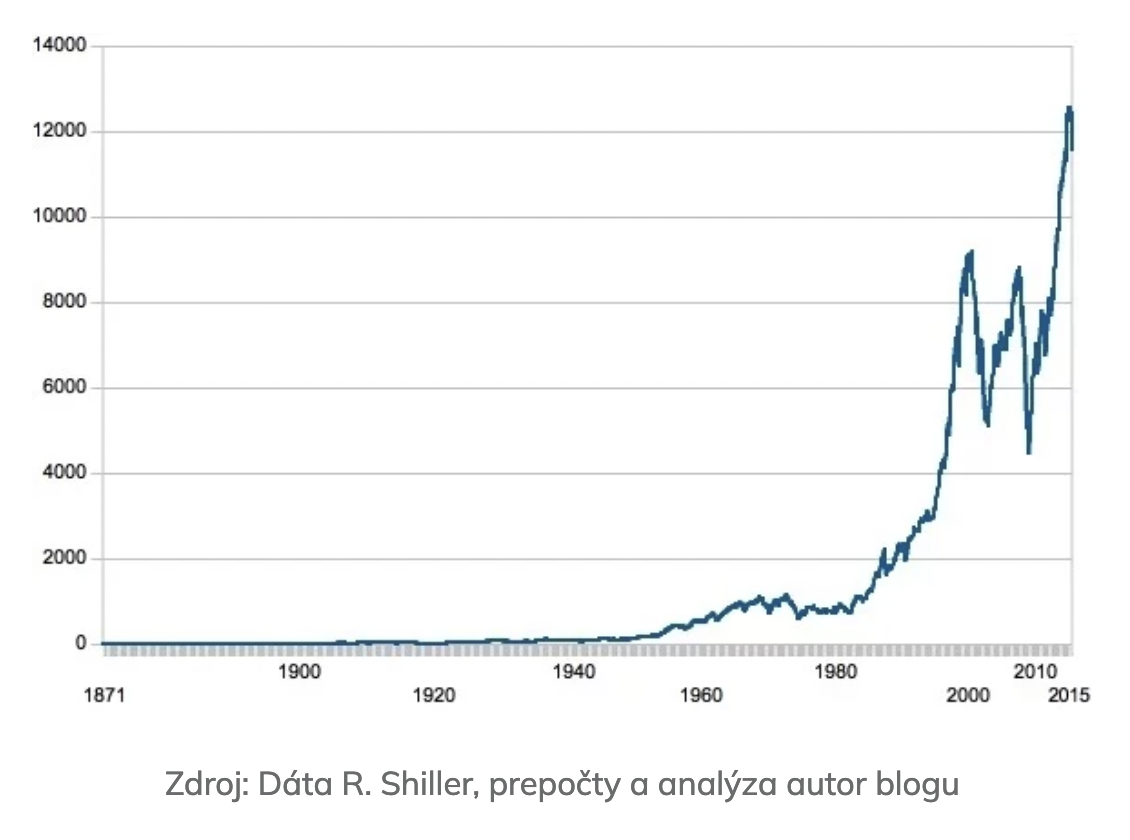

Zmena reálnej hodnoty 1 USD zainvestovaného do akcií v r. 1871

Ak by ste (alebo niektorý z vašich vizionárskych predkov) zainvestovali v januári 1871 1 USD do akcií, jeho dnešná (september 2015) reálna hodnota (v dnešných peniazoch, očistená o infláciu), vrátane reinvestovaných dividend, by bola 11.541 USD!!!

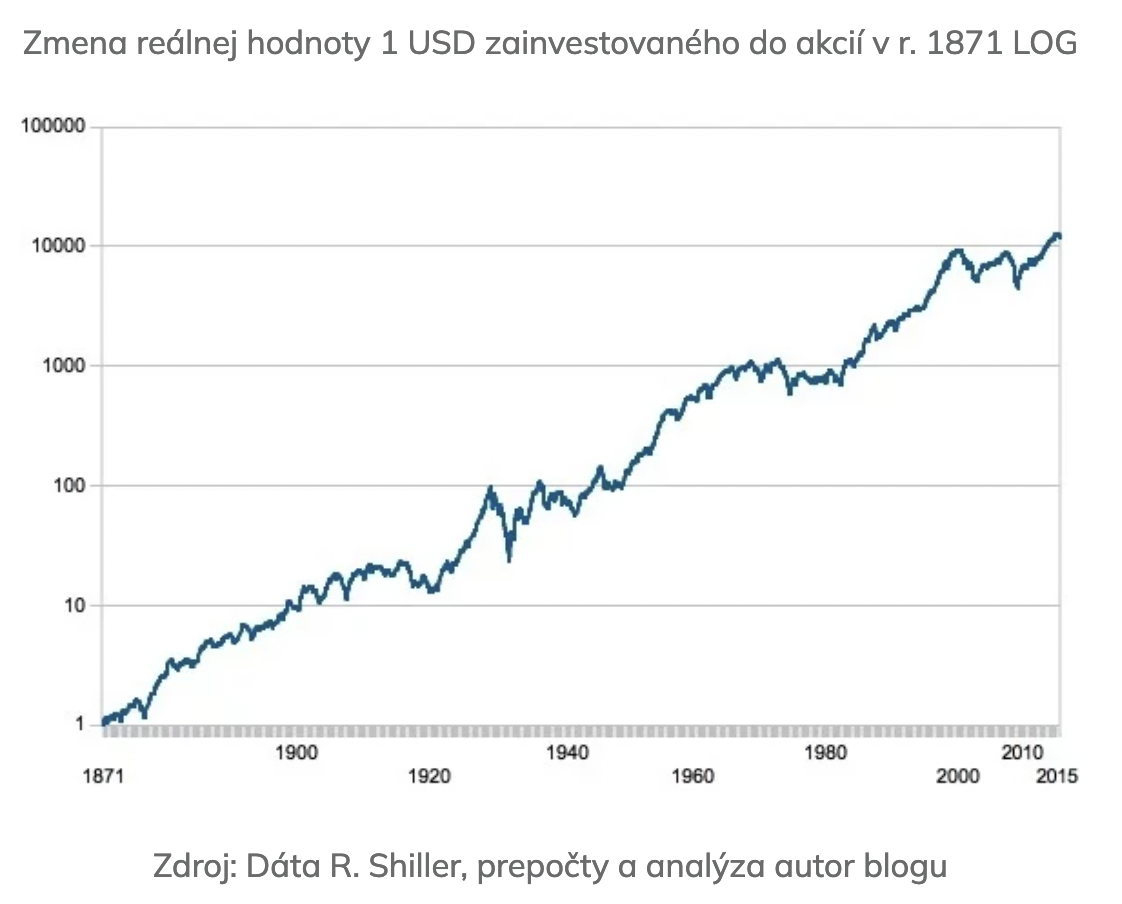

Vzhľadom na obrovský rast (z 1 na 11.000) však takéto zobrazenie výrazne skresľuje to, čo sa z akciami reálne dialo – vyzerá to tak, že v prvej polovici obdobia akcie takmer nerástli a boli veľmi stabilné a v druhej polovici sa naštartoval mohutný rast cien a veľká volatilita. Pozrime si teda ešte raz to isté ale na logaritmickej Y osi :

Na tomto grafe pekne vidno, že akcie nielenže rástli aj v prvej polovici obdobia, ale že tempo rastu je veľmi stabilné (logaritmické zobrazenie v tomto prípade znamená, že rast o prvých 100% má rovnakú váhu ako rast o druhých 100% atď.). Pozoruhodné je, že tempo rastu cien akcií sa prakticky nemení, napriek tomu, že týchto 144 rokov zahŕňa všelijaké globálne aj lokálne politické, ekonomické a vojenské nepríjemnosti. Akciový trh je, jednoducho povedané, stroj na peniaze.

Málokto z nás (trúfam si povedať, že takmer nikto) však nežije 144 rokov, aby si užil výsledky svojho skvelého rozhodnutia z roku 1871. Takisto po vizionárskych predkoch ako keby sa zem zľahla. Neostáva než spoliehať sa na seba a pozrieť sa na kratšie investičné obdobia.

Za posledných 144 rokov neexistuje 40 perióda***, kedy by akcie, po očistení o infláciu, prerobili. Dalo by sa namietať, že 40 rokov je stále príliš veľa. No mladý 25 ročný človek má pred sebou minimálne 40 rokov, kým bude môcť ísť (podľa aktuálnych pravidiel) do dôchodku. Preto by mladí ľudia mali podľa mňa investovať čo najviac svojich peňazí do akcií.

To isté platí aj pre 30 ročné periódy a s jedným prižmúreným okom takisto pre 20 ročné periódy (najhorší výsledok bol, že akcie udržali kúpnu silu). Preto by ľudia, ktorí majú 40 – 45 rokov, tiež nemali váhať a začať investovať. 20 rokov je stále dosť dlhý čas.

Ak budeme investičný horizont skracovať pod 20 rokov, situácia už nebude taká ružová – minimálne výnosy klesajú, stúpa počet periód, ktoré skončili v strate, narastá volatilita výnosov. Preto by investičný horizont investora nemal klesnúť pod 5, radšej však pod 10 rokov.

Zaujímavým faktom je, že kratšie investičné horizonty, napriek tomu, že priemerné výnosy stúpajú, nekompenzujú investorov dostatočne za riziko (volatilitu), ktoré podstupujú. Napr. skrátením horizontu zo 40 na 10 rokov stúpne síce priemerný výnos o 0,36% p.a., volatilita však narastie takmer 4-násobne. Investovať do akcií na 6 mesiacov je potom už čistý nezmysel.

Všetci však bohatí nie sme. Tu je dôvod.

B. Graham vo svojej knihe Intelligent Investor prvý krát prirovnal akciový trh k manio-depresívnemu chlapíkovi menom Mr. Market. Tento človek za vami chodí každý deň a ponúka, že vám akcie predá, alebo ich od vás kúpi, za cenu, ktorú určuje on. Vy od neho môžete kúpiť, môžete mu predať, alebo – ak chcete – môžete ho úplne ignorovať. Nenahnevá sa na vás. Väčšinou sú jeho ceny v poriadku. No niekedy, keď má manickú fázu, vie svoje ceny vyšpičkovať do neuveriteľných výšok. Inokedy je zase v hlbokej depresii a ceny, ktoré ponúka, sú smiešne nízke.

Táto jeho náladovosť spôsobuje volatilitu cien akcií, a možnosť masívneho poklesu cien väčšinu ľudí od investovania do akcií spoľahlivo odradí. Hrá tu veľkú úlohu psychológia – ľudia majú tendenciu uprednostňovať také situácie, kde nehrozí strata (akéhokoľvek druhu), pred situáciami, kde by mohli niečo získať. Veľa štúdií ukázalo, že strata má až 2 krát silnejší efekt na psychiku človeka než zisk. Preto sa tak dobre predávajú životné poistky a konzervatívne investičné fondy.

Čo ak sa stroj pokazí

Medvedí trh je definovaný poklesom o viac ako 20% od poslednej najvyššej dosiahnutej hodnoty (neviem prečo práve 20, nepýtajte sa ma). Oficiálne sa skončí vtedy, keď sa pokles zastaví a ceny vzrastú o 20% (od najnižšie dosiahnutej úrovne v danom medveďom trhu).

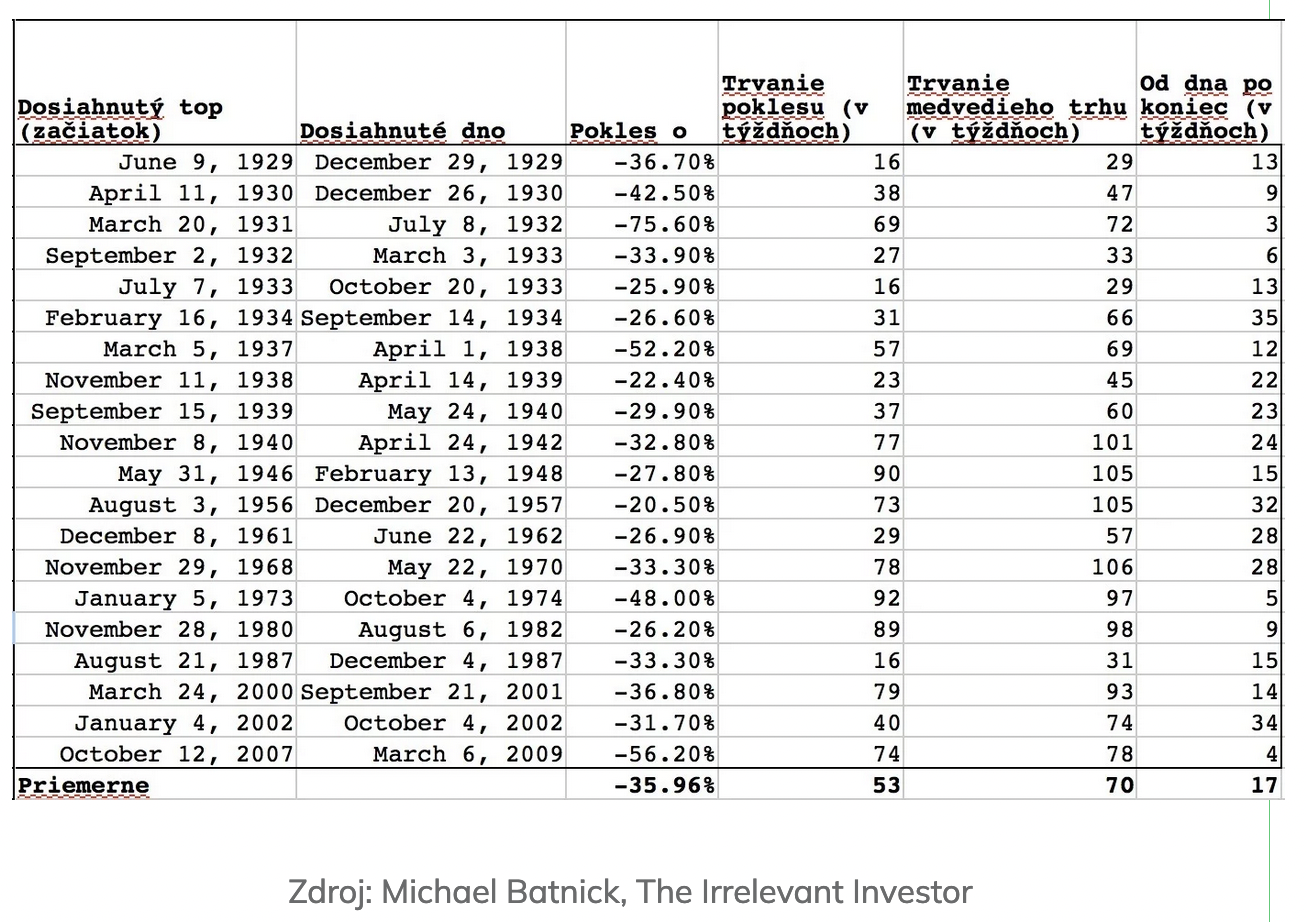

Michael Batnick zanalyzoval všetky medvedie trhy na amerických akciách v rokoch 1929-2009****. Tu sú výsledky :

Počas skúmaných 80 rokov nastalo 20 poklesov o viac ako 20%. Priemerne teda raz za 4 roky investori zažijú medvedí trh. Treba s tým rátať. Priemerný pokles bol o takmer 36%, no najväčší bol o viac ako 75%. Ako hovorí Ch. Munger – Kto neznesie dočasný prepad hodnoty akcií o viac ako 50%, mal by sa investovaniu do akcií vyhnúť. Priemerná dĺžka trvania medvedieho trhu bola 70 týždňov (takmer 1,5 roka), najdlhší však vydržal viac ako 2 roky. To môže byť pre mnohých ľudí neznesiteľne dlho. Ako povedal J.M. Keynes – Trhy môžu zostať iracionálne oveľa dlhšie ako ste vy schopní zostať solventní.

Zhrnutie

- akciový trh je z dlhodobého hľadiska stroj na peniaze

- dlhodobé investovanie do akcií je asi najrozumnejší spôsob, ako si normálny človek, ktorý nemá obrovské príjmy, môže vybudovať solídny finančný majetok

- akciový trh je volatilný a je treba rátať s poklesmi väčšími ako 20% zhruba raz za 4 roky

- je dobré mať nejaký rozumný plán, čo urobiť, ak taký pokles príde

- nikto nevie, čo urobí akciový trh v budúcnosti, ale keďže to takto funguje už 144 rokov, zrejme to nejako podobne bude fungovať aj v budúcnosti

* je to síce len jedna geografická oblasť, ale zároveň jeden z najstarších akciových trhov, máme najlepšie dáta, a tvorí viac ako polovicu svetovej trhovej kapitalizácie

** zdroj dát prof. Shiller, prepočty a analýza autor blogu

*** Nejde o kalendárne roky, periódy sú brané po mesiacoch. Príklad 40 ročnej periódy je napr. február 1900 – február 1940, berie sa vždy posledný deň v mesiaci

**** Analýza bola robená len na price indexe (neberie do úvahy dividendy).