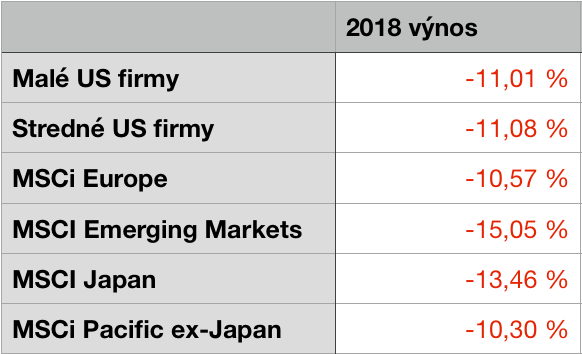

Začiatok nového roka je vždy dobrý čas na obzretie sa, aký vlastne bol rok predchádzajúci.

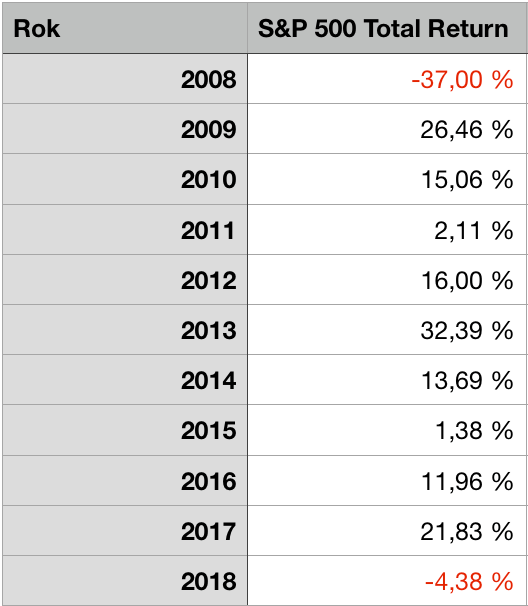

2018 sa zapíše do histórie ako rok, kedy americké akcie po dlhých 9 rokoch rastu „konečne“ zaznamenali stratu.

Pomerne veľkú časť roka to vyzeralo, že aj 2018 dopadne z hľadiska výnosov pozitívne – ešte 20. septembra bol index v pluse viac ako 11% a dosahoval svoje historické maximum.

Zdroj: Blackrock

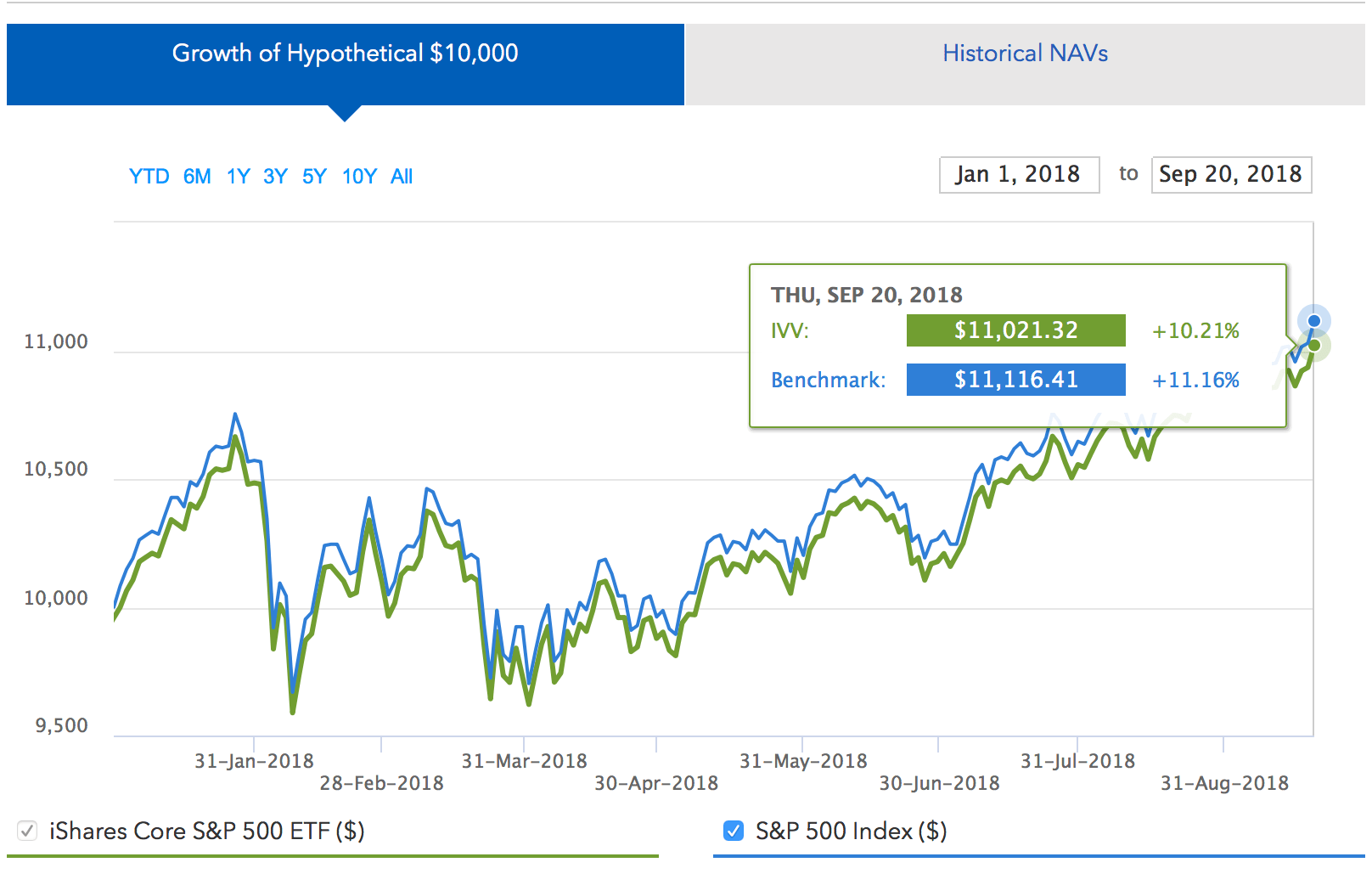

V nasledujúcich mesiacoch však prišiel prudký pád a do Vianoc index stratil takmer 20%.

Zdroj: Blackrock

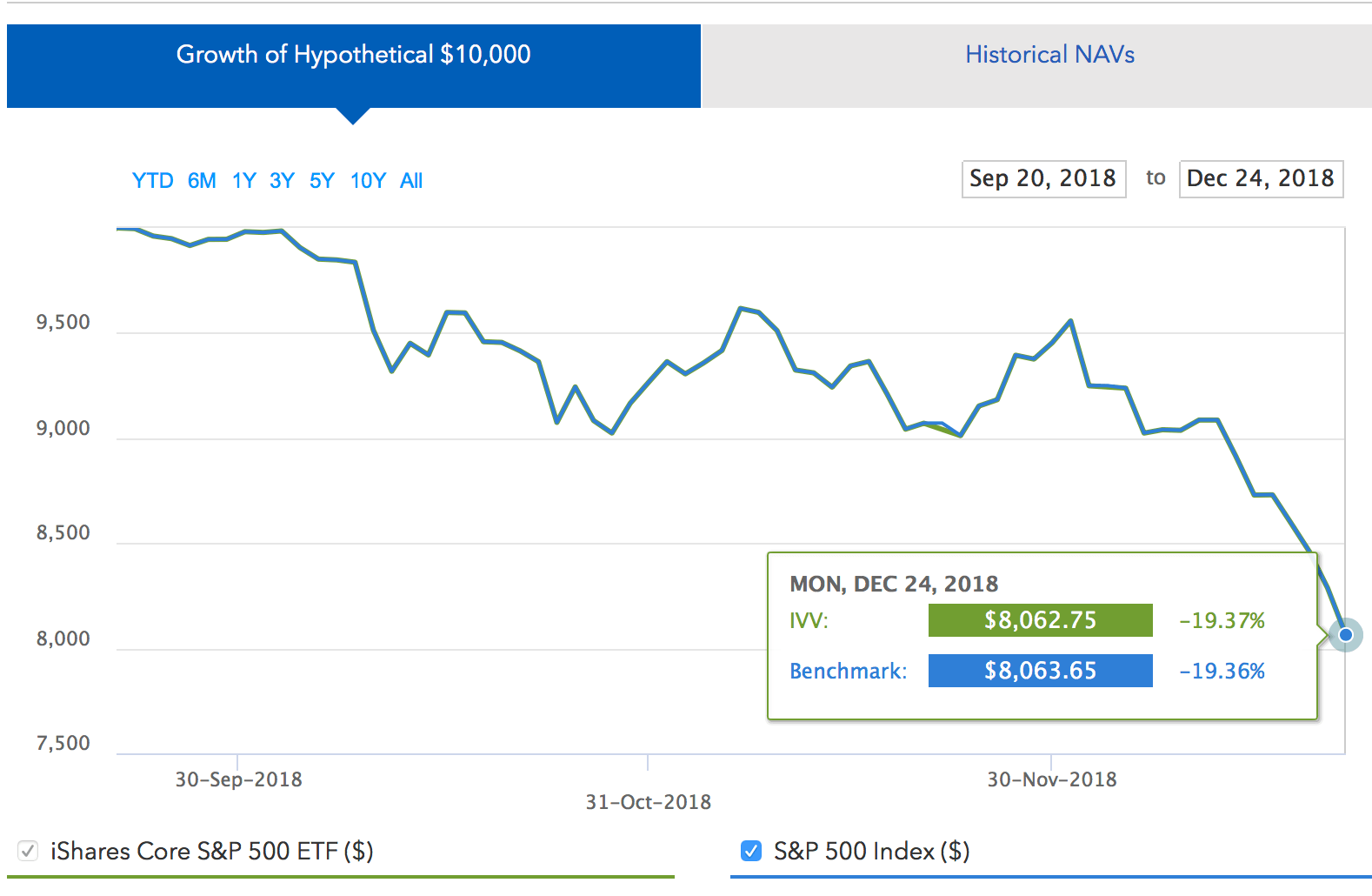

Pred stratami sa nebolo kde skryť, pretože klesalo všetko.

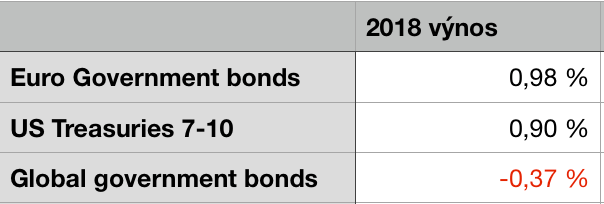

Vládne dlhopisy v portfóliu však situáciu zachraňovali.

Veľmi zaujímavé je, že hoci akcie veľkých amerických firiem (S&P 500) boli pred septembrovým pádom zo všetkých akciových tried najdrahšie (merané ukazovateľom P/E), klesli najmenej. Globálna diverzifikácia výnosom portfólií nepomohla ani v roku 2018.

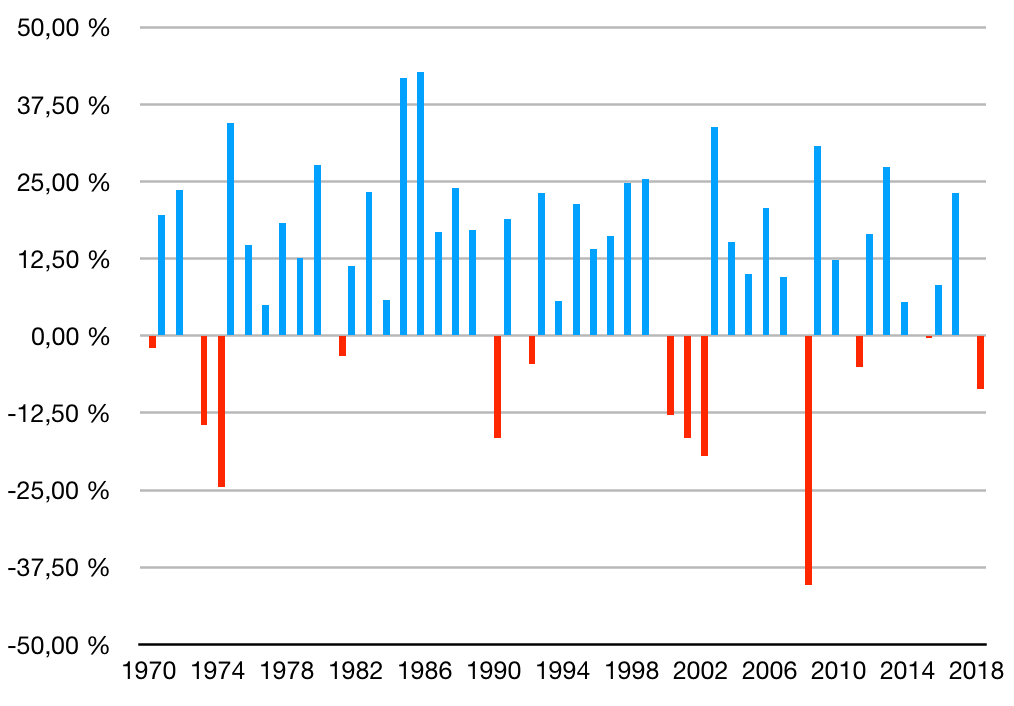

Globálne akcie, merané indexom MSCI World, klesli v roku 2019 o 8,71% v dolárovom vyjadrení. Takto vyzerajú výnosy indexu za posledných 48 rokov:

V eurovom vyjadrení bola strat MSCI World, vďaka posilovaniu USD voči EUR, prijateľnejších -3,60%.

Prečo akcie klesli? Ťažko povedať – môže na to byť veľa dôvodov. Najčastejše sa spomínajú rastúce úrokové sadzby, obchodná vojna USA s Čínou, či potenciálna ekonomická recesia. Vyberte si.

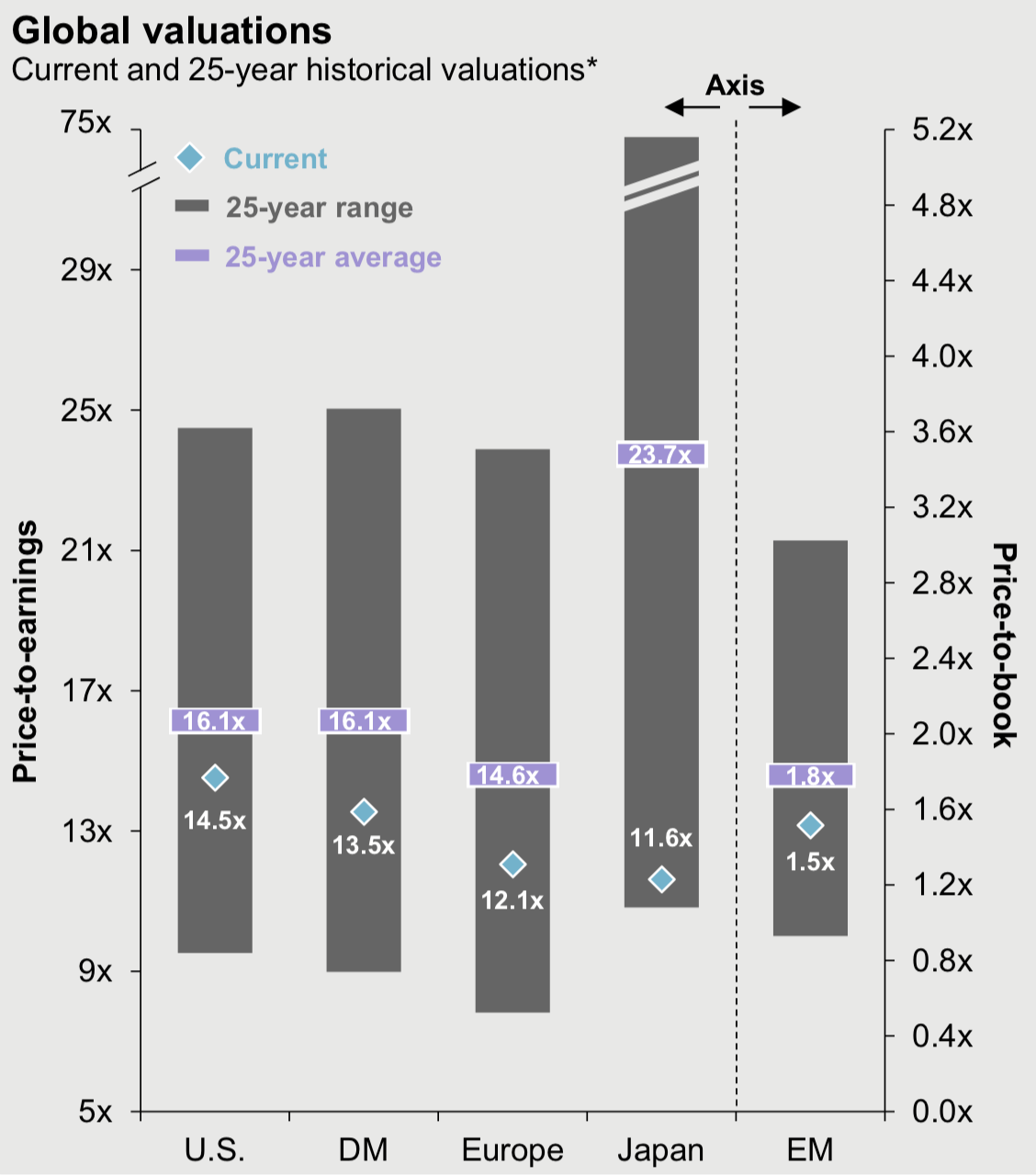

Napriek tomu, že ziskovosť veľkých amerických firiem v roku 2018 vzrástla o 26% (a zisková marža o 12%), hodnota akcií, meraná ukazovateľom P/E klesla – z úrovne takmer 25 na začiatku roka 2018 sa dostala až pod hodnotu 20 aktuálne. To ukazuje, že „trhy“ očakávajú zníženú ziskovosť v tomto roku, príp. spomalenie ekonomiky.

Forwardové P/E kleslo pod dlhodobé priemerné úrovne.

Zdroj: JPMorgan

To na jednej strane naznačuje, že akcie sú lacné. No len za podmienky, že sa naplnia odhady ziskovosti, na základe ktorých je tento ukazovateľ počítaný. Ak príde ku spomaleniu ekonomiky tento rok a zníženiu ziskovosti firiem, poklesy cien môžu pokračovať.

Nevyhláseným kráľom roka 2018 sa stal starý dobrý, inflačný, ničím nekrytý, centrálnou bankou v obrovských objemoch tlačený americký dolár, ktorý dosiahol výnos (meraný 3-mesačnými US Treasuries) okolo 1,40%. Hodnota dolára voči košu ostatných mien vzrástla o 6,18%, a okrem japonského jenu to bola jediná mena, ktorej hodnota voči ostatným v roku 2018 rástla.

Na opačnej strane stoja králi roka 2017 – kryptomeny, ktoré v roku 2018 zažili totálny výpredaj:

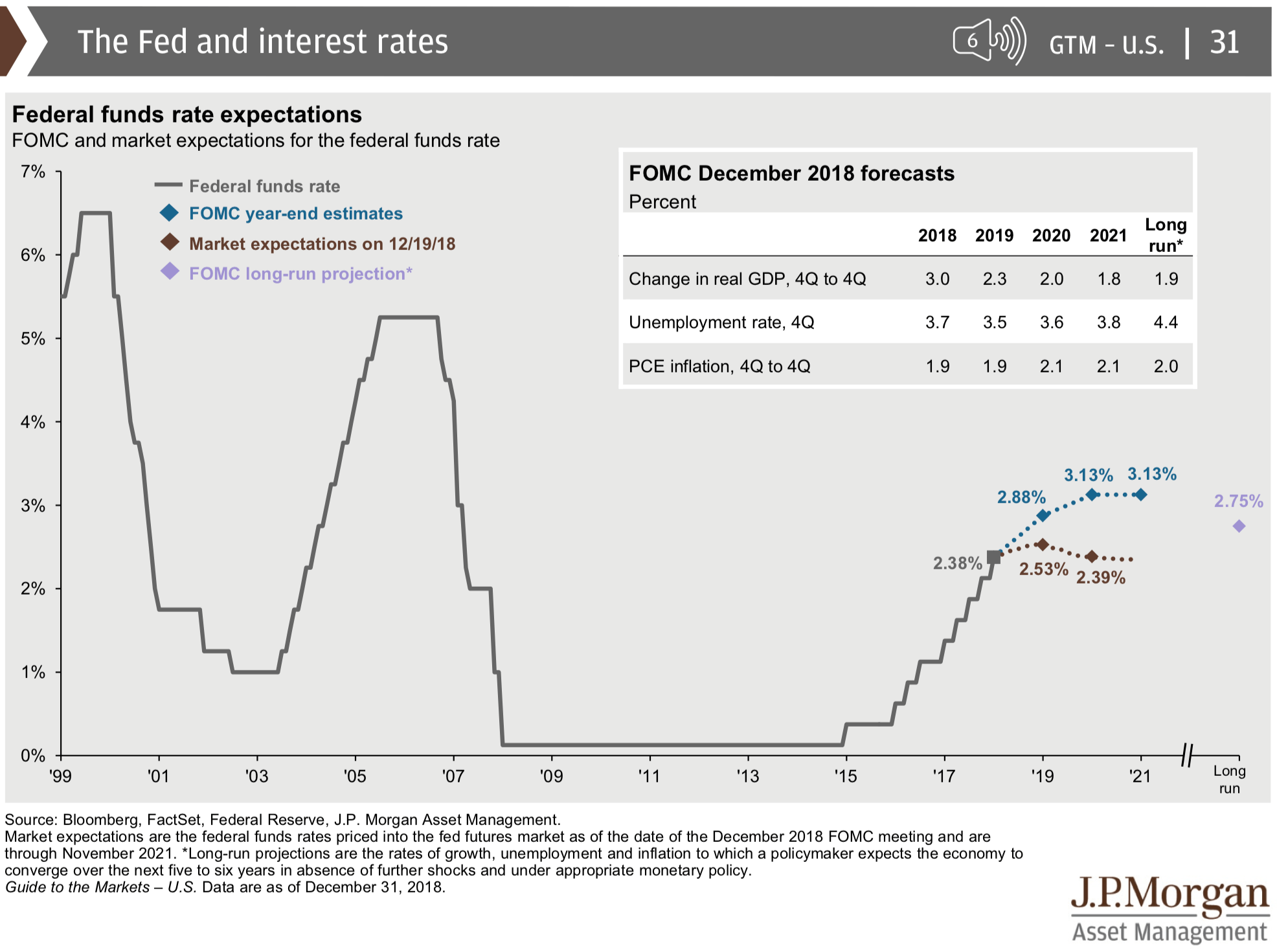

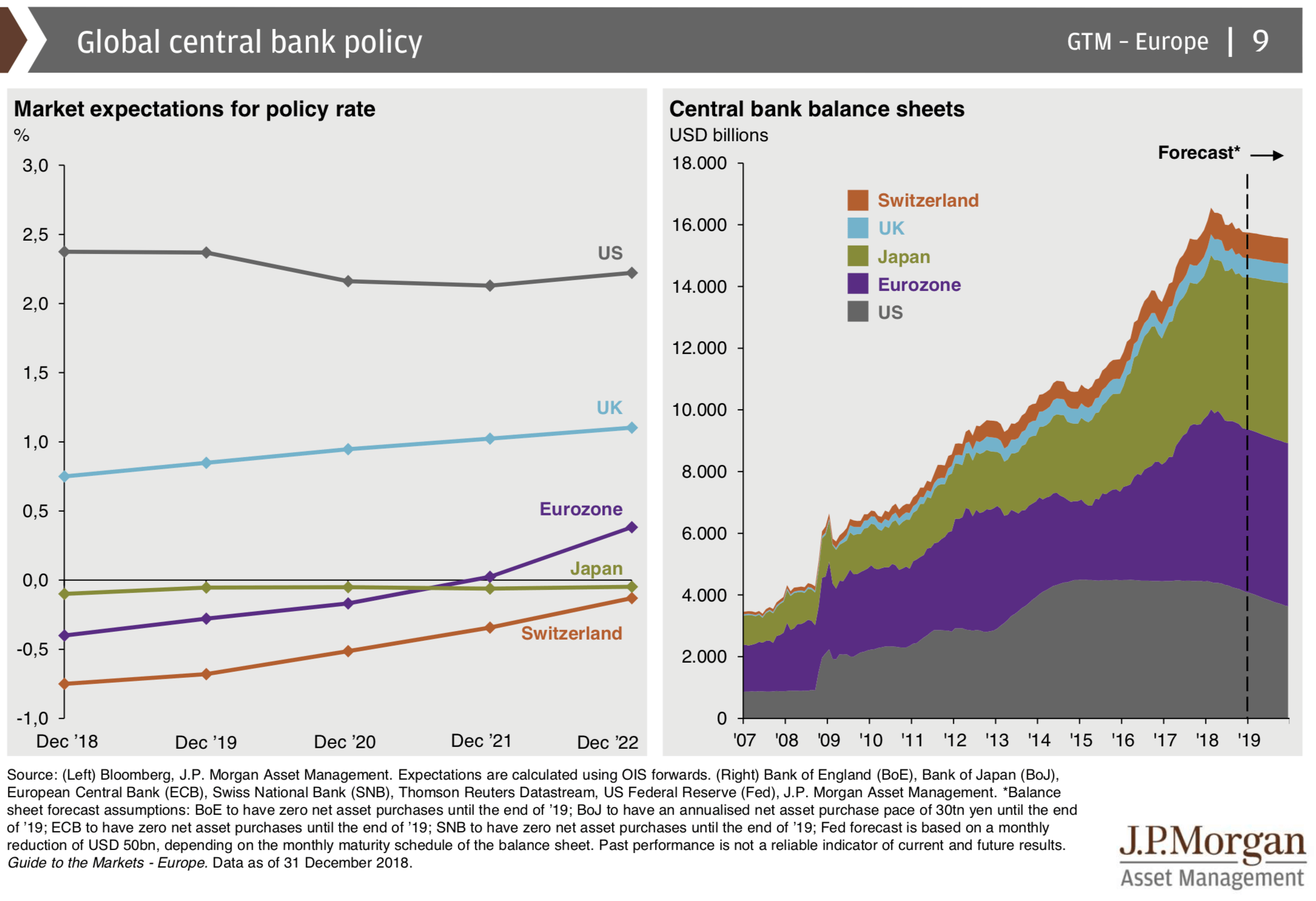

Dôležitým „hráčom“ aj v minulom roku boli centrálne banky. Americká Fed aj v roku 2017 niekoľko krát zvýšila svoju kľúčovú úrokovú sadzbu.

Zdroj: JPMorgan

Napriek pôvodným zámerom to po nedávnych vyjadreniach šéfa banky vyzerá tak, že k ďalšiemu zvyšovaniu budú pristupovať veľmi opatrne. Po poslednom zvýšení US sadzieb sa reálne dolárové úrokové sadzby dostali mierne nad nulu prvý krát po približne 10 rokoch.

Reálne kľúčové úrokové sadzby centrálnych bánk v ostatných veľkých ekonomikách zostanú záporné zrejme aj v tomto roku.

Zdroj: JPMorgan

Rozhodujúcou otázkou na rok 2019 podľa všetkého zostáva, či príde k recesii. Odpoveď na ňu vôbec nie je taká jednoduchá.

Európska aj čínska ekonomika začína spomaľovať, USA, Japonsko či UK zatiaľ vyzerajú relatívne dobre.

Bear markety (poklesy akcií o 20% a viac) ale neznamenajú, že automaticky nasleduje ekonomická recesia.

Od roku 1929 doteraz zaznamenali americké akcie 21 „bearov“ (vrátane tohto), no recesia po nich nastala len v 11 prípadoch. Ostatný takýto pokles nastal v roku 2011, kedy od 1.5. do 3.10 index klesol o viac ako 20%. Recesia však neprišla, a index odvtedy narástol o 240%.

Nezamestnanosť je síce na rekordne nízkych úrovniach a mzdy pomaličky rastú. Inflácia je však stále nízka, ako aj reálne úrokové sadzby.

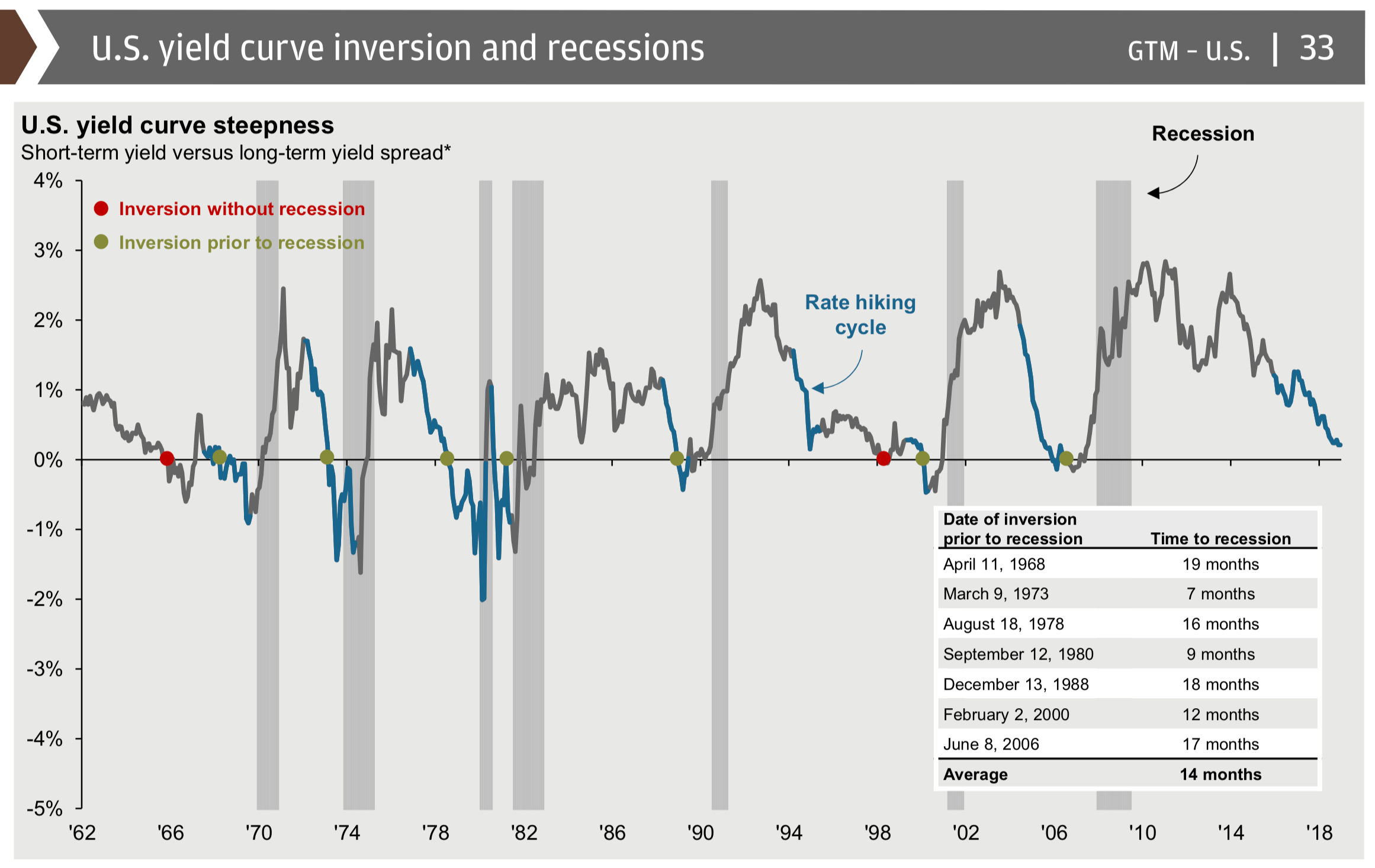

Okrem potenciálnej obchodnej vojny môže problém spôsobiť aj inverzia úrokovej krivky (teda, že krátke úrokové sadzby budú vyššie ako dlhé úrokové sadzby, v tomto prípade sú to 2-ročné vs 10-ročné dolárové úroky). Debatu o tom, prečo by to mohol byť problém, si necháme na inokedy.

Od 60 rokov takáto situácia v USA nastala 9 krát, pričom v siedmych prípadoch nasledovala recesia.

Zdroj: JPMorgan

9 prípadov je však zrejme príliš malý počet na robenie nejakých ďalekosiahlych štatistických záverov. Okrem toho krivka inverzná ešte stále nie je, a v tých prípadoch, keď po inverzii recesia skutočne nastala, v priemere to trvalo ešte 14 mesiacov.

Avizované spomalenie dvíhania US úrokových sadzieb by tiež mohlo inverziu oddialiť, resp. ju úplne eliminovať. Uvidíme.

Recesia skôr, či neskôr nastane. A či to bude v tomto roku, zistíme už relatívne skoro.

Každopádne, globálne akcie (MSCI World) od Vianoc 2018 posilnili o takmer 7% a americké (S&P 500) o takmer 10%. Bude to zaujímavé.

[…] tom, ako rok 2018 dopadol z hľadiska investovania, som písal minulý týždeň. Akcie prvýkrát po dlhej dobe zaznamenali stratu, čo nepochybne prekvapilo mnohých investorov […]

Ale no, 26.12. na low nalial penzíjny fond miliardy a trh odvtedy ide hore? To znie ako sorosstyle správa. Nejaké dáta?

Čo sa týka nezamestnanosti, tak tuším aj na Vašom blogu som videl článok, že nie je graf ako graf. Keď Vás niekto chce oklamať grafom tak to spraví bez problémov, problémik aspoň v USA je taký, že dlhodobo nezamestnaných do týchto čísiel nezapočítali. A len čo ja viem v roku 2018 prišlo o prácu cez 100 tisíc ľudí(GM,F,GE,SBUX,WFC etc, ). Tak isto práca vrátnika alebo zamestnanca skladu nemôžu miešať s IT odborníkom. (tým sa nikoho nechcem samozrejme dotknúť) len tým chcem povedať, že je rozdiel zamestnať 1000 manažérov s platom 120 k USD a 1000 robotníkov s minimálnou mzdou. Ktorá skupina z môjho ,,hokus-pokus“ príkladu stimuluje ekonomiku viacej ? Jasné, že Osoba so 120 tisíckami ročne.

Myslím si, žeby trhy padali aj naďalej keby 26.12. penzíjny fond (banky Wells-Fargo tuším), nenalial 64 miliard USD, načo samozrejme algoritmy a aj obyčajní investori zareagovali pozitívne. Osobne si myslím že bez centrálnych bánk to dlho nepotiahneme. Tak isto globálnu ekonomiku považujem za veľmi slabú, najväčší strach mám o Nikkei – kde je Centralna banka Japonska väčšinovým vlastníkom etf-iek ktoré trackujú index. Keď začnú predávať a oni raz budú musieť ten index zmizne z povrchu zemského.

V európe sledujem Deutsche Bank, je to 4 najväčšia banka sveta ak sa nemýlim (teda aspoň bola niekedy) haha. Tých 50 triliónov,čo majú v účtovných knihách v derivátoch, to je sila – i keď ich nominálna hodnota je samozrejme omnoho nižšia, môže to spraviť ,,harakiri“ s celým eurom.

Inflácia, tu by som akože chcel zložiť poklonu všetkým centrálnym bankám, ako pri tom kvante peňazí čo tlačia (napr ECB 2018-2019 2.6 triliona €) a čo vytvárajú komerčné banky cez fractional reserve lending, ako dokážu udržať infláciu pri takých nízkych percentách. Infláciu vidieť len na cene aktív, Ackiový trh, nehnuteľnosti (veď skúsme si kúpiť domček v BA a zadĺžime sa na pol života a to sme ešte dobre natom). Zlato tuším Nikson odstrihol dolár od zlata v 1970, vtedy ste si vedeli vymeniť 50 USD za uncu zlata, teraz po 49 rokoch je to 1290 USD.

Ale chválim tento blog, síce som si všimol,že je prevažne orientovaný na pasívne investovanie pomocou ETF (čomu ja nefandím) chápem, že je to stále najlepšia cesta ako investovať pre niekoho kto nechce stráviť nad účtovníctvom individuálnych firiem hodiny a hodiny denne.

Michal

Chválim autora a ďakujem za článok.