2.8.2018 spoločnosť Apple dosiahla historický míľnik – stala sa prvou americkou spoločnosťou s trhovou kapitalizáciou prekračujúcou 1 bilión dolárov.

Hoci Apple nie je prvou firmou na svete, ktorej sa to podarilo, stále ide o veľmi výnimočnú vec. A nielen kvôli tomu, že len relatívne nedávno, v roku 1997, jej nechýbalo veľa k bankrotu.

Jeden bilión USD je nepredstaviteľné číslo. Len pre porovnanie – je to viac ako 10-násobok HDP Slovenskej republiky. Keď cena akcií Apple vzrastie o 2%, jej celková hodnota narastie o sumu, rovnajúcu sa ročnému štátnemu rozpočtu Slovenska.

Apple je obrovská firma. Je síce najväčšia, no sú aj ďaľší, ktorí za ňou veľkosťou až tak veľmi nezaostávajú.

Microsoftu má trhovú kapitalizáciu je 836 miliárd USD, Amazon 910 miliárd USD, Facebook 525 miliárd USD, Alphabet (Google) 824 miliárd USD, Berkshire Hathaway 512 miliárd USD.

Nesmierna veľkosť týchto spoločností znamená, že pohyby cien ich akcií majú veľký dopad na index, ktorého sú súčasťou.

V júlovom článku CNBC uviedlo, že akcie Amazonu, Netflixu a Microsoftu sú zodpovedné za 71% tohtoročného rastu indexu S&P500 a 78% rastu indexu Nasdaq 100. Ak doplníme aj Apple, Facebook a Alphabet (Google), bude to neskutočných 99% rastu S&P500 a 105% rastu NASDAQ100.

Takéto čísla v istých kruhoch vzbudzujú strach, že celý rast akciových trhov je bublina, ktorá je ťahaná len pár firmami, a keď sa týmto niekoľkým spoločnostiam prestane dariť, všetko sa zrúti ako domček z karát.

To však nie je pravda.

V skutočnosti sú ceny viac ako 61% všetkých akcií z indexu S&P500 nad úrovňou svojho 200 MVA (moving average – kĺzavý priemer). V jednoduchosti to znamená, že ich ceny stúpajú.

A nejde len o veľké firmy.

Akcie Under Armour, čo je jeden z najmenších komponentov indexu, vzrástli za posledných 12 mesiacov o viac ako 11%, Discovery Inc o 13,50%, TripAdvisor o 29%, Nordstrom Inc o 17% a Nektar Therapeutics o 227%.

Rovnako to platí aj v iných segmentoch – rastú small caps, mid caps aj micro caps.

Lenže malý komponent jednoducho nepohne celým indexom tak, ako obrovská firma. To nie je žiadna chyba ani konšpirácia, takto skrátka index vážený trhovou kapitalizáciou funguje.

A taká koncentrácia, akú vidíme dnes, nie je ničím novým.

V júly tohto roka Michael Batnick zverejnil zaujímavý graf:

The market cap of the top 5 S&P 500 companies:

$4,095,058,706,432

The market cap of the bottom 282 S&P 500 companies:

$4,092,769,755,136 pic.twitter.com/qqcuOs0Qki

— Michael Batnick (@michaelbatnick) July 18, 2018

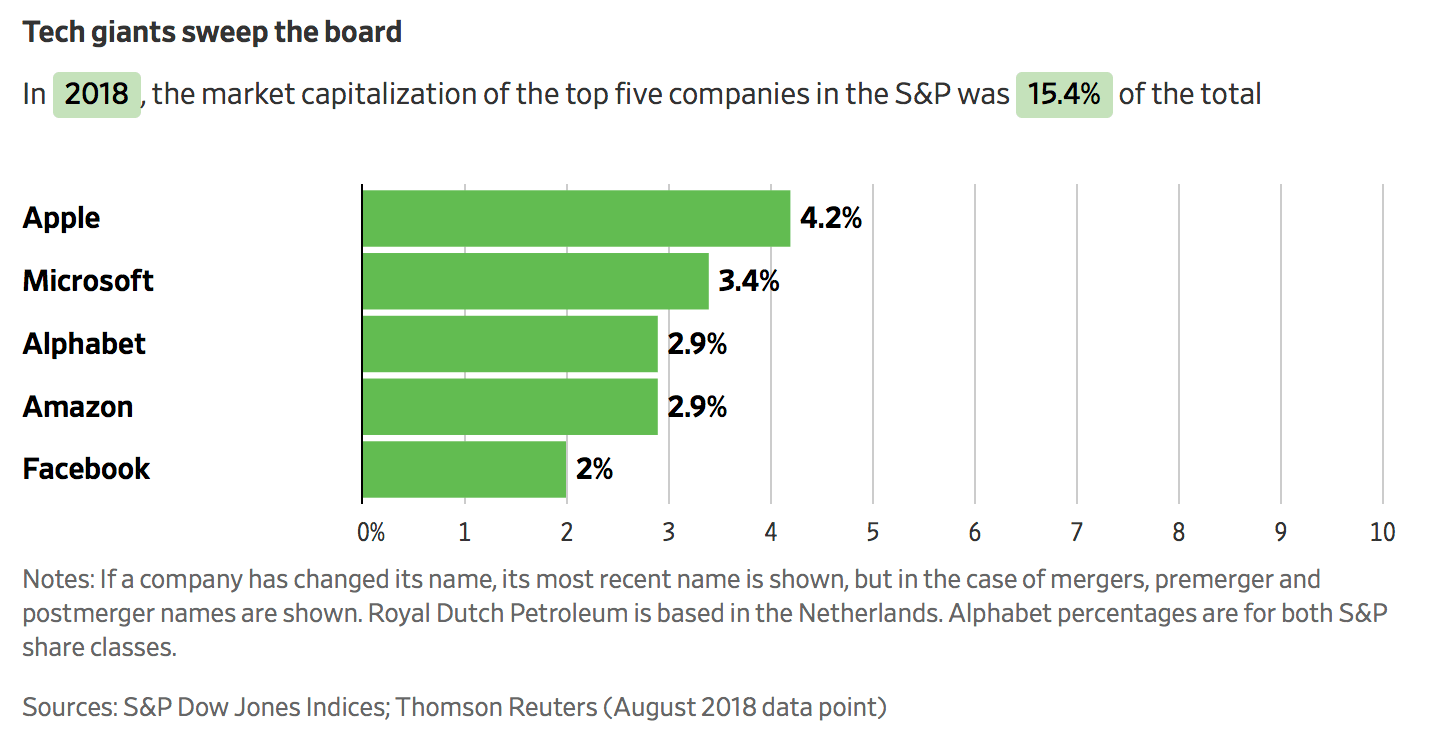

Ešte raz – 5 najväčších firiem v indexe S&P 500 má rovnakú kapitalizáciu ako 282 najmenších firiem v tomto indexe. Celková váha týchto 5 firiem v indexe je viac ako 15%:

Zdroj: Wall Street Journal

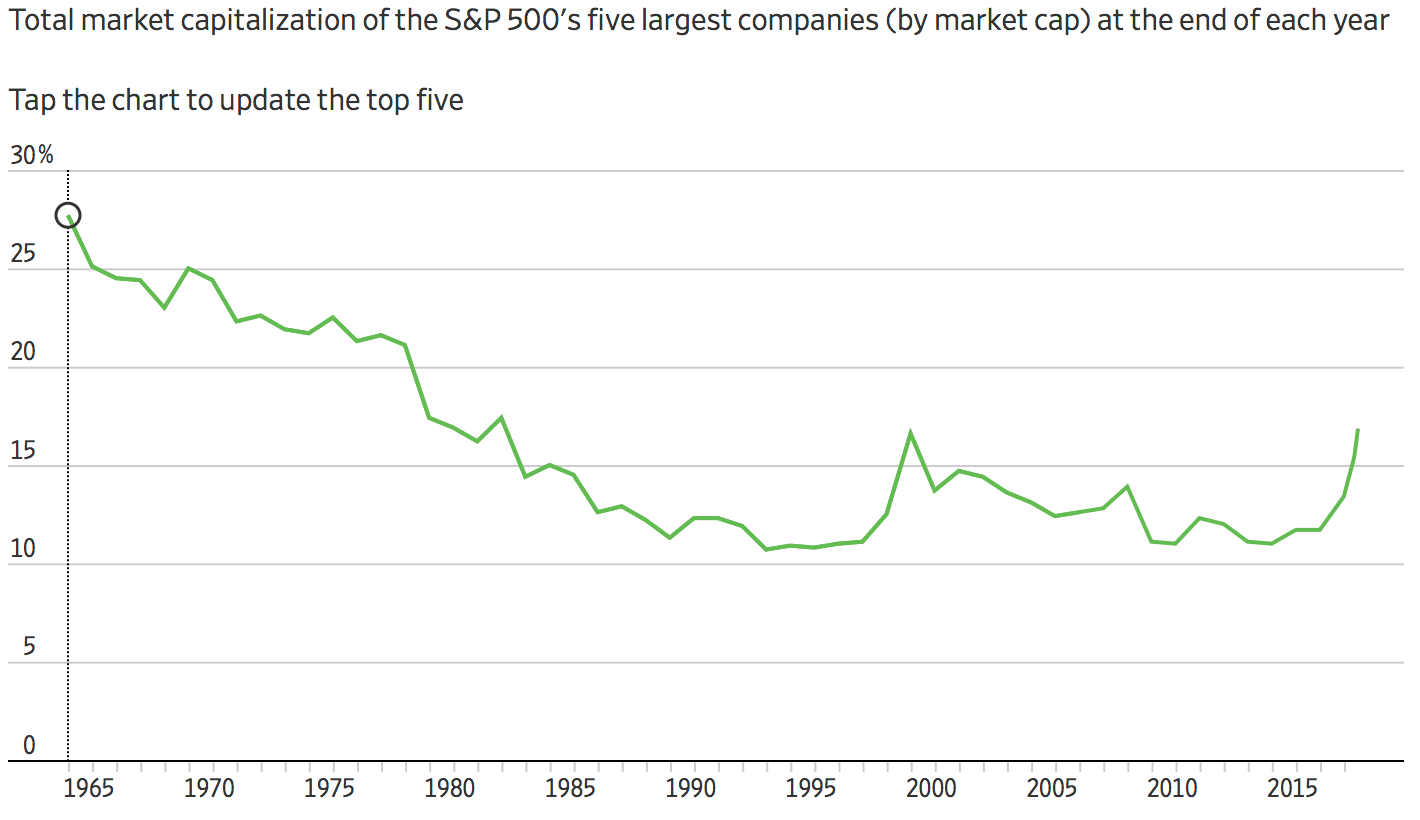

No takáto koncetrácia je z historického hľadiska nízka. V roku 1964 bola váha top 5 firiem v indexe S&P500 takmer 28% a odvtedy prakticky stále klesá:

Zdroj: Wall Street Journal

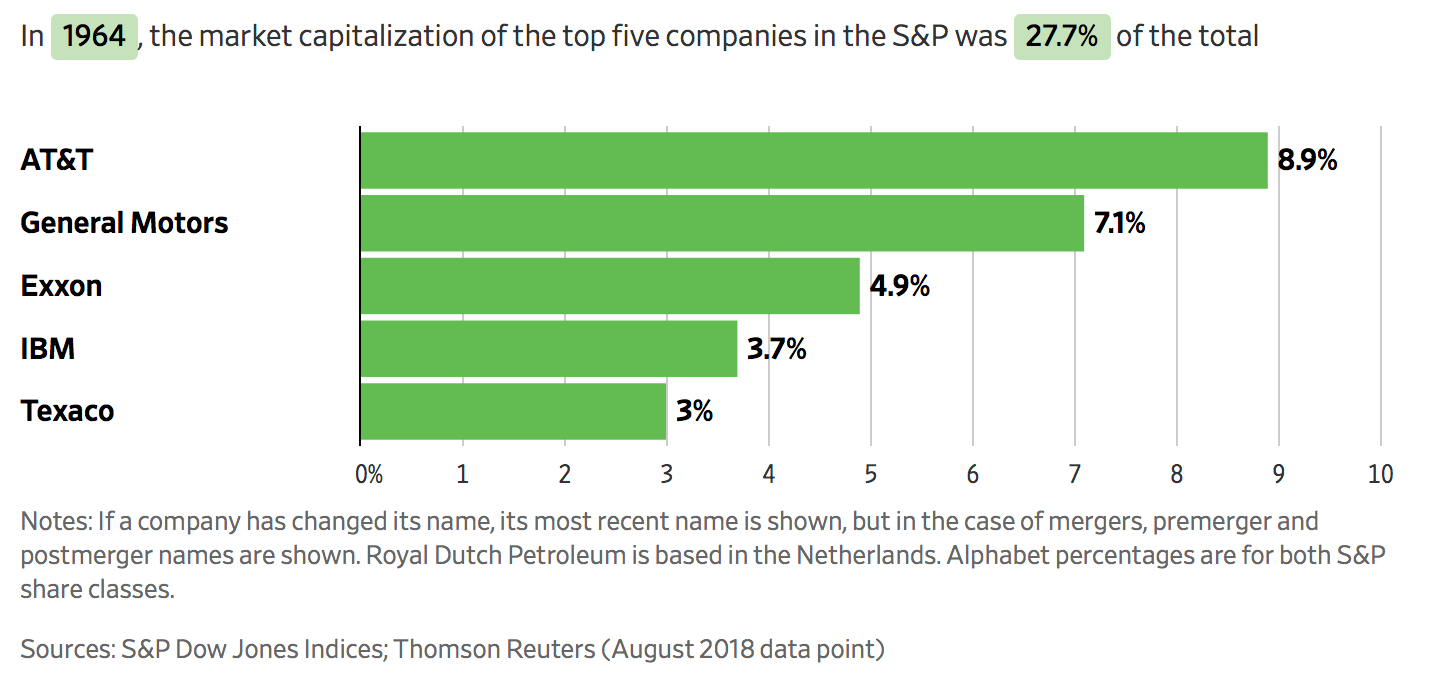

Pred 54 rokmi bola najväčšia firma v indexe S&P500 AT&T s váhou 8,9%. Pre porovnanie – aktuálna váha Apple v indexe je 4,3%.

Zdroj: Wall Street Journal

Ak sa voči minulosti niečo mení, tak koncentrácia najväčších firiem klesá, nie naopak.

To, že väčšina nominálnych trhových výnosov je „vyprodukovaná“ len malým počtom najväčších firiem, je „feature, nie bug“. Je to normálne, a nič mimoriadne sa nedeje. Trhy takto skrátka fungujú. Nie je to dôvodom na paniku, ale skôr na rozumnú diverzifikáciu vašich investícií.

Photo: Flickr

S týmto sa dá súhlasiť, ale mám k tomu poznámku:

Big Brothers síce mali v roku 1964 kapitalizáciu viac ako 28%, ale ich prípadne problémy, alebo výpredaj akcií kvôli nejakej somarine by nemali tak silný efekt na trhy, ako by tomu bolo dnes. Okrem všetkých vecí to bolo aj floor tradingom – ak je problém, paužička a potom späť na floor.

Teraz vidíme 2 hlavné riziká:

– investori sa správajú ako splašené ovce aj v prípade, že dividenda nedosiahne 1,55 dolára na akciu, ale iba 1,52 dolára. Jak debili.

– ak raz niekto spustí výpredaj Big brothers, tak to stiahne celý index do prdele. A je jedno, akú majú váha. Roboty doplnia likviditu a amen tma. Dúfajme, že regulátor (marketmaker) to ustojí, lebo nám trh vyčistí dlhotrvajúce výnosy.

Opäť jeden zborený mýtus. Ďakujem!