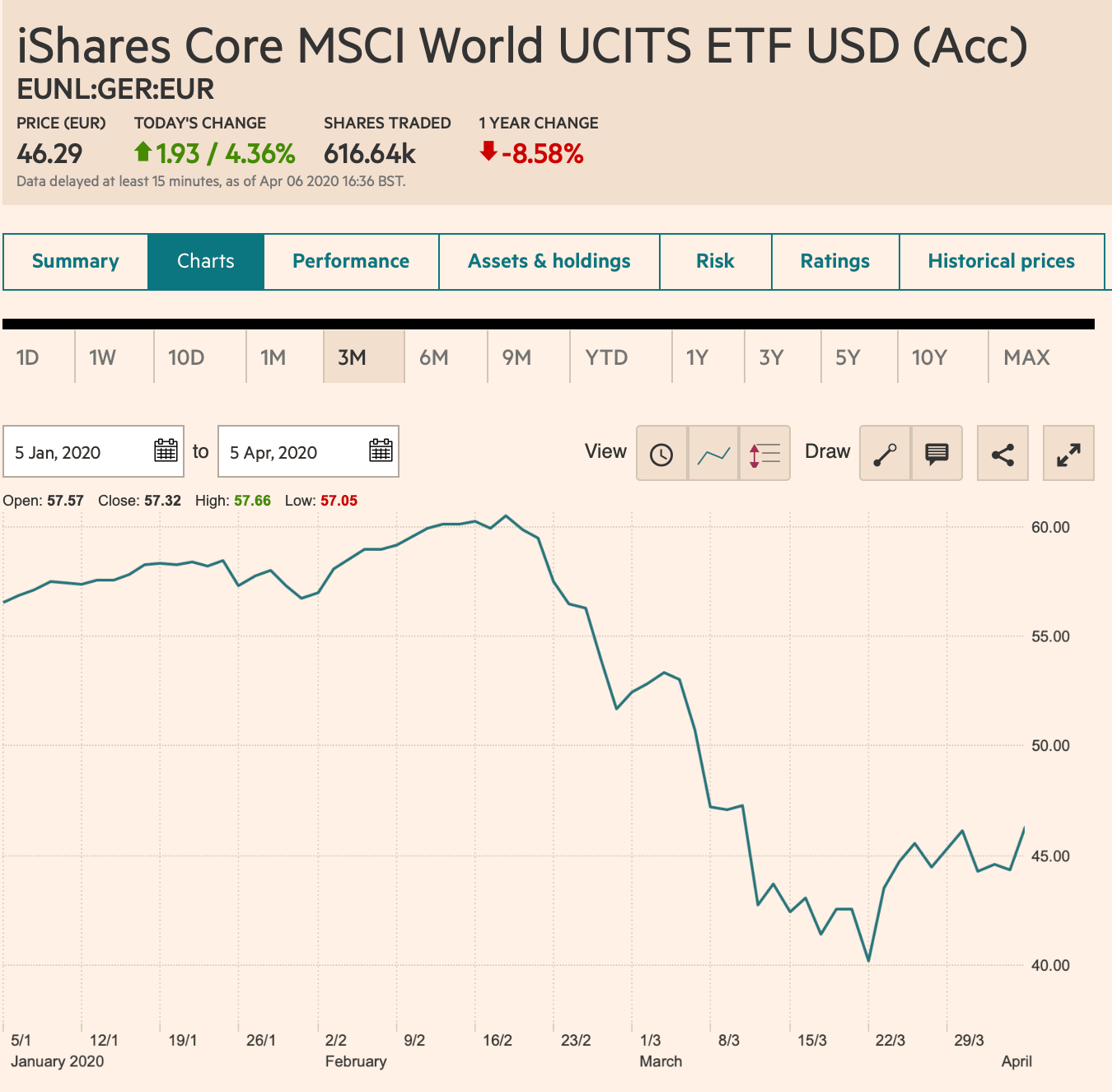

Od „lokálneho“ dna, ktoré globálne akcie dosiahli 23.3.2020, ich hodnota stúpla už o viac ako 15%.

Zdroj: Financial Times

A mnoho investorov, ktorí majú nejakú hotovosť k dispozícii, sa pýta – skončil sa už prepad na trhu? Je teraz ten správny čas začať investovať?

Ešte sa to zrejme neskončilo

Je to lákavá predstava.

Prepad ekonomickej aktivity, aj cien akcií, bol brutálny a rýchly. Zažili sme najrýchlejší bear market (ak bear marketom nazývame prepad akcií o viac ako 20%) v histórii.

A rýchlo vzniknuté krízy majú tendenciu rýchlo sa vyriešiť (veľa ľudí hovorí o tzv. V recovery.

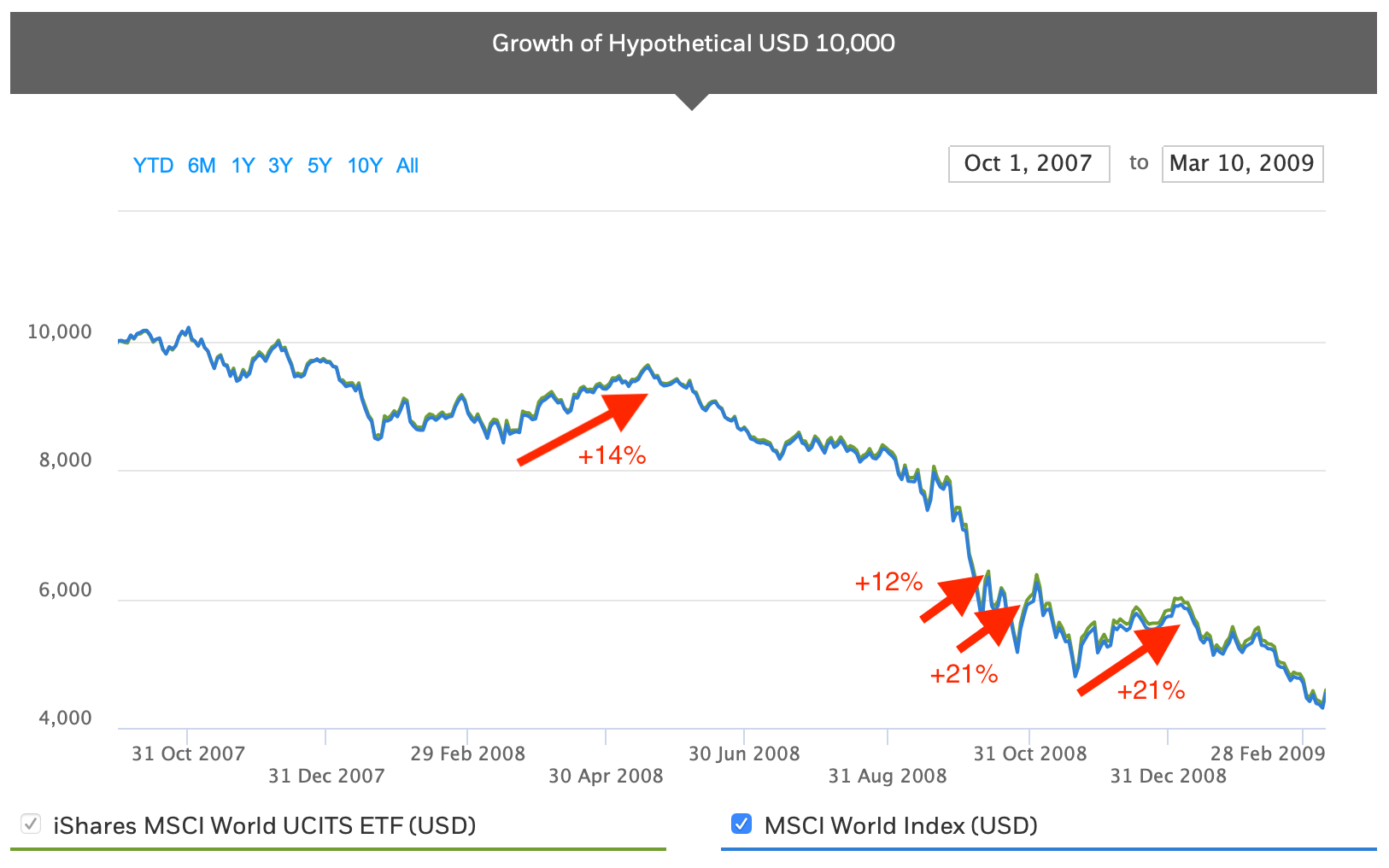

No to, že akcie stúpli o 15%, ešte nič neznamená. Bear markety môžu investorom ponúknuť niekoľko takýchto tzv. „bear market rallies“ pred tým, než sa definitívne skončia.

Pekný príklad je prepad cien akcií v rokoch 2007 – 2009, kde sme podobných rastov zažili niekoľko:

Zdroj: Blackrock, anotácie PSČ

Obrovská volatilita, ktorú momentálne zažívame (denné poklesy, či rasty o niekoľko percent, niekedy aj 10% denne) tiež hovorí o tom, že investori sa zatiaľ nerozhodli, či už je dobre, alebo ešte nie.

Koľko to ešte potrvá?

To, samozrejme, neviem.

Ale pohľad do histórie môže do situácie vznieť trocha svetla.

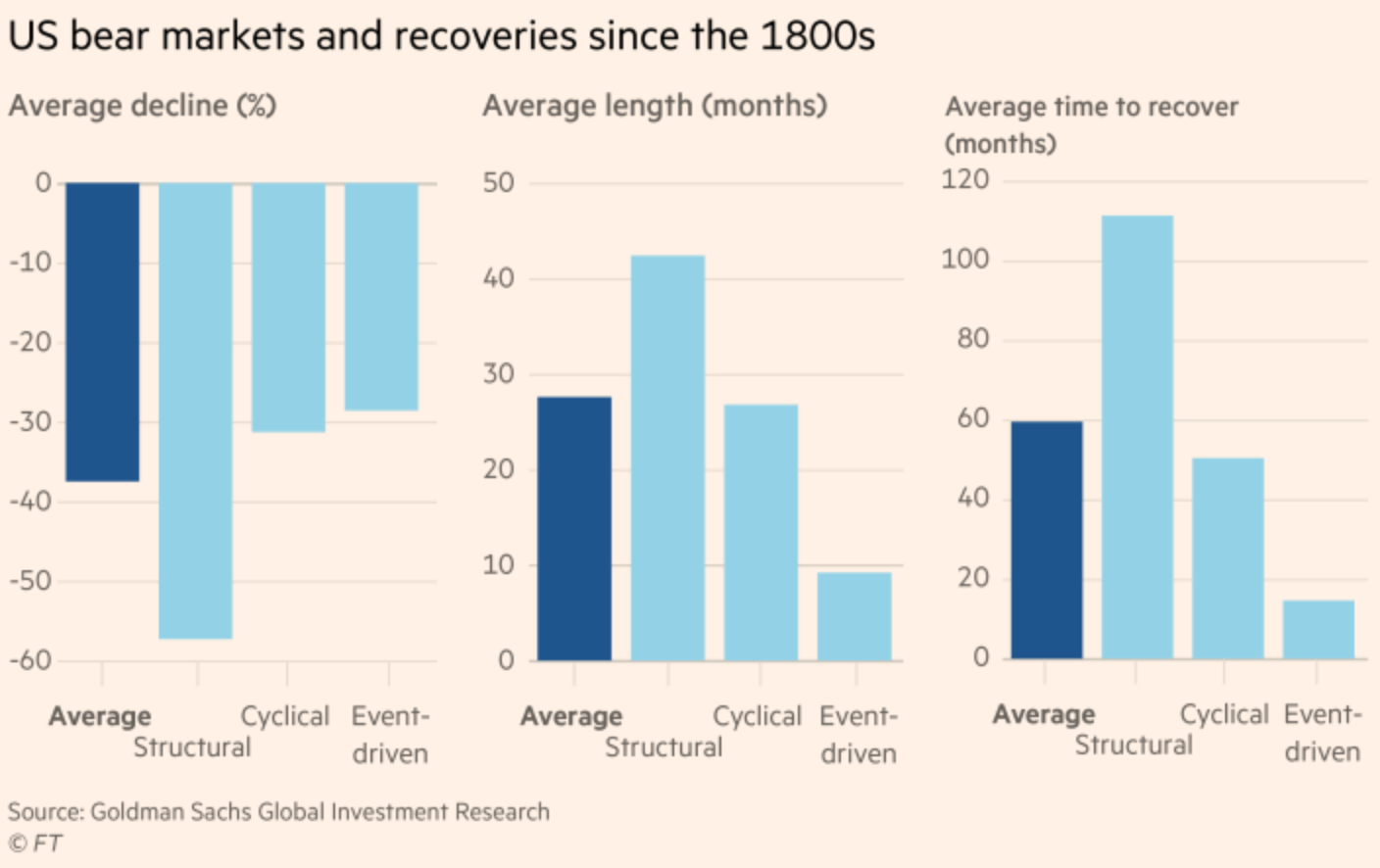

Peter Oppenheiner, hlavný akciový stratég banky Goldman Sachs, zanalyzoval 27 amerických bear marketov od roku 1800. Rozdelil ich do 3 skupín:

- štrukturálne (spôsobené hlbokými problémami v ekonomike, či finančnom sektore, príklad je finančná kríza z rokov 2007 – 2009)

- cyklické (sem patria „obyčajné“ bear markety, nasledujúce po dlhých obdobiach rastu, pri rastúcej inflácii, kedy centrálne banky zvýšením úrokových sadzieb spomalia ekonomiku)

- spôsobené nejakou vonkajšou udalosťou (vojna, prudký rast cien ropy a pod.)

Tu sú výsledky jeho analýzy:

Zdroj: Financial Times

Štrukturálny bear market znamenal priemerný pokles cien o 57% a trvalo priemerne 111 mesiacov, kým sa akcie dostali na svoje pôvodné úrovne.

V cyklickom bear markete akcie zaznamenali priemerný pokles o 31% a priemerná dĺžka trvania bola 50 mesiacov.

Bear market, spôsobený vonkajšou udalosťou, spôsobil priemerný pokles cien akcií o 29% a na ich návrat na pôvodné úrovne museli investori čakať priemerne 15 mesiacov.

Aktuálna kríza je evidentne spôsobená vonkajšu udalosťou – vírusovou pandémiou. Preto je relatívne pravdepodobné, že keď sa túto príčinu podarí nejakým spôsobom dostať pod kontrolu, mala by sa situácia „znormalizovať“ relatívne rýchlo.

No nemusí to byť také jednoduché. S takouto udalosťou sme sa v modernej histórii ešte nestretli. Vlády aj centrálne banky na situáciu reagujú, no priestor nemusí byť dostatočný (úrokové sadzby sú už nízke, dlhy sú relatívne vysoké). Kríza môže tiež spôsobiť, že sa objavia nové problémy, o ktorých sme doteraz netušili.

Takže hoci to zatiaľ vyzerá, že problém vyriešime v dohľadnej budúcnosti, ešte stále sa to môže výrazne skomplikovať.

Takže investovať teraz, alebo čakať?

Budem sa opakovať, ale je to dôležité. Ak máte aktuálne voľné peniaze, toto sú 2 najdôležitejšie veci, na ktoré by ste ich mali použiť:

- vytvorenie hotovostnej rezervy tak, aby pokryla aspoň 3, ešte lepšie však 6 mesiacov vašich nevyhnutných životných nákladov

- splatenie úverov, okrem hypotéky

Ak vyššieuvedené 2 veci máte vyriešené, a máte dobre vytvorené investičné portfólio, myslím si, že teraz je dobrý čas začať investovať.

Ceny globálnych akcií sú aktuálne o 21% nižšie ako boli na svojom historickom vrchole 19. februára 2020. Na trhoch vládne strach a investori nevedia, čo robiť.

To sú najlepšie obdobia na nákup akcií, pretože za svoje peniaze získate viac, a vaše výnosy v budúcnosti budú vyššie.

“My sa len jednoducho snažíme byť opatrní, keď ostatní sú chamtiví, a chamtiví sme vtedy, keď sú ostatní opatrní.”

Warren Buffett

A teraz je čas byť ako Buffett. Teraz je čas byť chamtiví.

Čo ak to ešte klesne?

V žiadom prípade netvrdím, že kríza je za nami, a ceny akcií už budú len stúpať.

Vysoká volatilita skôr hovorí o tom, že to ešte bude ťažké.

Pravda je taká, že absolútne netuším, ako sa to bude v najbližších týždňoch, či mesiacoch vyvíjať.

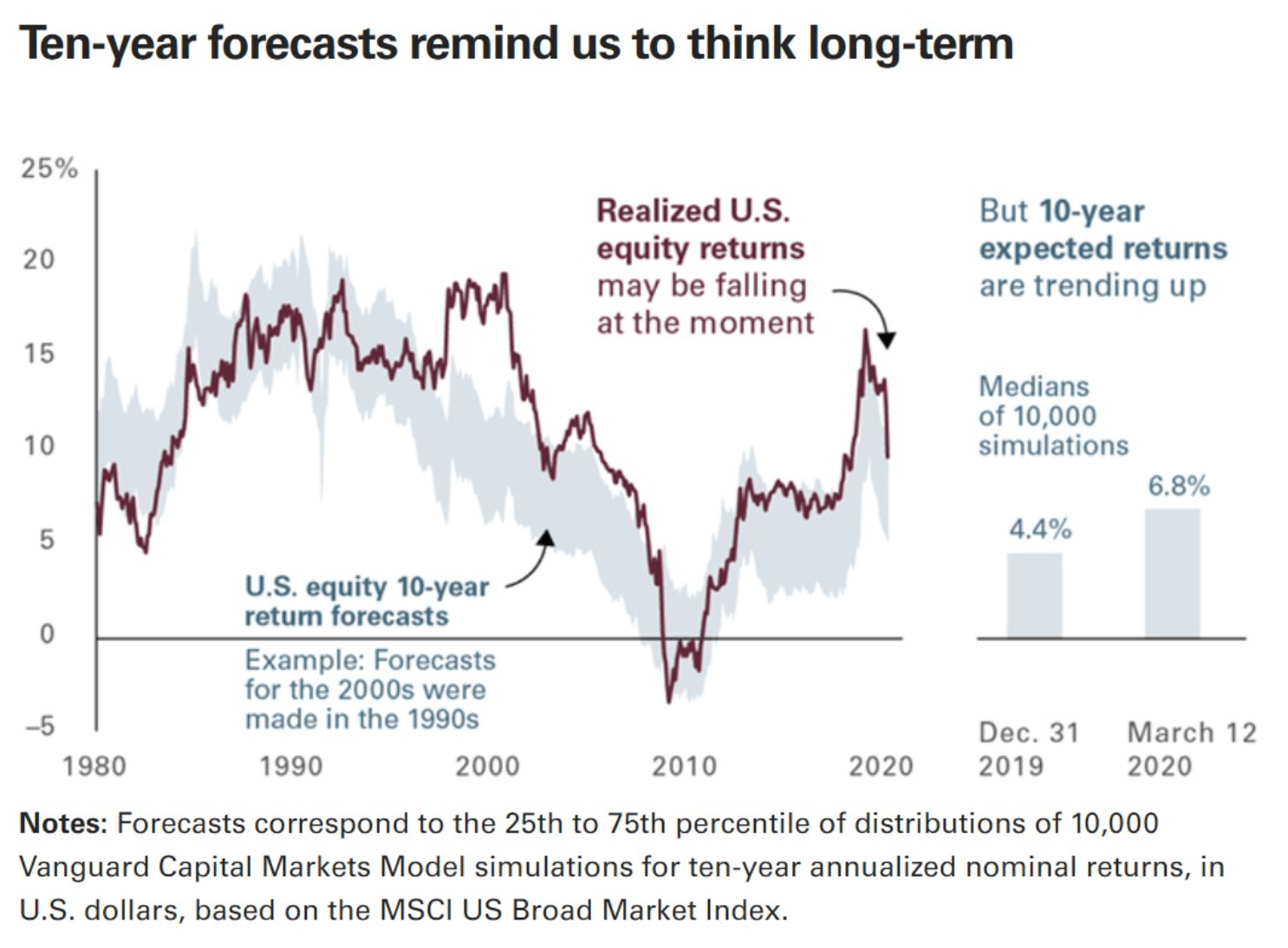

No aktuálne sú akcie v 20%-nom výpredaji a taká šanca sa nevyskytuje každý týždeň. Tieto znížené ceny zároveň spôsobili nárast budúcich očakávaných výnosov.

Zdroj: Vanguard via A wealth of common sense

Podľa tejto štúdie spoločnosti Vanguard narástli očakávané výnosy amerických akcií na najbliších 10 rokov zo 4,40% p.a. v decembri 2019 na 6,80% p.a. v marci 2020.

Samozrejme, že ceny akcií ešte môžu klesnúť. No vzhľadom na to, že to nevieme povedať naisto, nie je žiadny dôvod, aby sme nevyužili vo svoj prospech aktuálnu ponuku nízkych cien a vysokých očakávaných výnosov.

Koniec-koncov, kumulované životné skúsenosti našich matiek a otcov nabádajú k tomu istému:

“Lepší vrabec v hrsti, ako holub na streche.”

slovenské ľudové príslovie

Pokiaľ máte voľné peniaze na investovanie, teraz je dobrý čas ich zainvestovať.

Vzhľadom na vysokú volatilitu a pravdepodobnosť, že táto situácia sa nevyrieši za týždeň ani za dva, vhodná stratégia môže byť rozložiť si investíciu na 6 alebo 12 tranží a zainvestovať ich v priebehu najbližších 6, alebo 12 mesiacov.

V prípade, že akcie ešte poklesnú, budete mať k dispozícii prostriedky na nákup za ešte lepšie ceny. A ak ceny budú už len rásť, aspoň časť prostriedkov budete mať zainvestovanú za aktuálne nízke ceny.

Záver

Aktuálna situácia v ekonomike, na finančných trhoch, ale aj zo zdravotného hľadiska, je nejasná. Zaznamenávame prepad ekonomického rastu, ceny globálnych akcií sú nižšie o 20%. Všade okolo nás prevláda strach a neistota.

V prípade, že máte k dispozícii voľné prostriedky, tu je návrh, ako s nimi naložiť:

- vytvorte (alebo doplňte) si hotovostnú rezervu tak, aby pokrývala aspoň 3, prípadne až 6 mesiacov vašich nevyhnutných výdavkov

- posplácajte maximum vašich úverov, okrem hypotéky

- ak máte dobre vytvorené portfólio a pravidelne investujete, pokračujte v tom

- ak máte prostriedky na väčšiu jednorazovú investíciu, rozdeľte ju na 6, prípade 12 tranží a zainvestujte ich v priebehu nasledovných 6, či 12 mesiacov.

Ak potrebujete s investovaním pomôcť, dohodnite si so mnou konzultáciu.

Alebo ešte lepšie – staňte sa mojim klientom vo Finaxe a začnite investovať pohodlne, jednoducho, rozumne a lacno.

5 komentáre o “Investovať teraz, alebo ešte počkať?”

Comments are closed.

„S takouto udalosťou sme sa v modernej histórii ešte nestretli.“

v 50 a 60 rokoch boli vo svete podobne viruse pandemie a to uz mozeme povazovat za modernu historiu

Ktoré to boli?

Ázijská chrípka 2 mil. obetí. Honkongska chrípka 1 mil obeti. Ale asi si myslel na kombináciu pandemie a jej vplyvu na ekonomiku

Áno to sme tu ešte nemali. A keďže centrálne banky majú cieľ – printing to infinity- tak nič take sme tu ešte nemali.

Preto aj porovnanie “tvojich” bear marketov je zbytočné lebo fundament sa zmenil

OK, díky. Azijská pandémia mala zhruba 1mio obetí. Ale o to nejde – ani jedna z nich nemala taký zásadný ekonomický dosah ako táto. Každopádne, neustále argumentovanie centrálnymi bankami je veľmi lenivá analýza. A pojem „tlačenie peňazí“ je veľmi zavádzajúci a zďaleka nevystihuje to, čo CB robia. Každý bearmarket je iný, samozrejme (ak ho definujeme ako pokles o 20%), od dôvodov po riešenie, myslím že porovnanie je v týchto intenciách úplne relevantné.

ale no vlado. Argumetovanie centrálnami bankami je rovnako lenivá analýzy, ako to, že raz sa akciový trh vráti do rastu.

Tlačenie peňazí je iba fráza a metafora pre zjednodušenie. Ale môžem Ti to vysvetliť, ak to je potrebné.

Iba som tým komentárom chcel poukázať na to, že ak Ty lenivo argumentuješ, že

– „história sa poraziť nedá, takže pohoda, skôr či neskôr sa to vráti hore, nech sa deje čokoľvek „-

tak ja rovnako lenivo budem argumentovať:

– „v histórií CB nerobili tak zúfale činy a teraz je iná situácia ako kedykoľvek v histórií“.

V postate s tebou súhlasím na takých 90%. Podľa mňa Ty veríš, že na 100% sa o rok (dva, tri …) vráti všetko naspäť a tešíme sa. Dôvody môžem hádať, ako napríklad – nemožnosť iného finančného systému, prirodzená ľudská túžba po neustálom raste a pod. Je to prirodzené.

Ja s Tebou súhlasím na 90% a tých 10% nechávam na možnosť, že sa to uplne poserie.