ETF (Exchange Traded Fund, alebo fond, obchodovaný na burze) je – relatívne – nový typ podielového fondu. Umožňuje investorom investovať s nízkymi nákladmi, nízkymi daňami a vysokou transparentnosťou.

V porovnaní s klasickým podielovým fondom, aký predávajú napríklad banky, má niekoľko podstatných výhod. Vďaka tomu jeho popularita medzi investormi neustále rastie.

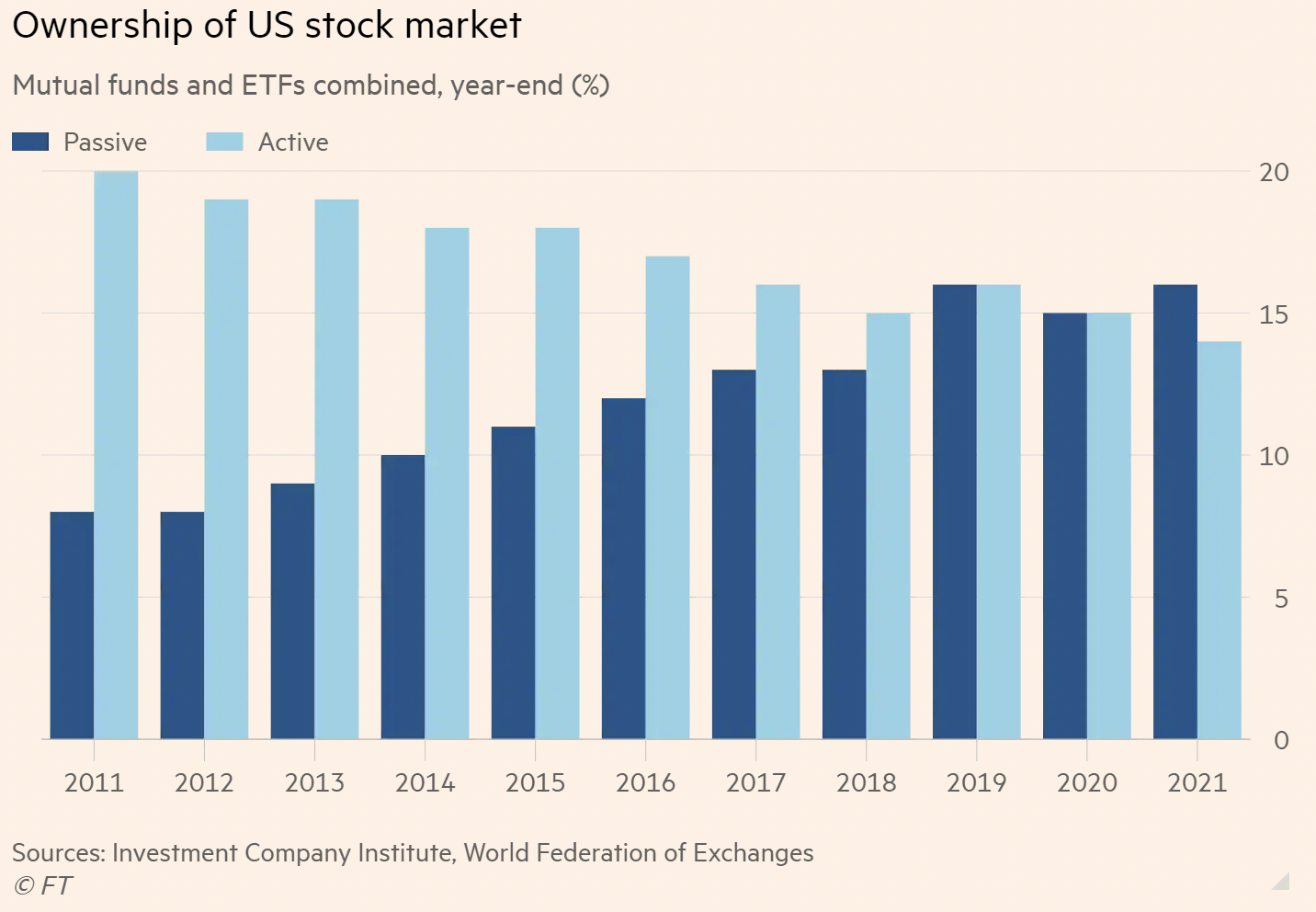

V roku 2021 podiel pasívne spravovaných investícií (primárne pomocu ETF) na US akciovom trhu prvý krát preročil podiel aktívnych investorov:

Veľmi podobná situácia je aj na globálnach akciových trhoch – podiel pasívnych investícií, primárne spravovaných pomocou ETF, stále rastie.

Chcete dozvedieť, čo to ETF vlastne sú, aké sú ich výhody v porovnaní s klasickými podielovými fondami, a ako môžete pomocou ETF investovať aj vy? V tomto článku nájdete všetky dôležité informácie.

Poďme teda hneď na to!

1. Najprv trocha histórie

Rôzne nástroje kolektívneho investovania majú investori k dispozícii už vyše 100 rokov. Zrejme prvý „investičný trust“ vznikol v Holandsku v roku 1774. Prvé uzatvorené investičné spoločnosti začali vznikať tiež v Holandsku v roku 1822.

Ďaľšia vlna spoločností, podobných dnešným podielovým fondom (zrejme lepší preklad z angličtiny by bol „vzájomný“ alebo „spoločný“ fond) vznikla vo Švajčiarsku (1849) a Škótsku (1880).

Následne sa tieto nástroje kolektívneho investovania objavili vo Veľkej Británii a Francúzsku. V roku 1893 vznikol prvý uzatvorený investičný fond v USA. O 14 rokov nekôr, v r.1907 vznikol vo Philadelphii Alexander Fund, ktorý vydával nové akcie (umožňoval vstúpiť novým klientom) 2 krát za rok a umožňoval vyberať peniaze z fondu na požiadanie.

Prvý moderný otvorený podielový fond vznikol v Bostone v roku 1924 (Massachusetts Investors‘ Trust). V roku 1928 vznikol v USA prvý fond bez vstupných poplatkov.

V tom istom roku sa objavil Wellington Fund, prvý fond, ktorý investoval do akcií a dlhopisov (dovtedajšie fondy priamo financovali rôzne podnikateľské projekty alebo obchodné zámery, podobne ako dnešne projektové bankovníctvo).

2. Ako funguje podielový fond

Pred tým, ako sa objavili podielové fondy, jediná možnosť pre investorov bola investovať na vlastnú päsť – nájsť vhodné investície, nakúpiť ich a starať sa o ne.

Nie každý však na to má čas, prostriedky a znalosti.

Podielové fondy tento problém pre investorov veľmi elegantne riešia. Umožňujú investorom dať ich prostriedky dohromady a najať si manažéra, ktorý bude tento majetok investovať v ich mene.

Ten proces väčšinou funguje naopak – najprv vznikne fond, ktorý si najme manažéra a až potom sa hľadajú investori. Ale princíp zostáva rovnaký.

Aby všetci vedeli, kto akú časť fondu (spoločného majetku) vlastní, fond vydá každému investorovi (podielnikovi) „potvrdenie“ o tom, akú časť fondu vlastní (podielové listy, ktoré hovoria o tom, koľko podielov mu patrí). Zároveň fond podielnikom garantuje, že ich podiely od nich kedykoľvek odkúpi za trhovú cenu, ktorú je povinný pravidelne zverejňovať.

Svojich podielnikov tiež pravidelne informuje o tom, do čoho a akým spôsobom investuje a ako sa týmto investíciám darí.

Na Slovensku túto problematiku upravuje Zákon o koletívnom investovaní.

3. Objavuje sa indexový fond

Hlavnou výhodou podielových fondov je, že umožňujú aj malým investorom diverzifikovať svoje investície a tým znižovať riziko, čo by inak nemali ako dosiahnuť.

Nevýhodou sú vysoké poplatky, ktoré si takéto fondy účtujú.

Tento problém sa prvá pokúsila vyriešiť banka Wells Fargo. V roku 1971 založila prvý indexový fond, teda fond, ktorý sa zameriava len na kopírovanie zloženia a výkonnosti konkrétneho indexu. Efekt pre investorov sú nižšie náklady na správu fondu a lepšie výsledky ako 2/3 aktívne spravovaných fondov.

Tento koncept rozšíril John Bogle, zakladateľ Vanguard Group. Svoj prvý indexový fond s názvom First Index Investment Trust vytvoril pred 47 rokmi – 31.12.1975. Fond mal v správe 11 miliónov USD, a o jeho úspechu nebol presvedčený vôbec nikto.

O správnosti tohto prístupu však hovorí to, že Vanguard je dnes druhým najväčším správcom podielových fondov na svete (po Blackrock). Zamierava sa primárne na nízkonákladové riešenia pre investorov pomocou indexových fondov. Hoci v ponuke má aj aktívne spravované fondy.

Priemerná výška poplatkov (total expense ratio) vo fondoch Vanguard v roku 2014 bola 0,18% p.a. Priemerná výška poplatkov vo fondoch predávaných na Slovensku sa pohybuje okolo 2,00% p.a.

Vanguard však na aktívne riadené fondy nezanevrel, a dnes ich ponúka viac ako 70.

4. Prvý fond obchodovaný na burze

Jedným z dôvodov vysokých nákladov podielových fondov je spôsob ich distribúcie.

Ak chcete investovať do klasického podielového fondu, udeje sa toto: zadáte pokyn na nákup (na pobočke banky, u predajcu, cez internet banking). Následne treba previesť peniaze z vášho účtu na účet fondu, pripravujú a posielajú sa konfirmácie.

Potom musí manager fondu vaše peniaze zainvestovať. Popritom zaplatí spready a poplatky s tým súvisiace (samozrejme, že to nerobí s každými 100 EUR, ktoré mu pošlete, ale princíp platí). Pri predaji je to to isté, len naopak. Výsledok – veľa práce, vysoké náklady, vysoké poplatky.

Samotná distribúcia prebieha väčšinou cez bankové pobočky alebo siete sprostredkovateľov. A tie treba náležite zaplatiť.

Tento problém sa snažilo vyriešiť niekoľko spoločností. Namiesto distribúcie cez pobočky plánovali podiely fondu uviesť na burzu, podobne ako štandardné akcie. Tu by si ich mohol hocikto kúpiť alebo predať, za primerané poplatky.

Prvý skutočne fungujúci fond obchodovaný na burze sa však podarilo založiť až firme State Street Global Investors, ktorá 22. januára 1993 uviedla fond S&P 500 Trust ETF. Ten existuje dodnes a patrí medzi najaktívnejšie obchodované ETF-ká na svete.

5. Čo je a čo nie je ETF

Tu treba vysvetliť jeden často sa opakujúci, nesprávny mýtus:

Nikto na svete neinvestuje DO fondov obchodovaných na burze – ETF. Nedá sa to. ETF nie sú trieda aktív. Je to len nástroj, ktorý umožňuje investovať do rôznych tried aktív veľmi efektívne .

Pomocou ETF sa dá investovať do všetkého možného. Do akcií, dlhopisov, nehnuteľností, realít, komodít, derivátov, či kryptoaktív.

Nie je takisto pravda, že ETF predstavujú iba formu pasívneho investovania. Existujú totiž pasívne, ale aj aktívne ETF. Dokonca ETF s pákou, či ETF, ktoré tzv. shortujú akcie.

Treba si preto veľmi pozorne vyberať, podľa toho, do akej triedy aktív chceme investovať a akým spôsobom.

ETF funguje veľmi podobne, ako podielové fondy. Podiely v ňom sa však nekupujú u predajcov daných fondov (napr. banky) ale priamo na burze. Tu sú tieto podiely obchodované ako akékoľvek iné akcie.

6. Akú štruktúru majú ETF fondy

V USA majú ETF väčšinou rovnakú formu ako podielové fondy – sú to otvorené investičné spoločnosti (open-ended investment management companies). Populárna je tiež forma investičných trustov (unit investment trusts).

Európske ETF majú väčšinou formu SICAV, čo, zjednodušene, investičná spoločnosť s premenlivým základným imaním.

Ďalšou európskou špecialitou je požiadavka, aby ETF, ktoré sú k dispozícii nekvalifikovaným investorom, spĺňali štandard UCITS. Táto skratka znamená Undertakings for the Collective Investment of Transferable Securities.

V princípe ide o súbor bezepčnostných opatrení, ktoré musí fond plniť na to, aby ho broker mohol ponúknuť nekvalifikovaným investorom:

- fond musí byť diverzifikovaný tak, aby ani jedna investícia neprekračovala 20% hodnoty aktív fondu

- aktíva fondu musia byť oddelené účtovne aj fyzicky od aktív správcu (cez kustodiána)

- fond musí byť otvorený a likvidný, investori musia mať možnosť kedykoľvek svoje akcie predať (ak trh nefunguje, broker to musí zabezpečiť priamo so správcom fondu)

- riziko konkrétnej protistrany môže byť maximálne 10% hodnoty aktív fondu (týka sa primárne fondov, ktoré používajú deriváty)

- hodnota fondu nesmie poklesnúť pod 90% hodnoty aktív fondu

- a iné

Okrem zvýšenej bezpečnosti pre investorov majú tieto pravidlá jednu výhodu – fondy, vytvorené podľa tohto rámca v niektorej krajine EU sa môžu bez problémov ponúkať aj v ostatných krajinách EU.

Zároveň to má aj nevýhodu – vzhľadom na to, že európsky trh je v porovnaní so svetom veľmi malý, správcom amerických ETF nestojí za to, vynakladať peniaze na splnenie týchto pravidiel a tým pádom sa stala väčšina ETF pre európskych investorov nedostupných.

Cesty do pekla bývajú dláždené dobrými úmyslami.

7. Ako fungujú ETF

Ako je ale zabezpečené, aby cena akcií fondu kopírovala hodnotu jeho majetku?

Každý správca fondu si vyberie niekoľkých tzv. autorizovaných účastníkov (AU). Sú to väčšinou veľké investičné banky alebo brokeri. Im správca vydá istý počet podielov (akcií fondu) a oni sú povinní dodať do fondu adekvátny majetok (ak fond napríklad trackuje S&P 500, AU nakúpia na trhu adekvátnu štruktúru akcií) a dodajú ho správcovi do fondu.

Všetky náklady, súvisiace s nákupom, hradia AU. To je obrovská výhoda oproti klasickému podielovému fondu, kde všetky tieto náklady hradia samotní investori.

A prečo by to AU robili?

Pretože na tom zarábajú peniaze. Ak rastie dopyt po akciách fondu, cena jeho akcií stúpa voči hodnote „podkladového aktíva“, teda vo vyššie uvedenom prípade voči indexu S&P500.

Otvára sa tu priestor na arbitráž – AU nakúpi podkladové aktívum na trhu a vymení ho u správcu fondu za nové akcie fondu, ktoré predá na trhu. Ak naopak cena akcií fondu voči podkladovému aktívu klesá, AU predá podkladové aktívum z fondu a na trhu nakúpi akcie fondu, ktoré správca fondu následne „umorí“.

Vzhľadom na to, že AU je vždy niekoľko, je zabezpečené, že hodnota akcií fondu kopíruje hodnotu indexu, ktorého zloženie fond „trackuje“ a zároveň je táto arbitráž zdrojom zárobku pre AU.

Tým je tiež zabezpečená dostatočná likvidita pre investorov, ktorí chcú vstúpiť alebo vystúpiť z fondu.

Peknú infografiku na tému ETF si môžete pozrieť tu.

8. Prečo sú ETF také lacné?

V prvom rade preto, že ETF primárne pasívne trackujú nejaký konkrétny index (hoci existuje veľa rôznych investičných stratégií aj pri ETF). Pasívna správa je ďaleko lacnejšia ako aktívny management, a zároveň prináša lepšie výsledky.

V druhom rade kvôli tomu, že ETF má jednoduchší proces nákupu a predaja podielov (akcií).

Keď kupujete ETF, väčšinou si ho na burze kúpite od iného investora, správca do toho vôbec nie je zainteresovaný a tým pádom mu to nevytvára žiadne náklady. Jediná výnimka je, ak sa vytvorí rozdiel medzi cenou ETF a podkladovým aktívom, a treba vytvoriť alebo umoriť akcie fondu.

Vtedy však väčšinu nákladov zaplatia AU. Výsledok – málo práce, nízke náklady, nízke poplatky.

Jednou z veľkých výhod investičných nástrojov, obchodovaných na burze, vrátane ETF, je pre slovenských investorov lepší daňový režim v porovnaní s klasickými podielovými fondami.

Ak ETF držíte dlhšie ako rok, zisk z tejto investície sa nezdaňuje. Pri podielovom fonde sa zisk zdaňuje, bez ohľadu na to, ako dlho ste investíciu držali.

Tento stav nemusí existovať donekonečna – asociácia správcovských spoločností masívne lobuje za to, aby sa tento rozdiel zrušil, a zisky sa nezdaňovali ani v prípade podielových fondov. Nie je však isté, či sa im to podarí, hoci, úprimne povedané, na rozdiel v zdaňovaní ziskov z aktívneho investovania v porovnaní s pasívnym žiadny dôvod nevidím.

9. Riziká spojené s investovaním do ETF

V prvom rade je to klasické trhové riziko. Ak investujete napr. do ETF, ktoré trackuje S&P500, a tento index klesne o 20%, vaša investícia tiež klesne o 20%, nízke poplatky vás nezachránia.

Riziko exotických investícií – na trhu existuje vyše 1500 fondov, do ktorých môžete investovať (ale iba ak nie ste európsky investor :-(). Od klasických akcií a dlhopisov, cez komodity až po opčné stratégie.

No fakt, že existuje lacný fond ALPS U.S. Equity High Volatility Put Write Index Fund automaticky neznamená, že by ste doň mali investovať. Aj keď teoreticky sľubuje zaujímavé výnosy. Ak nerozumiete, ako daná investícia funguje, pozrite sa radšej po niečom inom.

Riziko likvidity – pri štandardných veľkých fondoch je takéto riziko veľmi nízke. Ak si ale vyberiete nejakú exotickú stratégiu, alebo fond zameraný na úzky trhový segment, môže sa stať, že veľmi narastie rozdiel medzi cenou akcií fondu a cenou podkladového aktíva, ktoré AU nebudú schopní eliminovať.

Napr. počas Arabskej jari egyptská burza na niekoľko dní zrušila obchodovanie. Investori špekulovali na nárast cien a nakupovali akcie Market Vectors Egypt ETF. No keď burza znovu otvorila, ceny egyptských akcií sa nepohli, a cena fondu skokovo zletela dolu.

Nebola to chyba fondu, no investori prerobili. Ak raz kúpite ETF drahšie, ako je cena podkladového aktíva (za prirážku voči NAV), nečakajte, že na tom zarobíte.

10. Používa vôbec niekto ETF?

Všetky vyššie uvedené výhody pasívneho investovania pomocou ETF si investori samozrejme uvedomujú a ich podiel na trhovej kapitalizácii dlhodobo rastie.

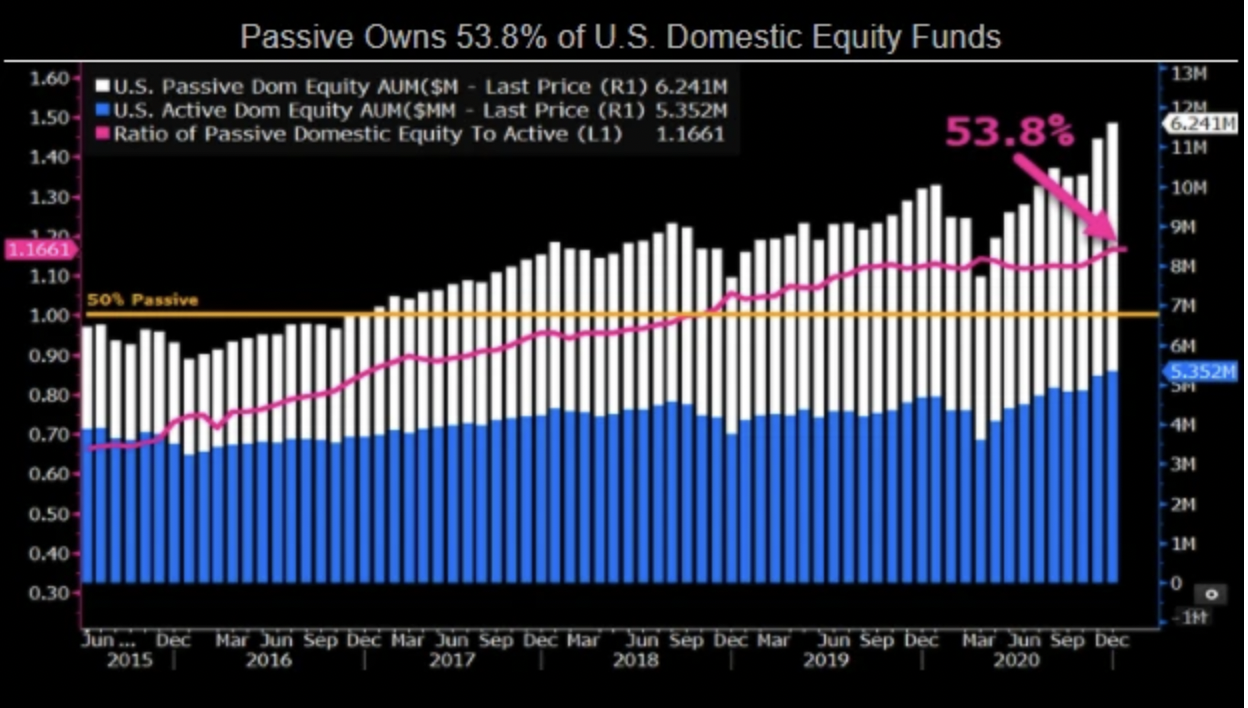

Objem aktív v správe pasívnych fondov neustále rastie.

V USA je aktuálne (rok 2021) pasívnymi akciovými fondami spravovaný majetok 6,2 bilióna USD, čo tvorí 53,80% všetkých aktív, spravovaných akciovými fondami.

Pasívne akciové fondy teda predbehli aktívne, čo sa týka objemu aktív v správe.

S celkovej trhovej kapitalizácie amerického akciového trhu však pasívne fondy spravujú len približne 15%.

Zdroj: Bloomberg

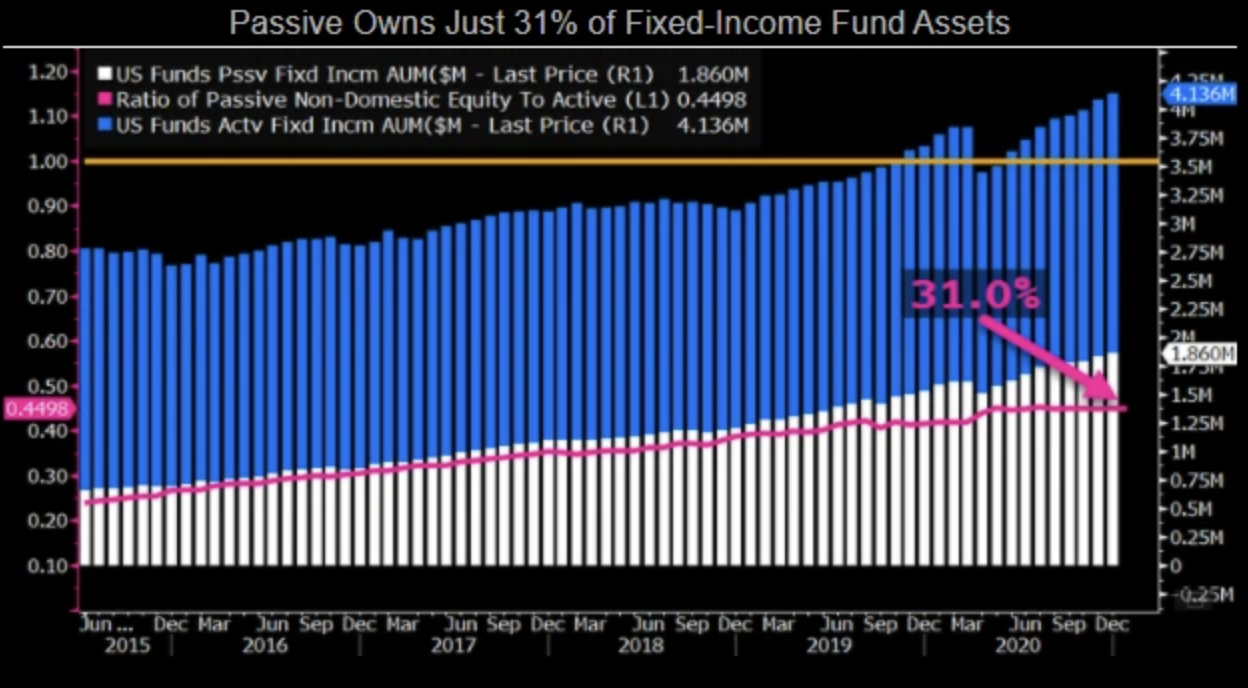

Objem v správe amerických pasívnych dlhopidových fondov takisto rastie, no tu je podiel aktívnych správcov, primárne vďaka lepšej výnosovosti, oveľa väčší – pasívne fondy spravujú len 31% aktív vo fondoch.

Zdroj: Bloomberg

Podiel pasívnej správy rastie aj z globálneho hľadiska, je však výrazne menší ako v USA.

Analýza Bloomberg-u predpokladá, že podiel pasívnych stratégií na celkových aktívach spravovaných fondami by mohol prekonať aktívne v roku 2026.

11. Ako investovať pomocou ETF

Ideálnym spôsobom investovania pre väčšinu investorov je podľa mňa nízkonákladové, pasívne investovanie do niekoľkých širokospektrálnych indexov.

Jeden spôsob, ako sa takéto investovanie na Slovensku dá realizovať, je nákup adekvátnych ETF cez online brokera.

Technicky je to pomerne jednoduché – asi ako otvoriť si účet v banke alebo investovať do klasických podielových fondov. Výberu konkrétnych fondov však treba venovať adekvátnu pozornosť. Je dôležité nenechať sa zlákať širokou ponukou investičných možností a zostať pri základných, jednoduchých, lacných a likvidných fondoch.

Ak sa chcete naučiť, ako na to, pozrite si môj online kurz Perfektné portfólio.

No v prípade, ak máte svojich starostí dosť, na učenie nemáte čas, no napriek tomu chcete investovať jednoducho, rozumne a lacno, staňte sa mojich klientom vo Finaxe, a my sa o všetko postaráme za vás.

Finax funguje od roku 2018 a je to prvý robo – poradca na Slovensku. Ja s ním spolupracujem ako viazaný investičný agent od jeho vzniku a zároveň som aj členom jeho investičného výboru.

Našim cieľom je ponúkať dostupný, jednoduchý spôsob dlhodobého riadenia portfólia, výrazne lacnejšie než sú priemerné náklady na podobné služby na Slovensku.

Portfóliá staviame až z 10 individuálnych ETF fondov, pomocou ktorých investujeme do globálnych akcií a dlhopisov. ,Do úvahy pritom berieme ciele klienta, jeho časový horizont, finančnú situáciu, ako aj ochotu a schopnosť podstupovať volatilitu.

Investuje s nami už viac ako 40.000 klientov na Slovensku, v Čechách, Poľsku, Maďarsku a Chorvátsku, ktorým spravujeme viac ako 400 miliónov EUR.

Ak vás investovanie so mnou zaujíma, viac sa dozviete tu.

4 komentáre o “ETF fondy – čo to je a ako do nich investovať”

Comments are closed.

K tým rizikám by ma ešte zaujímalo, je nejaké riziko aj „insolvencia“ Brokera?

Nákupom ETF „podielov“ sú tieto nákupy realizované na Brokera alebo na moje meno? Ďakujem

Účet u brokera aj veškerý majetok na ňom je na Vaše meno a broker je zo zákona povinný ho držať oddelene od svojho. V prípade insolvencie brokera tak bude Váš majetok byť chránený. Každopádne, určite bude trvať nejaký čas, kým sa k svojmu majetku dostanete (v prípade, že sa broker dostane do problémov).

Len na uistenie, čiže akcie (podiely) nakúpené u jedného brokera sa nedajú previesť (predať) u iného brokera za normálnych okolnosti. Zrejme teda len v prípade že by sa broker dostal do problémov. Ďakujem

Majetok si môžete prevádzať medzi brokermi kedykoľvek, resp. podľa podmienok jednotlivých brokerov. Štandardne je to spoplatnená služba.