Začiatok roka je dobrý čas na obzretie sa za seba, zhodnotenie toho, čo sa stalo a potenciálne zobratie si nejakých ponaučení.

Skúsil som to a je to dosť ťažké.

Lekcie sú asi v tomto prípade príliš silné slovo. Bavme sa skôr o pozorovaniach. A keďže máločo je na finančných trhoch permanentné a navždy, je dosť možné, že už zajtra niektoré, alebo možno aj všetky, nebudú platiť.

Napriek tomu som sa o to pokúsil. Nie je to kompletný zoznam, ani rozobraný do najmenšieho detailu. Ale písanie ma bavilo, preto dúfam, že aj vás bude baviť čítanie.

Tu je zoznam 6 vecí, ktoré ma na minulom roku z investičného hľadiska zaujali najviac:

1. Indexové investovanie nijako neohrozuje finančné trhy

Častým argumentom odporcov indexového investovania je, že podporujú vznik bublín a nerealistické ohodnotenie akcií. Tým, že indexové fondy "bezhlavo" nakupujú všetko, čo je v indexe, bez ohľadu na to, ako sa firmám darí, alebo nedarí. A tak kým investori vkladajú do fondov peniaze, rastie všetko.

To by teoreticky bola pravda, ak by 100% trhovej kapitalizácie bolo zainvestované pasívne - indexovo. Tak to však nie je - napriek vysokým inflows indexové fondy spravujú len okolo 1/6 celkovej trhovej kapitalizácie akciových trhov.

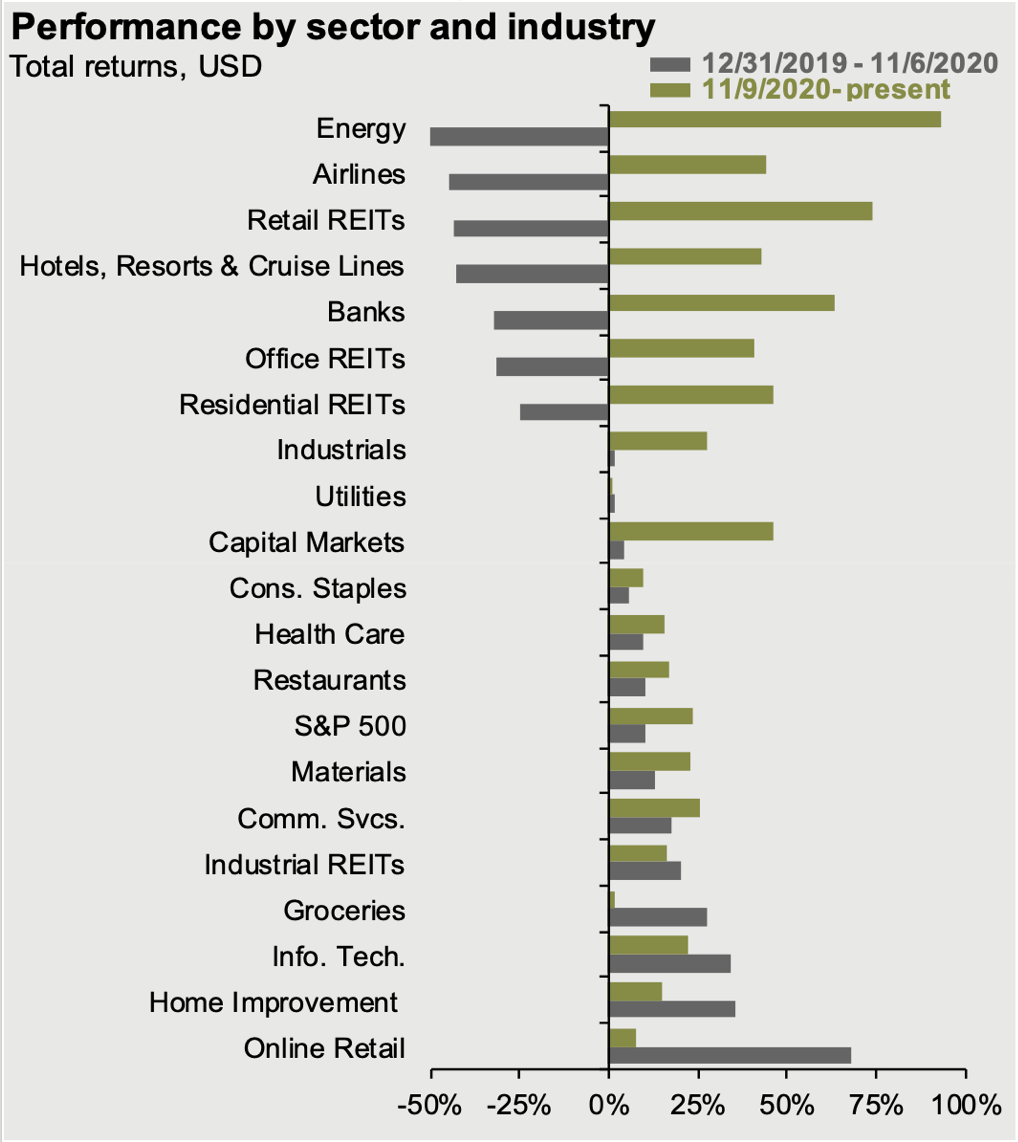

Stačí sa pozrieť na vývoj rôznych sektorov v roku 2020 a porovnať to s rokom 2021.

Zdroj: JPMorgan Guide to Markets

Sivé stĺpce v grafe ukazujú, ako sa darilo jednotlivým sektorom v roku 2020, zelené ukazujú výkonnosť týchto sektorov v roku 2021 (do 30.6.2021).

Pekne vidno, že sektory, na ktoré dopadli protipandemické opatrenia najtvrdšie - energie, letecké spoločnosti, nákupné strediská, hotely, banky, správcovia a majitelia administratívnych budov - zaznamenali v roku 2020 masívne straty a darilo sa im výrazne horšie, ako celkovému trhu.

Naopak - miláčik pandemického roka - sektor online predaja - zaznamenal v tomto roku masívne zisky, oveľa vyššie ako priemerný trh.

Situácia sa obrátila v roku 2021 - outsideri ako energetický sektor, obchodné domy a banky dosiahli výrazne väčšie výnosy ako priemerný trh a víťazný sektor roka 2020 - online predaj - bol na tom v roku 2021 výrazne horšie ako priemerný trh.

Pekný príklad máme aj v roku 2022 - napriek stále vysokým inflows do indexových stratégií jedna z najväčších firiem v indexe S&P 500 - Meta Platforms (bývalý Facebook) zaznamenal od začiatku februára, po zverejnení výrazne horších ako očakávaných výsledkov, pokles o 30% (!), napriek tomu, že index S&P500 v rovnakom období poklesol len o približne 2,30%.

Indexové stratégie fungovanie trhov neohrozujú, a tie stále fungujú tak, ako majú.

2. Ziskovosť firiem má zdlhodobého hľadiska na ich ohodnotenie väčší vplyv, ako fiškálna a monetárna podpora finančných trhov

Za ostatných 10 rokov centrálne banky "tlačia peniaze". Za ostatných 10 rokov ceny akcií rastú.

Nie je nič jednoduchšie, ako odvodiť rýchly (a nesprávny) záver, že centrálne banky "tlačením" peňazí spôsobujú rast cien akcií. Korelácia neznamená vždy kauzalitu. Nechápte ma zle - vplyv tam určite je. No nie taký priamy, ako sa často prezentuje.

Za ostatných 10 rokov totiž rastú aj zisky týchto firiem.

A je pravda, že v indexe S&P500 najviac rástli ceny jeho najväčších komponentov. No tým zároveň prudko rástli aj zisky. Amazon, Apple, Facebook, Google, a Microsoft zvyšovali svoje zisky v priemere o 32% ročne za ostatných 5 rokov! To je dostatočne dobrý dôvod na to, aby ich ceny boli vysoké.

A je možné, že lepšie to už nebude - no možno je Facebook len výnimka. Apple, Micorosoft aj Google (ja viem, Alphabet) opäť vykázali skvelé výsledky aj za ostatný kvartál.

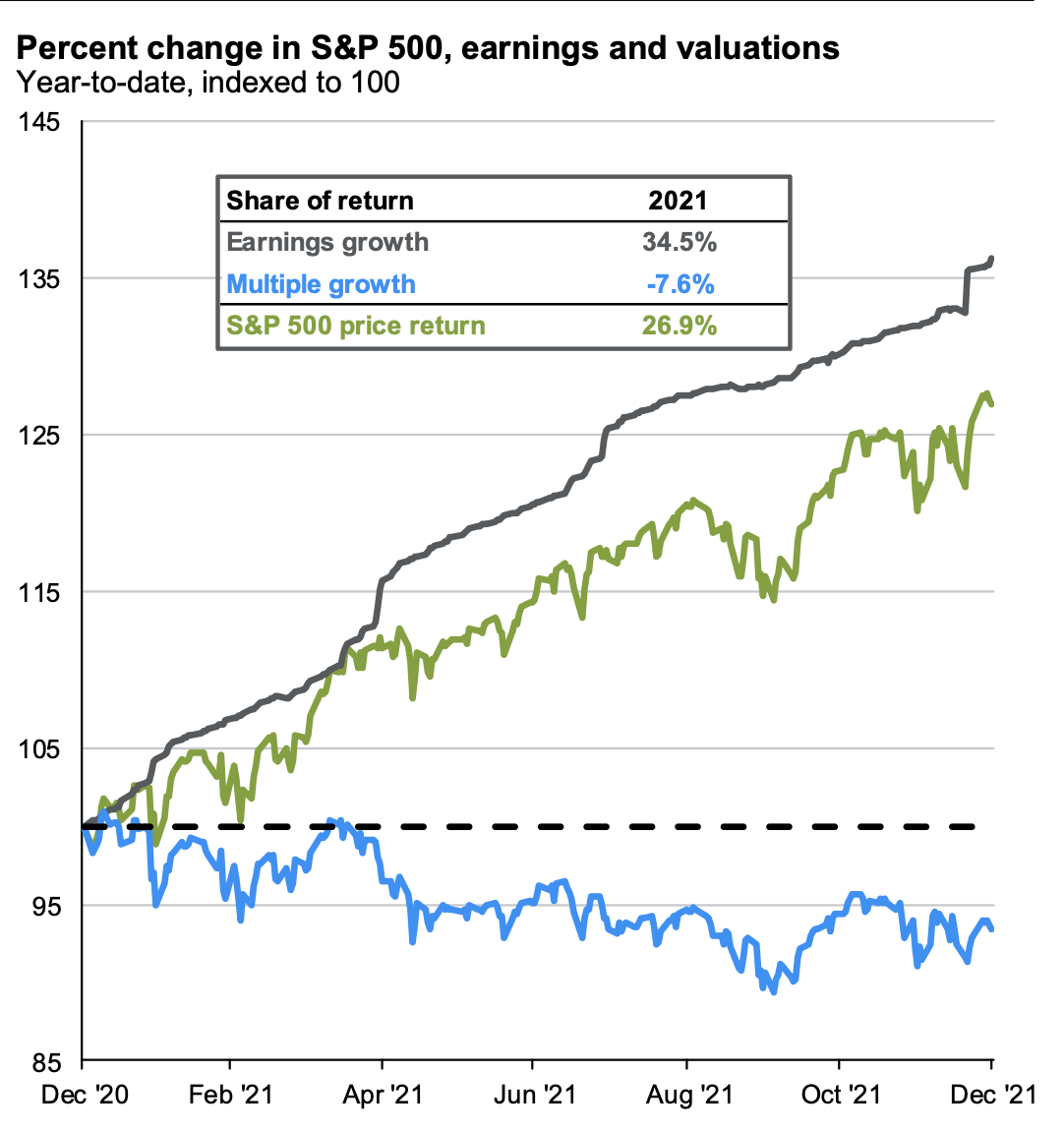

Ďalší zaujímavý vývoj minulého roka, v rozpore s populárnym naratívom, bol že akcie, napriek rastu ich cien, zlacneli:

Zdroj: JPMorgan Guide to Markets

Ziskovosť spoločností v indexe S&P 500 v roku 2021 narástla až o 34,50%. Úroveň indexu však išla hore "len" o 26,90%. Bolo to spôsobené poklesom ohodnotenia - vyjadreného ukazovateľom P/E (price/earnings, teda cena, ktorú sú investori zaplatiť za 1 USD zisku) o 7,60%.

Aktuálne poklesy trhov môžu vyzerať v rozpore s týmto tvrdením, no podľa mňa nie. Hlavným faktorom, samozrejme okrem ohlasovaného zvyšovania úrokových sadzieb a pokračujúcou infláciou, sú obavy investorov o budúce zisky firiem (Netflix alebo Facebook sú pekný príklad).

3. Zlato nie je hedge proti inflácii

Nikdy som nebol fanúšikom myšlienky, že zlato je dobrý hedge proti inflácii. Nevidel som nikde žiadne dáta, či štúdiu, ktoré by tento populárny naratív potvrdzovali.

Ale jedna vec je študovať historické dáta, druhá vidieť to v priamom prenose.

Úroveň ročnej inflácie v USA dosiahla v decembri 7%. To je najviac od júna 1982. Počas najinflačnejšieho roka za ostatné 4 dekády, v ideálnom prostredí pre rast jeho ceny, malo zlato, prepytujem, žiariť.

Ale nestalo sa.

Jeho cena v priebehu roka 2021 klesla z 1895 USD na 1829 USD, teda o približne 3,50%. V reálnom vyjadrení to bol prepad o viac ako 10%. Au(!):

Niežeby sa ostatné komodity nesprávali v tejto situácii podľa očakávaní - cena širokého koša komodít (DBC) vzrástla o 42%.

Dokonca dlhopisy (US vládne), pre ktoré je inflácia takpovediac rozsudkom smrti, klesli o menej - o 1,75%.

Zlato stále môže mať svoje miesto v niektorých portfóliách, vzhľadom na svoju nízku koreláciu s akciami a nejaký, hoci pomerne nízky, výnos.

Ale nie je to hedge proti inflácii.

4. Diverzifikácia je kľúčom k úspešnému investovaniu

Ak chcete získať masívne, nadpriemerné výnosy, jediným riešením je koncentrované portfólio.

Ale pravdepodobnosť, že sa vám to podarí, je mizivá.

Na druhú stranu - ak chcete investovať dlhodobo a s vysokou pravdepodobnosťou úspešne, musíte svoje portfólio (rozumne) diverzifikovať. A vyhýbať sa extrémom.

Ak by ste v januári 2020 zainvestovali všetko do asi najznámejšieho aktívneho ETF ARK Innovation, na konci roka ste sa mohli potľapkať po pleci, aký ste skvelý investor - dosiahli by ste totiž výnos neuveriteľných 165%!

No ak by ste tú investíciu držali aj ďalej, v roku 2021, keď sa situácia obrátila (viď bod 1), jej hodnota klesla o 45%. To už nie je také veselé. Za celé 2 roky by bol váš výnos necelých 45%, čo vôbec nie je zlé, ale pri masívnej volatilite.

Na druhú stranu, index MSCI World v rovnakom čase zhodnotil o takmer 43%, pri volatilite výrazne nižšej.

Takisto sa treba vyhýbať extrémnym riešeniam aj na druhej strane spektra - ak sa bojíte volatility a poklesov vášho 100% akciového portfólia (hoci dobre diverzifikovaného), riešením nie je všetko predať a držať hotovosť, ale pridať do portfólia nejaké vládne dlhopisy.

5. Objavila sa inflácia a zrejme tak skoro neodíde

Počas pandémie COVID sa vo vyspelom svete prvý krát po 10 rokoch objavila inflácia.

Môj pôvodný názor bol, že je dočasná a stále si to myslím (v zmysle že dočasná je jej vysoká úroveň, inflácia tu zostane aj v budúcnosti, ale na prijateľnejších úrovniach). No vyzerá to, že dočasnosť bude trocha dlhšia, ako som predpokladal.

Primárnym pôvodcom inflácie je podľa všetkého odložená spotreba, míňanie úspor vzniknutých počas pandémie a fiškálna a monetárna podpora poskytnutá počas riešenia jej následkov.

Je to vidno aj na rozdieloch medzi USA a Európskou úniou - USA poskytlo ekonomike oveľa väčšiu podporu, teraz majú vyššiu infláciu a vyšší ekonomický rast. Podpora ekonomiky v EU bola oveľa nižšia, je aj nižšia infácia a aj ekonomický rast.

Pandemická podpora však už pomaly končí, čiže o chvíľu by malo byť po probléme...? Zrejme nie.

Ďalším dôležitým faktorom bola neschopnosť ekonomiky zareagovať na tento zvýšený dopyt. Jednak kvôli tomu, že veľa ľudí bolo chorých, či v izoláciách a nemohli pracovať. Druhak kvôli zlému fungovaniu dodávateľských vzťahov (vyzerá to tak, že vyrábať všetko v Číne nakoniec nebol až taký dobrý nápad).

Centrálne banky ohlásili zvyšovanie úrokových sadzieb a ukončenie nákupov vládnych dlhopisov. Dúfam však, že budú postupovať veľmi opatrne. Vysoké sadzby síce určite rozbijú dopyt na márne kúsky a zrejme spôsobia pokles inflácie.

No nijako nenapomôžu riešeniu druhého problému - prebudovaniu ekonomiky tak, aby sme zabránili podobným problémom do budúcna, alebo aspoň zmiernili ich dopad.

Myslím si, že je prijateľnejšie mať nejakú infláciu a rozumný ekonomický rast a realizovanie potrebných štrukturálnych zmien, ako nijakú infláciu a dlhodobú recesiu.

6. Dopyt po bezpečných výnosoch je stále obrovský

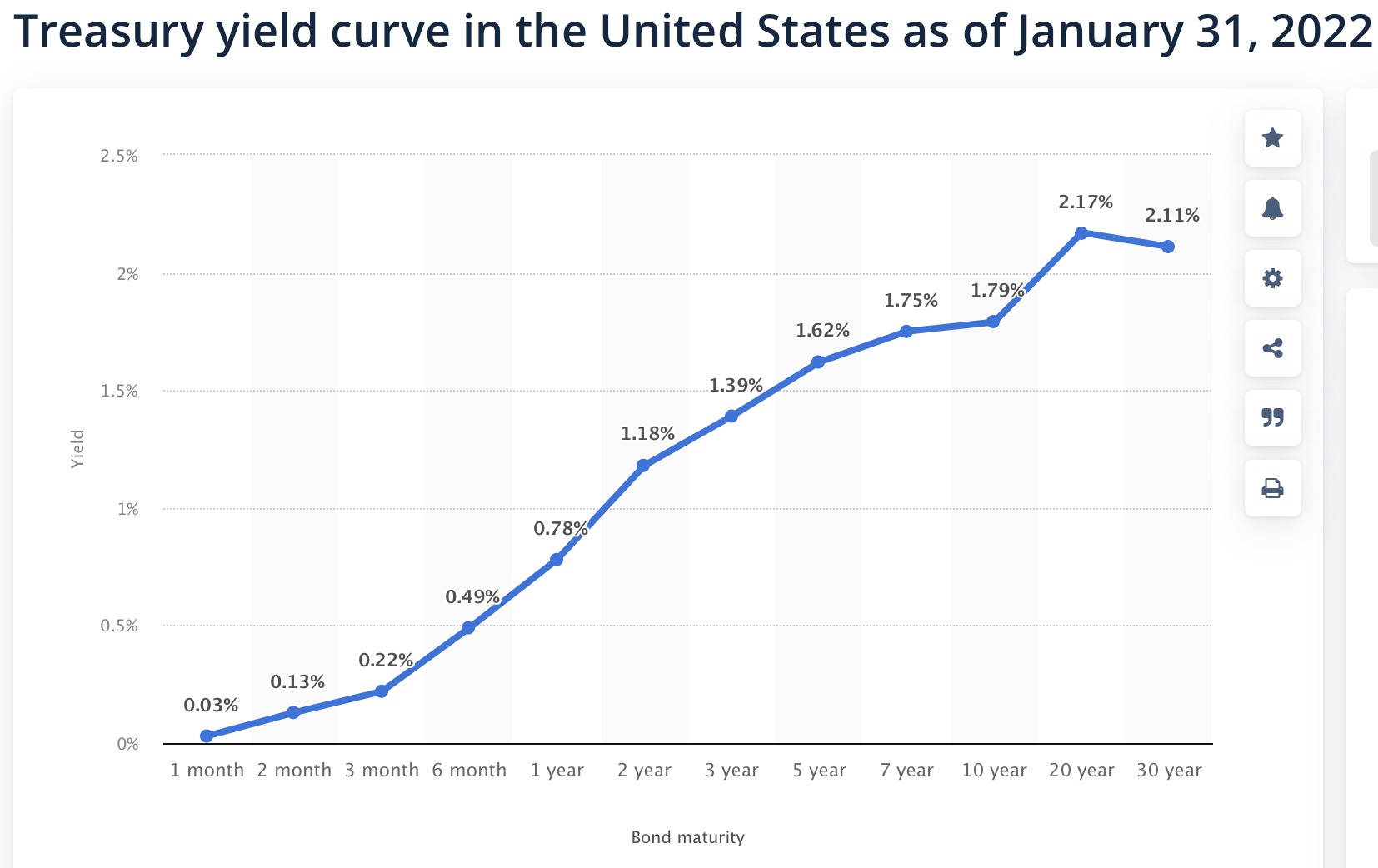

Krátke úrokové sadzby budú v najbližšej budúcnosti stúpať. Je to spôsobené ohlasovaným zvyšovaním úrokov centrálnymi bankami.

No dlhšie úrokové sadzby, napriek vysokej inflácii, stále zostávajú na nízkych úrovniach.

Takto vyzerá úroková krivka amerického dolára:

Zdroj: Statista

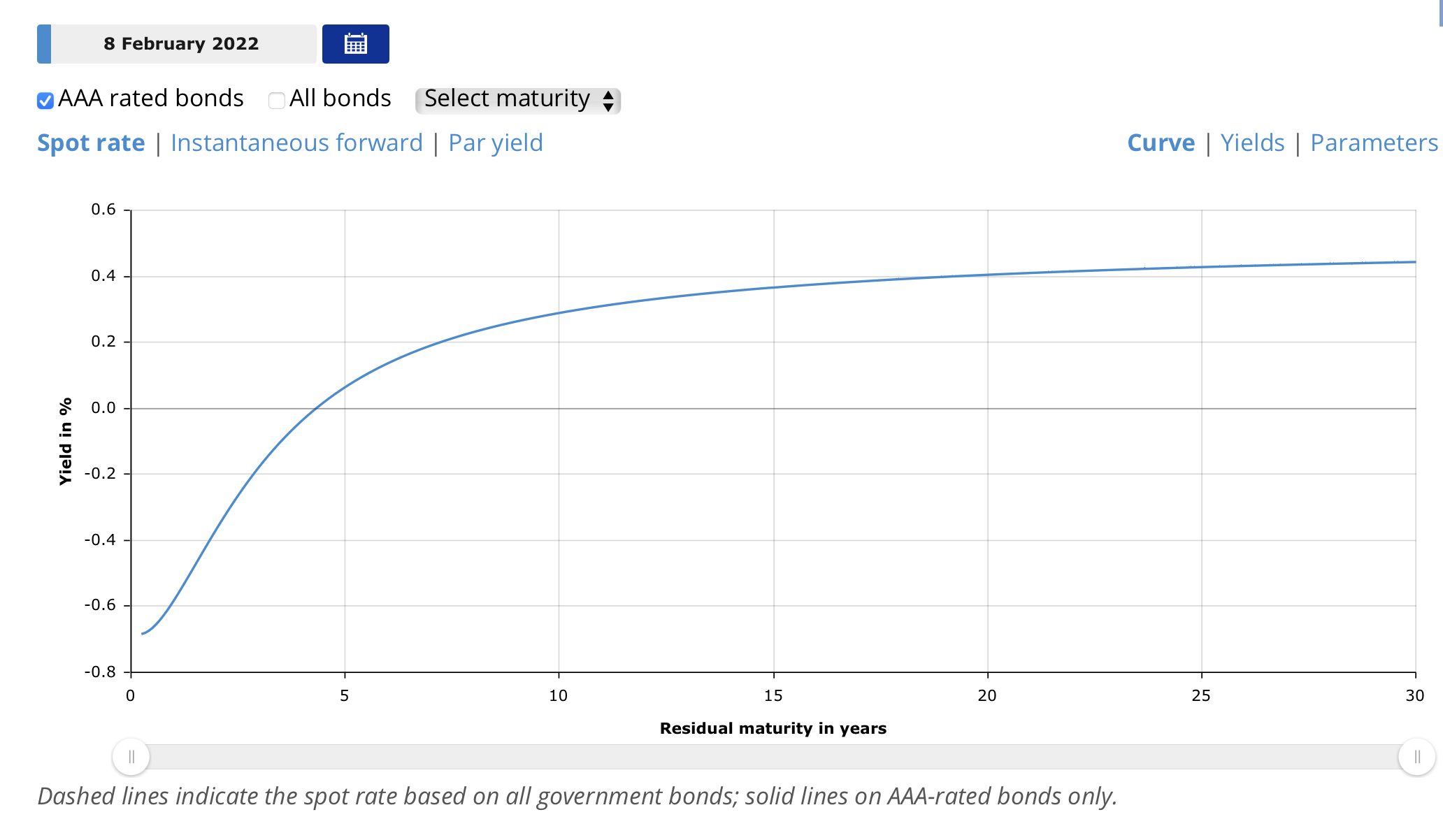

A takto vyzerá úroková krivka pre EUR:

Zdroj: ECB

Investori evidentne očakávajú, že vysoká inflácia je dočasná záležitosť. A stále je tu obrovský dopyt po bezpečných investíciách s aspoň nejakým výnosom.

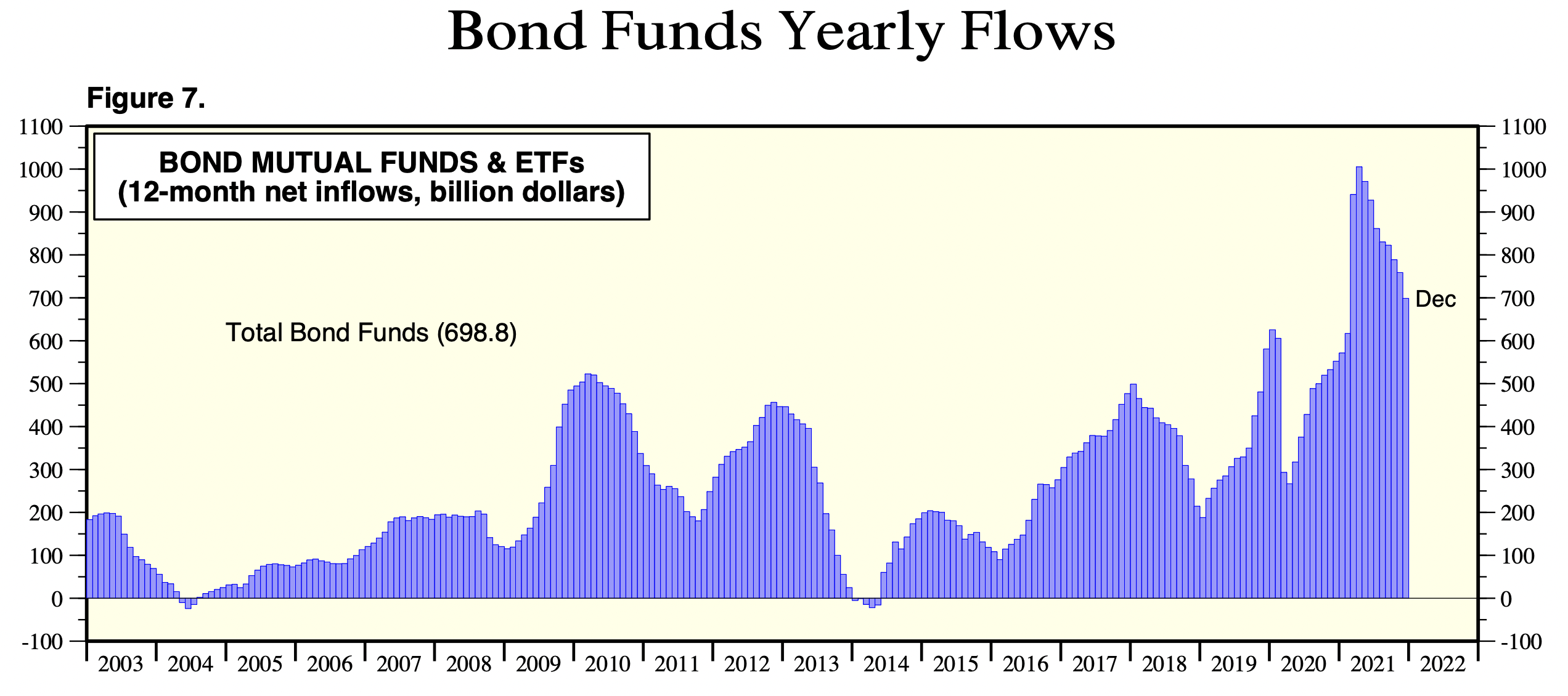

Potvrdzuje to vývoj kumulovaných predajov (inflows do) dlhopisových fondov (podielových aj ETF) v USA:

Zdroj: Yardeni

K decembru 2021 investori vložili do dlhopisových fondov 700 miliárd dolárov (za ostatných 12 mesiacov). Len na porovnanie - do akciových fondov v rovnakom čase vložili kumulovane 365 miliárd USD.

Nemyslím si, že sa tento trend bude otáčať. Preto podľa mňa dlhé úrokové sadzby nebudú v najbližšom roku-dvoch nijako zásadne rásť. To bude podporovať ekonomiku aj akciové trhy (neznamená to však, že ceny akcií nemôžu klesnúť. Na masívny krach to nevidím).

A čo minulý rok zaujalo, alebo prekvapilo vás? Ozvite sa v komentároch.

Možno od veci… ale mňa prekvapilo čisté zhodnotenie mojich úspor v 2. pilieri.

Pozitívne či negatívne?

Dobry den,

par komentarov:

1. Odkial je prosim informacia o pomere aktivne vs pasivne spravovanych assets? Ja som nasiel iny pomer a ten vobec nevyzera tak optimisticky:

https://www.morningstar.com/insights/2019/06/12/asset-parity

2. Tu je podla mna dost nestastne zvolena metodika porovnania rastu PE, a cien akcii. Myslim, ze by bolo dobre uviest aj vysledky za rok 2020 a porovnat ich s 2019, aby sme sa pozreli na vychodiskovy bod, z ktoreho rast PE pocitame. Zdrave spolocnosti asi nebudu mat velky problem zvysit svoj zisk stonasobne, ked sa vplyvom pandemie dostali z hladiska ziskovosti na minimalne cisla (resp. do minusu). Udrzanie rastu ziskovosti bude ale uz asi ina story.

Da sa na to kludne pozriet aj optikou CAPE a tam nam z toho lichotive cisla nevychdzaju. Horsie to bolo uz iba v predvecer dotcom bubliny.

3. Zlato ma velmi vysoku negativnu korelaciu s realnym vynosom US dlhopisov. Zlato zazilo svoj boom (narast priblizne o 60%) od maja 2019, do priblizne polovice 2020, kedy tuto krivku predbehlo, takze 2021 mozno chapat ako korekciu, ktora nebola nejako vyrazne zasadna. V sucasnosti sa voci real yield opat nachadza nizsie a teda v pripade, ze real yield sa nejako dramticky nezvysi, je celkom mozne, ze zlato o cosi opat porastie. Koniec-koncov, reakcia zlata po ohlaseni planovaneho zvysenia urokovych sadzieb nebola nijak dramaticka a zlato sa +- drzi na rovnakych urovniach. Vyzera to, akoby korekcia ceny zlata v 2021 zapocitavala planovany rast urokovej miery. Necham sa prekvapit, co bude dalej.

5. „Myslím si, že je prijateľnejšie mať nejakú infláciu a rozumný ekonomický rast a realizovanie potrebných štrukturálnych zmien, ako nijakú infláciu a dlhodobú recesiu.“

Problem je, ze inflacia nejde automaticky ruka v ruke s rozumnym ekonomickym rastom, ako sa aj v sedemdesiatych rokoch sa presvedcili, ked sa im spolu s vysokou inflaciou objavila ekonomicka stagnacia, co je momentalne jeden zo scenarov, ktory je na stole. Aj vtedy az Volcker ukoncil inflacne trapenie za cenu drastickych opatreni, ktorych realizacia by uz dnes nebola mozna.

Zdravím vás,

re 1: nesmiete sa pozerať len na fondy, tie manažujú len menšiu časť trhovej kapitalizácie, pre lepšie dáta pozrite napríklad môj článok https://peniazesucas.sk/etf-bublina-mytus/ alebo toto https://blogs.cfainstitute.org/investor/2022/01/21/myth-busting-etfs-are-eating-the-world/. Pasívne stratégie (ETF a podileové fondy) spravujú asi 14%

re 2: nie je, je to dobrá metodika. ZA ostatné 2 roky je to rovnaké story, za ostatných 10 rokov rast cien akcií je spôsobený cca na 70% rastom ziskov, 30% je ochota investorov platiť za tieto zisky viac CAPE nie je dobrá metodika na nič.

re 3: to nič nemení na tom, že zlato ako hedge proti inflácii nefunguje. Prišla inflácia ako oblázon, ceny všetkého vzrástli, okrem zlata.

re 5: uvidíme

ad 1. vdaka za info

ad 2. To co pisete nie je jednoducho pravda. Za posledne 2 roky to nie je rovnaka story. Za rok 2020 bol pokles ziskovosti indexu s&p500 zhruba okolo 50%.

(https://www.multpl.com/s-p-500-earnings/table/by-year)

Podla Vasej metodiky teda museli byt akcie na konci roka 2020 drahe, lebo klesala ziskovost.

Aby bolo jasne nerozporujem tvrdenie, ze rast cien akcii je tahany rastom ziskovosti, ale tu krivku treba vyhladit a nie pocitat rast za jediny rok po 50%-nom prepade a potom z toho vyvodzovat (podla mna dost chybne zavery), ze akcie su vlastne lacne

A prave preto sa puziva PE ocisteny o cyklicke vplyvy.

Prepacte, oprava k predoslemu komentu:

Za rok 2020 bol pokles ziskovosti indexu s&p500 zhruba okolo 30%. (50 USD)

Vďaka za náhľad a trefné rozobratie minulého roku.

Na zlato mám rovnaký názor (možno preto som nechal ženu investovať do ETF zamerané na lítium (: )

Mňa prekvapili úrokové sadzby a razantné QE. Aj to ako si rýchlo zvykli firmy prechádzať do online prostredia/digitalizovať (žiaľ, nie úplne dobre v štátnych inštitúciách).

Taktiež zaujímavý bol začiatkom roku hype okolo short squeeze a inom prístupe ku fondom/firmám a iný prístup k retail investorom (neodsudzujem ani jedno, sám som vlastnil niektoré akcie z roku 2020 a predal cez túto udalosť).

Je to nástroj ako každý iný.

A ešte jedna vec je príjemná, koľko ľudí sa začalo aktívnejšie zaujímať a vzdelávať o fin. gramotnosť, aspoň osobne to vnímam cez okolie.

Ešte raz ďakujem za ďakujem za Vaše články a finančnú osvetu na Slovensku, ktorú robíte s vášňou aj s kolegami.

:-)))