Dokedy budú tie akcie ešte rásť?

Ak sa aspoň trochu zaujímate o investovanie, určite vám neuniklo, že akciovým trhom sa darí a dosahujú rekordné úrovne. Spolu s tým sa pravidelne objavujú hlasy o ich extrémnom predražení a nevyhnutnosti prudkého pádu. Tu je pár titulkov a citácií len za posledný týždeň: “Americký index Nasdaq stúpol na novú rekordnú úroveň”, “Americké akciové trhy lámali rekordy, európske tiež rástli”, “Európske akcie na 21-mesačných maximách”, “Technologický index Nasdaq Composite opäť prepisoval historické maximá”, “Americké akciové trhy stúpli na nové maximá”. A toto je môj najobľúbenejší: “Nová hospodářská krize na spadnutí. 10 důvodů, proč může vypuknout v nejbližších měsících”.

Samozrejme, nie je problém v informovaní o tom, čo sa deje. Ale povedať, že úroveň indexu S&P 500 je aktuálne 2390, čo je takmer o 800 bodov viac ako tesne pred krachom v októbri 2007 (kedy bola úroveň cca. 1560), a z toho odvodzovať záver, že akcie sú predražené, sme v bubline a hrozí ďaľší krach na burze, je príliš simplistická analýza. Svet je predsa len trochu zložitejšie miesto.

Ako vzniká bublina

Vývoj na akciovom trhu je, pri troche zjednodušenia, ovplyvňovaný tromi faktormi:

- trend (alebo momentum)

- sentiment (psychológia investorov)

- fundamenty

Z krátkodobého hľadiska prevládajú prvé dva, z dlhodobého má navrch tretí. Presne toto mal na mysli Ben Graham, “otec” fundamentálnej analýzy akcií, keď povedal: Z krátkodobého hľadiska je akciový trh ako hlasovacie zariadenie, z dlhodobého hľadiska je skôr ako váha (voting machine vs. weighing machine).

Jedného zamračeného, upršaného dňa, uprostred totálnej depresie, zmaru a psoty, sa investori pozrú na fundamenty a povedia si, že akcie sú príliš lacné. Začnú nakupovať. Následný rastový trend zlepší náladu viac a vďaka tomu investori viac aj nakupujú. Po nejakom čase už fundamenty nikoho nezaujímajú a všetkých čaká ružová budúcnosť. Rastúci trend a zlepšujúca sa nálada sa vzájomne podporujú a akciové trhy rastú až do chvíle, kým sa investori opäť rozhodnú brať do úvahy aj fundamenty. A nastanú masívne predaje.

Sentiment má veľmi veľký, ak nie najväčší, vplyv na to, čo sa na trhu deje. Preto je podľa mňa nemožné predpovedať, kedy trhy “padnú”. To by ste museli predpovedať správanie veľkej skupiny ľudí. Kým majú investori dôveru, že trhy budú stúpať, tak nakupujú. Trh začne padať vo chvíli, keď investori z nejakého dôvodu stratia nervy a začnú predávať. Ale kedy to bude, a čo presne stratu nervov spôsobí? Ťažko povedať.

Poďme sa radšej pozrireť, v akom stave sú vyššie uvedené tri faktory. A začnime od konca.

Fundamenty

Samotná číselná hodnota indexu (alebo jednotlivej akcie) nehovorí nič o tom, či a aké drahé akcie sú. Lepší, hoci stále jednoduchý, spôsob je pozrieť sa na ukazovatele ako je PE (Price vs Earnings, teda cena v pomere k ziskom za posledných 12 mesiacov), CAPE (Cyclically Adjusted PE, cena v pomere k ziskom za posledných 10 rokov) alebo dividendový výnos.

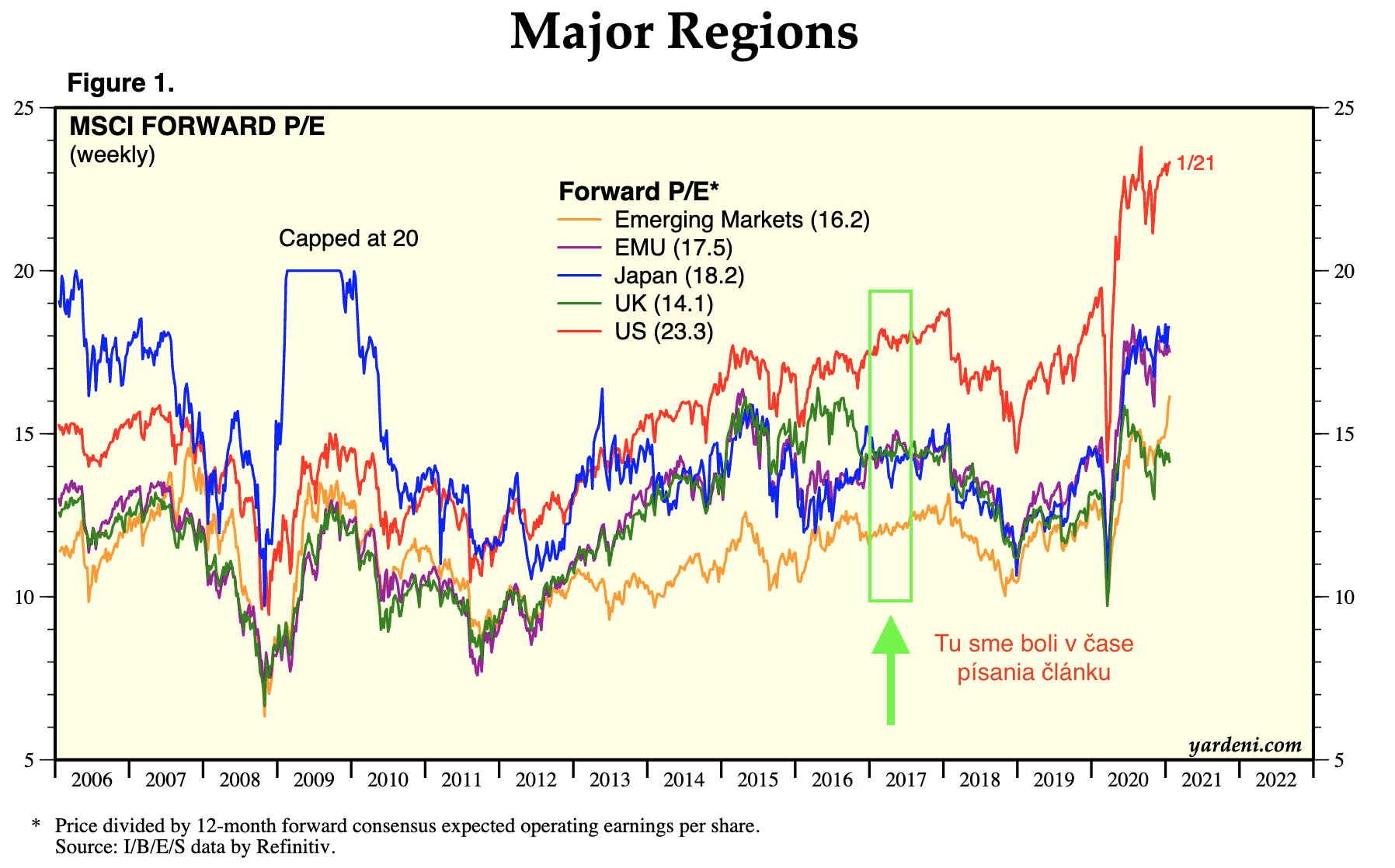

Porovnanie hodnoty medzinárodných akciových trhov pomocou ukazovateľa FW PE:

Zdroj: yardeni.com

Z tabuľky vidíme, že najdrahšie sú americké trhy. V ostatných regiónoch to zďaleka nie je také “horúce”. Americké trhy sú však najväčšie (tvoria cca 42% celosvetovej trhovej kapitalizácie), a vzhľadom na prepojenosť americkej a ostatných ekonomík a finančných trhov, to čo sa udeje v USA, má tendenciu prelievať sa aj všade inde. Ďalej sa preto budem zaoberať už len americkými akciami. Pozrime sa bližšie na ich ohodnotenie.

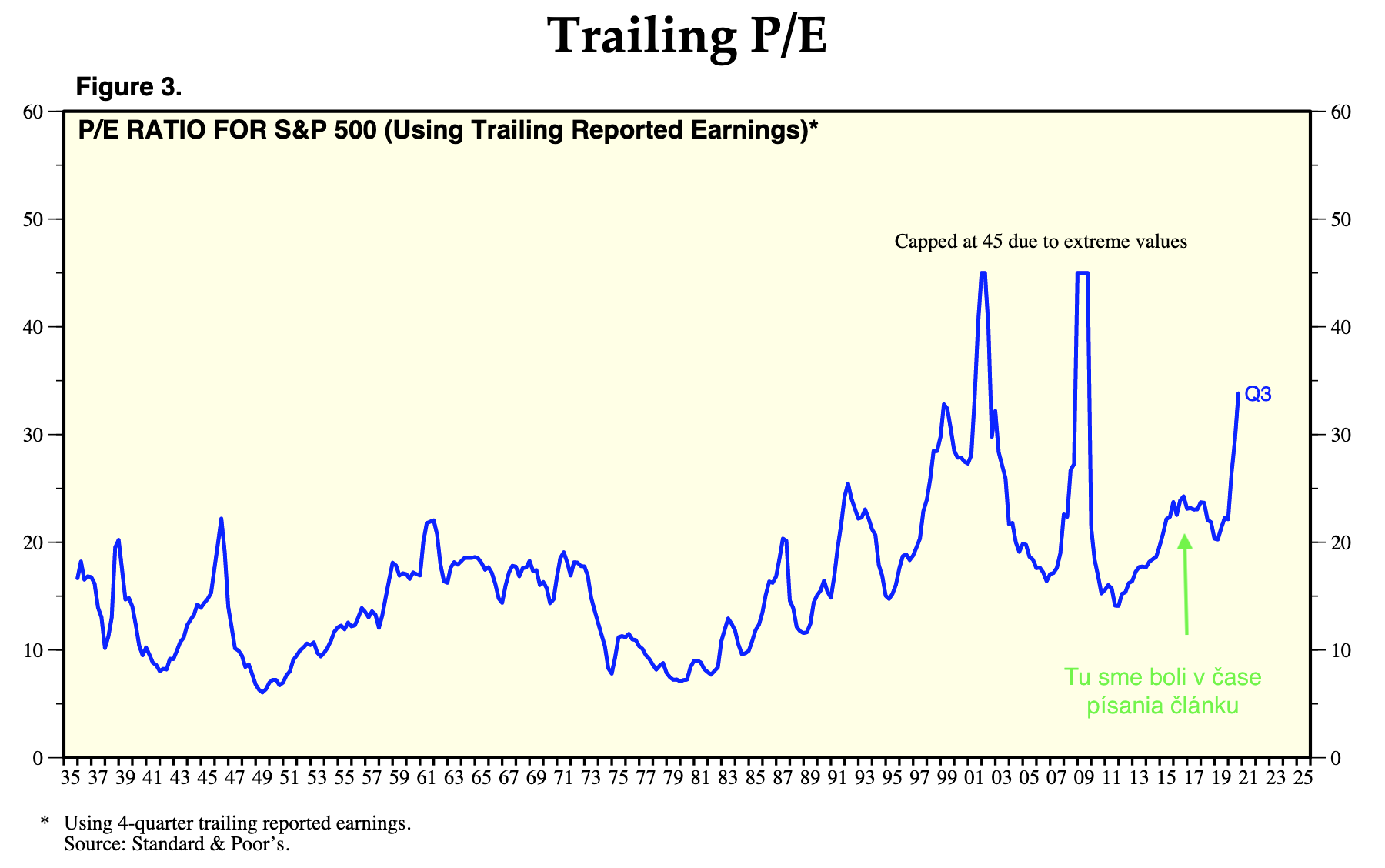

Vývoj hodnoty PE indexu S&P 500

Zdroj: yardeni.com

Pri takýchto porovnaniach sa historická priemerná hodnota ukazovateľa berie za teoreticky “férovú” hodnotu. Ak je ukazovateľ vyšší ako priemer, akcie sa považujú za nadhodnotené, ak je nižší, mali by byť podhodnotené.

Je pravda, že PE je aktuálne vysoko nad historickým priemerom, no zďaleka sa nepribližuje maximálnym úrovniam. Navyše, za posledných 20 rokov bola hodnota PE vyššie prakticky neustále. To možno ukazuje na to, že historický priemer, vzhľadom na zmeny, ktoré sa za posledných niekoľko desiatok rokov udiali, nie je celkom správnym ukazovateľom “férovej” hodnoty.

Vysoké PE môže byť znakom nadhodnotenosti, no môžu za tým byť aj veľmi dobré dôvody, napr. rast ziskovosti firiem. V tomto prípade by to tak mohlo byť, PE indexu počítané na základe odhadovaných ziskov firiem v najbližších 12 mesiacoch (údaje sú z februára 2017) je len 17,6. Netreba to brať tak doslovne, sú to len odhady, ale táto úroveň vyzerá celkom rozumne.

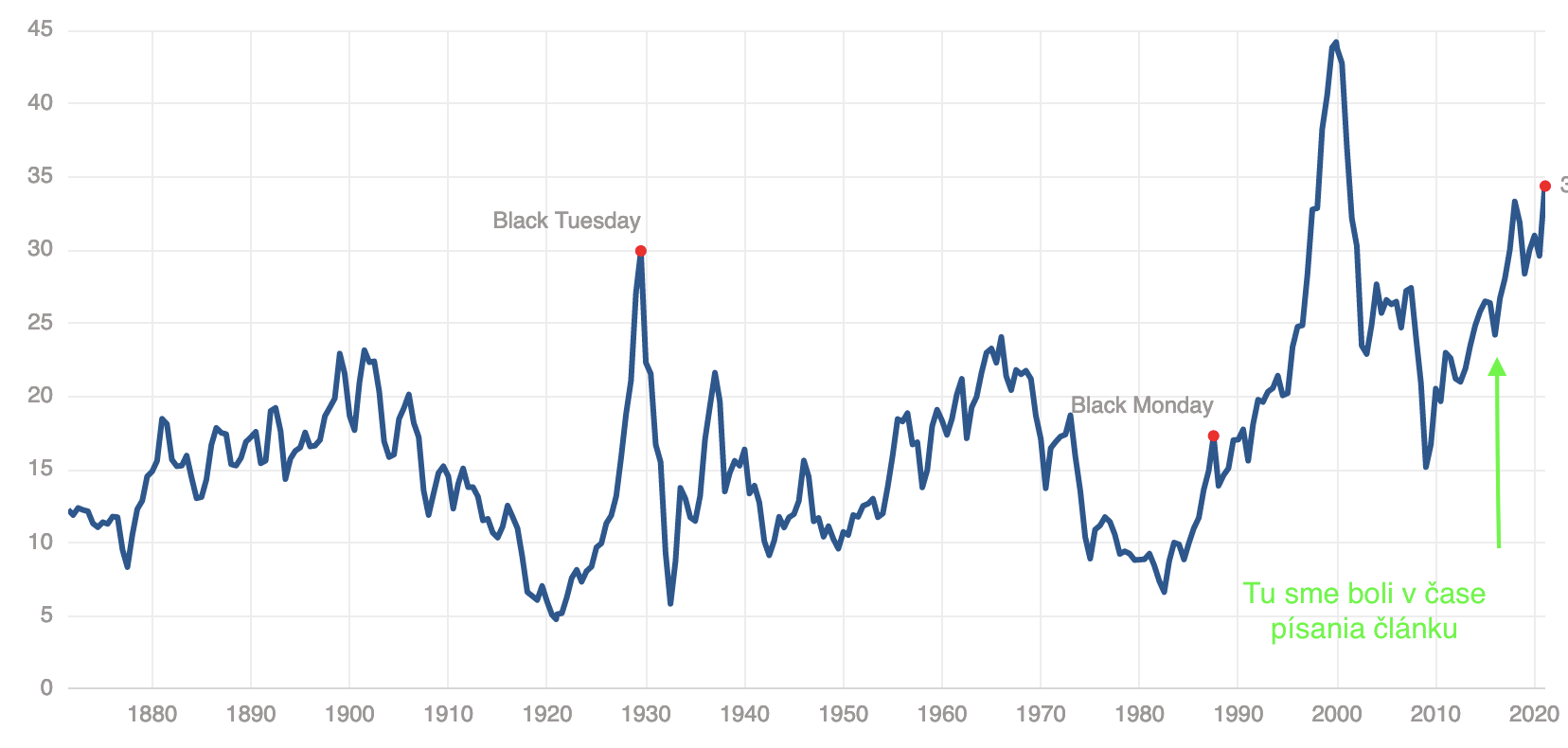

Ďaľší často používaný ukazovateľ je CAPE (Cyclically Adjusted PE), teda PE rátané na základe priemernej ziskovosti firiem za posledných 10 rokov.

Vývoj hodnoty CAPE indexu S&P 500

Zdroj: www.multpl.com

CAPE je takisto vysoko, no nie na maxime. Aj tu platí, že za posledných 20 rokov bolo nad úrovňou historického priemeru prakticky neustále. Okrem toho je tu ešte jedna zaujímavosť – CAPE berie do úvahy ziskovosť za posledných 10 rokov. Momentálne je ziskovosť amerických firiem vysoká a aj v najbližších 2 rokoch sa očakáva rast. Na druhú stranu, roky 2008 a 2009, kedy bola ziskovosť firiem kvôli kríze extrémne nízka, z výpočtu vypadnú. To spôsobí, že CAPE aj v prípade, ak akcie zostanú na týchto úrovniach, v priebehu 2 rokov klesne na úroveň zhruba 25.

Používanie historických čísel má v tomto prípade ešte jeden problém: takýto ukazovateľ totiž zahŕňa rôzne obdobia – nízky aj vysoký ekonomický rast, nízku aj vysokú infláciu, nízke aj vysoké úrokové sadzby. Ak by sme porovnali len obdobia s nízkou infláciou a nízkymi úrokovými sadzbami (podobné dnešnej situácii), ukázalo by sa, že aktuálne hodnoty sú celkom akceptovateľné.

Warren Buffet napríklad tvrdí: “Vzhľadom na úrokové sadzby sú ceny akcií skôr nízke”. Aj pri PE 25 je “vnútorný výnos” akcií (earnings yield) 4%. V dlhom časovom horizonte (20 rokov) je riziko držania akcií veľmi nízke, a tak aj pri takýchto úrovniach stále predstavujú lepšiu investíciu ako vládne dlhopisy (aktuálne výnosy amerických dlhopisov so splatnosťou 5 rokov sú 1,84%, 10 rokov 2,33%, 20 rokov 2,71%).

Čo si z toho celého zobrať? Vysoké hodnoty ukazovateľov PE aj CAPE nepredikujú blížiaci sa pád akcií. Jediný rozumný záver, ktorý sa urobiť dá je, že investori by pri takýchto úrovniach PE a CAPE mali v najbližších desiatich rokoch očakávať skôr podpriemerné ročné výnosy a pripraviť sa na potenciálne väčšie krátkodobé prepady.

Pri spätnom pohľade je veľmi jednoduché identifikovať, kedy akcie začali padať. Mnohých ľudí to zvádza k výrokom typu: “Veď to bolo jasné, tú bublinu videl každý!” V reálnom čase je to však nemožné. Určite nie pomocou PE alebo CAPE. To, že ich hodnoty sú vysoko, neznamená, že nemôžu na takejto úrovni zostať, alebo dokonca rásť aj niekoľko rokov. A naopak, aj pri nízkom PE, resp. CAPE môžu trhy poklesnúť. Neveríte?

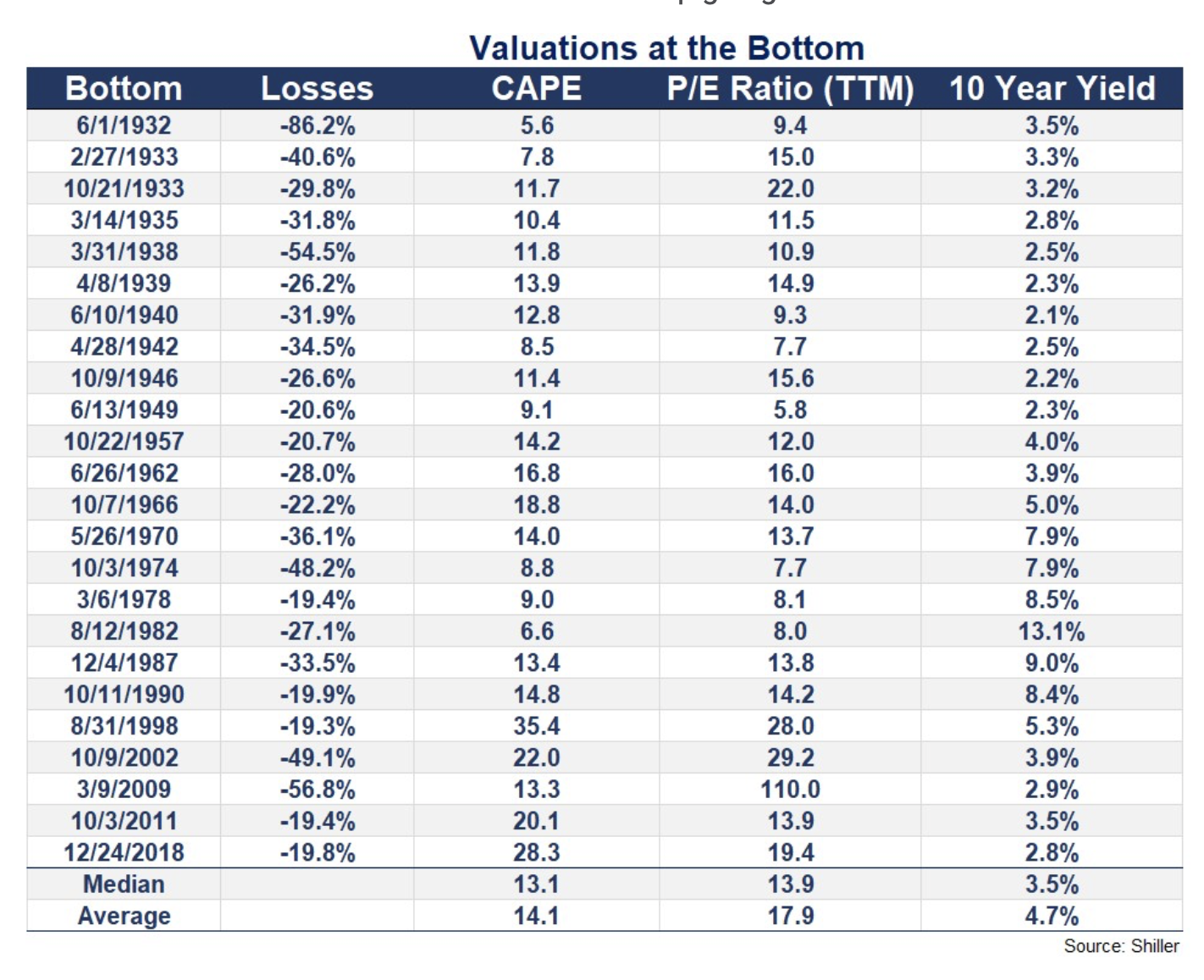

Prehľad amerických bear marketov od roku 1932:

Zdroj: www.awealthofcommonsense.com

V tabuľke je prehľad všetkých amerických bear marketov od 1932. Začali pri PE 29,4 aj 9, CAPE bolo 43 aj 5,6, úrokové sadzby boli nízke aj vysoké, rovnako inflácia. Jediné čo majú ako-tak spoločné, je ekonomická recesia. Tá nastala tesne pred, alebo po začiatku poklesu akcií v 11 z 15 horeuvedených prípadov.

Takže ak najbližšie nastane v USA ekonomická recesia, s najväčšou pravdepodobnosťou zažijeme aj ďaľší pokles alebo pád akcií. No predpovedať recesiu je asi ešte ťažšie ako vývoj akciového trhu.

Sentiment

Ako povedal Sir John Templeton: “Býčie trhy sa rodia z pesimizmu, rastú na skepticizme, dospejú na optimizme a zomrú v eufórii”.

Bubliny majú jedno spoločné – totálnu stratu sebakontroly investorov a ignorovanie rizík. Investujú absolútne všetci, ktorí majú nejakú voľnú hotovosť. Tí, ktorí nemajú, si berú úvery. Akcie sú témou debát na večierkoch, tipy na najlepšie investície dostávate od neznámych ľudí vo výťahu aj od svojho kaderníka.

Netýka sa to len individuálnych investorov, ale aj inštitúcií. Bubliny sú charakterizované “bezhlavou” akvizičnou stratégiou, firmy kupujú iné firmy s vidinou ružových zajtrajškov, synergií, cost-cuttingov, cross-sellingov, alebo aspoň ukojením ega pána generálneho.

Dnes však firmy skôr hromadia hotovosť, pri investíciách sú oveľa vyberavejšie. Globálny objem M&A transakcií podľa dát JP Morgan dosiahol maximum v roku 2015, odvtedy klesá. Počet nových amerických IPOs (initial public offerings – prvý predaj akcií investorom na verejnom trhu) klesol z 343 v roku 2014 na 128 v roku 2016.

Odkedy akcie dosiahli v roku 2009 minimum, uplynulo už 8 rokov. Tento býčí trh patrí k jedným z najdlhších v histórii (ak rátame začiatok od minimálnej úrovne), no určite sa dá popísať ako najsmutnejší. Nikdy sa neobjavila radosť z vymazania predchádzajúcich strát a dosiahnutia nových historických ziskov. Medzi investormi dlhodobo prevláda ak nie rovno pesimizmus, tak skepsa určite. Každý nový historický rekord prináša varovné upozornenia, že takto to už dlho ísť nemôže a s každým 5% poklesom sa objaví lavina komentárov v zmysle: „Tak a je to tu! Krach na burze! Ja som to hovoril!“.

Ako to vravel ten Warren? „Be fearful when others are greedy, be greedy when others are fearful“…

Momentum

Momentum (alebo trend) akciového trhu popisuje tendeciu pohybu cien niektorým smerom zvyšovať pravdepodobnosť ďaľšieho pohybu rovnakým smerom. Ak ceny stúpajú dnes, zrejme budú stúpať aj zajtra. Ak dnes ceny klesli, zrejme klesnú aj zajtra.

Takéto chovanie nie je spôsobené nejakými komplikovanými vlastnosťami akcií alebo akciových trhov, ale psychológiou investorov. Tak nás vybavila evolúcia. Ak pračlovek zbadal niekoľkých členov svojho kmeňa celých veselých niekam veľmi rýchlo bežať, najlepšie urobil, ak sa k nim pridal, pretože s najväčšou pravdepodobnosťou bežali k niečomu veľmi pozitívnemu. Napríklad k jedlu.

Ak náš pračlovek zbadal niekoľkých svojich súkmeňovcov niekam veľmi rýchlo bežať celých vystrašených, najlepšie urobil, ak sa k nim bez rozmýšľania pridal, pretože s veľkou pravdepodobnosťou utekali pred niečim veľmi nebezpečným.

A ak sa aj našiel nejaký intelektuál, ktorý postál a zamyslel sa, či súkmeňovci naozaj správne vyhodnotili situáciu, či náhodou neprišlo k nejakému nedorozumeniu a či z toho všetkého nakoniec nebude len taký obyčajný beh pre zdravie, jeho gény väčšinou nedostali šancu replikovať sa. Buď zomrel od hladu alebo ho čosi zožralo.

Sú za tým 2 faktory – davová psychóza (crowd behaviour, keďže ich je tak veľa, určite vedia niečo, čo ja neviem, nebudem zbytočne rozmýšľať a radšej sa k nim pridám) a strach zo straty (fear of missing out – radšej sa k nim pridám, pretože by som mohol o niečo prísť a oni to všetci budú mať).

Obidva tieto prístupy mali a majú pre prežitie ľudstva obrovský význam. S akciovými trhmi evolúcia síce nerátala, ale trend pekne demonštruje takýto spôsob chovania aj pri investovaní.

Okrem “normálneho” existuje aj tzv. dlhodobý rastový trend (alebo aj klesajúci). Je voľne zadefinovaný ako veľmi dlhé obdobie, počas ktorého akcie rastú (klesajú), hoci tento rast je popretkávaný kratšími alebo aj dlhšími obdobiami, kedy akcie klesajú (rastú) alebo sa len tak motajú.

Takéto dlhodobé rastové obdobia, vrátane toho aktuálneho, zažili americkí investori od začiatku minulého storočia 4:

Zdroj: www.theirrelevantinvestor.com

Každý z nich vznikol v inom čase, v iných podmienkach. Takisto je táto vzorka relatívne malá na robenie jednoznačných záverov. Ale správna otázka možno neznie: “Kedy tie akcie padnú?” ale: “Čo ak sa ešte len rozbiehame?”

Netvrdím, že tento rastový trend bude naisto pokračovať. Možno už zajtra skončí ako v roku 1929. Neviem. A nevie to ani nikto iný. Kľúčom k úspešnému investovaniu je však využiť silu dlhodobého rastúceho trhu vo svoj prospech. A to sa dá jedine tak, že zostanete “zainvestovaní”. Hotovosť je nepriateľom malého investora – ak raz predáte, veľmi ťažko sa hľadá cesta späť. A jediný spôsob, ako zostať dlhodobo zainvestovaní, je mať portfólio a alokácie nastavené tak, aby ste mohli kľudne spať bez ohľadu na to, či trh zajtra spadne o 20% alebo bude rásť najbližších 5 rokov.

Žiadny strom nerastie do neba a prví budú poslednými. To sa týka aj investovania. No môj názor je, že tento americký býk si po lúke ešte pár rokov pobehá.

Kam investujete vy? Ozvite sa v komentároch.

2 komentáre o “Akcie môžu kľudne rásť aj ďalej, hoci vyzerajú byť drahé.”

Comments are closed.

Bull markets are born on pessimism, grown on skepticism, mature on optimism and die on euphoria.

The time of maximum pessimism is the best time to buy, and the time of maximum optimism is the best time to sell.

(John Templeton)

Pekný článok. Tak ja dúfam, že sa ešte len rozbiehame.