Investovanie do akcií pomocou indexových fondov je jedným z najlepších spôsobov, ako si vybudovať majetok. Nie je to však jednoduché.

Akcie sú totiž volatilné a ich ceny pomerne často zažívajú prepady, niekedy až o desiatky percent.

O vašom úspechu, či neúspechu pri dosahovaní finančných cieľov pomocou investovania však v rozhodujúcej miere rozhodne práve to, ako sa zachováte v takýchto krízových situáciách.

Napoleon Bonaparte (vraj) zadefinoval vojenského génia nasledovne:

napoleon bonaparte

-francúzsky cisár-

To isté platí aj pre investorov. Ak ste schopní zachovať si chladnú hlavu, držať sa svojho dlhodobého plánu aj v časoch finančných a ekonomických kríz, prípadne oportunisticky využiť príležitosti, ktoré vám finančné trhy občas ponúknu, máte vyhraté.

Ak sa však pri investovaní riadite emóciami, nakupujete, keď sa všetci okolo vás rozhodli, že z nich budú miliardári, a predávate spolu s ostatními v očakávaní konca sveta, s veľkou pravdepodobnosťou to neskončí dobre.

Globálne akcie (MSCI World) od začiatku roka stratili takmer 25% svojej hodnoty (v USD, investori ivestujúci v EUR sú na tom, vďaka posilňujúcemu kurzu dolára voči spoločnej mene relatívne výrazne lepšie). Inflácia je stále vysoká, hrozí recesia (možno v nej už sme), u susedov zúri vojna.

Je to hrozivé. Samozrejme. Tiež mi nie je všetko jedno.

Ale ak teraz predávate akcie, dúfam, že na to máte veľmi dobrý dôvod. Okrem úľavy z toho, že sa vám konečne podarilo zliezť z tejto žalúdok dvíhajúcej horskej dráhy.

Je to lepšie alebo horšie ako pred rokom?

Pretože základom investovania sú OČAKÁVANÉ VÝNOSY. A z tohto hľadiska sa situácia na finačných trhoch VÝRAZNE ZLEPŠILA. Hoci je to veľmi konraintuitívne a na prvý pohľad v rozpore so všetkým, čo vidíte okolo seba.

Pred rokom držala US centrálna banka úrokové sadzby na nule. Výnosy vládnych dlhopisov sa pohybovali okolo nuly, niekde boli dokonca záporné. Globálne akcie (MSCI World) sa predávali za takmer 21-násobok budúcoročného zisku. To predstavuje vnútorný výnos (earnigns yield) 4,70%.

Teraz je výnos do splatnosti globálnych G7 vládnych dlhopisov (XTrackers GlobalGoc Bond ETF) 2,53%. Výnosy 10-ročných US vládnych bondov 4,24%. A globálne akcie sa predávajú za 13,40 násobok budúcoročných ziskov (menej ako 25-ročný priemer), čo je earnings yield takmer 7,50%.

Bola situácia na finančných trhoch pre investovanie lepšia pred rokom, alebo je lepšia teraz? Z môjho pohľadu je, bez akýchkoľvek pochybností, lepšia teraz.

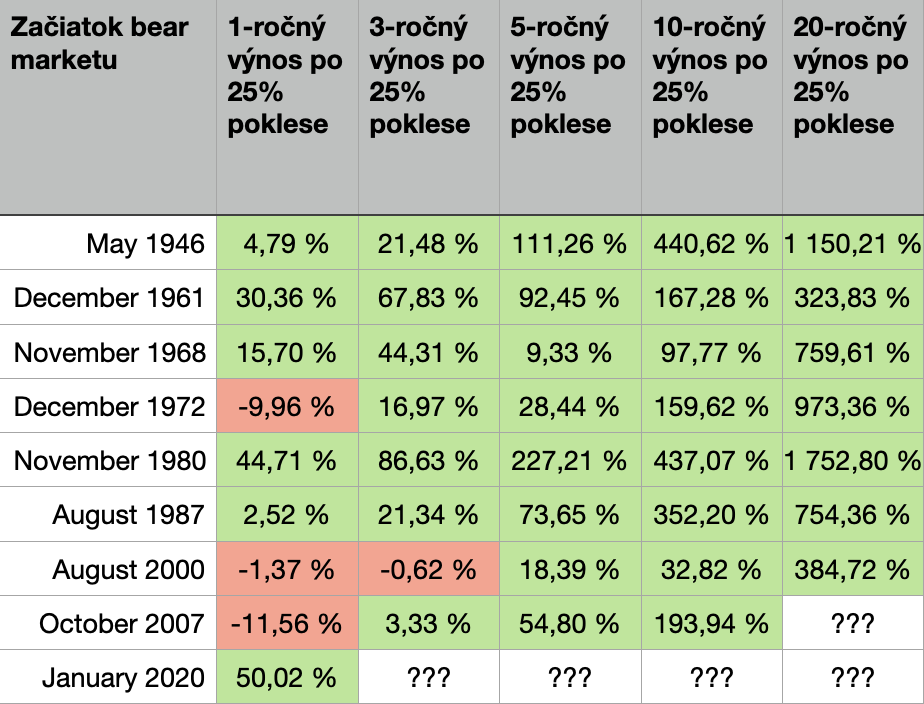

Pre istotu som sa pozrel aj na to, čo sa dielo s výnosmi US akcií v bear marketoch, po poklese o viac ako 25%, v nasledujúcich periódach:

Celkový výnos, vrátane reinvestovaných dividend, US akcií po 25% poklese

Zdroj dát: macrotrends.net, dqydj.com

Pravdepodobnosť, že vaša investícia, urobená po 25% poklese, bude po roku v mínuse, je minimálna. Pravdepodobnosť, že investícia, urobená po 25% poklese, bude v mínuse po 3 rokoch, je blízka nule. A po 2. svetovej vojne neexistuje prípad, kedy investícia do US akcií po ich 25% poklese z predchádzajúceho historického maxima, bola po 5, 10 alebo 20 rokoch v mínuse. Naopak - výnosy takýchto investícií v priemere prekračujú dlhodobé historické výnosy amerických akcií.

To neznamená, že takto to dopadne aj tentoraz. Takisto to neznamená, že odteraz už akcie neklesnú. Minulé výnosy, ako všetci vieme, nie sú zárukou budúcich. Žiadne istoty neexistujú, nikto tu už nič negarantuje a môžeme sa rozprávať len o pravdepodobnostiach. A pravdepodobnosť, že investícia ktorú urobíte teraz, v horizonte 3, 5 a viac rokov nedopadne dobre, je mizivá.

Záver

Nasledovné platí len pre ivnestície do dobre doiverzifikované globálneho portfólia, nie pre individuálne tituly, nech sú akékoľvek:

Predávať investíciu potom, čo rok sledujete, ako jej hodnota klesá o 10, 20, či viac percent, je tá najhoršia vec, ktorú z hľadiska dosiahnutia svojich dlhodobých finančných cieľov môžete urobiť. Určite ste už počuli, že ak chcete zarobiť investovaním, musíte lacno kupovať a draho predávať. Toto je presný opak.

Bear market je pre dobre pripraveného (tzn. s rozumným finančným plánom a dobre nastaveným portfóliom) investora vo fáze budovania majetku príležitosť, nie hrozba. A ak už nie ste ochotní investovať ďalšie prostriedky, minimálne by ste mali pokračovať v pravidelnom investovaní. Alebo nerobiť nič. Predaj je najhoršia možnosť.

Ako hovorí John Bogle, zakladateľ spoločnosti Vanguard :

john bogle

-investor-

Najlepší návod na úspech pri investovaní je vlastniť celý akciový trh pomocou indexového fondu, a potom nerobiť nič. Treba len vydržať.

Na bear-marketoch je najhoršie to, že vždy nejaký príde. Najlepšie na nich je to, že každý sa raz skončí.

Perfektný článok, veľmi výstižný a samozrejme podkutý dátami.

Teším sa, že sa vám to páčilo!