Jedna žena sa raz rozhodla, že vyhrá lotériu. Každý deň chodila do kostola a modlila sa: Dobrý Bože, daj nech vyhrám lotériu. Ubiehali mesiace a stále nič. Jej modlitby dostali vyčítavý podtón: Dobrý Bože, prečo nedáš aby som vyhrala?!? Veď sa každý deň modlím! Jedného dňa zahrmelo, objavil sa Boh a hovorí jej – Dobre, splním tvoje želanie. Ale potrebujem, aby si aj ty niečo urobila pre mňa! Samozrejme, čokoľvek povieš, hovorí žena. Buď taká láskavá a kúp si LOS!!!

Všetko je len o šťastí. Naozaj?

Častokrát máme tendenciu úspechy iných ľudí vysvetľovať tým, že jednoducho mali šťastie, boli v správnom čase na správnom mieste atď. Rovnaké je to aj pri investovaní – je rizikové, a ak sa aj niekomu “zadarí”, je to len vďaka náhode.

Dokonca jeden z najúspešnejších investorov všetkých čias (ak nie najúspešnejší) Warren Buffett niekoľko krát verejne povedal, že za svoj úspech vďačí šťastiu – vyhral tzv. vajíčkovú lotériu tým, že sa narodil v USA, navyše do rodiny akciového brokera. Ak by sa narodil v Indii v nejakej chatrči, jeho život by nepochybne vyzeral inak.

Zvyšovanie pravdepodobnosti úspechu

Pre úspech je, samozrejme, kúsok šťastia nevyhnutný. Málokomu sa podarilo dosiahnuť veľké veci len vďaka svojej snahe, umu, šikovnosti, pripravenosti. Na druhej strane, pravda je tiež to, že šťastie praje pripraveným.

Len v roku 1930 (rok narodenia Warrena Buffetta) sa v USA narodilo 2.618.000 detí. Tisícky z nich mali v rodine akciového brokera. Napriek tomu, Buffett je len jeden.

Ak idete na pohovor k potenciálnemu zamestnávateľovi, nemôžete sa spoliehať len na to, že nikto iný nepríde, a oni si jednoducho budú musieť vybrať vás. Musíte ponúknuť také schopnosti a vlastnosti, ktoré hľadajú, za cenu ktorú sú ochotní zaplatiť. Musíte primerane vyzerať, dobre vystupovať, musíte byť presvedčivý. Inými slovami – musíte maximalizovať pravdepodobnosť, že si vyberú práve vás. A musíte mať trochu šťastia, že nepríde nikto lepší ako vy. Pretože VŽDY je niekto lepší.

Rovnaké je to aj s investovaním – musíte investovať tak, aby ste maximalizovali pravdepodobnosť, že dosiahnete očakávané výnosy. Nie je to až také komplikované, ako sa na prvý pohľad zdá.

Pravidlá úspešného investovania

1. pravidlo – Treba nastaviť realistické očakávania. Ak očakávate, že budete na investovaní zarábať 25% ročne, tak nezostáva nič iné, len vám zaželať veľa šťastia, pretože ho skutočne budete potrebovať. Akcie (S&P500) majú historický výnos cca 9.50% ročne, pri aktuálnych úrovniach aj to treba na najbližších pár rokov posunúť dole.

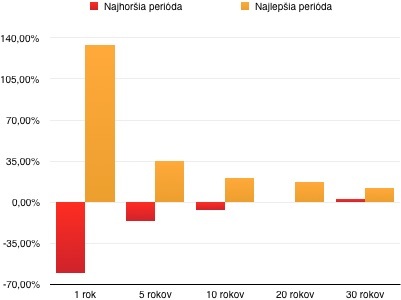

2. pravidlo – Musíte mať dlhý časový horizont. Nasledovný graf by vás mal presvedčiť :

Minimálny a maximálny ročný výnos podľa dĺžky držania, 1871-2015

Zdroj: Robert Shiller, prepočty autor článku. Výnosy sú nominálne (nezahŕňajú infláciu), vrátane reinvestovaných dividend.

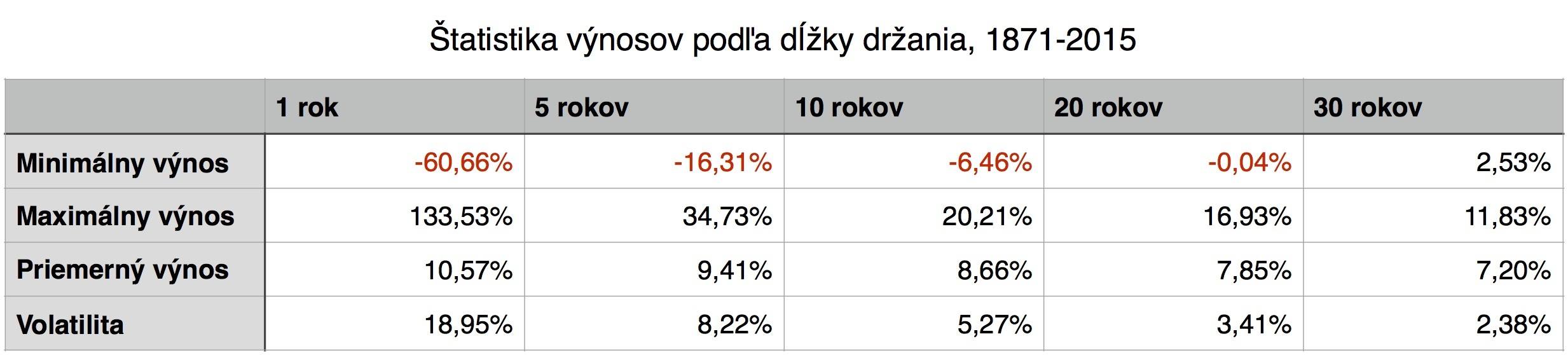

A ešte tabuľka so štatistikami:

Zdroj: Robert Shiller, prepočty autor článku. Výnosy sú nominálne, vrátane reinvestovaných dividend.

Ako vidno z grafu, investovať do akcií na obdobie kratšie ako 10 rokov nie je veľmi dobrý nápad. Dajú sa síce teoreticky dosiahnuť veľmi zaujímavé výnosy, no volatilita je príliš veľká (napr. pri ročnom časovom horizonte takmer polovica periód má záporné výnosy). Na druhú stranu, pri 20 ročnom časovom horizonte sa na akciách prakticky nedá prerobiť, a 30 ročné intervaly držania akcií zarobili vždy (platí pri jednorazovom investovaní sumy na začiatku periódy).

3. pravidlo – Diverzifikujte. Z tabuľky vidno, že s predľžujúcimi sa intervalmi držania veľmi pekne klesá aj volatilita. No nikdy sa jej nedá zbaviť úplne. Preto by sa mal každý investor zamyslieť nad rozumnou diverzifikáciou, aby zabránil urobeniu hlúpeho rozhodnutia v tom najhoršom možnom čase (Ejha, akcie klesli!!! Rýchlo treba všetko predať!!!). Treba zobrať do úvahy individuálnu situáciu každého investora, jeho časový horizont a citlivosť na poklesy hodnoty investície.

Dodržiavaním uvedených 3 pravidiel maximalizujete pravdepodobnosť, že sa z vašich investičných výsledkov budete tešiť.

Nepríjemná pravda o investovaní

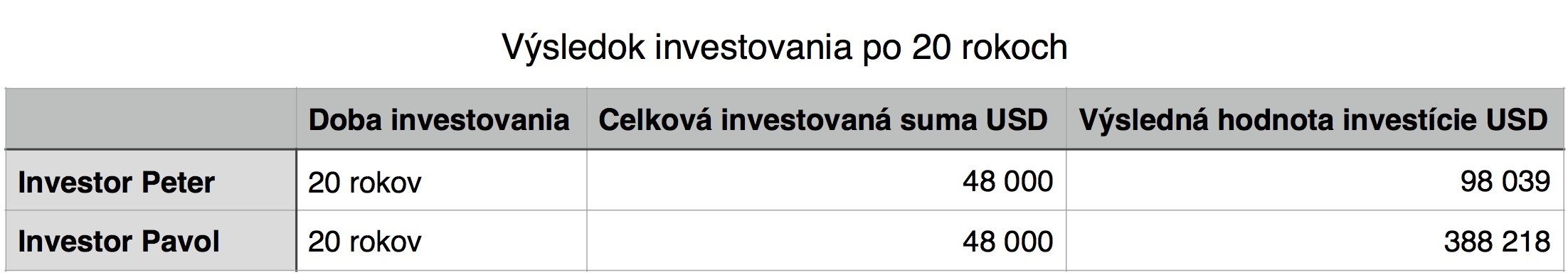

Predstavme si 2 investorov, Petra a Pavla. Obidvaja plánujú investovať, pretože sa chcú stať finančne nezávislými, chcú byť pánmi svojho času. Stanovia si dostatočne dlhý časový horizont (20 rokov). Rozumejú volatilite, napriek tomu sa rozhodnú investovať všetko do akcií. Budú pravidelne, každý mesiac investovať 200 USD do akcií pomocou lacného ETF trackujúceho S&P 500, vrátane pravidelného reinvestovania dividend. A tu sú ich výsledky :

Zdroj: Peter Shiller, prepočty autor článku. Sumy sú nominálne (neočistené o infláciu) a zahŕňajú reinvestované dividendy.

Rozdiel je obrovský. Pavol nakoniec zhodnotil svoje peniaze takmer 4-násobne oproti Petrovi. V čom je rozdiel?

Peter začal investovať v júni 1929, čo bol začiatok najhoršej 20 ročnej periódy výnosov amerických akcií (ja viem, že vtedy žiadne ETF ešte neboli…). Naproti tomu Pavol začal investovať v januári 1980, čo bol začiatok najlepšej 20 ročnej periódy. Pavol mal skrátka šťastie. Je to bohužiaľ tak, že aj keď urobíte všetko správne, urobíte všetky kroky, ktoré maximalizujú pravdepodobnosť vášho úspechu, výsledok nemusí byť najlepší. Dobu, v ktorej žijete a investujete, si proste nevyberiete. Jediné, čo môžete urobiť, je snažiť sa čo najlepšie využiť svoje schopnosti a možnosti, ktoré vám situácia dáva.

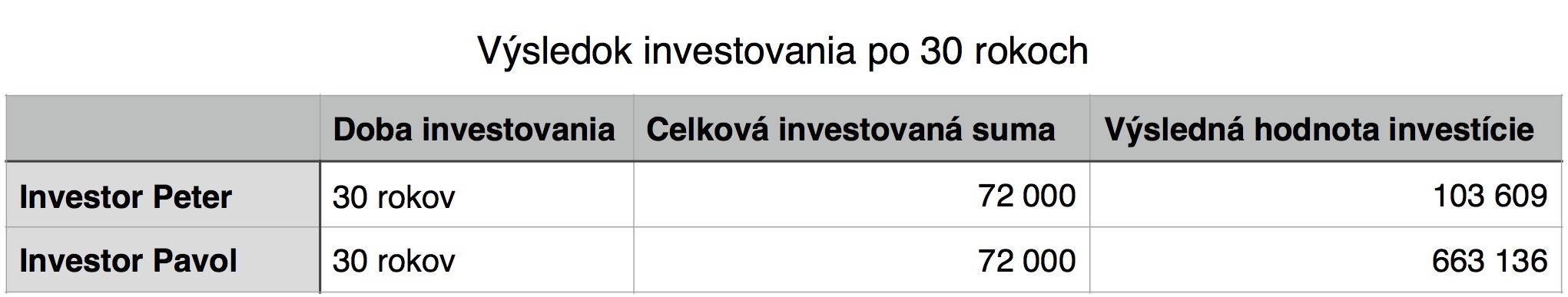

Ako by vyzeralo porovnanie najhoršej a najlepšej 30 ročnej investičnej periódy?

Zdroj: Peter Shiller, prepočty autor článku. Sumy sú nominálne (neočistené o infláciu) a zahŕňajú reinvestované dividendy.

Opäť obrovský rozdiel, napriek rovnakej (a správnej) investičnej stratégii. Peter v tomto prípade začal investovať v júli 1902 a skončil v júli 1932, po najväčšom historickom prepade hodnoty akcií. Pavol začal investovať v auguste 1975.

Čo sa s tým dá urobiť?

Čiastočnou odpoveďou je diverzifikácia, ktorá môže, zvlášť na konci nášho investičného horizontu zmierniť katastrofické prepady hodnoty investície. Ďaľšou vecou, ktorá pomôže, je flexibilita (a to je 4. pravidlo dobrého investovania): ak by bol Peter schopný (po 20 rokoch investovania) investovať ešte ďaľších 5 rokov, jeho majetok by sa viac ako zdvojnásobil na 290.000 USD. V prípade 30 ročnej periódy, ak by Peter zvládol investovať ešte ďaľších 5 rokov, jeho majetok by vzrástol na viac ako 456.000 USD.

A to už by hádam prinieslo aj šťastie v láske.