Investovanie - ako sa stať lepším investorom, vybudovať si majetok a dosiahnuť vaše finančné ciele

Investovanie mnohých ľudí desí – pripadá im komplikované, nebezpečné, časovo náročné, drahé. Jednoducho – nič pre nich. No čo ak by som vám povedal, že existuje lepší spôsob, ako investovať? Že investovanie nie je určené len pre horných 10.000? Že aj vy môžete investovať rozumne, jednoducho a lacno? A vďaka tomu si vybudovať dostatočne veľký majetok a dosiahnuť vaše finančné ciele? Naozaj – čo ak? Dobrá správa je, že taký spôsob existuje. Hovoria o ňom a propagujú ho investičné legendy ako Warren Buffett, John Bogle či Charles Ellis. Ja sa investovaním zaoberám už takmer 30 rokov, a toto je spôsob, ktorým investujem svoje vlastné peniaze. Je to spôsob, ktorým manažujem peniaze stovkám svojich klientov vo Finaxe. V tomto článku sa dozviete ako, pomocou niekoľkých jednoduchých krokov, môžete aj vy začať investovať, vybudovať si majetok, dosiahnuť svoje finančné ciele a popritom neprísť o nervy, ani o peniaze. Nebudem vás zdržiavať diskusiou o tom, či investovať potrebujete, alebo nie. Fakt, že ste sa dostali na túto stránku mi hovorí, že potrebujete. Ak si tým ale nie ste istí, nad touto otázkou som uvažoval v tomto článku.

„Nie je to až také zložité – ak chcete investovať úspešne, musíte urobiť pár vecí správne, a vyhnúť sa vážnym chybám.“

John Bogle

-zakladateľ spoločnosti Vanguard-

OK, poďme teda rovno na to:

Krok #1: Nečakajte na to, kedy príde „vhodný čas“ investovať

Mnoho ľudí si hovorí, že vhodný čas teraz nie je. Situácia je komplikovaná a neprehľadná. Nebolo by lepšie počkať, kým sa aspoň trochu vyjasní?

Rozumiem tomu.

Koniec – koncov, vonku to vyzerá strašidelne:

- globálne akcie sú stále v bear-markete, po prepade až o 25%

- inflácia je stále vysoká a v niektorých ekonomikách dosahuje až 2-ciferné úrovne

- FED stále dvíha úrokové sadzby extrémne rýchlo a nevylučuje, že skončia na vyšších úrovniach ako sa očakáva. ECB tiež dvíha sadzby, hoci pomalšie, a monetárna politika v EU ešte nie je reštriktívna

- hrozí globálna ekonomická recesia (hoci USA zaznamenali v ostatnom kvartály opäť rast)

- Čína stále pokračuje v zero covid politike a zatvára doma desiatky miliónov ľudí

- Rusko pokračuje v nevyprovokovanej agresívnej genocídnej vojne na Ukrajine, ktorá môže vyústiť až do 3. svetovej vojny

- v EU hrozí energetická kríza v

- Británii majú už 3. premiéra v priebehu 1 roka

- vo vyspelých demokraciách hrozí nástup extrémizmu

- globálna ekonomická integrácia prvýkrát od konca 2. svetovej vojny ustupuje a krajiny sa ekonomicky uzatvárajú viac do seba

- Elon Musk kúpil Twitter, aj keď ho vlastne nechcel. Aj keď pred tým ho asi chcel.

Zabudol som na niečo?

Má vôbec investovanie TERAZ zmysel? Čo ak príde ďalšia kríza, ďalšia trhová panika? A akcie klesnú ešte viac? Čo potom?

Pravda je taká, že nikto – a tým myslím NIKTO – nevie predpovedať, či a kedy recesia, alebo kríza príde, a aká veľká bude. Takisto nikto nevie predpovedať, ako na krízu zareagujú finančné trhy.

Investovanie a „časovanie“ nákupov a predajov na základe takýchto odhadov je pre väčšinu ľudí spoľahlivou cestou k neveselým výsledkom.

Neviem, či sa TERAZ blíži ďalší pokles cien akcií. Určite niekedy v budúcnosti príde, možno až o niekoľko desiatok percent. Ale neviem, kedy to bude. Zažil som už 2 veľké finančné krízy, čítal som o mnohých iných a naučil som sa jedno – krízy a paniky prichádzajú a odchádzajú.

Určite majú potenciál vytvoriť alebo zničiť obrovské majetky. No pre drvivú väčšinu investorov kríza na finančnom trhu zďaleka nie je ten hlavný a ani najväčší dôvod, prečo sa im nedarí tak, ako by sa mohlo.

Najlepší čas na investovanie bol pred 10 rokmi. Druhý najlepší je teraz.

Krok #2: Upracte si osobné financie

Na prvý pohľad osobné financie s investovaním až tak úzko nesúvisia. No opak je pravdou – vaše osobné financie sú základmi, na ktorých stojí váš investičný dom. A ak sú základy slabé, dom takisto nestojí za veľa.

Osobné financie sú základmi, na ktorých stojí váš „investičný dom“. A ak sú základy slabé, dom takisto nebude stáť za veľa.

Nemusíte evidovať každých 10 centov. Ale to, že máte vaše osobné financie pod kontrolou, znamená minimálne toto:

- máte prehľad o tom, na čo míňate peniaze a koľko ide do hlavných oblastí (bývanie, strava, doprava, oblečenie atď.)

- ste schopní ušetriť aspoň 5% z čistého príjmu (ak nič nesporíte, nemáte čo investovať, ak sporíte málo, nezachránia vás ani vysoké výnosy)

- máte splatené všetky dlhy okrem hypotéky a nevytvárate ďalšie (ak máte nesplatený zostatok na kreditke, kde platíte úrok 20%p.a., darmo budete investovať, vaša finačná situácia sa bude len zhoršovať)

- máte vytvorenú „Železnú rezervu“ vo výške, ktorá pokryje minimálne vaše 3-mesačné životné náklady

Bez dosiahnutia týchto 4 bodov nemá vôbec význam zaoberať sa investovaním. S veľkou pravdepodobnosťou to nedopadne podľa vašich predstáv. Viac o osobných financiách si môžete prečítať tu.

Krok #3: Urobte si aspoň jednoduchý investičný plán

Ak neviete, kam idete, nemáte šancu zistiť, či ste na správnej ceste, ani či idete aspoň správnym smerom, ani to, či ste už tam. Investičný plán vám pomôže ujasniť si, čo vlastne chcete dosiahnuť a kedy, či je tento cieľ realistický a čo všetko bude treba urobiť, aby sa vám to podarilo. Mal by obsahovať minimálne tieto kroky:

- stanovte si konkrétny cieľ, ktorý chcete dosiahnuť (napr. chcem si vytvoriť majetok, z ktorého budem žiť na dôchodku)

- kvantifikujte tento cieľ (aký veľký majetok to musí byť, kedy ho chcete začať užívať)

- stanovte si postup, ako cieľ dosiahnete (koľko musím investovať a do čoho)

Takýto plán vám umožní sledovať, či ste na dobrej ceste a uľahčí vám robenie potrebných zmien, ktorá nevyhnutne prídu.

Krok #4: Stanovte si alokáciu do jednotlivých aktív

Do čoho vlastne budete investovať?

Medzi základné triedy aktív, ktoré by sa mali vyskytovať v každom portfóliu, patria akcie, dlhopisy, hotovosť. A väčšina z nás vlastní aj nejaké reality.

Rozhodnutie, ako medzi ne rozdelíte svoje peniaze, je veľmi dôležité. Má na váš konečný výsledok ďaleko väčší vplyv ako to, aký konkrétny fond si vyberiete, do akých konkrétnych akcií zainvestujete, alebo kedy predáte a kedy kúpite.

Jednou z najväčších chýb, ktoré investori robia je, že investujú príliš konzervatívne. Stačí sa pozrieť na najpredávanejšie fondy na Slovensku. Sú to peňažné, dlhopisové a zmiešané fondy, ktoré väčšinu prostriedkov investujú do štátnych dlhopisov.

Takéto investície sú síce menej volatilné, ale ponúkajú relatívne nízky výnos. Nie sú preto veľmi vhodné pre ľudí, ktorí si svoj finančný majetok ešte len budujú a majú pred sebou dlhý investičný horizont.

Samozrejme, je vždy lepšie investovať konzervatívne a v noci pokojne spať, než byť príliš agresívny a pri prvom poklese o 10% všetko predať. Váš investičný plán by mal v prvom rade vyhovovať vám, vašej povahe a vašim potrebám.

Jednoduchá, hoci možno nie úplne optimálna, investičná stratégia, ktorej sa investor bude držať dlhodobo, mu prinesie oveľa lepšie výsledky ako teoreticky lepšia stratégia, ktorú však opustí pri prvom vážnom probléme.

Ale možno, keď sa nad tým poriadne zamyslíte, zistíte, že ani zďaleka nie ste taký konzervatívny, ako ste si pôvodne mysleli.

Krok #5: Vyhnite sa aktívne riadeným fondom

Aktívna správa investícií vyzerá na papiery veľmi dobre – geniálny manager vášho fondu nájde budúci Facebook, Amazon, Apple alebo Teslu, zainvestuje do nich a tadááá – o chvíľu sú z vás pracháči.

Dáta nám však hovoria niečo úplne iné – veľká väčšina managerov takéto schopnosti nemá.

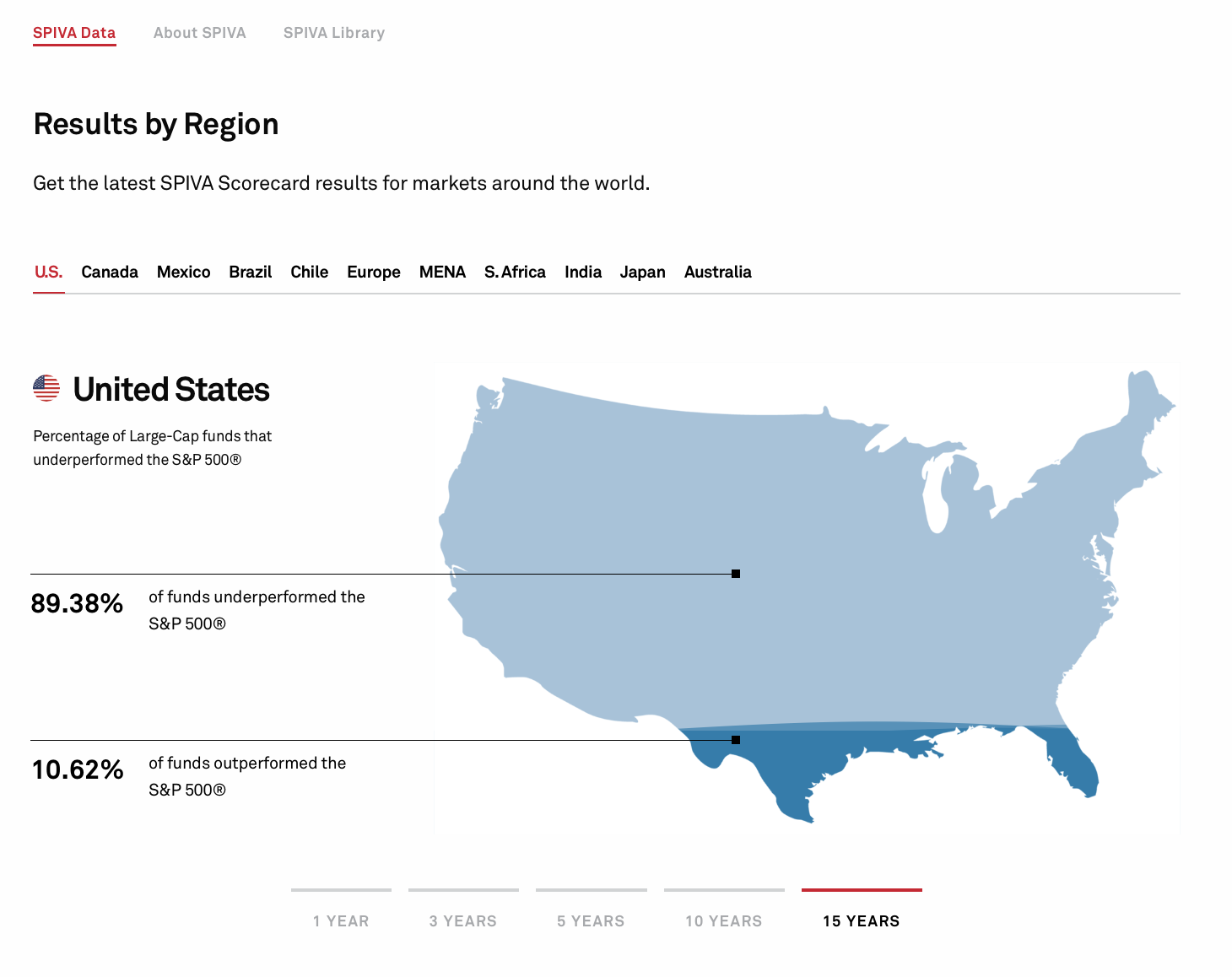

SPIVA report, ktorý už 20 rokov pripravuje spoločnosť S&P Dow Jones Indices ukazuje, že v dlhom časovom horizonte cca 90% aktívnych manažerov nedosiahne výsledky lepšie, ako ich benchmark:

Veľmi podobne to platí aj pre všetky ostatné regióny, či tipy investícií.

Investovať do individuálnych akcií alebo iných titulov samostatne je ešte horší nápad – s veľkou pravdepodobnosťou to dopadne rovnako, alebo skôr horšie ako v prípade profesionálnych managerov.

Najmenej náročným, a zároveň s veľkou pravdepodobnosťou najefektívnejším riešením pre individuálneho investora sú pasívne, dobre diverzifikované indexy, v našich končinách prístupných pomocou tzv. Exchange Traded Funds. Okrem nízkych nákladov majú tiež výrazne výhodnejší daňový režim.

Nehľadajte ihlu v kope sena. Kúpte si celý stoh!

John Bogle

-zakladateľ spoločnosti Vanguard-

Zároveň vám zabezpečia, že vždy dosiahnete priemerný trhový výnos (mínus náklady).

Slovo „priemerný“ vnímame väčšinou negatívne – nikto nechce byť „sivý priemer“. A väčšina ľudí si to o sebe ani nemyslí. Určite ste počuli o prieskumoch, v ktorom sa väčšina účastníkov označila za nadpriemerných vodičov (alebo čokoľvek sa skúmalo) hoci je to matematicky nemožné (predpokladáme normálnu distribúciu :-)).

Rovnako málokto chce byť iba priemerný investor. Pche. No práve snaha o nadpriemerné výsledky vedie k presnému opaku – investori ako skupina dosahujú výrazne nižší ako priemerný výnos.

Pri investovaní je priemerný trhový výnos, paradoxne, skvelý výsledok. Pretože 90% investorov ho z dlhodobého hľadiska nedosiahne.

Na druhú stranu – je oveľa lepšie investovať do dobre vybratého aktívne riadeného podielového fondu, s primeranými poplatkami, než neinvestovať vôbec.

Krok #6: Investujte pravidelne

Vzhľadom na to, že väčšina z nás má pravidelný príjem zo zamestnania, a sporí pravidelne každý mesiac, pravidelné investovanie do tejto schémy zapadá veľmi dobre.

No nielen to.

Pravidelné investovanie je dobrý spôsob, ako využiť nevyhnutnú volatlitu akciových trhov vo svoj prospech – pri poklesoch cien, ktoré pravidelne prichádzajú, za tie isté peniaze nakupujete viac akcií, s vyšším očakávaným výnosom, a tým pádom zlepšujete svoje dlhodobé investičné výsledky.

Pri dlhodobom investovaní nie je až také dôležité, či nakupujete raz za mesiac, raz za tri alebo raz za 6 mesiacov. No častejší interval zvyšuje disciplínu a znižuje pravdepodobnosť že nad nákupom budete zbytočne meditovať. Ak by ste investovali trebárs len raz za rok, rastie pravdepodobnosť, že nad nákupom začnete premýšľať – nemala by som počkať? Možno zajtra alebo o týždeň alebo o mesiac budú lepšie ceny!

To je však cesta k podpriemerným výsledkom, viď krok č.1.

A to predsa nechceme!

Krok #7: Portfólio pravidelne rebalansujte

Povedzme, že si postavíte portfólio, ktoré sa skladá zo 60% akcií a 40% bondov a pravidelne do neho investujete. Vďaka tomu, že ceny aktív sa v čase menia, s veľmi vysokou pravdepodobnosťou môžeme povedať, že o rok bude skladba vášho portfólia iná, než ste pôvodne zamýšľali.

Ak by napríklad ceny akcií vzrástli a ceny dlhopisov klesli, môžete mať po roku portfólio, ktoré je do akcií zainvestované zo 70% a v dlhopisoch je len 30%.

To znamená, že vaše očakávané výnosy sú iné, než pred rokom, a takisto riziko, ktoré podstupujete, sa zmenilo.

Preto treba portfólio pravidelne rebalansovať – teda dostať ho naspäť do takého zloženia, aké ste si pôvodne naplánovali. V tomto konkrétnom prípade treba časť akcií predať a za inkasované peniaze dokúpiť bondy tak, aby sa alokácia vrátila späť na 60/40.

Pravidelné rebalansovanie má okrem toho ďaľšiu výhodu – vždy, keď rebalansujete, predávate tú časť portfólia, ktorá je relatívne drahšia a kupujete tú, ktorá je relatívne lacnejšia („predávate draho a kupujete lacno“). Takéto riadenie investícií má tendenciu mierne zvyšovať priemerné ročné výnosy portfólia.

Samozrejme, pri portfóliu, skladajúcom sa z 2 fondov, je to pomerne jednoduchá záležitosť. S rastúcim počtom komponentov rastie aj komlexnosť rebalansovania.

Krok #8: Minimalizujte poplatky

Poplatky (vstupné, výstupné, za správu, za zhodnotenie atď.) predstavujú obrovskú záťaž, ktorá vašim investíciam bráni dosiahnuť požadované výsledky. Matematika je veľmi jednoduchá – čím viac zaplatíte na poplatkoch, tým menej vám zostane. 2 alebo 3 percentá ročne, ktoré si účtuje väčšina podielových fondov na Slovensku (a ktoré vám “sprostredkuje” váš bežný predajca investičných produktov) nevyzerá nijako závažne. No ich efekt v priebehu 20-40 rokov, čo je investičný horizont väčšiny ľudí, je devastačný.

Existujú investiční manageri, ktorí dosahujú dostatočne solídne dlhodobé výsledky, aby malo zmysel platiť im takéto veľké peniaze. Je však veľký problém ich identifikovať vopred. A aj keby ste ich našli, nebudete sa k nim vedieť dostať. No ak sa pozriete na výsledky fondov dostupných u nás, zistíte, že za svoje peniaze jednoducho nedostávate adekvátnu protihodnotu.

Vašim cieľom by malo byť minimalizovať tento typ nákladov. Ak vaše peniaze manažuje niekto iný, vaše celkové náklady by sa mali pohybovať okolo 1 percenta. Trocha viac, ak máte malé portfólio, trocha menej, ak máte väčšie portfólio. Ak si investície manažujete sám/a, nemal by byť problém dostať sa s nákladmi pod 0,50% p.a.

Tam, kde si manažéri za riadenie fondu účtujú vysoké poplatky, sú to väčšinou manažéri, ktorí zarobia veľké peniaze. Nie ich klienti. Veľkí aj malí investori by sa mali držať lacných indexových fondov.

Warren Buffett

-investor-

Krok #9: Vyhnite sa „naháňaniu“ výnosov. To je špekulácia, nie investovanie

„Naháňanie výnosov“ je jedna z najrýchlejších ciest, ako sa dostať do finančného pekla. Kľudne sa spýtajte hocikoho, kto si v roku 2007 kúpil fantastické cenné papiere založené hypotekárnymi úvermi so super ratingom a skvelým výnosom.

Alebo Bitcoin v novembri 2021. Či akcie „pandemických miláčikov“ ako Peloton Interactiv, Snowflake, Robinhood, či rovno celý ARK Innovation ETF pred koncom roka 2020.

Alebo sa nechal nahovoriť na rôzne super investície s výnosom 30% mesačne.

Do rovnakého priečinka patrí aj aktívny trading, nebodaj s použitím leverage, obchodovanie s derivátmi, či špekulácie s kryptožetónmi alebo NFT.

Každý, kto sa na takýto typ špekulovania dá, by mal veľmi dobre chápať, aké riziko podstupuje. Musí byť tiež pripravený znášať následky. Pretože je vysoká pravdepodobnosť, že to neskončí dobre.

Sú dve chvíle v živote človeka, kedy by nemal špekulovať so svojim majetkom – keď si to nemôže dovoliť, a keď si to dovoliť môže.

Mark Twain

-spisovateľ-

Ak sa však takýchto špekulačných obchodov neviete/nechcete vzdať, vyhraďte si na ne malú časť vášho portfólia (povedzme do 5%) a zmierte sa s tým, že s veľkou pravdepodobnosťou o časť týchto peňazí, prípadne o všetky, prídete.

Záver

Jednou z najväčších prekážok, ktorá stojí medzi investormi a dosiahnutím dobrých výsledkov, sú, paradoxne, investori samotní. Respektíve ich chovanie.

Emócie v našich životoch sú dôležité, no investovanie na ich základe je veľmi nebezpečná vec. Prejavuje sa 2 spôsobmi:

- kupujeme draho a

- predávame lacno.

Keď “trhy” stúpajú, všade vládne dobrá atmosféra, každý druhý deň tu máme dosahovanie nových historických maxím a tipy na super akcie sa dozviete aj od svojho kaderníka.

Vtedy nie je nič jednoduchšie a prirodzenejšie, než pridať sa k párty a začať investovať tiež.

Na druhú stranu, keď sa ekonomikám nedarí, všade číhajú skutočné, alebo len domnelé hrozby. Vyzerá to, že pád indexov sa už nikdy nezastaví, pesimizmus a strach je na maxime. Vtedy je veľmi ťažké odolať nutkaniu všetko predať, zaliezť niekam do kúta a pri pohári vína si sľubovať, že akcií sa už nikdy, ale skutočne nikdy ani nedotkneme.

V takej situácii sme teraz.

Investovanie týmto spôsobom vedie k neveselým výsledkom a mnohým prebdeným nociam. Lepšie je nájsť si prístup, ktorý bude vplyv emócií na naše investovanie minimalizovať.

Jednoduchá investičná stratégia, vytvorená na základe historicky fungujúcich investičných princípov, berúca do úvahy váš časový horizont, finančnú situáciu, ochotu a schopnosť znášať riziko, pri rozumných nákladoch, by vám v tom mala pomôcť.

A ak s investovaním potrebujete pomôcť, ozvite sa mi.

Rozumné a úspešné investovanie nie je až také komplikované, ako by sa mohlo na prvý pohľad zdať. No nie je ani ľahké.

Zaregistrujte sa a získajte túto e-knihu už dnes

Pridajte sa k viac ako 4.100 registrovaným čitateľom.

Zaregistrujte sa a okrem pravidelného email Investičného Newslettera s radami, tipmi a nástrojmi pre lepšie investovanie získate zdarma návod „Ako investovať rozumne, jednoducho a lacno“.

- 16 krokov k lepšiemu investovaniu

- Čo robiť, ale aj čo nerobiť

- Plus pravidelný prísun zaujímavých info a tipov, ktoré na blogu nezverejňujem