Jedna z najhorších čínskych kliatieb vraj znie: „Bodaj by si žil v zaujímavých časoch!“

Podľa všetkého to nie je čínska kliatba. V zaujímavých časoch však nepochybne žijeme.

Ešte sa poriadne neskončila pandémia COVID, ktorá priniesla obrovské množstvo utrpenia, úmrtí a škôd. Následne prišla historicky vysoká inflácia, ako dôsledok dopadov pandémie na ekonomiku, ako aj opatrení na jej podporu.

A pred necelým mesiacom začalo Rusko ničím nevyprovokovanú vojnu voči Ukraine – našej susednej krajine. Brutalita a utrpenie, ktoré so sebou tento konflikt prináša, sú neopísateľné. Ruská agresia spôsobuje na Ukrajine obrovské ľudské a ekonomické škody. A tie nielen na Ukraine.

Nás sa zatiaľ, chvalabohu, týkajú len tie ekonomické dopady, a ako som už písal v minulom článku, je to ten lepší problém. V rámci možností si preto treba zachovať odstup, hoci je to ťažké.

Sú akcie dobrou investíciou aj počas vojny?

Primárnou témou môjho blogu je investovanie do akcií. Poďme sa dnes preto pozrieť na to, aký vplyv má vojna na tento typ aktív.

Krátka, a možno nečakaná, odpoveď znie – nie veľmi veľký.

Na prvý pohľad to znie cynicky – vojna je strašná. Ale z dlhodobého hľadiska ceny akcií primárne ovplyvňujú tržby a zisky týchto spoločností. No hoci to tak možno nevyzerá, vojny, teroristické útoky a atentáty na tieto 2 veci veľmi nevplývajú. Geopolitické katastrofy majú, až na niekoľko málo výnimiek, na globálny hrubý domáci produkt len malý dopad.

Výnimky sa týkajú veľkých globálnych konfliktov ako bola prvá a druhá svetová vojna. Aj v týchto prípadoch však akcie zvládli obe udalosti pomerne dobre (z dhodobého hľadiska).

Prvý rozhodujúci faktor bol, či krajiny, v ktorých sa dané akcie obchodovali, patrili k víťazom, alebo porazeným týchto konfliktov.

Tu je rozdelenie krajín a dlhodobé výnosy ich akciových trhov podľa toho, ku ktorej skupine patrili:

Celkové reálne výnosy akcií p.a. krajín, ktoré z vojen vyšli ako víťazi, alebo sa ich nedotkli, v lokálnych menách, 1900-2000

Zdroj: B. Biggs, Wealth, War and Wisdome

Tabuľka ukazuje, že domáci investori vo „víťazných“ krajinách dosiahli reálny výnos veľmi slušných 6,50% ročne a aj výnosy vládnych dlhopisov priniesli síce menší, no reálny výnos.

Ako na to vyzeralo na druhej strane barikády?

Celkové reálne výnosy akcií p.a. krajín, ktoré z vojen vyšli ako porazení (alebo boli okupované), v lokálnych menách, 1900-2000

Zdroj: B. Biggs, Wealth, War and Wisdome

Hneď je vidieť obrovský dopad na ekonomiku a tým pádom aj na dosahované výsledky – reálne výnosy akcií tiež síce plusové, no zhruba o tretinu nižšie, ako v prípade víťazných krajín. Reálne výnosy dlhopisov sú však už mínusové. A rozdiel 2,30% ročne, hoci sám o sebe nie veľký, v priebehu 100 rokov spôsobí obrovský rozdiel v dosiahnutom bohatstve.

Prehratá vojna a okupácia má na výnosy akcií obrovský negatívny dopad.

Rozdiely sú však aj medzi jednotlivými krajinami v týchto skupinách. Ukazuje sa, že dôležité je nielen to, či krajiny vyhrali alebo prehrali, ale aj to, čo sa s nimi dialo po vojne.

Ako sa počas konfliktov darilo americkým akciám

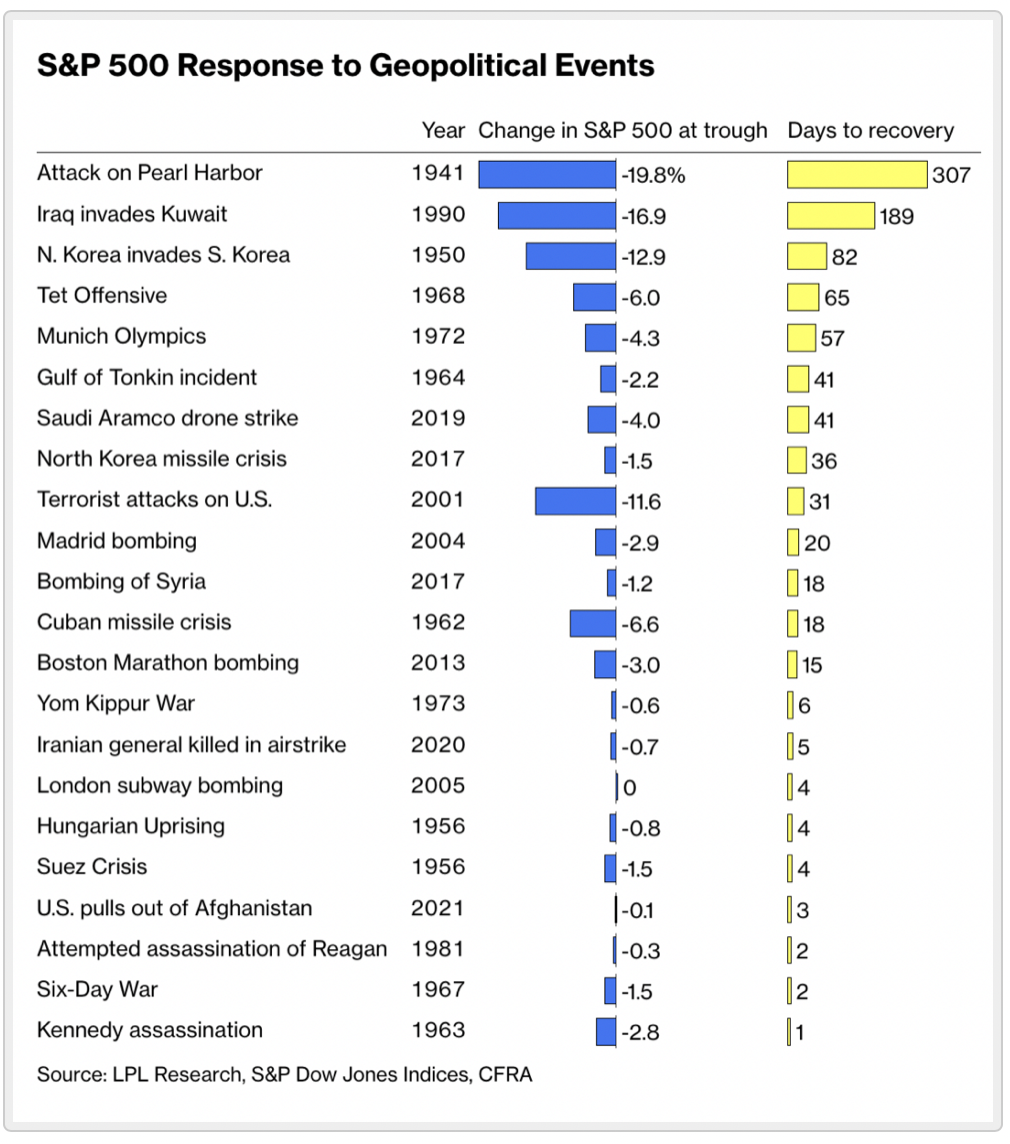

Pozrime sa najprv na ekonomicky, ale aj z hľadiska akciových investorov, najúspešnejšiu krajinu – USA – a ako jednotlivé konflikty ovplyvňovali jej akciové trhy:

Zdroj: ritholtz

Najväčší dopad mal japonský útok na Pearl Harbor, po ktorom hodnota akcií klesla o takmer 20% a trvalo im necelý rok, kým sa dostali na pôvodnú úroveň. Ďalšie poklesy o viac ako 10% spôosbila invázia Iraku do Kuvajtu, útok Severnej Kórei na Južnú Kóreu a teroristický útok na budovy Svetového obchodného centra. Z týchto prepadov sa však trhy spamätali oveľa rýchlejšie.

Aj pri investovaní je dobré byť na strane víťazov.

Ako ovplyvnila vojna nemecké akcie

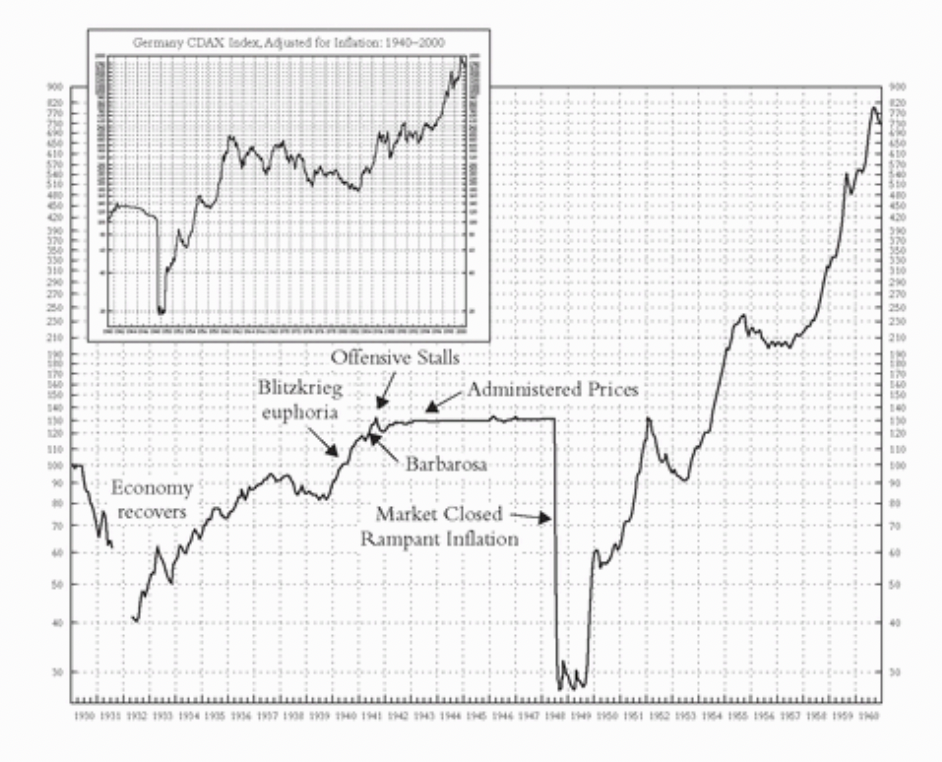

V Nemecku sa situácia vyvíjala úplne inak. Po prehratej 1. svetovej vojne a obrovských ekonomických problémoch v 20-ich rokoch 20. storočia sa akciám darilo len veľmi slabo. 30-te roky sa pre investorov tiež nezačali bohvieako.

V priebehu 30-tych rokov sa situácia začala obracať, no na úroveň z roka 1929 sa im podarilo dostať až v roku 1940, po nemeckých vojenských úspechoch.

Vývoj nemeckého akciového trhu, upravené o infláciu, 1930-1950

Zdroj: B. Biggs, Wealth, War and Wisdome

Rast cien sa však zastavil v roku 1941, napriek tomu, že v Nemecku bolo všetkého dostatok, kultúrny a ekonomický život bežal na plné obrátky a noviny boli plné pozitívnych správ z frontu (tento zdanlivý blahobyt bol však financovaný dlhom, rabovaním dobytých krajín a otrockou prácou ich obyvateľov). Bitku o Stalingrad Nemci prehrali až vo februári 1943.

Napriek tomu už v roku 1942 boli ceny na akciovom trhu pod administratívnou kontrolou, aby sa zabránilo ich prepadom. Po jeho otvorení po vojne prišlo k obrovskému prepadu, no s postupnou obnovou ekonomiky ceny začali znova stúpať už od roku 1950.

Akcie v Nemecku počas vojny hodnotu majetku príliš neuchovali – veľké množstvo majiteľov akcií, zvlášť židovského pôvodu, bolo nútených svoj majetok pod cenu predať tým správnym investorom. To sa týkalo aj menších podnikateľov, ktorí boli nútení zbaviť sa asvojich podnikov hlboko pod cenou.

A tí investori, ktorí vlastnili akcie firiem, nachádzajúce sa v budúcom východnom Nemecku, po vojne a „oslobodení“ prišli o všetko.

Ako sa darilo talianskym akciám počas vojny

Prekvapujúco, taliansky akciový trh počas 2. svetovej vojny nebol nikdy zatvorený, obchodovanie nebolo prerušené. Hoci v rokoch 1942 – 1943 sa obchodovalo len minimálne.

Napriek tomu talianske akcie v tom čase neboli dobrým uchovateľom hodnoty, primárne kvôli obrovskej inflácii.

Vývoj talianskeho akciového trhu, upravené o infláciu, 1930-1945

Zdroj: B. Biggs, Wealth, War and Wisdome

Akcie si svoju reálne hodnotu ako – tak držali až do roku 1943, kedy USA zahájili inváziu do Talianska. Potom to s nimi išlo dolu kopcom. Počas 40-rokov celkovo ich reálne hodnota klesala o neuveriteľných približne 12% ročne. Ešte horšie na tom boli vládne dlhopisy – tie strácali až 30% ročne.

Po skončení vojny sa vývoj obrátil a hodnoty akcií začali stúpať. Dlhodobým investorom to však v prvej polovici 20. storočia veľmi nepomohlo – v roku 1950 bola reálna hodnota talianskych akcií na úrovni z roka 1900.

Ako sa počas vojny darilo japonským akciám

Napriek totálnej porážke v 2. svetovej vojne, ekonomickému rozvratu a 3 obrovským bear marketom japonské akcie v 20. storočí zaznamenali priemerný ročný reálny výnos necelých 5%. Z dlhodobého hľadiska aj v tomto prípade boli výborným uchovateľom hodnoty a nástrojom na budovanie majetku.

Počas vojny to však bola iná káva.

Vývoj nominálnych aj reálnych cien japonských akcií, 1930-1947

Zdroj: B. Biggs, Wealth, War and Wisdome

V nominálnom vyvjadrení sa japonským akciám darilo pomerne slušne, no vďaka masívnej inflácii sa ich reálna hodnota od začiatku 30 rokov až do roku 1942 prakticky nezmenila. A hoci to tak na prvý pohľad ešte nevyzeralo, akciový trh už tušil, že to nedopadne dobre a od roku 1942 do roku 1946 japonské akcie strácali priemerne 32% reálnej hodnoty ročne.

No hoci Japonsko vojnu prehralo, ekonomická pomoc a rozvoj demokratickej kapitalistickej spoločnosti zabezpečil, že od roku 1950 do roku 2000 akcie zaznamenali priemerný ročný reálny výnos 9,10%. Dôležité je tiež poznamenať, že od konca vojny až do roku 1948 bol akciový trh zatvorený.

Vojna a nehnuteľnosti

Nehnuteľnosti vo všeobecnosti sú pomerne dobrou investíciou.

Ale nie počas vojny, špeciáne v prípade, ak sa vaše nehnuteľnosti nachádzajú v bojovej zóne, a/alebo v krajine, ktorú oslobodí Sovietsky zväz (či niekto podobný).

Práve počas vojny sa naplno prejavia ich nevýhody:

- nízka likvidita

- nízka flexibilita

- nízka diverzifikácia

V čase vojny, na mieste konfliktu, či v okupovanej krajine, je nehnuteľnosť veľmi nebezpečný typ majetku. Môžu vám ju ukradnúť, vyvlastniť, zničiť, zbombardovať. Ľuďom, ktorý vlastnili domy či byty v zbombardovaných, či inak vojnou zničnených mestách počas 2. svetovej vojny, tieto škody nikto nenahradil.

Zvlášť v prípadoch, ak dokumentáciu a záznamy vojnový konflikt zničil, čo sa dialo často.

Jedinou výnimkou boli pozemky – tam často fungovalo to, že susedia vedeli, komu čo patrilo, a minimálne do istej miery sa vlastníctvo podarilo obnoviť. Ale opäť primárne len v krajinách, ktoré „neoslobodil“ Sovietsky zväz. A tiež pomohlo aj to, že ste neboli židovského pôvodu.

Počúvaj, čo trhy hovoria

Keď si uvedomíme, čo akciové trhy v skutočnosti sú – miesto, kde milióny ľudí, s rôznorodým vzdelaním, skúsenosťami, pozadím, v rôznych situáciách, vyjadrujúci svoj názor na budúcnosť, pričom to berú smrteľne vážne, keďže hlasujú svojimi vlstnými peniazmi – nemalo by nás prekvapiť, že sú túto kolektívnu múdrosť schopné pretaviť do veľmi slušných predpovedí.

Či už sa to týka ekonomického zvládnutia pandémie, ukončenia recesie alebo výsledku vojny.

V roku 1942 to so spojencami v 2. svetovej vojne vôbec nevyzeralo ružovo. Nemecko ovládalo celú Európu a Hitlerova armáda sa valila na východ a v Rusku valcovala všetko, čo jej prišlo pod pásy.

Napriek odhodlaniu a snahe USA, Británie a ostatných Japonsko v Ázii postupovalo v dobývaní ďalších území.

Vývoj nominálnych cien US akcií, 1938-1946

Zdroj: macrotrends, anotácia autor

Investori však, bez ohľadu na aktuálnu situáciu, dospeli k názoru, že prichádza obrat – v apríli 1942 americké akcie dosiahli dno a odvtedy už len stúpali. Bolo to PRED bitkou v Korálovom mori a bitkou o Midway, čo boli prvé úspechy US armády v Pacifiku v boji proti Japonsku.

A bolo to rok pred kapituláciou Nemcov pri Stalingrade, čo bol začiatok porážky 3. ríše.

A naopak – nemeckí investori si už na konci roka 1941 uvedomili, že s budovaním Lebensraumu to nebude také ružové, hoci na bojiskách tomu ešte nič nanaznačovalo. Ceny akcií prestali rásť, a po poklesoch bolo vo roku 1942 obchodovanie obmedzené a ceny sa určovali administratívne, nie na základe dopytu a ponuky.

Podobne to bol aj v Japonsku – nominálny rast cien akcií sa prakticky zastavil na konci roka 1943 a ich reálnu hodnotu odvtedy žrala inflácia masívnym tempom.

Záver

Stále platí, že pripravovať sa na katastrofu treba PRED katastrofou, počas nej už je neskoro. Týka sa to aj designu vášho portfólia, či celkovo štruktúry vášho majetku.

Najlepším riešením pre väčšinu investorov je mať veľkú väčšinu svojich peňazí v akciách. Majú dlhodobo vysoké reálne výnosy a dobre sa im darí aj počas rôznych katastrôf a vojnových konfliktov, dokonca globálnych.

Samozrejme, niekoľko vysvetľujúcich poznámok:

- diverzifikácia je KĽÚČOVÁ!!! (rôzne firmy, sektory, geografie)

- ideálne je investovať do akcií firiem, ktoré majú sídlo a sú listované na burzách vo víťazných krajinách, a zároveň tieto krajiny uznávajú ľudské a vlastnícke práva

- ideálne je NEinvestovať do firiem, ktorých primárna infraštruktúra a zákazníci sa nachádzajú v mieste vojnového konfliktu

- ak už investujete do akcií firiem, ktoré sa nachádzajú v krajinách, ktoré vojnu prehrajú alebo sú/budú dlhodobo okupované, tak ideálne do takých, ktoré oslobodí nejaká normálna krajina (uznávanie ľudských a vlastníckych práv), napríklad USA

- vyhnite sa investovaniu do akcií (a akýchkoľvek aktív) v krajinách, ktoré neuznávajú ľudské a vlastnícke práva, alebo ktoré boli takouto krajinou „oslobodené“

Na prvý pohľad to vyzerá komplikovane, ale investícia do globálneho akciového portfólia firiem z rozvinutých krajín vám takýto typ investície poskytne. Sú to všetko krajiny s fungujúcim právnym systémom, členovia EU a NATO, čo maximalizuje pravdepodobnosť, že v prípade aj väčšieho konfliktu skončia na strane víťazov. Zrealizovať sa dá ideálne portfóliom alebo fondom trackujúcim index MSCI World, či ekvivalent.

Takéto akcie sa obchodujú na burzách v USA a západnej Európe, custody (úschova majetku) je tiež zabezpečená bankami z takýchto krajín. Ak investujete cez brokera, ktorý má sídlo v EU, alebo USA, je opäť veľmi veľká šanca, že prístup k vášmu majetku zostane zachovaný.

Čo sa týka nehnuteľností, tak úprimne dúfam, že obrázky rozbombardovaných ukrajinských miest prinajmenšom zneistia priemerného slovenského investora, ktorý je skalopevne presvedčený o tom, že nehnuteľnosť je najlepšia a najbezpečnejšia investícia, pretože je to niečo reálne, čoho sa môže dotknúť a čo mu nikto nemôže zobrať.

Nehnuteľnosti nie sú nevyhnutne zlé ako investícia, no zvlášť v prípade vojenského konfliktu alebo prírodnej katastrofy sa ešte viac zvýraznia všetky ich nevýhody – nízka diverzifikácia, nízka flexibilita, veľká koncentrácia rizika. A samozrejme – takúto udalosť vám nikto nepoistí. Nemali by preto tvoriť väčšinu vášho majetku, pokiaľ je to aspoň trocha možné.

A hoci (úspešné) podnikanie je najlepší spôsob, ako si vybudovať naozaj veľký majetok, trpí presne takými istými nevýhodami, ako nehnuteľnosti. Lokálny business – fabrika na výrobu celulózy, sieť reštaurácií, predajňa potravín, práčovňa, pekáreň, farma, súkromná škôlka – je v prípade konfliktu jedným z najhorších typov aktív. Nemôžete si ho zobrať zo sebou a hrozí mu fyzické zničenie.

Ak je väčšina vášho majetku koncentrovaná do vášho lokálneho podnikania, treba sa začať zaoberať diverzifikáciou do iných typov aktív.

Posledná dôležitá vec, na ktorú treba myslieť, je prístup k majetku.

Ak sa k nemu nemáte ako dostať, alebo vám ho niekto ukradne, či skonfiškuje, je to rovnaké, ako by ste ho nemali.

Veľa ľudí pred druhou svetovou vojnou mali hotovosť, zlato, šperky schované v bezpečnostných schránkach a trezoroch v lokálnych bankách. A to bolo samozrejme prvé miesto, na ktoré nemecká armáda pri okupácii napochodovala a prinútila vedenie bánk tieto schránky sprístupniť.

Majetok v trezoroch v banke v zahraničí je v takomto príde lepšie riešenie, ale musí sa vám podariť miesto konfliktu, či okupácie včas opustiť.

V posledných rokoch sa stalo módou, zvlášť medzi bohatými ľuďmi, kupovať si farmy na odľahlých miestach – Nový Zéland, či Južná Amerika ako miesto posledného, či dočasného, útočiska. Nie je to zlá stratégia, ale podľa mňa pre väčšinu ľudí nevhodná – v prvom rade je to otázka diverzifikáce. Farmy sú nákladné, a ich prevádzka tiež čosi stojí. Pokiaľ by tvorila 5-10% vášho majetku, môže to mať zmysel. Ak by to bola väčšina, nie je to dobré riešenie. Druhá dôležitá otázka je – ako sa tam v prípade potreby dostanete? Letecká doprava býva prvou obeťou globálnych katastrof, ako sme videli napríklad pri COVID pandémii. V prípade globálnej vojny by to bolo to isté.

Najdôležitejšia vec v tejto kategórii je zdieľanie dôležitých informácií medzi osobami ktorých sa to týka. Manželia/partneri by mali vedieť, kde presne sa čo z ich spoločného majetku nachádza a ako sa k tomu dostať – prístupové kódy, heslá, čísla účtov, výpisy, presné mená a webstránky brokerov a bánk, v ktorých je majetok uložený.

Z histórie máme príliš veľa smutných príkladov, kedy to nezafungovalo. Napríklad mnohým židovským rodinám z Nemecka a východnej Európy sa podarilo aspoň časť majetku presunúť do bánk vo Švajčiarsku. Prístup k nim však bol naviazaný na prítomnosť majiteľa účtu, v prípade jeho úmrtia na predloženie jeho úmrtného listu.

No v nacistických koncentračných táboroch sa však po vraždách úmrtné listy pozostalým nevydávali. A tak napriek tomu, že rodičia urobili všetko pre to, aby svoje deti zachránili a uchovali pre nich aspoň nejaký majetok, ich potomkovia sa k ich majetku nedostali buď vôbec, alebo to trvalo desiatky rokov.

Napriek depresívnej téme celého článku by som ho chcel zakončiť na pozitívnu nôtu. Pretože som stále (opatrný) optimista. Ešte raz by som chcel pripomenúť schopnosť akciových trhov predpovedať výsledky takýchto konfliktov, viď vyššie. Aktuálne to vyzerá takto:

- ruský akciový trh je od začiatku vojny v sračkách a obchodovanie s nimi muselo byť zastavené

- kurz rubľa voči všetkému je v sračkách tiež, hoci v posledných dňoch posilnil

- globálne akcie po prvotnom prepade po začiatku vojny stúpajú

Držme si palce, aby táto šialenosť čo najskôr skončila.

3 komentáre o “Ako sa darí akciám v čase vojny”

Comments are closed.

Ďakujem za článok, výborné zhrnutie

Cast investorov nezvazuje rizika, ktore si dobre pomenoval. Vyborny clanok. Jasne a pekne vysvetlene:).

Díky 🙂