Rozprávky sú užitočná vec, zvlášť tie, ktoré majú na konci nejaké rozumné ponaučenie.

No ak počúvate zlé rozprávky, alebo si z nich zoberiete zlé ponaučenie, môže to dopadnúť veľmi nepríjemne.

Tu je jedna taká zlá rozprávka:

Bola raz jedna dobrá firma, ktorá sa volala Gamestop. Táto firma predávala hry. Predávala ich deťom. Preto musela byť dobrá! Navyše ich predávala na DVD diskoch!

No po nejakom čase sa objavil zlý hedgefond, ktorý si myslel, že business model dobrej firmy Gamestop je zastaralý a firma dlho nevydrží. Preto si na trhu požičal akcie tejto firmy a predal ich, tzv. nakrátko, aby zarobil na ich predpokladanom poklese.

Našťastie sa však objavil princ v zlatej zbroji, ktorý prišiel zo sociálnej siete reddit, priviedol si zo sebou milióny kamarátov a spolu to zlému hedgefondu, ako aj celému „volstrítu“ natreli a dobrú firmu zachránili.

A žili spolu šťastne, až kým nepomreli.

Koniec.

Dobre sa to počúva. Ale skutočnosť je oveľa komplikovanejšia.

V prvom rade – dobrému princovi ide primárne tiež o peniaze. Preto daný obchod vymyslel. A myšlienka je to skvelá, to mu treba uznať:

Najprv treba nájsť malú, relatívne neznámu firmu, ktorej sa veľmi nedarí, a má vysoký tzv. short interest.

Čo je to short interest?

Short interest znamená, že veľký podiel jej akcií je predaný „nakrátko“ – predajcovia týchto akcií predpokladajú, že zlé výsledky firmy spôsobia pokles cien akcií. Požičajú si akcie od vlastníkov a predajú ich na trhu. Pri následnom nákupe požičaných akcií za nižšie ceny a ich vrátení pôvodným majiteľom short predajcovia zarobia. Ak ale cena akcií medzitým stúpne, prerobia. Predaj „nakrátko“ je veľmi riziková stratégia.

Dobrý princ sa rozhodne urobiť tzv „short squeeze“ – zvýšiť cenu týchto akcií tak, aby „short predajcovia“ už neboli schopní tieto pozície ďalej držať a museli tieto akcie kúpiť späť.

Na začiatok nakúpi nejaký relatívne veľký počet akcíí pre seba.

Potom príde najťažšia časť – treba nájsť čo najviac ďaľších investorov, ktorí tiež budú ochotní tieto akcie kupovať.

Na to sú ideálne sociálne siete, v tomto prípade reddit. Hlavným motivátorom je vidina masívnych ziskov. Veľmi dobre tiež zapôsobí volanie do boja za sociálnu spravodlivosť – natrieme to zlým hedgefondom a porazíme volstrít ich vlastnými prostriedkami. A oberieme ich o peniaze, tak im treba! Pretože hedgefondy a volstrít môžu za to, že sa máme zle!

Nákup akcií spôsobí rast ich cien. Čím viac budú ceny akcií rásť, tým viac bude narastať strata „short predajcov“. Vo chvíli, keď bude strata už príliš veľká, budú nútení pozíciu zatvoriť, a nakúpiť akcie, aby ich mohli vrátiť.

To spôsobí ďaľší rast cien.

Zapojíme aj nákupy call opcií. Každý predajca takejto opcie (väčšinou banka alebo iný market maker) ju musí totiž hedgovať (volá sa to delta hedging a znamená, že nejakú časť podkladového aktíva, v tomto prípade akcie GME, musí, spolu s predanu opciou kúpiť. A čím viac ceny akcií stúpajú, tým viac ich musí dokúpiť, čím opäť podporuje rast ich cien.

Špirála sa roztáča.

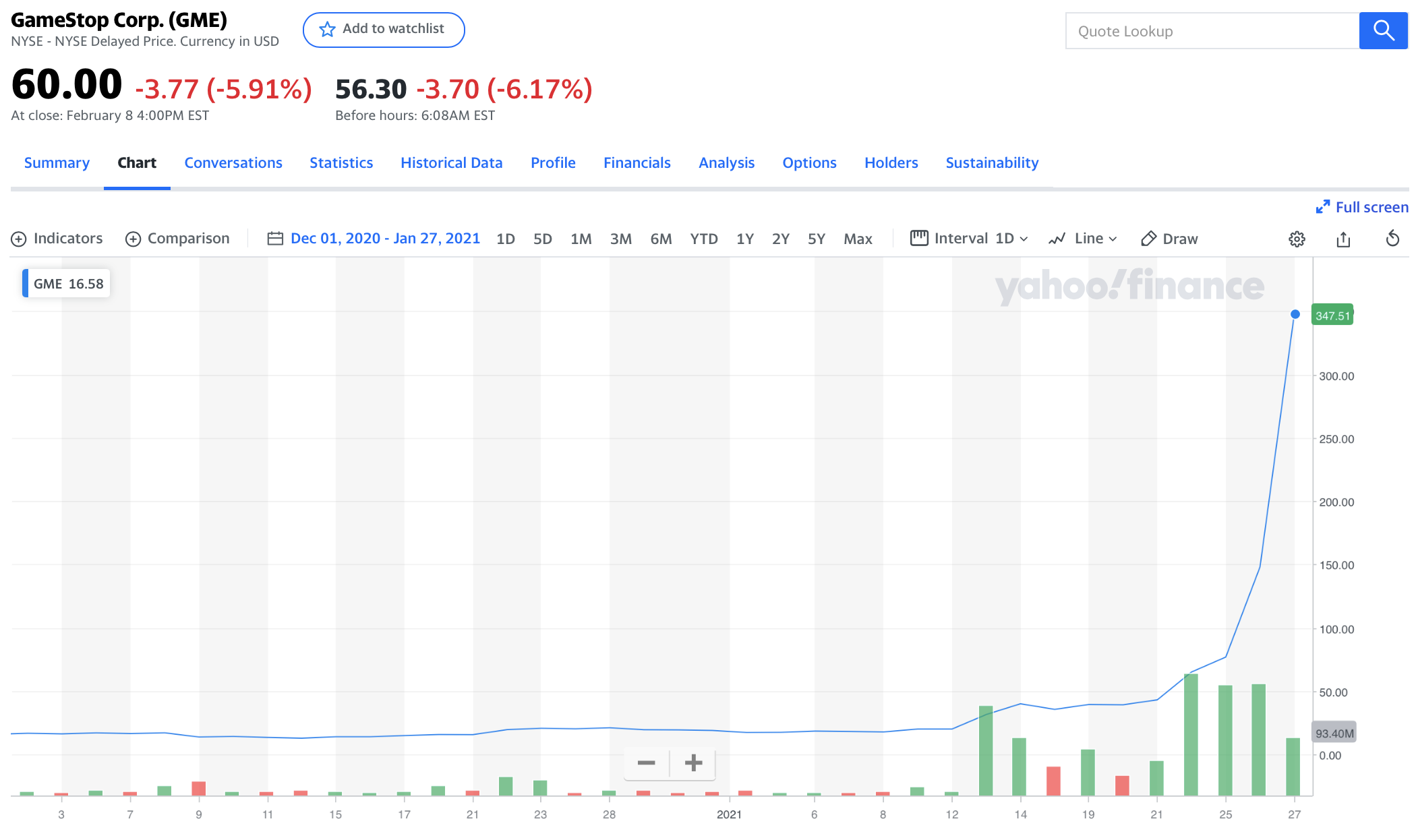

A zafungovalo to krásne – akcie „dobrej firmy“ Gamestop vzrástli z úrovne cca 17 USD zo začiatku roka až na cenu 350 USD na konci januára.

A Gamestop v tom nebol sám. Rovnaká hra sa rozpútala s akciami prevádzkvateľa kín AMC, Bed Bath and Beyond a Blackberry. Všetko firmy, ktorých business model nefunguje a sú v dlhodobom úpadku.

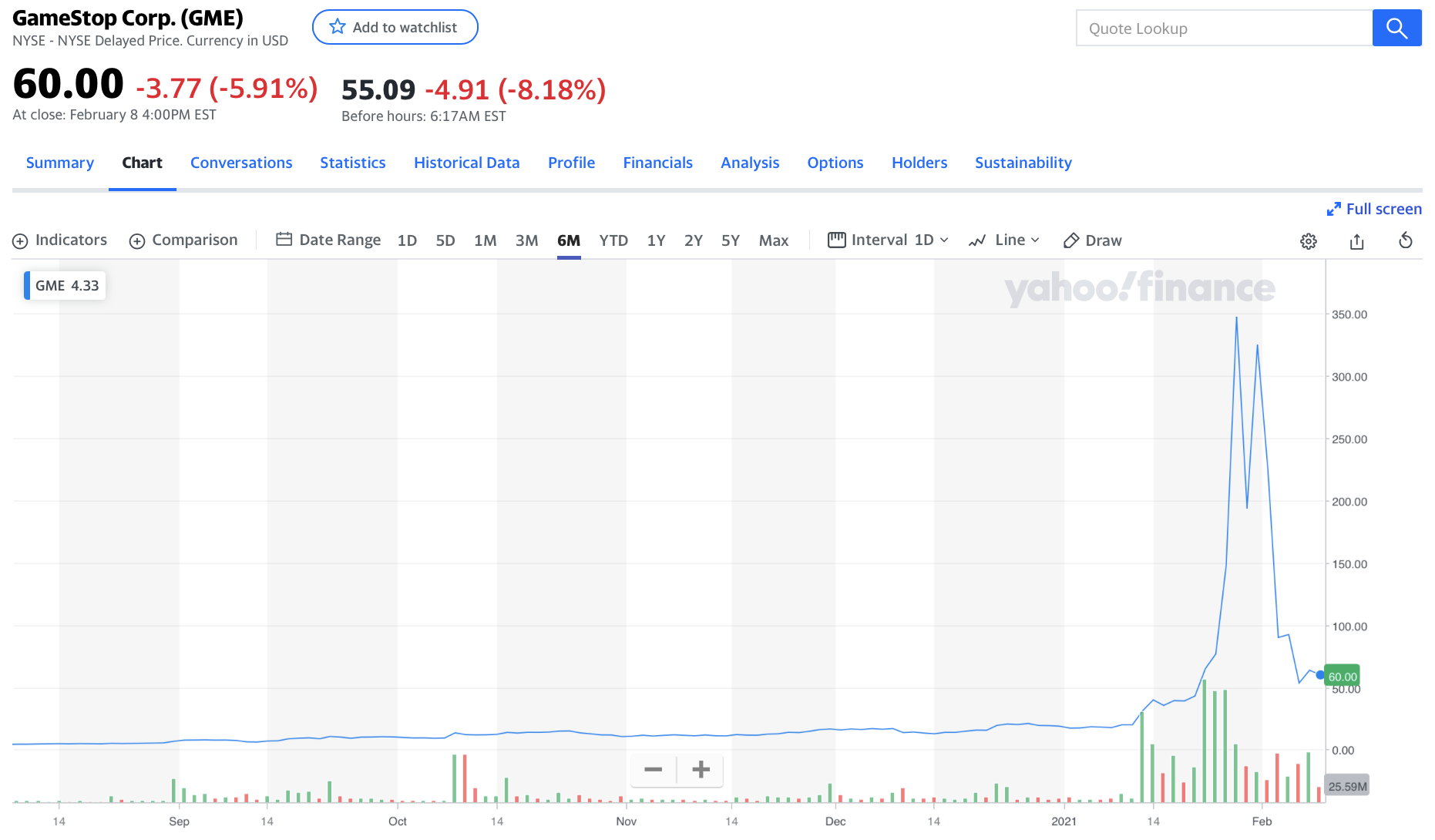

A keďže short squeeze nijako nerieši tento primárny problém – je to len čistá krátkodobá špekulácia – dopadlo to ako obyčajne. Bublina spľasla a ceny akcií opäť masívne klesli.

Stále nemôžem uveriť, že toto sa naozaj stalo.

Najviac zhnusený som z ľudí, ktorí veľmi dobre vedeli, o čo ide a ako to dopadne, a napriek tomu povzbudzovali a manipulovali ľudí na sociálnych sieťach, aby sa tiež zapojili. Vrátane niekoľkých miliardárov (Cuban, Musk, Palihapitya).

Fuj.

Pritom je to to isté, ako zmanipulovať rozhnevaný dav na ulici, dať im do ruky tyče a presvedčiť, aby v záujme boja za sociálnu spravodlivosť išli rozmlátiť výlohy na McDonalde.

A presne tak to aj dopadlo – organizátori si zobrali hambáče, napili sa zerokoly až im tiekla ušami a potichu zmizli. McDonald – keďže je poistený – bol už o týždeň v prevádzke ako keby sa nič nestalo. Väčšina účastníkov tohto veselého sprievodu skončila v base. A sociálna spravodlivosť zostala na presne rovnakej úrovni ako pred útokom na McDonald.

Zarobili na tom retailoví investori?

Niektorí určite, a nie málo. Hlavne organizátori a tí, ktorí do vlaku naskočili ako prví a stihli včas predať. Všetci ostatní, ktorí GME nakúpili za cenu nad 60 USD a predať nestihli (poslúchli výzvy z message bordu, aby držali lajnu -HOLD THE LINE!) majú väčšie či menšie straty.

Tie sa hýbu od pár tisíc USD až po celoživotné úspory tých najväčších nešťastníkov.

Porazili malí investori Wall Street?

Je pravda, že Melvin Capital, čo je relatívne malý fond, ktorý bol v epicentre short squeez-u, utrpel masívne straty zo zatvorenia svojich krátkych pozícií. Ide o niekoľko miliárd USD.

Ale okamžite mu prišli na pomoc iné hedge fondy. Možno že Melvin už nikdy nebude to, čo býval, ale je to úplne jedno.

Hedgeové fondy majú v správe 3 bilióny USD a túto stratu si ani nevšimnú. Majú dosť likvidity, technológií a mozgovej kapacity na to, aby si poradili s akýmkoľvek messageboardom.

Okrem toho – a to je najväčšia irónia celej tejto akcie – Wall Street (brokeri, market-makeri, investičné banky, ale aj hedge fondy) na celom tomto humbugu zarobili obrovské množstvo peňazí.

Tradovanie je totiž hra s nulovým súčtom – to, čo niekto zarobí, musí nevyhnutne niekto iný prerobiť (alebo zaplatiť na poplatkoch).

Wall Street potrebuje čo najviac aktívnych traderov, zvlášť takých, ktorí majú „systém“ a nejaké peniaze. Pretože veľkú časť z nich prerobia a zaplatia na poplatkoch.

Podľa informácií od samotných brokerov, okolo 80% aktívnych účtov skončí v strate. Preto pre Wall Street neexistuje lepšia správa ako to, že 6 miliónov užívateľov boardu wallstreetbets sa chystá aktívnym tradingom „nakopať hedgefondom riť“.

V tomto je to úplne to isté ako Las Vegas – ak sa necháte počuť, že máte systém gamblingu, ktorý vám zaručí výhru a prinesiete si veľa peňazí na stávky, pošlú po vás lietadlo.

Na tomto je postavený business model aplikácie Robinhood – neúčtuje poplatky, snaží sa nalákať čo najviac nových klientov, absurdne zjednodušuje obchodovanie a gamifikuje ho, aby „klienti“ obchodovali čo najviac. Je to predsa zadarmo a je to zábava! A ide o demokratizáciu investovania!

Na čom ale potom Robinhood zarába? Berie bohatým a dáva chudobným?

Nie. Predáva orderflow spoločnosti Citadel (jeden z veľkých market makerov na Wall Streete, ktorý mimochodom vlastní aj hedgefond, ktorý, z neznámych dôvodov, bol jedným zo záchrancov Melvin Capitalu). Teda RH neposiela obchody svojich klientov na burzu, ale Citadelu. Je to primárny zdroj jeho príjmov.

Na tom, mimochodom, nie je nič ilegálne, hoci – zábavný fakt – tento koncept vymyslel Bernie Madoff. A robia to aj iný brokeri. Market makeri sú ochotní za tieto obchody platiť slušné peniaze. Pretože na ich realizácii ešte slušnejšie zarábajú.

Ale Robinhood dostáva za svoj orderflow NAJVIAC. Prečo? Pretože má najmenej sofistikovaných investorov, ktorým nezáleží na cenách, ani na spreadoch (majú predsa obchody zdarma), sú ochotní obchodovať s komplikovanými produktami, ktorým vôbec nerozumejú a – robia najviac chýb. Preto sa dá na nich zarobiť najviac. Preto sú cennejší ako klienti iných brokerov.

A mimochodom – RH ani ostatní brokeri nestopli obchodovanie s tzv. „meme“ akciami (GME, ACM a spol.) kvôli tomu, že ich o to žiadali hedge fondy, aby sa zachránili.

Prečo Robinhood a iný brokeri zastavili obchodovanie s MEME akciami?

Urobili to kvôli tomu, že chránili sami seba- s každým obchodom svojho klienta musí broker v clearing stredisku zložiť kolaterál, ktorý garantuje vysporiadanie obchodu. Čím vyššia volatilita, tým vyšší kolaterál. A Robinhood už na to nemal peniaze, stal sa takpovediac, krátkodobou obeťou svojho vlastného úspechu.

Preto musel stopnúť obchodovanie, preto si bral úvery, a preto navyšoval kapitál.

Kto ešte zarobil?

Na svoje si prišli aj ostatní market makeri a high frequency obchodníci, o brokeroch, cez ktorých boli robené všetky tieto „trejdy“ ani nehovorím.

A tam to nekončí.

Napríklad firma AMC Entertainment holdings, jedna z cielených spoločností, bola firma na odstrel, ktorá mala blízko ku krachu. Na začiatku roka sa cena jej akcií pohybovala okolo 2 USD a nikto ju nechcel. Vďaka umelému rastu cien bola schopná výrazne zlepšiť svoju kapitálový štruktúru – v pondelok 25.1. vydali novú emisiu akcií v celkovej cene 305 miliónov USD, za cenu 4,81 USD za akciu. Všetko to kúpili amatérski short-squeezeri z wallstreetbets a podľa vyjadrenia hovorcu firmy sa vďaka tomu podarilo zabrániť jej bankrotu.

Okrem toho, private equity firma Silver Lake Management, ktorá vlastnila konvertibilné dlhopisy spoločnosti AMC, na ktorých bola v masívnej strate, požiadala AMC o výmenu týchto dlhopisov za akcie. Dlhopisy v hodnote 600 miliónov USD vymenila za akcie pri cene 13,51 USD a obratom ich predala na trhu (amatérskym investorom a bojovníkom za sociálnu spravodlivosť z message boardu wallstreetbets) za cenu 16,05 USD za akciu.

Za tieto emisie a obchody zinkasovali obrovské poplatky investičné banky („Wall Street“), ktoré to celé pre AMC a Silver Lake zrealizovali.

Aktuálna cena akcií AMC je 6 USD.

Hold the line!

Robinhood tiež nedopadol zle – má milióny nových „klientov“ a 3,4 miliardy USD nového kapitálu.

Ako to skutočne „natrieť“ Wall Streetu

Aktívne krátkodobé trejdovanie je hra s nulovým súčtom.

Nevytvára žiadne nové hodnoty, len prerozdeľuje aktuálne vklady od tých, čo to nevedia robiť (absolútna väčšina), k tým, čo to robiť vedia (absolútna menšina). To, čo niekto zarobí, niekto iný musí nevyhnutne prerobiť. Mínus poplatky, samozrejme.

A možno vám pripadá, že keď si večer otvoríte appku na svojom telefóne, ste tam len vy a váš telefón.

Ale v skutočnosti ste práve začali hrať o svoje peniaze s najsofistikovanejšími tradermi na svete – high frequency traders, investičné banky, private equity firmy.

Je to presne to isté, ako keby ste si prečítali niekoľko vlákien no boarde o tom, ako sa hrá tenis, a potom sa postavili na kurt proti Novakovi Djokovičovi. A stavili na svoju výhru svoje úspory.

Teoreticky máte šancu (možno si vyvrtne členok).

Ale v realite? Ťažko.

Ak si myslíte, že ten zápas môžete vyhrať, mám pre vás forexový automatizovaný obchodný systém, ktorý vám zarobí stovky percent ročne. A poplatky sú naozaj minimálne. Ozvite sa mi v komentároch.

Jediný spôsob, ako skutočne „poraziť“ Wall street, je nehrať túto hru. Nikdy ju nevyhráte, preto sa jej treba vyhnúť.

A ktorú hru hrať?

Tú, kde máte najväčšiu kontrolu, vplyv a pravdepodobnosť, že vyhráte.

Z hľadiska zarábania peňazí sa treba sústrediť na vlastnú kariéru, či podnikanie, nie špekulácie na trhoch.

Tráviť čas s ľuďmi, ktorí už dosiahli to, čo chcete dosiahnuť vy (alebo sú na najlepšej ceste) a učiť sa od nich.

Čítať knihy a články a kriticky myslieť a nenechať sa ovplyvňovať virálnymi sprostosťami z internetu.

Z hľadiska investovania je najdôležitejšia vec miera úspor. A máte ju pod kontrolou.

Ak môžete investovať tak, že zo ziskov nemusíte platiť dane, tak tak investujte (na Slovensku to znamená, že investíciu, obchodovanú na organizovaných trhoch, musíte držať minimálne rok. V Čechách 3 roky. Napr. ETF)

Minimalizujte poplatky.

Globálne diverzifikované dlhodobo držané akciové portfólio je najlepšie riešenie pre väčšinu ľudí. Netreba to komplikovať viac, než je nevyhnutné.

Každá investícia so sebou nesie riziko. Treba dobre zvážiť svoju ochotu a schopnosť toto riziko akceptovať.

Ľahko sa to hovorí, ťažšie sa to vykoná. Reklamné bannery brokerov, ktoré hovoria o tom, aké ľahké je obchodovaním zarábať obrovské peniaze, sú také presvedčivé!

No na tej istej web stránke vám ten istý broker povie (pretože musí), že šanca, že sa vám to podarí, je menej ako 20%.

Nedajte sa nalákať.

Polovicou úspechu je vybrať si tú správnu hru.

Photo: Flickr

21 komentáre o “Ako to naozaj “natrieť” hedgefondom”

Comments are closed.

Super clanok, retail to teda natrel poriadne wall streetu haha. len jedno este stale nechapem, ked RH preda order flow Citadelu. Citadel im za toto plati a takto zaraba RH. Super. Ale co ma z toho citadel ze dostane order flow? Dakujem

Citadel vidí v orderflowe, že RH klient zadal order na nákup akcií GME. Kúpi ich na trhu a predá ich klientovi RH za o niečo vyšiu cenu.

Palec hore, vyborne, zrozumitelne, pochopitelne..

Poucny clanok, ako vzdy.

Malo by to byt povinne citanie pre skoly 🙂👍

Ďakujem, teším sa, že sa vám to páčilo.

Najlepsi clanok aky som za posledne roky cital,dakujem.

Ďakujem, teším sa, že to bolo užitočné.

Toto je snad najlepsi clanok aky som kedy cital ohladom financovania.Moja poklona.

Ďakujem, veľmi si to cením.

Nazdar Vlado, musim Ta pochvalit, velmi dobry clanok, krasne vysvetlene a este som sa nie raz aj pousmial! Vdaka

Ďakujem a teším sa, že to bolo užitočné 🙂

Suhlas. Len neviem, ci povedat , chvalabohu, alebo zial su aj taki investori.

Dobré

A dokonca vtipné!

Ďakujem!

Vladimír ako vždy vysvetlené na 1* . Ďakujem

Teším sa, že sa vám to páčilo 🙂

O aky forexovy automatizovany obchodny system ide?

D.

Ehm … teraz si nie som celkom istý …

Nevytvára žiadne nové hodnoty, len prerozdeľuje aktuálne vklady od tých, čo to vedia, k tým, čo to nevedia. – nema to byt opacne?

Pravdu máte. Opravené. Díky.

Ďakujem, krásne vysvetlené.